Как-то я уже писал, что видов скальпинга много. Есть стратегии, основанные на инфраструктурных особенностях (спред+рибейты), есть арбитражные, которые переплетаются с графическими стилями, когда мы ищем некие схожие паттерны на парах акций, есть торговля механическая, по поводырям.

Но, пожалуй, нет ничего более очевидного и доступного, чем стратегия, которая в простонародье называется «Разбор Сайзов», или «Исполнение крупной заявки», еще слышал от западных коллег такой термин — «Size Ripping». Также есть масса вариаций названия самой крупной заявки от наших умельцев, как то — «Котлета» или «Вася» или даже «Плита», последнее, кажется, от торгующих фьючерс РТС.

Так в чем простота и доступность скальпинга?

Во первых,в поиске самих ситуаций. Есть масса фильтров, которые ориентированы на поиск заявки (ордера), которая стоит в первом уровне котировок (LEVEL I), в акциях, отобранных по определенным критериям, таким как: объем, цена, волатильность и т.д. Есть большое количество сторонних программ, позволяющих искать такие «Котлеты». Подобный фильтр есть в платформе Arche.

Во вторых, сама техника трейда, она проста как два рубля: когда заявку начинают исполнять («выносят сайз», разг.) трейдер просто отправляет свой ордер в эту заявку и, получив позицию, надеется на сильное импульсное движение в сторону ПРОТИВОПОЛОЖНУЮ от направления заявки. Дальше уже дело техники и вопрос жадности. Иногда акции продолжают сильное движение после забора, иногда мгновенно возвращаются, после разбора. Последнее происходит, понятно, вследствие того, что трейдеры, кто рассчитывал на небольшой импульс, начинают бить по рынку и крыться, а желающих брать позиции лимитами ЗА УРОВНЕМ САЙЗА нет.

В третьих, как все уже догадались, это потенциальное соотношение риск/прибыль; дело в том, что если иметь быстрые руки и грамотно настроенные горячие клавиши, то вход на пробое почти всегда гарантирует мгновенный бумажный профит, а в случае неудачи, выход осуществляется в ноль или небольшой минус, обычно принимаемый равным 1-5 центам. Но тут, понятно, есть масса «НО ведь так не всегда!» и «А вот я, помню, зашел в разбор, и меня там порвало...»)))). Есть, да, так что давайте рассмотрим разные ситуации и попробуем сформулировать ЧЕТКИЕ правила входа в «разбор сайза», которые позволят нам в 7 из 10 случаев оказываться правыми.

Ввиду того, что записать это все на видео не представляется возможным, пожалуй, это единственная ситуация, которую проще и лучше объяснить текстом и картинками, которые я для вас подготовил. Однако стоит помнить, что каждая ситуация «разбора сайза» УНИКАЛЬНА, и есть лишь некоторые общие схожие признаки, которые позволяют отделять плохие ситуации от хороших.

Первое - что такое «сайз»? Основная характеристика (для меня) — размер заявки, в процентах от среднего дневного объема. Меньше 1% — вообще не сайз. И стоит понимать, что чем больше этот процент, тем сильнее будет импульс и, как следствие, потенциальный лосс, т.к. эти вещи неразрывно связаны, ведь мы имеем дело с перекосом объема в одну сторону. Есть, правда, ситуации, когда сайз — это недельный объем бумаги))))):

Или вот такой пример, смотрите на дневной график — потенциал у акции явно маленький, а размер «сайза» сопоставим с недельным объемом.

Понятно, что тут делать особо нечего. Также неплохо, чтобы этот «сайз» был не один, т.е. чтобы уровень был заполнен, чтобы в каждой ECN стояло много заявок:

XOM_1

Однако, это не всегда обязательно. Есть ситуации, когда все условия совпадают, но ситуация остается совершенно непригодной для такого трейда, например:

QSFT

У этой акции нет никакого потенциала, равно как и шанса, что «сайз» будет исполнен, бумага вообще готовиться к выкупу, тут тусуются только машинки и трейдеры, «гоняющие» рибейты, и то, исключительно фанаты)))).

Второе и, на мой взгляд, основное (после того, как мы убедились, что перед нами именно «сайз») — «сайз» должен стоять ПРОТИВ текущего тренда и чем старше тренд (т.е. и на дневке, и на часовике, и на минутке тренд очевиден и понятен), тем больше шансов, что его «снесут» и будет импульс. Т.е., нам нужен Ask большого размера в акции, которая уверенно растет как внутри дня, так и на дневных таймфреймах или Bid, который стоит в акции, стремительно падающей. Само собой, шансы серьезно возрастают, если тренд акции, хотя бы текущий, внутридневной, совпадает с трендом фьючерса SNP500 или любого другого поводыря для акции данного сектора/индустрии (если не понятно, читай статью про сектора и корреляции). Исключения, когда фьючерс не важен, составляют акции новостные, или акции из индустрии биотехнологий, у которых тренд — понятие, как правило, весьма условное.

Третье, не менее важное (лично для меня) — это цена, по которой выставлена заявка. Эмпирически определил (понятно, не только я))))), что самые высокие шансы на благоприятный трейд, если цена, в которой стоит «Котлета», кратна 0,25. Т.е. это либо «ровное» число, как 5,00 или 50,00 или 34,00, либо половинка целого, как 33,50 или 10,50, а также четверть/три четверти — 15,25 или 60,75. Дело в том, что подобные уровни итак привлекают всех, инвестор ты, или скальпер, не важно, потому тут всегда будет повышенный объем и волатильность. Ну и вследствие этого больший импульс, в случае, когда будет «вынос сайза». Вот пример, когда все условия совпадают, но трейд, увы, будет бестолковый, даже в случае «выноса сайза»:

ARR

Потенциал будет мизерный, возможно даже, большинству не хватит, чтобы отбить комиссионные, только в случае исполнения по заявке, через BATS, и то, копейки. Однако, как вы понимаете, риски тут также минимальные.

Четвертое — «сайзы» в первые 30 минут торговой сессии дают самые сильные импульсы, при условии, что предыдущие условия соблюдены. Однако, не стоит забывать, что иногда логичней взять ОТ сайза. И, как вы уже догадались, данное решение принимается в случае невыполнения второго и третьего условия, а также перевыполнения первого)))). Т.е. когда в акции на всех таймфреймах сильный аптренд, и вдруг, под растущий фьючерс «вылазит» здоровенный Bid, тут лучше не думать, а сразу брать от него, и, в случае «выноса» этого «сайза», быстренько выйти в него же, а самые ловкие могут даже «перевернуться»))).

Пятое — хорошо, если к «сайзу» подходили ранее, в эту сессию, либо даже в предыдущие дни. Это очень логично, ведь если сайз стоит на месте, а от него не убегают далеко, значит кому-то необходимо его исполнение. С утра, кстати, это правило работает еще круче. Когда акция пару недель «стучится» в сильный уровень, с «ровной» цифрой, и вот на утро открывается возле «сайза» и начинает его исполнять — это уже не импульс даже, я бы вообще подобные позиции держал до закрытия сессии, ибо это может быть началом нового тренда, так, чаще всего и происходит, кстати. Ну а если заявку с утра не тронули, а отпрыгнули, а потом весь день к ней жались аккуратненько, то на втором или третьем подходе исполнят в 9 из 10 случаев:

к «сайзу» подходят, от него начинают брать (в данном случае) шортисты, потом объем в шорт копится и

AMRS_1

как только в «сайз» начинают «принтовать» лонгисты, первые спешно присоединяются, выходя из шортов и переворачиваясь в лонг

AMRS_2

В данном примере цифра не «ровная», но остальные условия соблюдены. Возможно просто, цена 4,00 — была менее прогнозируемой и товарищи инвесторы решили «свалить» чуть раньше))). А вообще, мы с вами никогда не узнаем, кто, что и зачем тут делал. Да нам это и не нужно, наша (скальперов) задача — взять импульс, все.

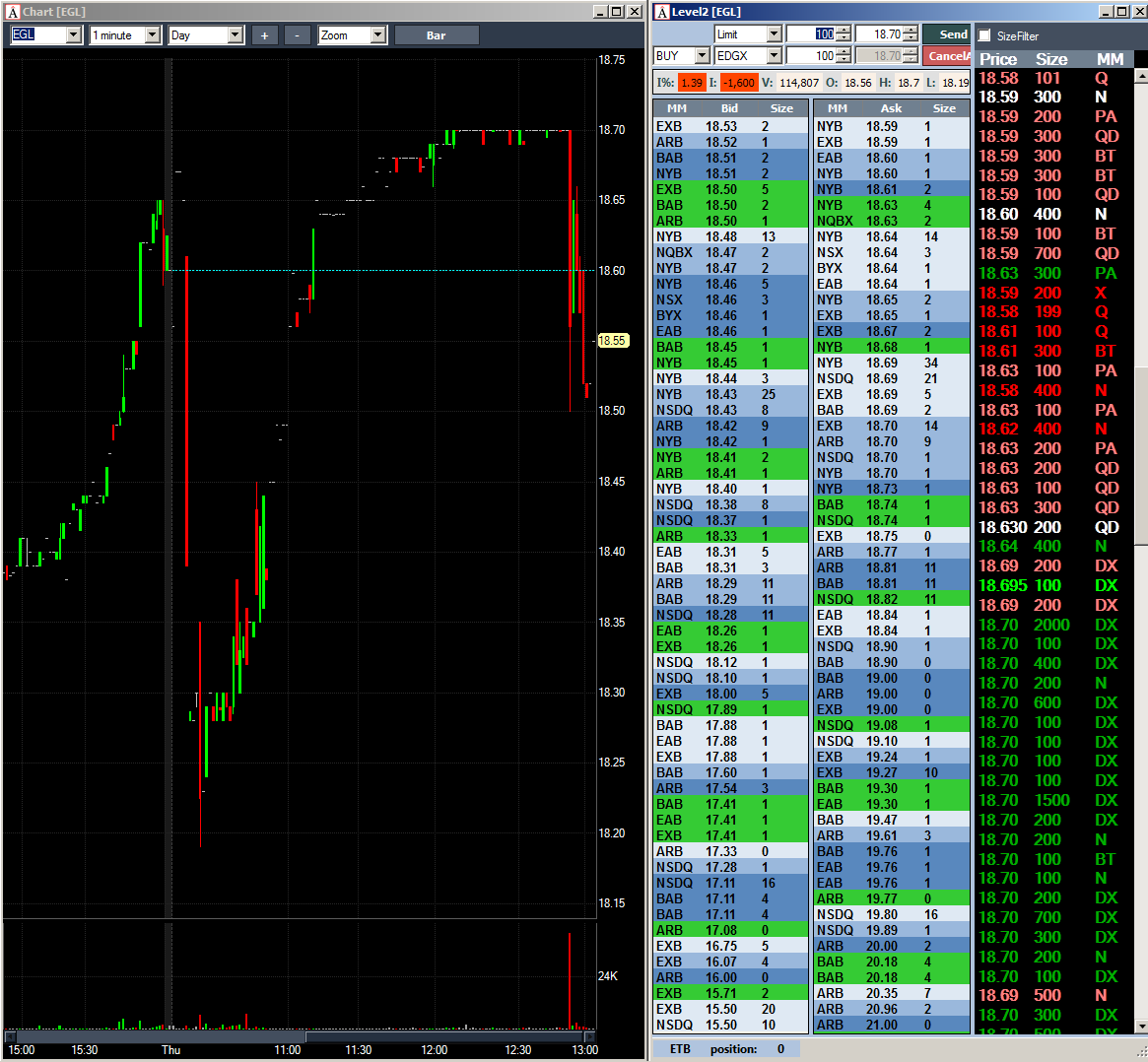

А вот пример, когда условия были вполне благоприятными, но имела место некая манипуляция ценой и, вследствие малой ликвидности, стремительное изменение цены против тех, кто участвовал в «разборе сайза»:

EGL_1

EGL_2

Лонгисты тут огребли по полной, потеряв в среднем 20 центов на лот, при том, что зашло куда больше, чем вышло. Видимо, скальперы превратились в инвесторов))))). Печально, на самом деле.

Вот пример «классического», красивого «разбора», когда все сложилось как надо:

SWFT_1

Нормальный «сайз», у акции сплошной аптренд, «поджатие» к уровню с сайзом, более двух «касаний» «сайза» и вынос:

SWFT_2

Пусть вас не смущает, что вынесли одним принтом и этот принт отмечен в ленте, как «продажа». Дело в том, что в данном случае рынок «перекрыл» собой BYX, посланный по цене на цент выше офера, который (BYX), как известно, не раутит, отчего Bid стал на мгновение равен Ask и сделка зарегистрировалась таким образом. Принципиального значения это не имеет. Но узнать, кто и зачем взял весь объем целиком очень хочется, однако, это увы, невозможно))).

Вот еще пример:

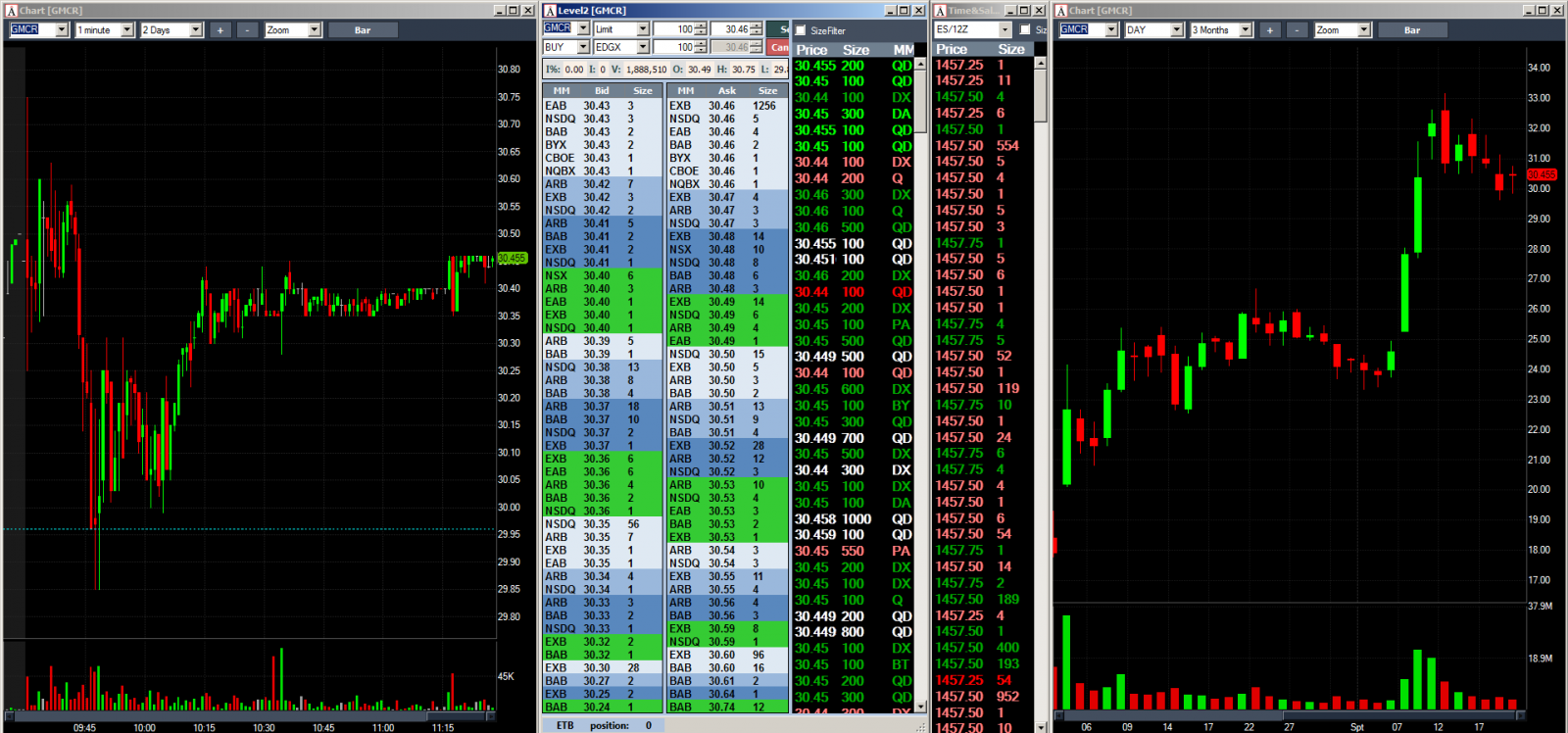

GMCR_1

Не все условия соблюдены, но ситуация на графике и в стакане — замечательная, скриншота другого нет, но помню, акция ушла на поинт почти, после разбора))). Это к тому, что если заходите объемом больше 500 акций, оставляйте «соточку» на «разживу» ©.

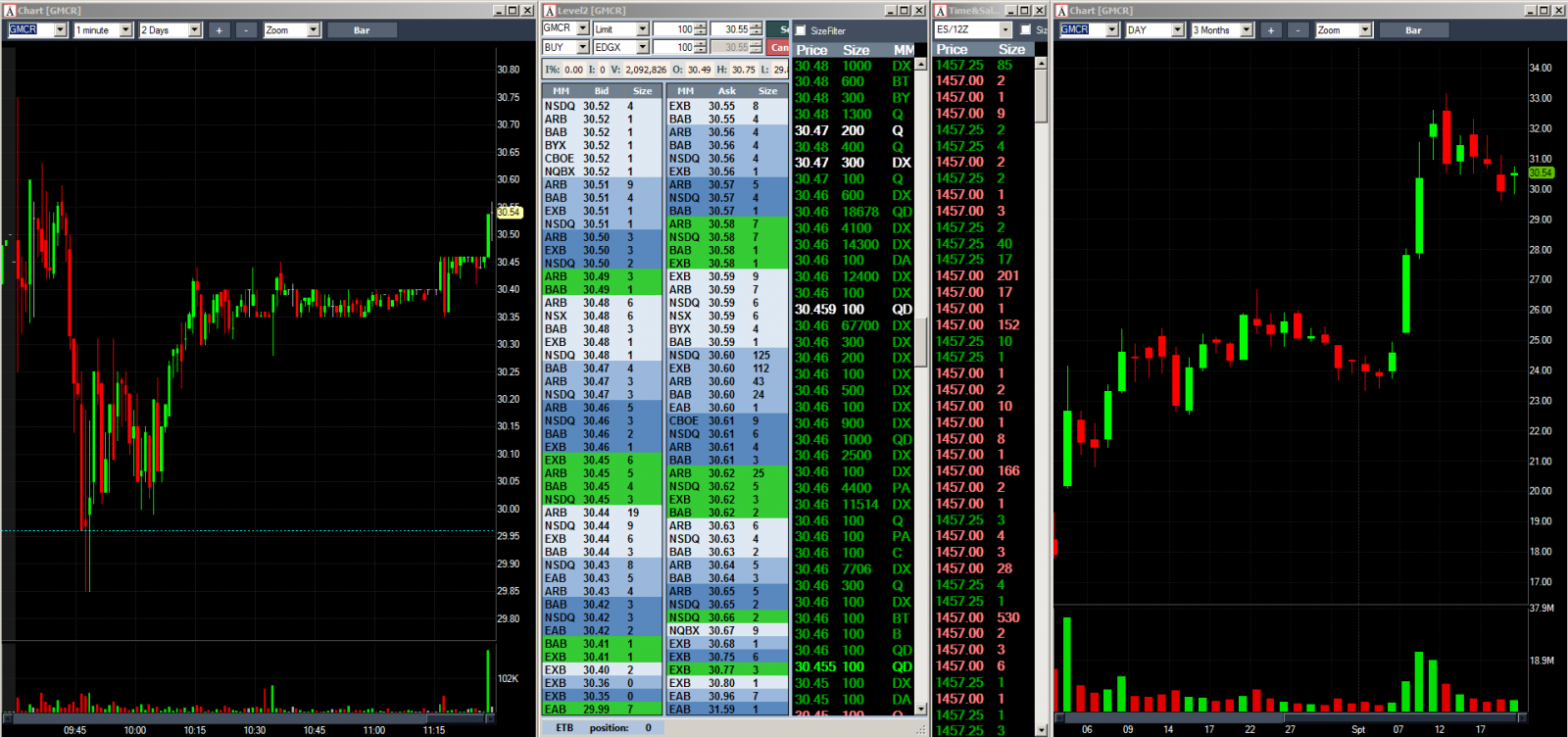

GMCR_2

Есть ситуации, в которых можно брать от «сайза»:

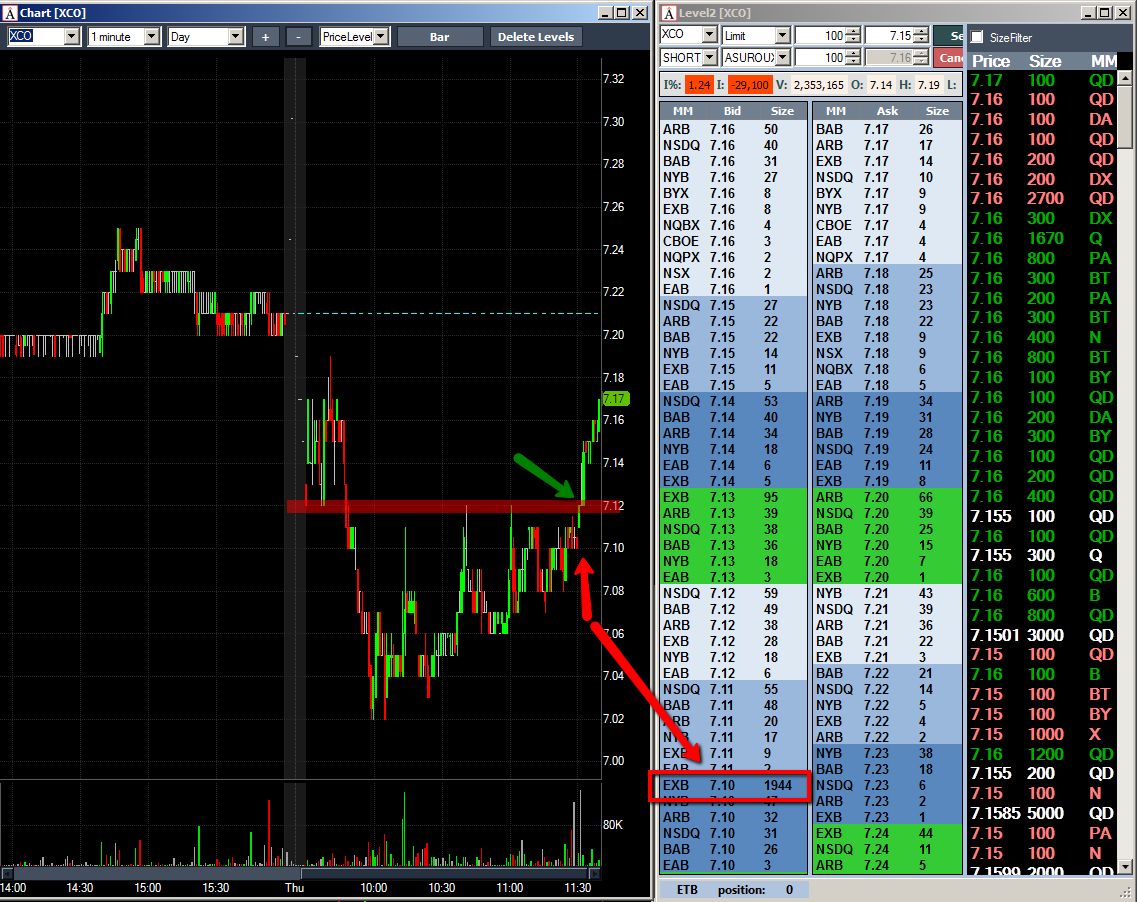

XCO_1

Как мы видим, цена не «ровная», «сайз» одинокий, размер «сайза» приличный, в акции в данном моменте аптренд, а «сайз» стоит в Bid, и самое главное (этого нет на скриншоте) он двигался (степал, от англ. step — шагать) с цены 7,06. Т.е. цена от него как бы «убегала», я купил от него, а выше закрылся:

XCO_2

Вот еще один трейд, хороший, весьма, также от сайза:

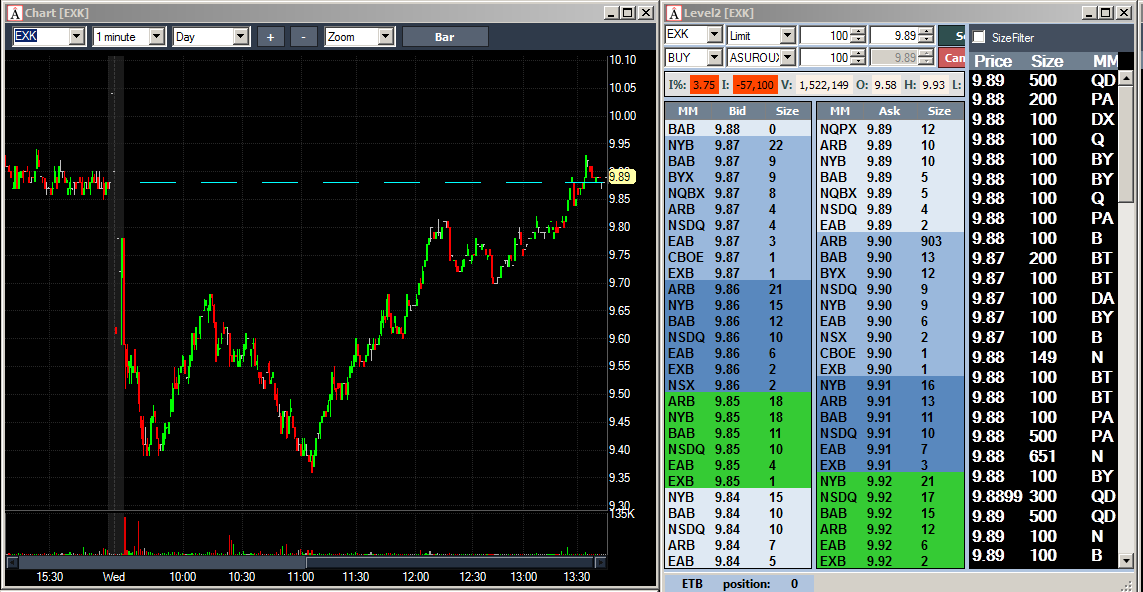

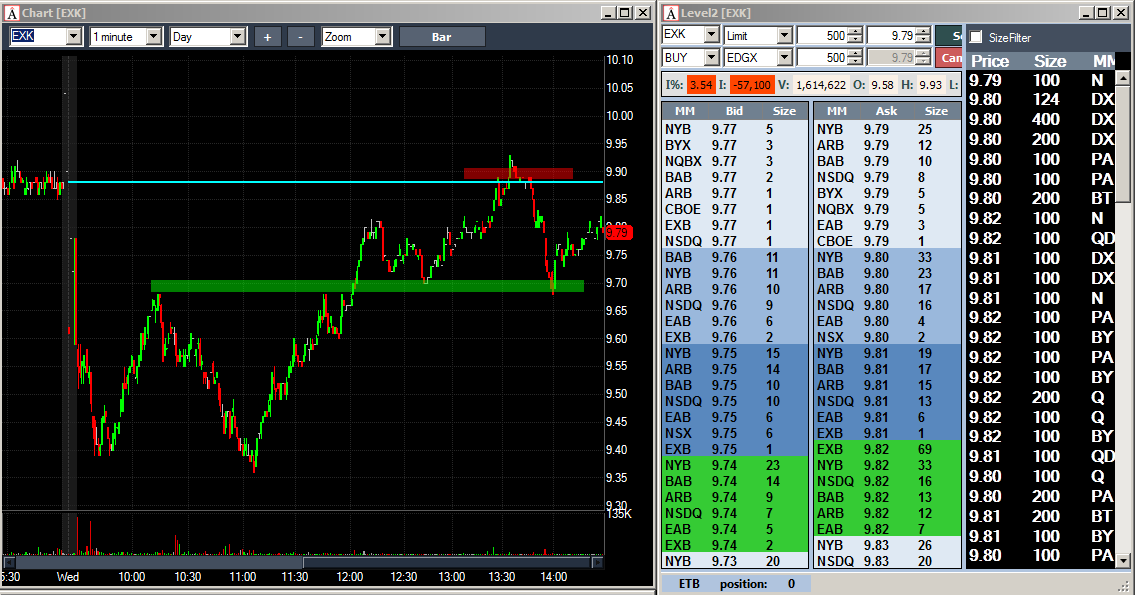

EXK_1

Тут он совпал с т.н. «Графической формацией отскока от цены закрытия предыдущего дня», плюс уровень 10,00 рядом, ну и кстати вылез «сайз», очень очевидно, что его не «снесут», по крайней мере, с первого раза, потому шорт сам собой напрашивался, тем более риск 1 ц (ну в идеале, если в сайз успеть)))))))).

EXK_3

Прошел хорошо, как по учебнику)))).

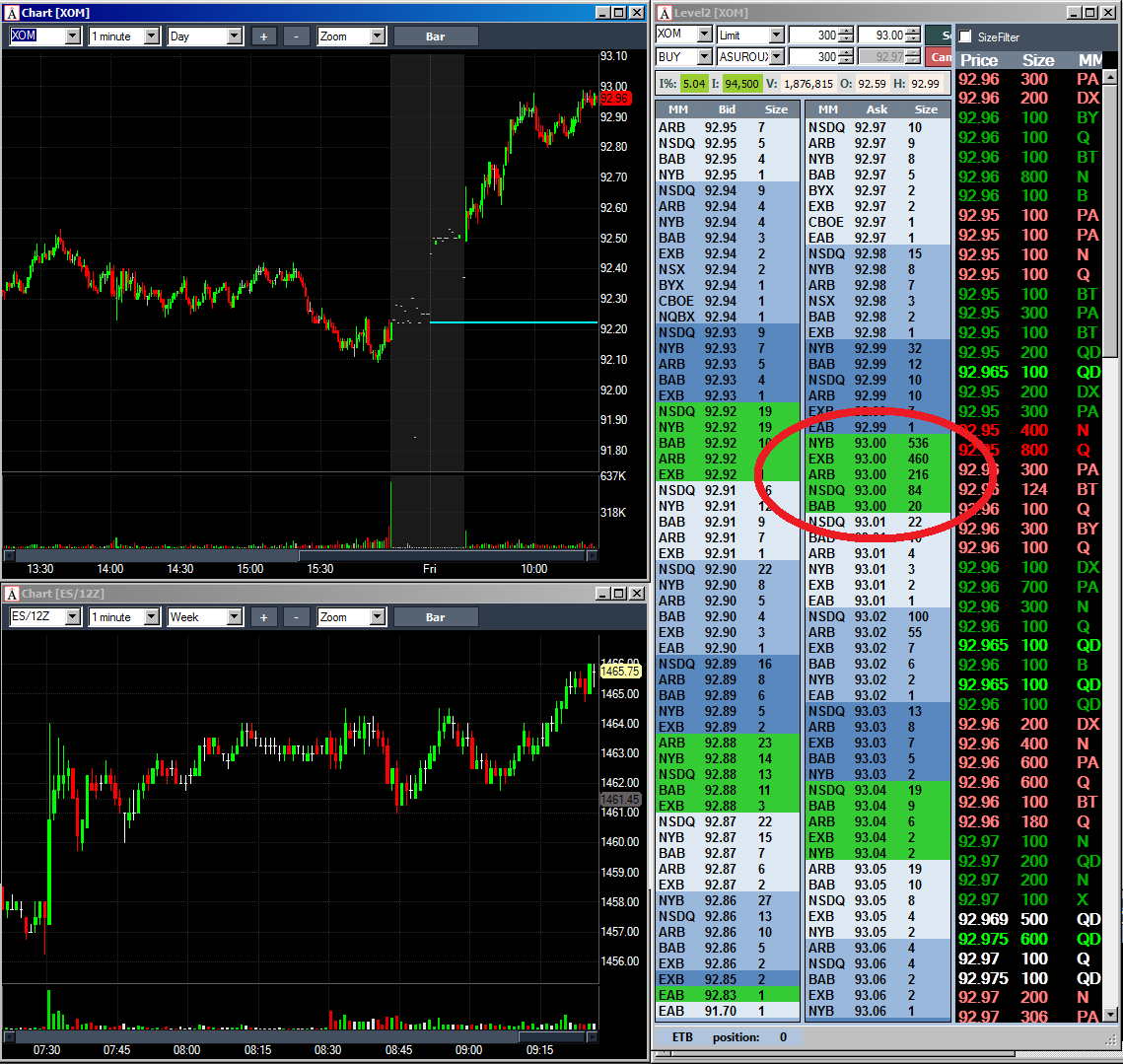

Вот пример, показанный выше, в акции $XOM: уровень 93,00, цифра ровная, подошли дважды, ECN стоит много, тренд в акции вверх, сайз против тренда, но….

XOM_2

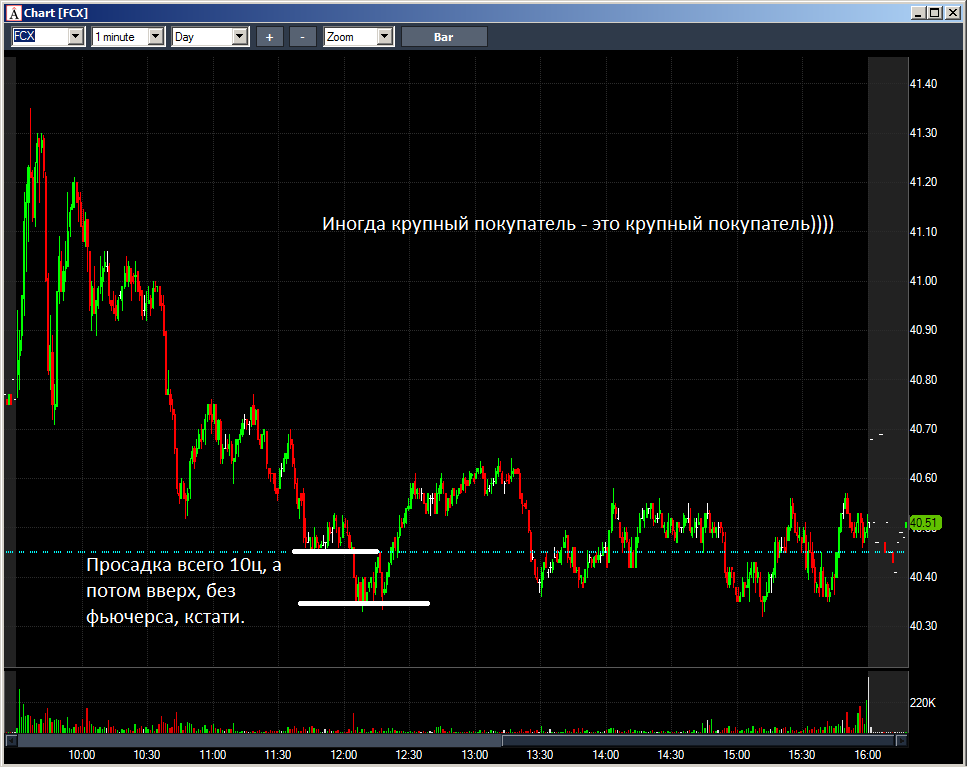

Есть уровни сильные, которые «держат» и дают лишь немного «провалиться» цене: в данном случае в акции $FCX на уровне закрытия предыдущего дня появился большой Bid, на 100 000 акций, встал в «спеца», что говорит о том (лично мне) что сайзу можно верить)))

FCX_1

В итоге цена немного «провалилась» и опять выросла:

FCX_2

Что интересно, цена после этого вокруг уровня заявки и «крутилась» и даже имбеланс был почти по этой же цене, так что в акциях, входящих в SNP500 и размещенных на NYSE, обращайте внимание на подобные заявки, они «работают»))).

Скрытые заявки не так сложно найти, они оставляют на графике свой заметный след, выглядит, как «срез бритвой»:

СКРЫТЫЙ UA

Такие скрытые, когда они «ломают» внутридневной тренд, торговать прибыльно. Ибо копится гигантский объем в ту же сторону, что и заявка (в данном примере в шорт), который (объем) быстро изменяет равновесие и забирает всю ликвидность за заявкой. Узнать, когда брать, сложнее, чем разбор открытого «сайза», но можно. Главное понять, когда лента «ускоряется» и объем принтов по цене «скрытого» начинает существенно увеличиваться и учащаться.

Встречаются вот такие «манипуляторы», которые ставят сверху «скрытую заявку», а снизу «подпирают сайзом»:

KKR

Поди разбери, что он делает, шорты набирает или лонг. И то и то логично. Ну определить-то, в принципе можно, если сидеть и следить за каждым принтом. Если ставятся офера крупнее одного лота, и их исполняют целиком, не дробно, то, вероятнее всего, он выкупает, набирая лонг, если тоже самое с бидами, то шорт. Однако есть еще вариации, типо офера целиком, а биды исполняются частями, тоже вроде как добавляет идее набора длинной позиции шансов реализоваться. Но на то они и манипуляции, чтобы никто ничего не понял. Еще если добавить сюда пакетов в даркпулы в спреде, то нуевонафиг)))). Я не участвую в таком. Если игру ведешь не ты, то ты просто мясо...

Однако про даркпулы и перекрытый спред тоже интересно. Картинок нет, не насобирал, объясню так. Бывает в толстеньких бумагах, типа $T $GE $VZ $CSCO и других (точнее во всех ликвидных, эти просто для примера) перед «сайзом» вдруг начинают проходить принты в «половинки», типо Bid 29,99 x Ask 30,00 и идут принты в 29,995, причем не в даркпулы, а в ARCA BATS BYX EDGA, значит там кто-то засел)))). Обычно, для меня, это сигнал перед «выносом сайза», в случае, если таким образом перекрыли Bid. Как проверить? Легко. Отправить свой ордер на продажу в одну из тех ECN, по биду, в данном примере, в которых идут такие принты, если исполнят — супер, это перекрыл покупатель и шансов на «разбор» становится сильно больше в ближайшие секунды, особенно если еще и фьючерс в вашу сторону. В Sterling Trader Pro я частенько пользовался в жирных бумагах такими ордерами; они называются Peg Orders, позволяют выиграть очередь, встав в середину спреда, при этом, тебя еще и по заявке кроют. Правда, рибейтов не видать, ибо это стоит денег, которые ECN берет за такую возможность, но для скальпера с большим пакетом это серьезный выигрыш в цене. Нам же важно просто это увидеть и принять, как один из сигналов подтверждения пробоя уровня.

Понятно, надеюсь, что если «перекрыто» в обратную сторону, то там уже набирается кем-то шорт, либо кто-то испугался и кроет свой лонг с минимальными потерями в виде половины цента, соответственно осторожность должна повыситься.

Пока все, как появится что-нибудь новое — допишу))).

Антон, скажите, почему в ARORA нет SIZE FILTER? И будет ли добавлен?