По ЮАР, Австралии, Новой Зеландии и Канаде в 2014 году надо изучать анатомию кризиса сырьевых валют.

Стабильность цен на сырьевые товары, помимо нефти и газа, подтолкнула державы, живущие с их экспорта, к мысли о том, что экономику можно стабилизировать через снижение валют (Канада, Австралия) или самоустранение от вопросов формирования обменных курсов (Новая Зеландия, ЮАР).

Временная девальвация для экспортёров

Идея временно приспустить курс государственной валюты появилась у тех, кто лоббирует увеличение экспорта. Чем ниже курс, тем дешевле экспорт для иностранцев, которым приходится продавать их валюту для покупки товаров, которые оцениваются в денежных единицах сырьевых стран. Понижение валютного курса ведёт к расширению объёмов продукции, продаваемой этими державами за рубеж, и увеличивает их валовой внутренний продукт. Временное снижение государственной валюты не преступление, так как не вызывает сокращения сбережений в долгосрочной перспективе и стимулирует предложение. Через несколько лет после временной девальвации дешёвая валюта начинает укрепляться за счёт увеличения валового внутреннего продукта. Экономика Новой Зеландии, валюта которой ещё несколько лет назад была значительно дешевле, в 2013 году выросла на 3,5%, Австралии - на 2,3%. Но ни в Канаде, в которой при низком курсе экономика выросла только на 1,9%, ни в Южной Африке, где рост достиг 1,8% на фоне девальвации, нет процветания. Почему?

Переключиться на стимулирование предложения в ущерб валюте

Искусственное поддержание стабильного курса валюты при вливании денежной массы ставит экономику в зависимость от кредитования. Пока в Америке был кризис, инвесторы активно кредитовали некоторые сырьевые страны. Общая закредитованность экономики без учёта процентов – 104% от ВВП Канады и 97% от ВВП ЮАР. В этой ситуации у экономики нет дефицита денежной массы, поэтому приходится стимулировать предложение (в Канаде) либо сдерживать инфляцию (в ЮАР). Стимулировать предложение можно за счёт повышения производительности труда, на которую нужны деньги, но в сельском хозяйстве Канады практически нет внутренних ресурсов для повышения производительности. При падающей валюте китайские предприниматели в ЮАР стали сдерживать рост заработной платы для того, чтобы сэкономить на переоснащение производства.

Спекулятивная атака

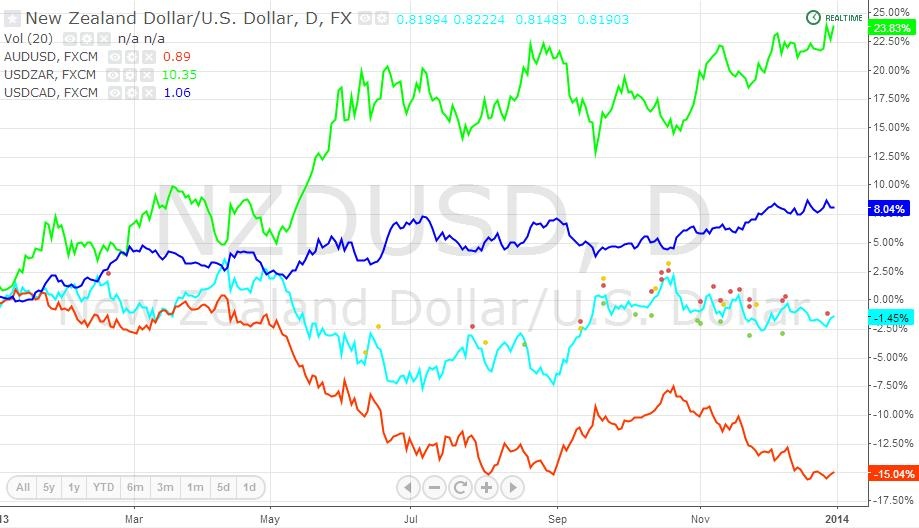

При среднемировых темпах роста около 1,3% экономический подъём сырьевых держав должен был сопровождаться укреплением их государственных валют. Тем не менее они натолкнулись на спекулятивную атаку – активные продажи. Вместе с другими активами в развивающихся странах сырьевые валюты вынуждены были отступить почти все: ранд - на 17%, австралийский доллар - на 14%, и канадский - на 7%. Лишь новозеландский доллар получил поддержку, и то потому, что сильно дорожало сырьё, с экспортом которого он взаимосвязан. Перспективы сырьевых валют в 2014 году будут зависеть от того, повторится ли спекулятивная атака, которая провоцировалась неопределённостью перспектив спроса в мировой экономике. При замедлении роста до 1,3% ей не нужно было так много сырьевых товаров, как раньше. Снижение спроса на топливную энергетику и продукцию горнодобывающей отрасли подточило силы всей этой группы, кроме новозеландской валюты.

Фактор ФРС не так однозначен

Атмосфера неопределённости вокруг спроса на экспорт из других стран нагнеталась федеральной резервной системой США. Инвесторы опасались, что подъём в развивающихся странах кончится вместе со стимулом в американской экономике. В начале количественного смягчения многие предрекали снижение доллара США до исторических минимумов, но его не произошло. Теперь все ждут роста доллара от того, что федрезерв прекратит скупать активы прежними темпами. В отношении сворачивания мягкой денежно-кредитной политики ФРС всё не так однозначно. Замедление покупок активов на 10 млрд долларов в месяц приятно удивило инвесторов, которые готовились к худшему. Маловероятно, что рост доллара США в 2014 году оправдает ожидания. Итак, какими сырьевыми валютами нужно хеджироваться?

Канадский доллар

У Канады три четверти экспорта приходится на Соединённые Штаты, поэтому канадский доллар сильнее всего пострадал перед тем, как ФРС решила уменьшить покупки активов. Канадская валюта больше всего выиграет в том случае, если сворачивание покупок активов федрезерва не вызовет существенного замедления роста американского ВВП с нынешних 2% в год. Заказы американских компаний на продукцию в канадских долларах увеличиваются. Для вложений в канадскую валюту есть препятствия. Стимулировать предложение сложно, так как производительность труда в Канаде сильно отстаёт от американской. Вдобавок, французская и английская часть Канады не только говорят на разных языках, но представляют собой разобщённые подсистемы. В отличие от США, внутри страны сильнее различия трудового и налогового законодательства. В 2013 году центробанк пытался повлиять на экономику через снижение государственной валюты в интересах экспортёров, и это привело только к закредитованности экономики. Стимулировать спрос в Канаде опасно, так как без кредитов и так живут меньше четверти населения. Потребительское неипотечное кредитование на душу населения в 2014 году достигнет абсолютного максимума около 29 тысяч канадских долларов. Рост потребкредита стимулируется расширением ипотеки. Цены на жильё на востоке страны взлетели в разы. Помогать экономике госрасходами тоже сложно, когда долговая нагрузка на ВВП на федеральном уровне меркнет перед тем, как муниципалитеты балансируют на грани дефолта. У Онтарио самый большой госдолг среди субфедеральных правительств в мире - 260 млрд долларов. Прогноз на 2014 год напрямую зависит от биржевых цен на сырьевые товары. В середине минувшего года цены на основную экспортную продукцию, включая лес и сельскохозяйственную продукцию, испытали всплеск волатильности, но в 2014 году они обещают быть стабильнее. Если, исчерпав доступный ему арсенал стимулирующих мер, канадский центральный банк начнёт ужесточение денежно-кредитной политики, то вероятно возвращение «луни», как называют CAD, к паритетному уровню, 1 канадский доллар за доллар США.

Австралийский доллар

Австралийский доллар в минувшем году слушался местный центральный банк, управлявший котировками при помощи устных высказываний. Розничная торговля, занятость и жилищный рынок показывали, что экономика Австралии может вырасти. Но власти пошли на поводу у экспортёров и стали постоянно выражать неудовольствие переоценкой валюты, после чего инвесторы стали её активно продавать. Улучшение экономических индикаторов сместило баланс рисков в сторону повышения процентных ставок. Это значит, что 2014 год, скорее всего, пройдёт для австралийского доллара лучше минувшего. Даже если регулятор продолжит говорить о вреде высокого курса валюты, он до сих пор не определился с уровнем, который хочет защищать. Пока такой определённости нет, завершение смягчения политики важнее риторики. Австралийский доллар - самый близкий коррелят евро, и что хорошо для одного, как правило, хорошо для другого. Многое будет зависеть от замедления покупок активов ФРС, кототорое обещает быть постепенным. Если Федрезерв не будет замедлять покупки активов на каждом заседании, то «осси», как называют AUD, вырастет к паритетному уровню 1 австралийский доллар за американский.

Новозеландский доллар

Кандидатом на покупку в 2014 году будет также новозеландский доллар, безболезненно переживший декабрьскую фиксацию прибыли. Валюта Новой Зеландии, которая обычно полностью зависит от условий внешней торговли, устремилась к росту вместе со строительным рынком. На нём впервые за долгое время наблюдается дефицит предложения, который объясняется последствиями землетрясения в Крайстчёрче. В минувшем году отношение стоимости экспорта и импорта в Новой Зеландии достигло самого высокого уровня за тридцать лет. В структуре экспорта около четверти приходится на молоко, яйца и мёд, и ещё столько же - на дерево, фрукты и мясо. Цены на цельную молочную пудру уже выросли на две трети за минувший год. Но в 2014 году мы ждём повышения экспортных цен на экспортные фрукты и овощи, которые так сильно подешевели на мировом рынке, что подорожание новозеландского сырья практически неизбежно. Благоприятная конъюнктура на рынке сырьевых товаров свидетельствует в пользу укрепления NZD. Новозеландская валюта, временно лишившаяся поддержки торговых связей с увядающей экономикой Австралии, получила дополнительный стимул к росту после того, как китайцы вышли на первое место среди её партнёров. Китайский рынок сбыта сельскохозяйственной продукции намного более ёмкий, чем австралийский. Для новозеландцев было важно сбить напряжённость в отношениях с восточноазиатскими партнёрами, возникшую после скандала вокруг партии молока, после употребления которого китайские дети почувствовали признаки отравления. Сделать это помогла кардинальная реорганизация индустрии, которая даёт основания говорить о том, что экспорт сырья станет стабильнее. Главный экспортёр молочных продуктов, компания Fonterra, акционировалась через неотчуждаемые паи фермерам и начала экспансию на продовольственные рынки Азии, Африки и Ближнего востока. Континентальные рестораны испытывают дефицит сыра моцарелла, который Fonterra может предложить вместе с другими молочными продуктами. Для этого новозеландцы намерены удвоить мощности действующих заводов и даже купить несколько мощностей у конкурентов в Австралии. Сила Fonterra – это сила новозеландского доллара. Дополнительным фактором роста новозеландского доллара может стать грядущее ужесточение денежно-кредитной политики путём повышения ключевой ставки с рекордно низкого уровня 2,5%. Но даже при невмешательстве регулятора у «киви», как называют местную валюту, есть все шансы на рост к паритетному уровню 1 американский доллар за новозеландский.

Южноафриканский ранд

Единая валюта южноафриканского союза (ЮАР, Намибии, Свазиленда и Лесото) оказалась в плену после спекулятивной атаки, заставшей центробанк со связанными руками. Южноафриканский ВВП растёт по 1,8% в год, и регулятор вряд ли будет снижать ключевую ставку к минимуму за 40 лет, потому что инфляция ускорилась до целевого уровня 6%, и валюта потеряла больше 20% за год. Но и повышение ставки в ЮАР тоже маловероятно, поскольку рост цен не выходит за пределы целевого диапазона 3-6%. Сочетание плавающего валютного курса и таргетирования инфляции позволило ЮАР справиться с не лучшими временами без сползания в рецессию. Только это удержало рейтинговые агентства от понижения оценков платёжеспособности южноафриканцев. Но государственную валюту слишком рано отпустили в свободное плавание. В отличие от восточной Африки, где китайские бизнесмены лоббируют введение единой валюты через десять лет, на юге континента, где единой валютой служит ранд, активно идут процессы экономического спада. По сравнению с востоком, на юге получается дороже рабочая сила, а квалификация та же: треть рабочих не имеет даже среднего специального образования. Процесс технического перевооружения натолкнулся на повышение требований по заработной плате, усиливающее давление на бюджеты компаний. На всех денег не напасёшься, поэтому китайские предприниматели решили уволить часть лишних людей и вложиться в автоматизацию бизнес-процессов в сфере строительства и инфраструктуры, а заодно и горнодобычи. После кадровых чисток уровень безработицы повысился до 24,7%, и участились мятежи. Южноафриканский ранд в 2013 году упал до минимума за пять лет. На валютном рынке сильное падение валюты считается технической предпосылкой для роста. Тем не менее высокий уровень безработицы и атмосфера неопределённости вокруг перспектив экономики ЮАР не вызывают у инвесторов особого энтузиазма. Проблема ЮАР не в дефиците платёжного баланса, а в том, что он финансируется через краткосрочные портфельные инвестиции и банковский капитал. Краткосрочные потоки капитала менее надёжны, так как быстро меняют направление. При беспорядках девальвация южноафриканской валюты, вероятно, продолжится в 2014 году к уровней около 13 рандов за доллар. *** Анализ перспектив сырьевых валют на 2014 год учит тому, что подлинная стабильность ресурсной экономики возможна даже при высоком курсе валюты. Но только при полной вертикальной интеграции добывающих компаний и личной заинтересованности их работников через приватизацию в форме неотчуждаемых паёв, как в Новой Зеландии. Стабильность экономики ценой снижения государственных валют грозит повторением кризиса 2008 года в Канаде. Таргетирование инфляции при ослаблении государственной валюты в ЮАР приводит к проблемам на рынке труда и не ведёт к экономическому росту. Самоустранившись от коррекции валютных курсов, центральный банк рискует обнаружить себя со связанными руками. Перед переходом к плавающему курсу нужно расширить арсенал мер, доступных центральному банку, за счёт устных интервенций, за которыми следует реальное вмешательство.