Данный вопрос наверное мучает каждого. В поисках рабочей стратегии многие тратят годы, бегают от одной стратегии к другой, так и не найдя чего то “родного”, своего)) Мы так устроены. Даже если нас обучают рабочей системе, на которой кто то постоянно зарабатывает, многие через месяц бросают её и дальше ищут грааль. Реалии таковы, рынок будет существовать всегда, или же до тех пор, пока люди будут оставаться людьми.

На рынке пересекаются все самые сильные человеческие эмоции: страх, жадность, желание, эйфория, азарт. Но хорошим трейдером является тот, кто является хорошим исполнителем приказов, у кого не возникает в голове никаких вопросов во время исполнения поставленного плана, он просто знает что так надо и делает. Другими словами - “человек-машина”. Но все мы люди, и это не плохо что мы поддаёмся своим чувствам и соблазнам, это плохо только если вы трейдер))

На рынке пересекаются все самые сильные человеческие эмоции: страх, жадность, желание, эйфория, азарт. Но хорошим трейдером является тот, кто является хорошим исполнителем приказов, у кого не возникает в голове никаких вопросов во время исполнения поставленного плана, он просто знает что так надо и делает. Другими словами - “человек-машина”. Но все мы люди, и это не плохо что мы поддаёмся своим чувствам и соблазнам, это плохо только если вы трейдер))

Вообще я хотел написать статью про арбитраж, так что пока я взял себя в руки и меня окончательно не понесло философствовать - начну!))

Как заработать на бирже

Сейчас мы рассмотрим алгоритмы для осуществления арбитража между спотом и фьючерсом на спот.

Вспомним, трейдер может купить актив двумя способами:

1. Агрессивный. Ударить по лучше цене предложения (Ask или Оффер). Когда трейдеру гарантировано нужно получить некий финансовый инструмент по необходимой цене, и в данный момент предложение (лимитные заявки на продажу, Ask, Оффер) находиться на этой цене и объёма предложения хватает, что бы исполнить необходимую сделку - трейдер отправляет встречную заявку на покупку актива по цене предложения.

2. Пассивный. Выставить лимитный приказ (Bid, предложение) и ждать, надеясь что кому то нужно продать актив по выставленной цене. Такой способ не даёт никаких гарантий на то, что вашу заявку удовлетворят и есть ветоятность того, что вы останетесь без позиции.

Освежив память, приступим к описанию стратегии арбитража:

1.Bid/Ask арбитраж

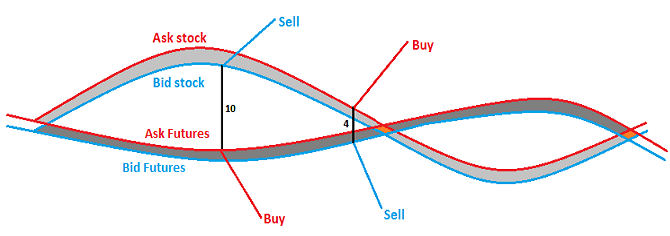

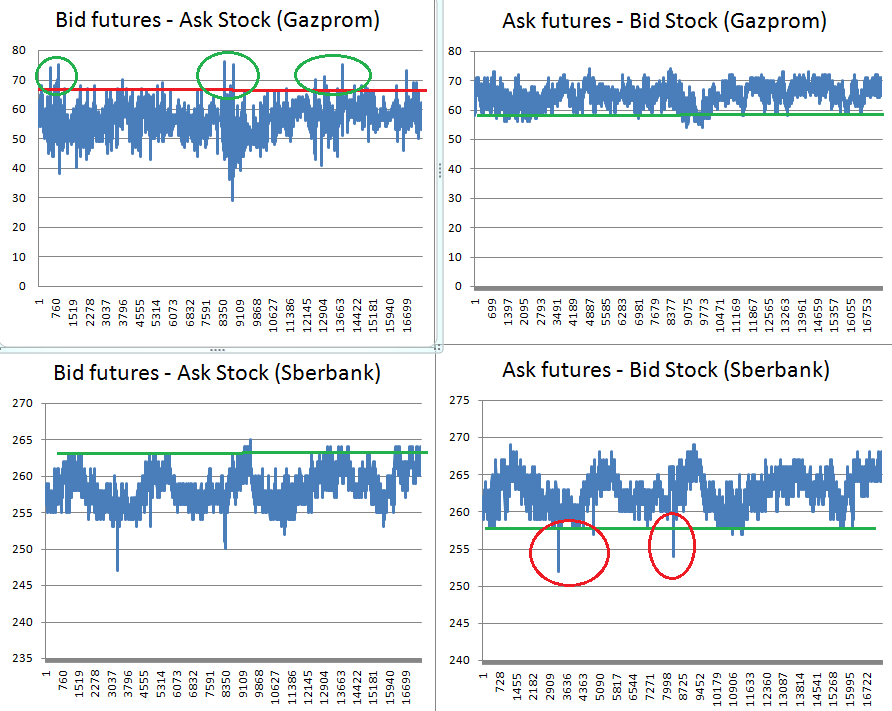

На рисунке изображён график Ask/Bid акции и график Ask/Bid фьючерса на акцию. Для поиска арбитража нам необходимо проанализировать два спреда: Bid акции - Ask фьючерса и Ask акции - Bid фьючерса. Что бы понять для чего нам это нужно, давайте разберём пример, представленный на рисунке. Мы совершили продажу акции по цене Bid и покупку фьючерса по цене Ask в момент, когда разница между Ask и Bid была равна 10. Мы получили рыночно-нейтральную позицию. Для того что бы закрыть данную синтетическую сделку, нам нужно купить акцию по цене Ask и продать фьючерс по цене Bid. Но для того что бы нам заработать, разница между Ask stock и Bid futures должна быть меньше чем при взятии данной синтетической позиции, а т.е. меньше 10. На рисунке видим, что позиция открыта со спредом 10, а закрыта со спредом 4. И того заработано 6 единиц, не считая издержек. Теперь давайте попробуем узнать, жив ли такой арбитраж на российском рынке. Для анализа возьмём две пары: акции Сбербанка против фьючерса на Сбербанк и акции Газпрома против фьючерса на Газпром. Для этого я записал ежесекундные значения Ask/Bid спреда этих четырёх эмитентов за торговую сессию. Построим график спреда Bid futures - Ask Stock и Ask futures - Bid Stock для Сбербанка и Газпрома:

Теперь анализируем графики как я описывал выше: смотрим, можно ли продать Bid-Ask спред дороже, чем купить Ask-Bid спред. На паре Газпрома видна существенная неэффективность. Зоны продажи спреда отмечены красной линией, покупки - зелёной. Если 1 контракт на фьюче эквивалентен позиции в 100 акций на Газпроме, то в среднем, не считая издержек, получим прибыль 10 рублей на 1 контракт фьюча со сделки. На Сбербанке прибыль где то в два раза меньше. Всё это конечно хорошо, но как оно будет получаться при реальной торговли - неизвестно.

2. Арбитраж спреда Ask-Ask или Bid-Bid.

Не для кого не секрет, что по цене Ask или по цене Bid можно как купить так и продать актив. Ведь мы можем совершить агрессивную покупку по цене Ask, а можем выставить лимитный ордер по цене Bid, тем самым надеясь что нам продадут. Разница только в гарантиях, если мы бьём по рынку, то гарантировано получим необходимую позицию, если же мы пробуем набрать позицию по лучшей цене, то не факт что нам её дадут. Поэтому далее предложенный вид арбитража является более рискованным. Разберёмся почему.

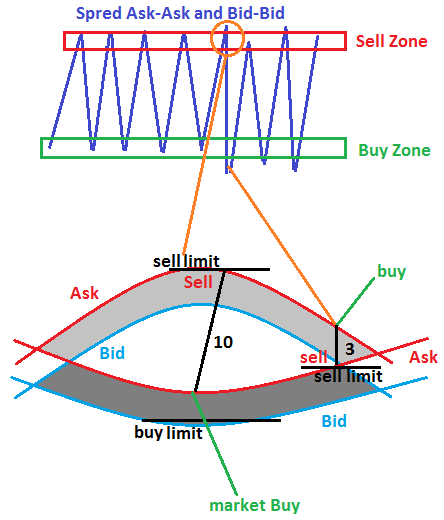

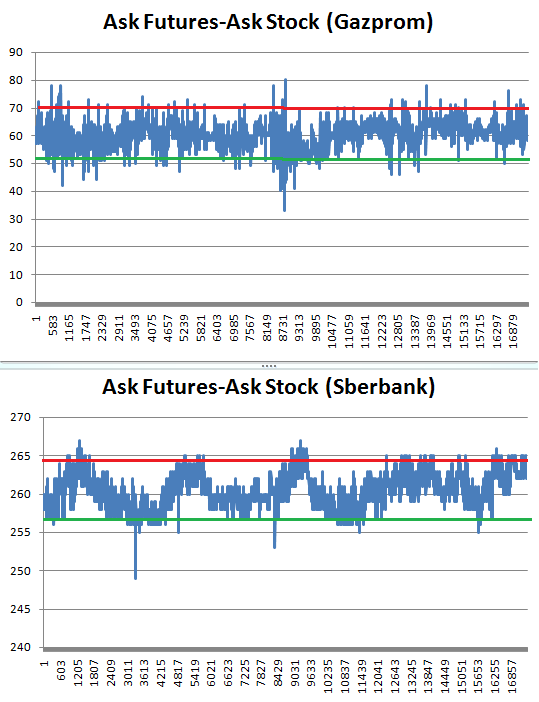

Синим цветом показан график спреда Ask futures-Ask stock или Bid futures - Bid stock. Они примерно будут равны, при расхождении Ask спреда будет расходиться и Bid спред. Когда спред разошёлся, мы выставляем лимитную заявку на продажу по цене Ask более дорогой ноги пары и лимитную завку на покупку по цене Bid более дешёвой ноги пары. На рисунке нам исполнили sell limit по цене Ask дорогой ноги, после его исполнения мы купили рыночным ордером дешёвую ногу по цене Ask. После того, как мы получили данную синтетическую позицию, мы считаем что продали спред Ask-Ask. Для того что бы купить данный спред, когда он сойдётся, необходимо выставить Sell Limit по цене Ask в дешёвой ноге, и после его исполнения выкупить дорогую ногу. Это возможно на словах тяжело понять, поэтому смотрите иллюстрацию. На рисунке мы продали спред Ask-Ask когда он разошёлся на 10 единиц, а купили когда сошёлся до 3-х единиц. Получили 7 единиц прибыли. Теперь давайте глянем на графики спредов пар Сбербанка и Газпрома:

На рисунке видим, что Сбербанк гораздо эффективнее Газпрома, но всё равно неэффективности хватает что бы зарабатывать) Красной линией на графике отмечена область, в которой мы пытаемся продать Ask спред по методике предложенной выше. В зелёной области пытаемся купить Ask спред. Но данная методика арбитража имеет свои недостатки. Например в момент, когда спред находится в зоне продажи, мы выставляем лимит ордера, но в случае резкого движения эмитентов и резкого сужения спреда, мы можем не успеть убрать лимитные заявки, которые мгновенно исполнят, что приведёт к тому, что спред будет продан где то в середине диапазона в лучшем случае, а может и вовсе в зоне покупок. Поэтому для такого арбитража нужна хорошая инфраструктура, что бы мгновенно реагировать на малейшие рыночные изменения. Я предложил вам два простых метода арбитража на российском рынке, когда я искал этот арбитраж, я был очень удивлён что его не “съели” российские маркетмейкеры. Но пока он есть, можно забрать свой кусок пирога!)