Анонс событий

В понедельник мировые финансовые рынки находились состоянии неопределенности. После пятничного ралли инвесторы решили занять выжидательную позицию. Кроме того, внешний фон был в целом скудный, поэтому волатильность и общая торговая активность была довольно низкой. В Европе фондовые индексы закрылись снижением в рамках коррекции, в США рынки, напротив, уверенно выросли на фоне позитивной корпоративных отчетности, в Азии рынки сейчас торгуются разнонаправленно. На валютном рынке период неопределенности продолжается. Нефть пока умеренно снижается, хотя в целом сохраняет курс на стабилизацию у текущих уровней. В геополитике пока нет новостей. После саммита ACEM в Милане наметилось некоторое потепление отношений между российским руководством и лидерами стран ЕС, однако последние заявления глав МИД Евросоюза свидетельствуют о вероятном сохранении ограничительных мер против России на ближайшем заседании в конце октября. Поэтому основным ориентиром инвесторов на возможную дальнейшую нормализацию отношений между сторонами является саммит G20, который пройдет в середине ноября в Австралии.

Макроэкономика

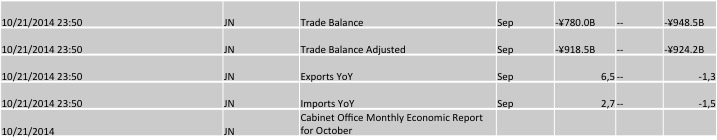

В понедельник было немного макроэкономических событий. Из статистики можно выделить лишь сентябрьские данные по ценам производителей в Германии – показать снизился на 1%, как и ожидалось (предыдущее снижение составило 0.8%) – эти данные усилили опасения инвесторов относительно рисков дефляции в Европе. Также можно отметить статистику по платежному балансу в Еврозоне – за август без учета сезонных колебаний показатель снизился до 15.1 млрд. евро с прежних 32.8 млрд. С утра также вышел целый ряд важной статистика по КНР – ВВП Поднебесной вырос в 3 квартале на 7.3% (ожидалось 7.2%, предыдущий рост составил 7.5%), промышленное производство в сентябре выросло на 8% с прежних 6.9% (ожидалось 7.5%), а розничные продажи выросли за тот же период на 11.6% с прежних 11.9% (ожидался рост на 11.8%). Сегодня статистики будет немного, из той что выйдет можно обратить внимание лишь на данные по продажам готового жилья в США за сентябрь. В России значимой статистики также не ожидается.

Источник: Bloomberg

Источник: Bloomberg

Обзор валютного рынка

На рынке Forex в понедельник период неопределенности продолжился. Общая волатильность была низкой – вероятнее всего, инвесторы решили занять выжидательную позицию. Пара EURUSD к концу дня подросла на 0.3% до 1.2805, волатильность по ходу дня не превысила и 0.5%. Сегодня общий тренд на мировом валютном рынке продолжает оставаться неопределенным. Российская валюта накануне ослабила свои позиции, хотя в целом продолжила стабилизацию у текущих уровней. Пара USDRUB в результате выросла на 0.7% до 41.05, а в паре с евро курс рубля упал на 1.1% до отметки 52.60. В результате, бивалютная корзина выросла на 0.9% до 46.24. В результате, Банк России в очередной раз поднял границы бивалютного коридора вверх – на сей раз на 5 копеек. Паника на валютном рынке в целом успокоилась, однако ключевые факторы давления на рубль остаются все те же – инвесторы до сих опасаются дефицита валютной ликвидности, несмотря на то, что уже 27 октября стартует программа Банка России по валютному РЕПО. Сегодня важной статистики выйдет немного. Для валютного рынка из ожидаемых данных можно выделить лишь продажи готового жилья в США за сентябрь, поэтому волатильность рынка снов можно ожидать весьма умеренную. По российской валюте значимых статданных тоже не ожидается.

Обзор фондового рынка

Российский фондовый рынок в понедельник закрылся в минусе. ММВБ снизился на 0.6% до 1376 пунктов, РТС упал на 1.5% до 1057 пунктов. Поводом для снижения стала коррекция после бурного роста в пятницу на фоне новостей из саммита ACEM в Милане. Лучше рынка были бумаги Норникеля (+0.7%), несмотря на снижение цен на никель на мировом рынке. Неплохо смотрелись также бумаги производителей удобрений – акции ФосАгро выросли на 1.3%, Акрон прибавил 0.78%, причиной чему послужила неплохая финансовая отчетность Уралкалия за первые 9 месяцев года. Хуже рынка оказались бумаги нефтегазового сектора – акции Татнети упали на 3.15%, Сургутнефтегаз подешевел на 2.1%. Пока что четких ориентиров для движения в ту или иную сторону у российского рынка нет, поэтому инвесторы ориентируются на общий внешний фон и динамику европейских и американских рынков. Перед открытием торгов сегодня внешний фон остается неопределенным – американские рынки закрылись уверенным ростом, европейские индексы снизились в рамках коррекции, Азия торгуется разнонаправленно. Нефть продолжает стабилизацию у текущих уровней – баррель Brent торгуется практически без изменений возле уровня 85.40 долларов. Открытие торгов ожидается в умеренном плюсе – рынок попытается немного подрасти после коррекции. Основные фондовые индексы в США закрылись в бычьем тренде – S&P вырос на 0.9% до 1904 пунктов, Dow Jones подрос на 0.1% до 16400 пунктов, Nasdaq прибавил 1.35% до 4316 пунктов. Лучше рынка смотрелись компании потребительского сектора. Несколько хуже рынка оказались бумаги сырьевого сектора и промышленных товаров. Акции высокотехнологичного гиганта IBM (IBM) рухнули на 7.1% до 169.10 долларов за бумагу из-за негативной отчетности за 3 квартал, а стоимость производителя спецтехники Caterpillar (CAT) упала на 1.05% до 94.03 долларов за бумагу. Бумаги Avon (AVP) выросли на 2.5% до 11.53 долларов, а акции Apple (AAPL) прибавили 2.15% до 99.76 долларов за штуку на фоне позитивной отчетности за 3 квартал. Сегодня ожидается из корпоративных отчетов особо стоит выделить отчет за 3 квартал по корпорации Coca Cola (KO), Verizon Communications (VZ), United Technologies (UTX), McDonald’s (MCD) и Kimberly-Clark (KMB). Также можно отметить и отчетность за 3 квартал Yahoo! (YHOO). Общеэкономических событий будет немного, поэтому, вероятнее всего, инвесторы продолжат ориентироваться главным образом на корпоративные отчеты компаний.

Обзор по срочному рынку

На срочном рынке в понедельник продолжился период неопределенности. Общий внешний фон остается по-прежнему неясным, из-за чего единого тренда по срочным контрактам в ближайшее время ожидать не стоит. Золото по итогам торгов на COMEX сумело укрепиться. Фьючерс подорожал к концу дня на 0.9% до 1249.60 долларов за унцию. При этом волатильность была ниже средней и составила в пределах 1%. Нефть в понедельник умеренно снизилась. Баррель Brent просел на 0.9% до 85.30 долларов, легкая техасская WTI снизилась на 0.2% до 82.18 доллара. Пока что новостей по рынку нефти по-прежнему выходит крайне мало, при этом цены даже с учетом последних действий ОПЕК уже выглядят заниженными, поэтому в отсутствии позитива происходит стабилизация у текущих уровней. Фьючерс на S&P500 закрылся ростом. Значение на закрытии составило 1892.90 пунктов, общий рост составил порядка 0.7%, общая волатильность превышала 1%. Инвесторы отыгрывали позитивную отчетность американских корпораций, в особенности компании Apple (AAPL). Фьючерс на индекс РТС закрылся в минусе – по итогам дня цена снизилась на 1.6% и на закрытии достигла 1049.10 пунктов. Перед открытием торгов внешний фон по российскому фьючерсу остается позитивный, в начале дня можно ожидать небольшого отскока. Сегодня в течение дня по обоим инструментам ожидается средняя волатильность – макроэкономический фон остается довольно скудным, несколько расшатать рынки могут отчетности американских корпораций за 3 квартал.

Какие коррективы в ваш обзор внесет катастрофа во Внуково3?