Макроэкономика

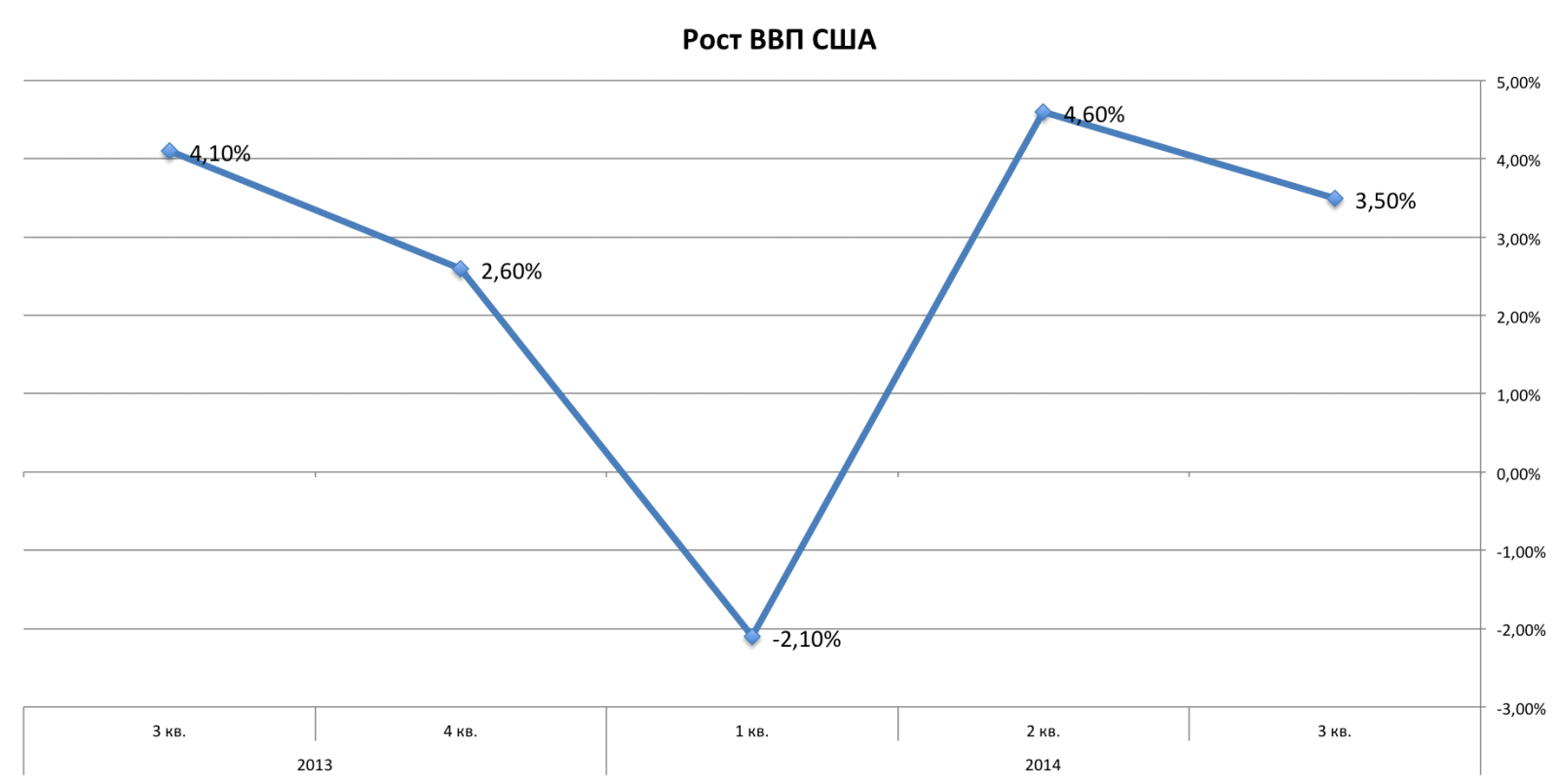

На прошедшей неделе было очень много важных событий, причем многие из них оказались весьма неожиданными для инвесторов. Так, Народный Банк Китая неожиданно принял решение понизить базовую ставку кредитования коммерческих банков на 0.25% до 2.75%, а в итоговых протоколах комитета по открытым рынкам ФРС США было сделано важное заявление: «В ближайшей перспективе не имеет смысла в повышении процентных ставок». На этом фоне настроение инвесторов значительно улучшилось и началось повсеместное ралли фондовых площадок.  Предстоящая неделя будет очень насыщенной как на общеэкономические, так и на корпоративные события. Ключевое событие недели – публикация данных по ВВП США за 3 квартал, по итогам которого фондовые индексы по всему миру могут показать колебания в пределах 2-3%. Состоится это событие во вторник, 25 ноября. Предварительная оценка роста американской экономики в 3 квартале была весьма позитивная – порядка 3.5%. Однако окончательные данные могут значительно отличаться от предварительных, поскольку изначально многие пункты не включаются в оценку. Поэтому за этим показателем лучше внимательно следить, так как в случае неожиданностей рынки может тряхнуть очень основательно.

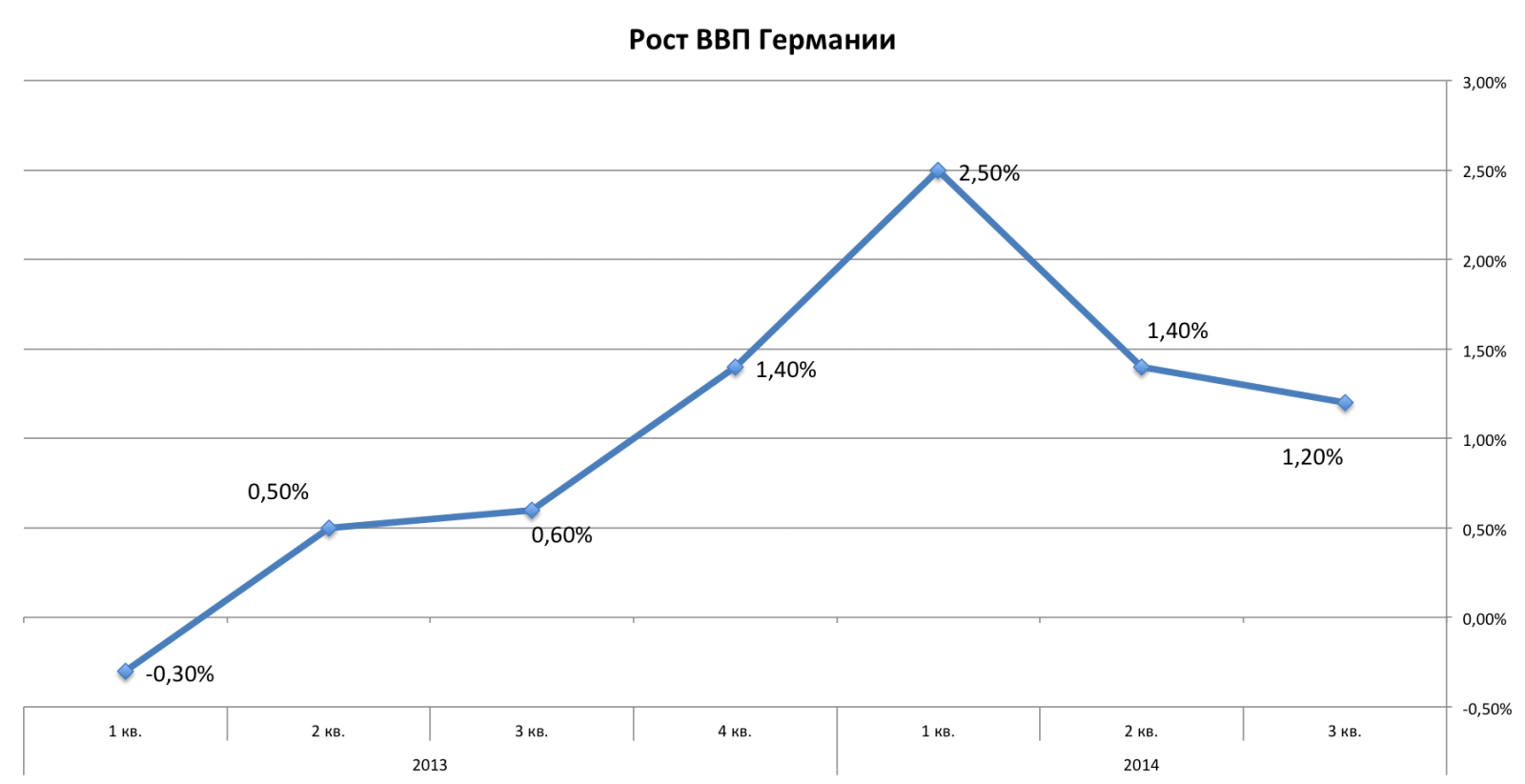

Предстоящая неделя будет очень насыщенной как на общеэкономические, так и на корпоративные события. Ключевое событие недели – публикация данных по ВВП США за 3 квартал, по итогам которого фондовые индексы по всему миру могут показать колебания в пределах 2-3%. Состоится это событие во вторник, 25 ноября. Предварительная оценка роста американской экономики в 3 квартале была весьма позитивная – порядка 3.5%. Однако окончательные данные могут значительно отличаться от предварительных, поскольку изначально многие пункты не включаются в оценку. Поэтому за этим показателем лучше внимательно следить, так как в случае неожиданностей рынки может тряхнуть очень основательно.  Кроме того, данные по ВВП за тот же период выйдут также в Германии, при чем тоже во вторник. Ожидается, что рост крупнейшей экономики Европы в годовом выражении замедлится с 1.4% до 1.2% - в этом случае, европейские индексы могут оказаться под некоторым давлением, даже несмотря на то, что такое развитие событий было ожидаемым для рынков, а евро может обновить минимумы с 2010 года.

Кроме того, данные по ВВП за тот же период выйдут также в Германии, при чем тоже во вторник. Ожидается, что рост крупнейшей экономики Европы в годовом выражении замедлится с 1.4% до 1.2% - в этом случае, европейские индексы могут оказаться под некоторым давлением, даже несмотря на то, что такое развитие событий было ожидаемым для рынков, а евро может обновить минимумы с 2010 года.  Отдельно стоит отметить, что в четверг в США рынки будут закрыты в связи с Днем Благодарения. Поэтому торговый день будет короткий, а активность инвесторов ожидается крайне низкой.

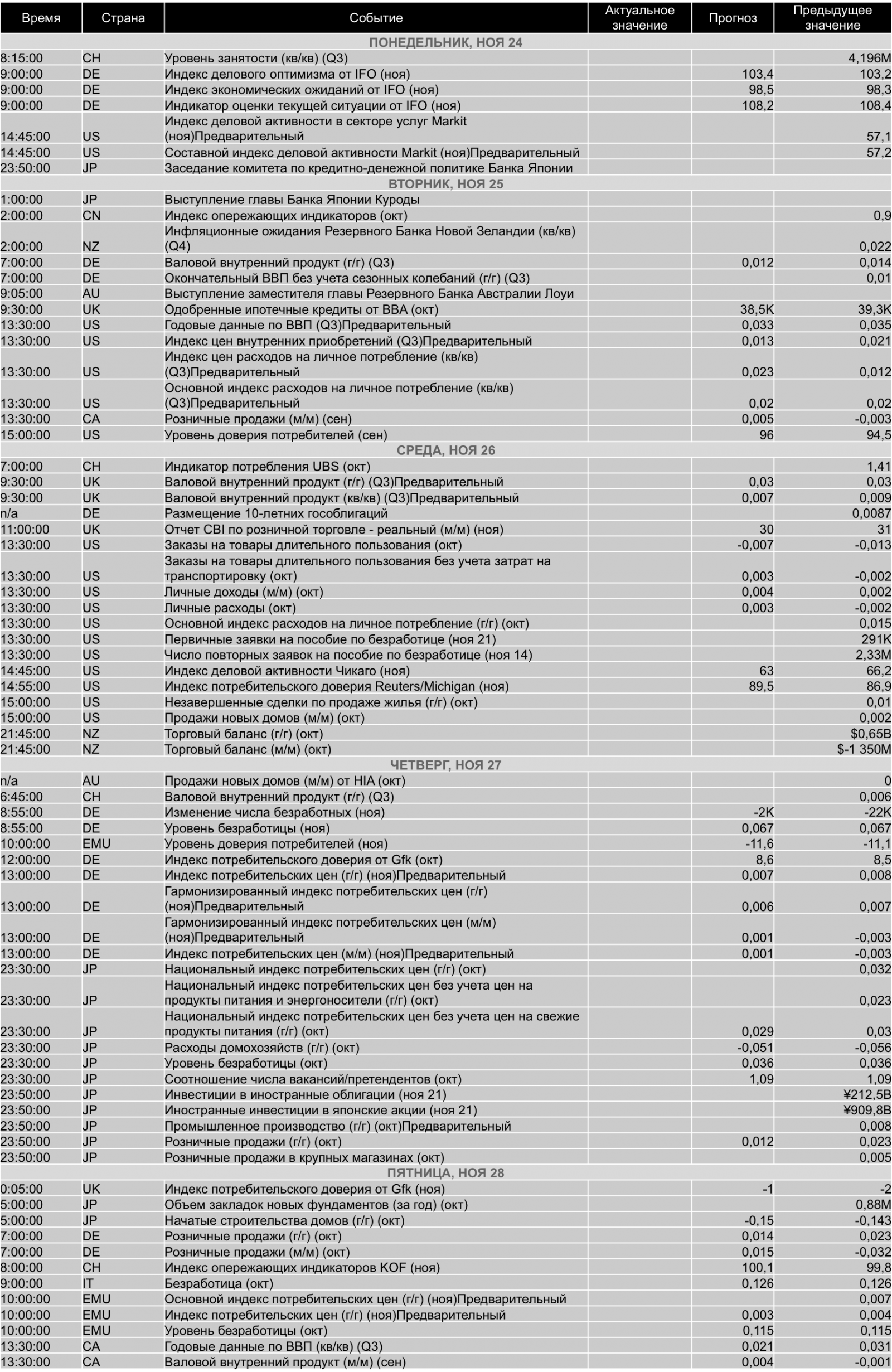

Отдельно стоит отметить, что в четверг в США рынки будут закрыты в связи с Днем Благодарения. Поэтому торговый день будет короткий, а активность инвесторов ожидается крайне низкой.  Вся остальная статистика приведена в таблице ниже.

Вся остальная статистика приведена в таблице ниже.

Обзор фондового рынка

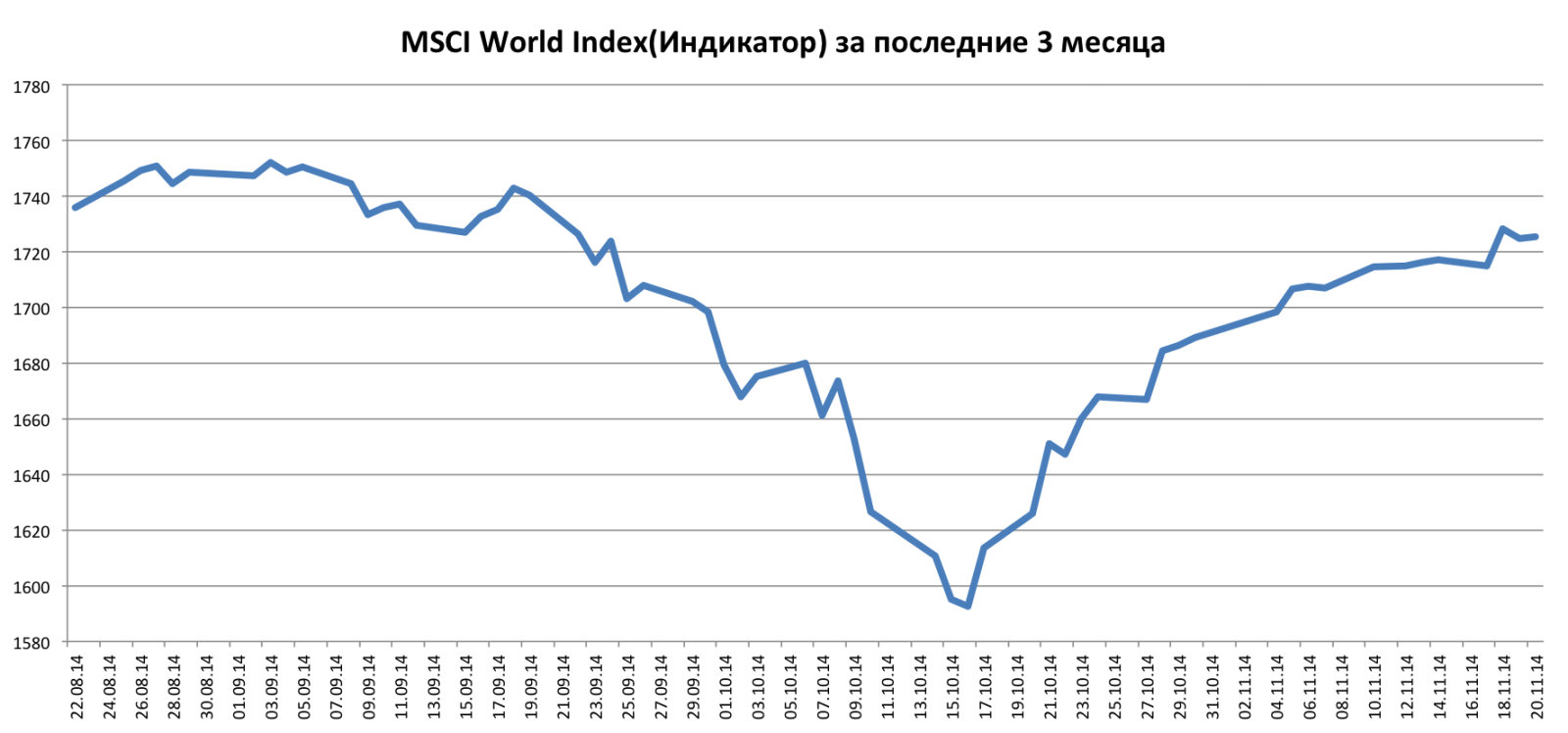

На прошлой неделе основными драйверами для мировых фондовых рынков стали события общеэкономического характера. Кроме уже перечисленных событий, в пятницу также было выступление главы ЕЦБ Марио Драги, на котором тот заявил о необходимости уже в ближайшее время принять самые радикальные меры для разгона инфляции. В итоге инвесторы получили мощный заряд позитива, а S&P500 и Dow Jones в очередной раз обновили исторические максимумы – соответственно на уровнях 2063 пункта и 17810 пунктов.

На прошлой неделе основными драйверами для мировых фондовых рынков стали события общеэкономического характера. Кроме уже перечисленных событий, в пятницу также было выступление главы ЕЦБ Марио Драги, на котором тот заявил о необходимости уже в ближайшее время принять самые радикальные меры для разгона инфляции. В итоге инвесторы получили мощный заряд позитива, а S&P500 и Dow Jones в очередной раз обновили исторические максимумы – соответственно на уровнях 2063 пункта и 17810 пунктов.  Российские индексы также показали неплохой рост. ММВБ обновил годовой максимум и почти достиг отметку 1540 пунктов, РТС подскочил за неделю более чем на 3% и практически достиг уровня 1060 пунктов. Из примечательных событий по российскому рынку можно отметить обвал акций Уралкалия почти на 30%. Произошло это из-за аварии на шахте Соликамск-2 (основной причиной называется затопление рассолом).

Российские индексы также показали неплохой рост. ММВБ обновил годовой максимум и почти достиг отметку 1540 пунктов, РТС подскочил за неделю более чем на 3% и практически достиг уровня 1060 пунктов. Из примечательных событий по российскому рынку можно отметить обвал акций Уралкалия почти на 30%. Произошло это из-за аварии на шахте Соликамск-2 (основной причиной называется затопление рассолом).  Кроме того, в выходные произошло еще одно важное внутрикорпоративное событие. В субботу экс-совладелец группы ПИК Юрий Жуков был помещен под домашний арест по решению бабушкинского районного суда Москвы на срок до 17 декабря. На этом фоне можно ожидать падения акций ПИК в ближайшие 2-3 дня минимум на 6-7% (учитывая опыт, российские акции весьма болезненно реагируют на подобного рода события). На грядущую неделю на американском фондовом рынке ожидается много важных событий. Из корпоративных отчетов наиболее важные из них выйдут во вторник. В частности, за 3 квартал финансовые результаты деятельности представят высокотехнологичные гиганты HP (HPQ) и Analog Devices (ADI). Обе компании работают в смежных сегментах (производство компьютерной техники и потребительской электроники). Также отчитается и один из крупнейших производителей продуктов питания Campbell Soup (CPB) и на фоне высокой потребительской активности американского населения, можно ожидать весьма позитивной отчетности компании и соответственно роста цены акций. Также отчетности за 3 квартал представят компании Hormel Foods (HRL) и Pall corp. (PLL). Обзор по срочному рынку На срочном рынке на прошлой неделе настроения инвесторов были довольно смешанными. Несмотря на очевидные позитивные сигналы от макростатистики и общеэкономических событий, в отношении ряда сегментов позитивного настроя в целом не ощущалось.

Кроме того, в выходные произошло еще одно важное внутрикорпоративное событие. В субботу экс-совладелец группы ПИК Юрий Жуков был помещен под домашний арест по решению бабушкинского районного суда Москвы на срок до 17 декабря. На этом фоне можно ожидать падения акций ПИК в ближайшие 2-3 дня минимум на 6-7% (учитывая опыт, российские акции весьма болезненно реагируют на подобного рода события). На грядущую неделю на американском фондовом рынке ожидается много важных событий. Из корпоративных отчетов наиболее важные из них выйдут во вторник. В частности, за 3 квартал финансовые результаты деятельности представят высокотехнологичные гиганты HP (HPQ) и Analog Devices (ADI). Обе компании работают в смежных сегментах (производство компьютерной техники и потребительской электроники). Также отчитается и один из крупнейших производителей продуктов питания Campbell Soup (CPB) и на фоне высокой потребительской активности американского населения, можно ожидать весьма позитивной отчетности компании и соответственно роста цены акций. Также отчетности за 3 квартал представят компании Hormel Foods (HRL) и Pall corp. (PLL). Обзор по срочному рынку На срочном рынке на прошлой неделе настроения инвесторов были довольно смешанными. Несмотря на очевидные позитивные сигналы от макростатистики и общеэкономических событий, в отношении ряда сегментов позитивного настроя в целом не ощущалось.

Золото по итогам недели на COMEX торговалось крайне неустойчиво. В конце недели унция желтого металла все сумела закрыться в небольшом плюсе. Котировки нефти лишь к концу недели сумели показать восходящую динамику. Баррель Brent по итогам недели сумел укрепиться выше психологической отметки 80.00 долларов, легкая техасская WTI закрепилась выше уровне 75.00 долларов. Фьючерс на индекс S&P500 на прошедшей неделе сумел обновить исторический максимум. При этом волатильность была довольно низкая, несмотря на насыщенный внешний фон. Фьючерс на индекс РТС показал более уверенный рост. За прошедшую неделю котировки сумели отскочить от психологической отметки в 1000 пунктов на 5.5%, при этом общая волатильность превысила 8%. Котировки российского фьючерса поддержало укрепление рубля и общий позитивный фон. На грядущей неделе ожидается повышенная торговая активность по обоим фьючерсам благодаря обилию макростатистики и вербальных интервенций.

Золото по итогам недели на COMEX торговалось крайне неустойчиво. В конце недели унция желтого металла все сумела закрыться в небольшом плюсе. Котировки нефти лишь к концу недели сумели показать восходящую динамику. Баррель Brent по итогам недели сумел укрепиться выше психологической отметки 80.00 долларов, легкая техасская WTI закрепилась выше уровне 75.00 долларов. Фьючерс на индекс S&P500 на прошедшей неделе сумел обновить исторический максимум. При этом волатильность была довольно низкая, несмотря на насыщенный внешний фон. Фьючерс на индекс РТС показал более уверенный рост. За прошедшую неделю котировки сумели отскочить от психологической отметки в 1000 пунктов на 5.5%, при этом общая волатильность превысила 8%. Котировки российского фьючерса поддержало укрепление рубля и общий позитивный фон. На грядущей неделе ожидается повышенная торговая активность по обоим фьючерсам благодаря обилию макростатистики и вербальных интервенций.

Общие рекомендации

На грядущую неделю волатильность на мировых финансовых рынках (в первую очередь секторе фондового рынка) будет очень высокая. Обилие статданных и насыщенный новостной фон, вероятнее всего, сделают торговую активность крайне высокой. Из позитивных моментов стоит обратить на акции сырьевых компаний, так как после снижения ставки Народным Банком Китая инвесторы будут ждать роста спроса на сырье. В первую очередь, основная рекомендация «покупать» действует в отношении нефтегазовых компаний: EXXON Mobil (XOM), Лукойл, Роснефть и др. Также неплохой динамикой будут обладать акции высокотехнологичных компаний: Apple (AAPL), Google (GOOG), Alibaba Group (BABA) и др. Рекомендации «продавать» пока нет вообще, так как в целом на рынке преобладает позитивный настрой и короткие позиции в этих условиях будут крайне рискованными.