Нефть отступила к уровням середины 2009 года. За январь-ноябрь средние цены за баррель Brent рухнули на 40% - со 110 до нынешних 65 долларов. В дальнейшем падением может продолжится и к марту 2015 году котировки «черного золота» могут достигнуть 50-55 долларов за баррель. На этом фоне, акции мировых нефтегазовых компаний пикируют вниз – акции Chevron (CVX) с начала года растеряли 11.5%, ConocoPhillips (COP) упали на 10%, всего же сырьевой сектор индекса S&P500 растерял с начала года уже почти 12.

Особенно тяжело приходится сланцевым компаниям – акции Denbury Resources (DNR) с начала года рухнули на 60%, показав худшую динамику среди всех бумаг, входящих в индекс S&P500, а бумаги крупнейшего в США производителя сланцевых энергоносителей Chesapeake Energy (CHK) уже обвалились на 30%.

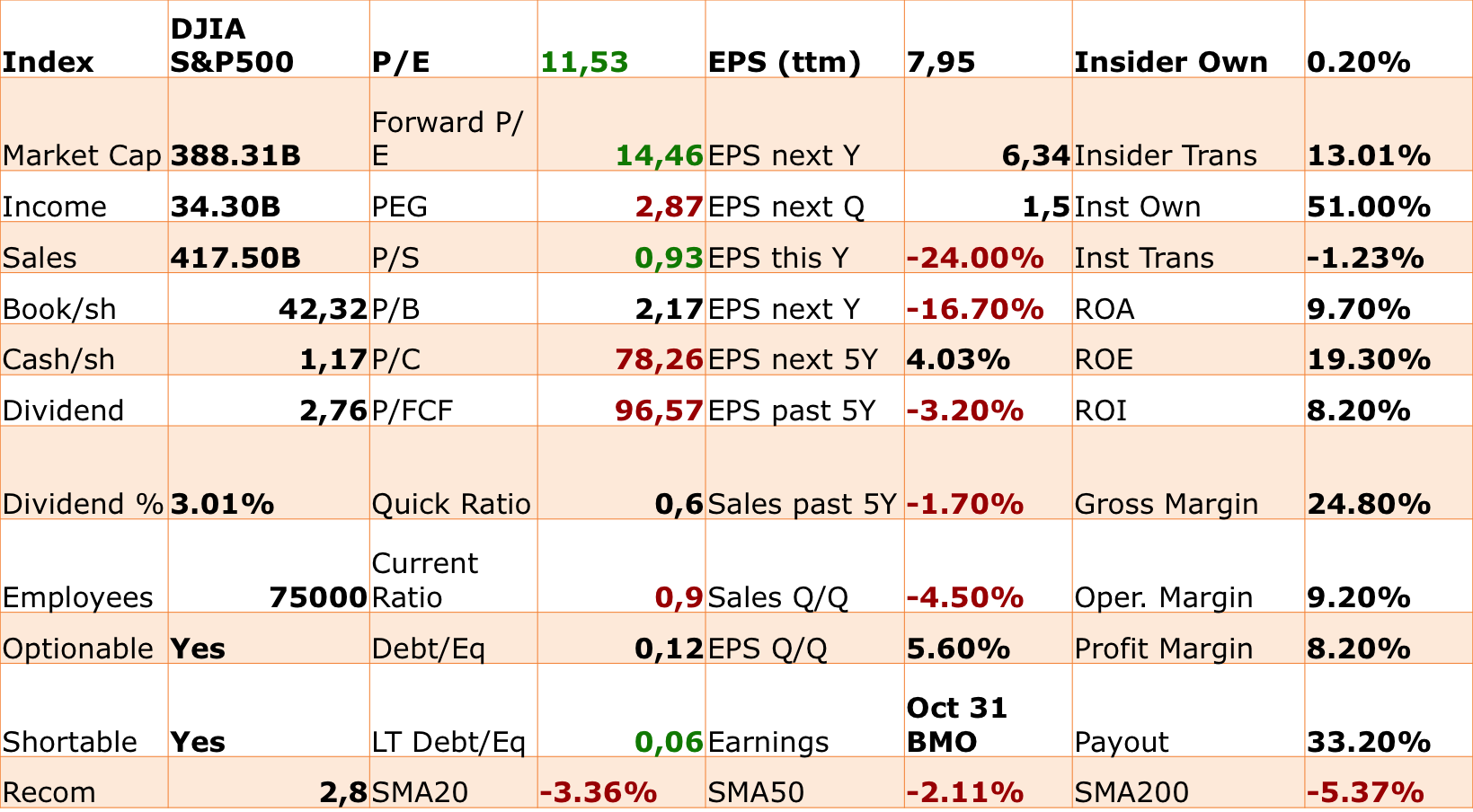

В то же время, акции крупнейшей в мировой публичной нефтегазовой компании Exxon Mobil ($XOM) пока чувствуют себя довольно уверенно – с начала года капитализация гиганта просела лишь на 7%. Собственно в чем причина такой устойчивости Exxon от перегибов мировой конъюнктуры нефтяных цен?

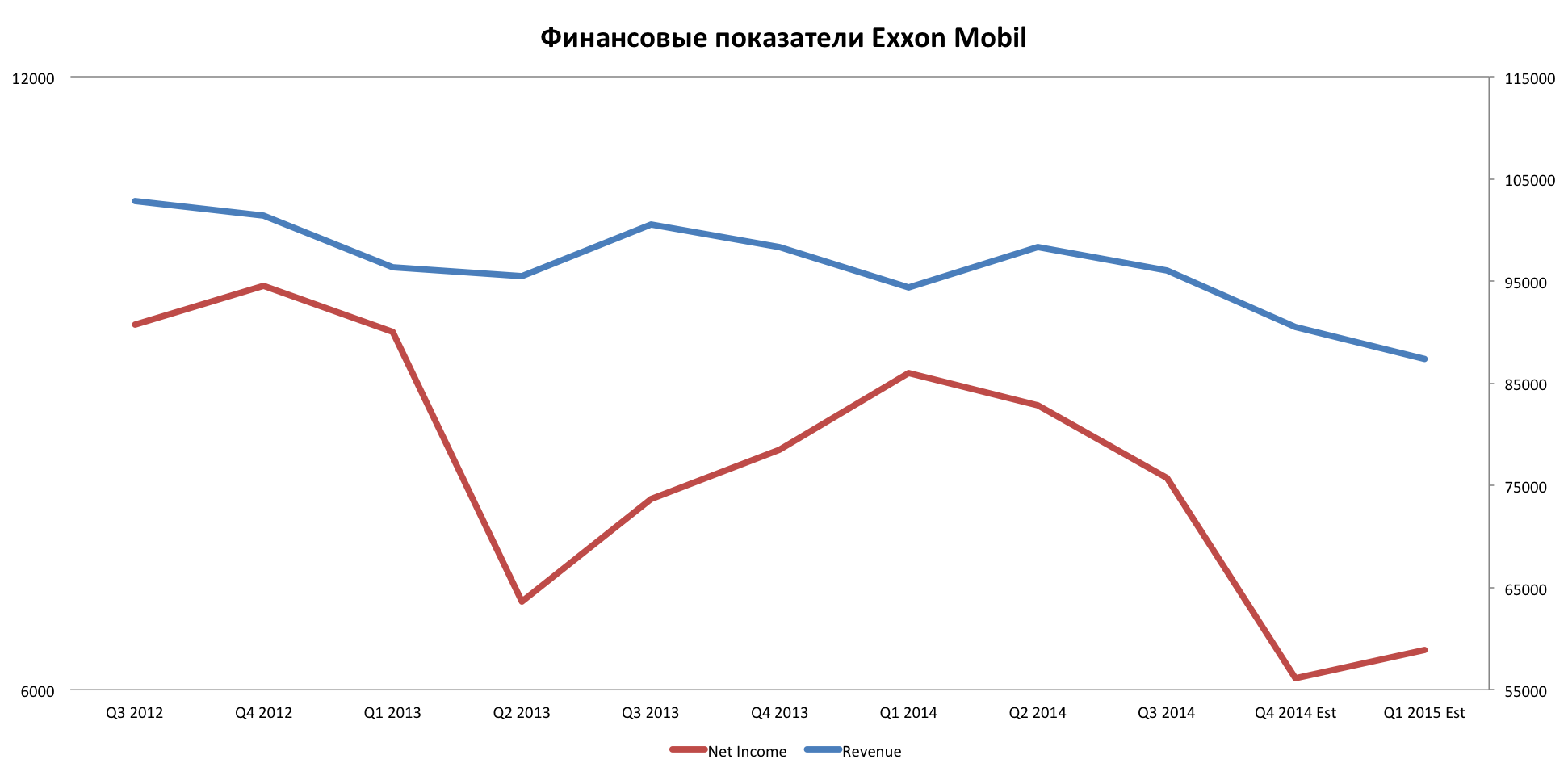

Дело в том, что компания практически не ведет добычу сланцевых энергоносителей – доля сланцевых углеводородов в общей структуре добыче нефти и газа в 2013 году составила менее 8%. В то же время, у Exxon довольно диверсифицированный портфель активов, а выручка распределена по нескольким направлениям. В частности, на долю сырой нефти приходится лишь около 30% общих доходов, благодаря чему в 4 квартале компания прогнозирует сокращение выручки лишь на 5.5% относительно 3 квартала до 90.5 млрд. долларов, несмотря на то что нефть за этот период рухнула практически на 30%.

Долговая нагрузка Exxon Mobil ($XOM) невысокая, что позволяет поддерживать высокую устойчивость финансового положения в целом. Все эти показатели позволяют акциям компании показывать гораздо более устойчивую и позитивную динамику, нежели сырьевому сектору США в целом. Так, мультипликатор P/E компании достигает 12, в то время как в целом по сектору Basic Material индекса S&P500 эта цифра не дотягивает и до 10.

На среднесрочный период (3-5 лет) перспективы компании довольно неплохие. В ближайшие месяцы акции Exxon Mobil ($XOM) еще будут оставаться под давлением из-за низких цен на нефть, однако по мере восстановления нефтяных котировок стоимость бумаг вернется на прежний уровень а к концу года может вырасти на 10-15% от исторических максимумов.

Ничего с Exxon не случится, нефть пару лет назад была на эти уровнях и все было нормально никто не кричал