Экономика России, как известно, считается сырьевой и зависит от конъюнктуры мировых цен на нефть. Так сложилось безусловно не сегодня и не вчера. Еще с начала 70-х гг. прошлого века Советский Союз, решив воспользоваться резким ростом цен на нефть, начал активно наращивать экспорт «черного золота» в Европу, и дошло все до того, что к середине 80-х гг. до 85% советского экспорта составляли нефти и газ.

В результате, фактическое благосостояние России на сегодняшний день главным образом обеспечивается нефтью – при росте цен, растет экономика, валютные поступления, увеличиваются резервы и благополучие населения. Нефтегазовый сектор также являются главными факторами поддержки макроэкономической стабильности, так как курс рубля чуть ли не в корелляции 1:1 привязан к стоимости нефти.

Как правило, такие структурные проблемы начинают проявляться не в период экономического роста, а в период кризиса. Так было в 2009 году, так происходит и сейчас. Все по одной и той же причине – падение нефтяных котировок. Кажется, это что-то вроде нефтяного проклятия. Есть специальный термин в экономике для таких стран – «голландская болезнь», обозначающая сильную зависимость страны от экспорта одного или двух видов товаров. Однако есть ли выход из этого положения и возможно ли вообще несырьевое будущее России в принципе?

Для этого сначала надо разобраться в том, в чем именно заключается эта зависимость. В первую очередь необходимо отметить структуру экспорта, которая на 75% состоит из топливно энергетических товаров, включать нефть сырая, газ природный и сжиженный, уголь бурый и каменный, нефтепродукты, металлические руды, горнорудное сырье и пр. Непосредственно доля сырой нефти во всем этом многообразии статей составляет лишь менее 35%. Так как же так получилось тогда, что с такой низкой казалось бы долей непосредственно сырой нефти в экспорте, экономика в целом так сильно зависит от ценовой конъюнктуры сырья?

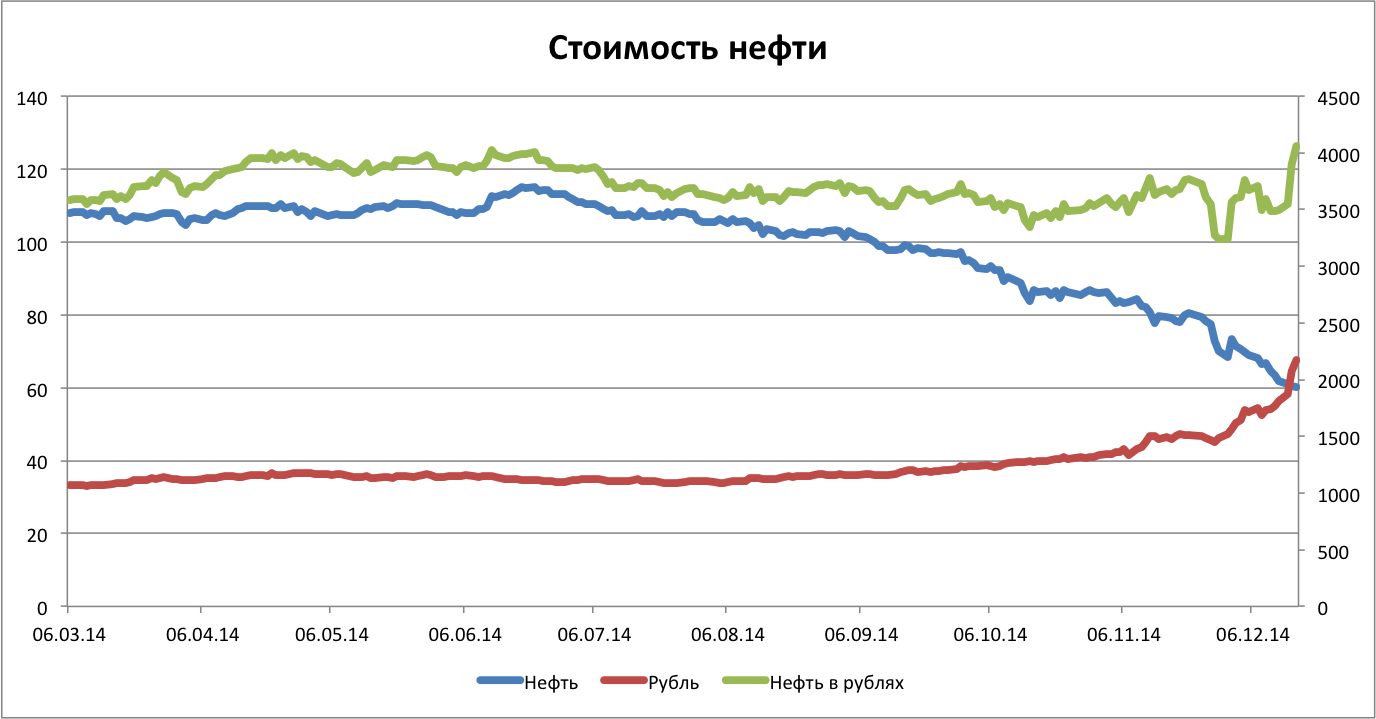

Все дело в том, что главным образом эта зависимость связана с жесткой привязкой курса рубля к ценам на нефть. Во многом в этом виновато наше правительство, которое допустило девальвацию рубля во имя сохранения бюджетных доходов. При этом ЦБ не принял во время мер по стабилизации валютного рынка, так как еще в октябре было очевидно, что курс рубля поддается резкому давлению, а дневные колебания аномально высокие (свыше 4% в день). Из-за этого регулятору пришлось в экстренном порядке резко повышать ключевую ставку во время валютного кризиса в ночь на 15 декабря – до 17% (при том что еще 12 декабря было еще одно повышение ставки – до 11.5%).

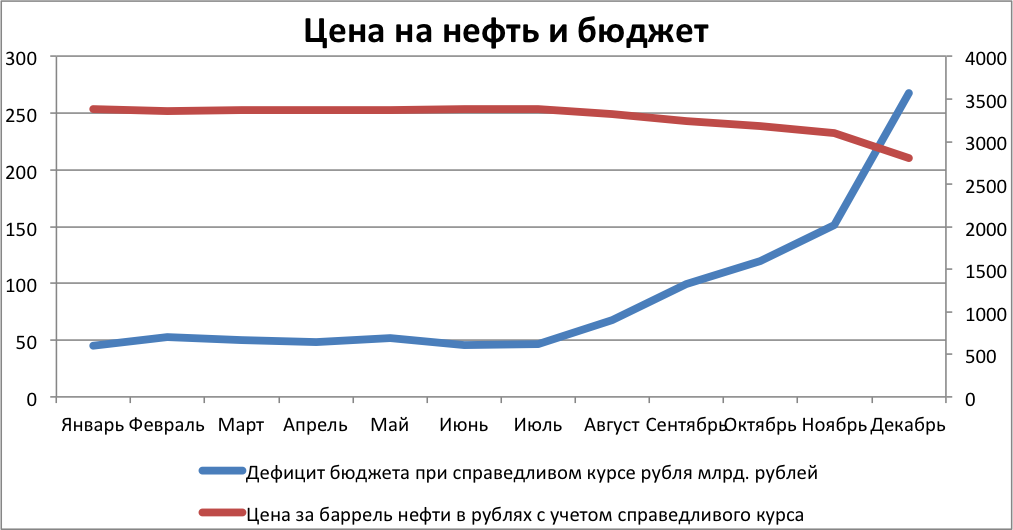

И здесь всплывает второй фактор этой зависимости – бюджет. Доходная часть федеральной казны более чем на 50% состоит из нефтегазовых поступлений. Несмотря на все разговоры в Правительстве о необходимо диверсифицировать экономику и структуру налоговых поступлений, зависимость бюджета от нефти остается крайне высокой, хотя за последние года она несколько и снизилась.. Так, если в 2010 году ненефтегазовый дефицит бюджета составлял порядка 12.6% от ВВП, то в 2014 году составил не более 9.6%.

В итоге можно сделать вывод, что в случае с нефтяными ценами Правительство жадничает и старается нивелировать негативную конъюнктуру мировых цен на энергоносители девальвацией национальной валюты (рубля). Сделали это максимально просто – установили средневзвешенную бездефицитную цену нефти в 3500 рублей за баррель и в том случае, если долларовая стоимость барреля сокращалась, власти позволяли рублю девальвироваться. Это позволяло сохранять равновесную цену нефти для бюджета даже в случае значительных колебаний мирового рынка.

Однако из-за этого на валютном рынке в России и создалось жесткая привязка курса рубля к нефтяным ценам. В результате, если в 2009 году при почти 4-кратном обвале нефтяных котировок благодаря отсутствию фактора жесткой привязки курса рубля удалось сохранить в целом стабильную ситуацию на валютном рынке, то в нынешней ситуации этого сделать уже не удается.

Теперь непосредственно о том, возможно ли преодоление таких болезней экономики. Для преодоления фактора нефти как ключевого в сохранении макроэкономической стабильности, как это ни странно, нет абсолютной необходимости отказываться от доминирования нефтегазового сектора в экспорте или например структуре инвестиций. Достаточно провести структурные изменения в экономике, которые позволят снизить инфляцию и снизить зависимость потребительских цен от валютных колебаний.

Однако все-таки лучше, чтобы удалось диверсифицировать два главных пункта нефтегазовой зависимости – структуру экспорта и доходов бюджета. Если снизить долю ТЭК в товарной структуре экспортной выручки хотя бы до 45-50%, а доходы бюджета до 30-35%, то в целом эта зависимость будет преодолена. Возможно ли это? Вполне! Но для этого необходимы именно структурные реформы в экономике и стимулирование несырьевых секторов.

Мерами для такого стимулирования должны стать поощрение предпринимательской инициативы в сфере малого и среднего бизнеса. В российском экспорте ничтожная часть экспорта приходится на такие предприятия – менее 2%, в то время как в развитых западных странах этот показатель составляет 20-30%. Таким образом, уже на этом направлении можно будет диверсифицировать экспорт на 15-20%.

Также необходимо последовательно продвигать национальный бренд России не как главного поставщика нефтяного сырья для Европы, а как производителя качественной и востребованной продукции с высокой добавленной стоимостью (автомобили, самолеты, суда, машиностроение, потребительские товары и пр.). Для этого нужно устанавливать тесные экономические контакты со странами, в которых имеется емкий и обширный внутренний потребительский рынок и одновременно добиться конкурентного преимущества отечественной продукции перед иностранной как в цене, так и в качестве продукции.

Только так можно будет добиться качественного экономического роста и диверсификации по основным направлениям. Это вполне возможно и сейчас все в целом идет именно по этому направлению. Однако даже в случае грамотного способствования этому процессу со стороны Правительства и последовательно проведенных реформ, необходимо будет время, чтобы все это действительно произошло. Первые эффекты и признаки увеличения доходов от несырьевого сектора могут быть не ранее 2017 года при условии, что цены на нефть будут оставаться низкими (менее 75 долларов за баррель).

"Возможно ли несырьевое будущее России?" НЕТ