Во вторник, 3 февраля, на мировых финансовых рынках наблюдалась очень высокая волатильность. Нефть снова показала резкий рост – сразу на 5%, причем уже пятую торговую сессию подряд. Одновременно с этим золото растеряло более 1.3% и вернулось ниже уровня 1260 долларов за тройскую унцию, а на валютном рынке американский доллар резко ослабляет свои позиции. Так, пара EURUSD по итогам дня подскочила более чем на 1.25% и почти достигла психологической отметки 1.1500.

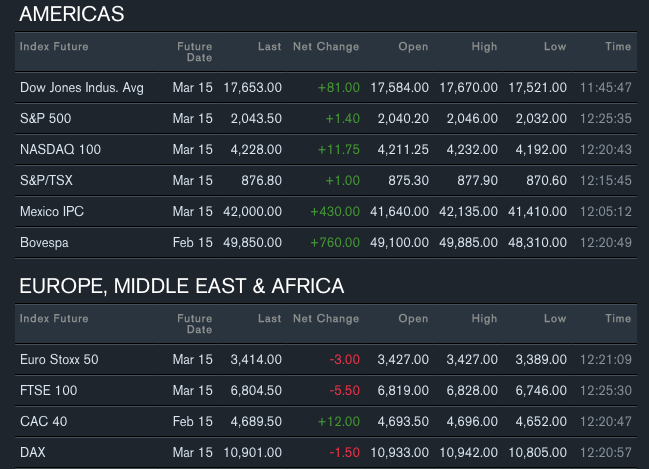

При этом, на фондовых рынках наблюдается активный рост – ключевые фондовые индикаторы Америки прибавляют в пределах 2%. И это несмотря на негативную макростатистику. Так, промышленные заказы в США за декабрь значительно усилили сокращение – до -3.4% с прежних -1.7% (ожидалось сокращение лишь на 2.2%).

На фоне такой бычьей идилии российские рынки также не остались в стороне – в частности, ключевые фондовые индикаторы ММВБ и РТС прибавили соответственно 1.8% и 5.5%, а рубль укрепился к американскому доллару почти на 5%! При этом в моменте укрепление российской валюты превышало 6%, а рост индекса РТС достигал 6.5%.

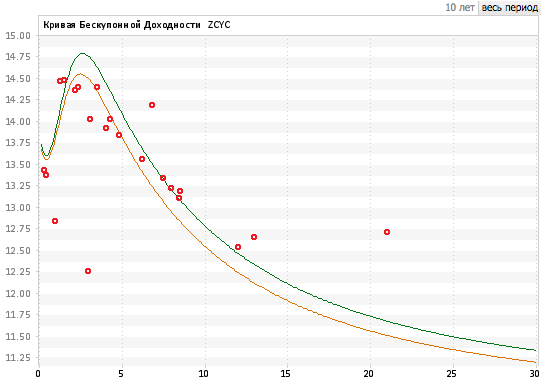

Кроме того, на долговом рынке также наблюдается позитивный тренд – 15-летние ОФЗ уже котируются ниже 12% годовых, а 7-дневный индикатор РЕПО с залоговым обеспечением акциями уже ушел ниже 15%. Более того, даже в корпоративном сегменте долгового рынка наблюдается всплеск активности – все больше корпоративных эмитентов начинают размещать облигационные выпуски. Кроме того, суверенные еврооблигации России также постепенно начинают восстанавливать позиции после снижения кредитного рейтинга агентством S&P.

Понятно, что такая резкая динамика мировых рынков без соответствующей причины, причем довольно глобального уровня, невозможна. А может быть просто крупные инвестфонды и институциональные инвесторы скупали те или иные активы в преддверие публикации non-farm payrolls в США? Постараемся разобраться в том, какие же факторы способствовали такой бурной динамике рынков.

Во-первых нужно отметить сообщения об изменении позиции Греции в отношении тройки кредиторов. Если ранее новый премьер страны Алексис Ципрас категорично заявил о намерении нового Правительства добиться списания долгов, то затем министр финансов заявил уже о готовности реструктуризировать долги путем обмена облигаций на более долгосрочные.

Таким образом, ряд опасений относительно будущего Еврозоны несколько снизились. Это привело к резкому укреплению евровалюты относительно доллара. Одновременно с этим, котировки золота устремились вниз от достигнутых максимумов, а фондовые индексы в США и Европе показали уверенный рост. При этом доходность немецких бондов остается на рекордно низких уровнях.

Во-вторых, глава ФРБ Чикаго Джеймс Буллард сделал ряд позитивных заявлений, в том числе в отношении Еврозоны. В частности он заявил, что европейская и в целом мировая экономика в текущем году ускорят темпы роста, американская экономика будет оставаться устойчивой, а риски в мировой экономике снизятся к концу года. На этом фоне начался резкий рост всех рисковых активов в целом.

Одновременно с этим, Буллард также заявил, что ФРС не следует медлить с повышением процентной ставки, поскольку в этом случае риски образования финансовых пузырей возрастают. Соответственно, возрастают риски финансового, а следом за ним и экономического кризиса. Однако это заявление рынками фактически было проигнорировано, что создает возможность дальнейшей волатильности.

Наконец, третий, последний фактор, касающийся нефти, касается сообщений о переговорах России и Саудовской Аравии. Речь идет в частности о сирийском вопросе – саудиты вновь предлагают России отказаться от поддержки Сирии в обмен на сокращение добычи со своей стороны, что должно привести к резкому росту цен в ближайшей перспективе.

Однако такое развитие событий как минимум маловероятно, поскольку сейчас сланцевая индустрия в США еще достаточно устойчиво сохраняет финансовые позиции, несмотря на рекордно низкие цены на энергоносители. Если сокращение добычи со стороны Саудовской Аравии и состоится, то не ранее 3-4 кварталов и не более, чем на 200-250 тыс. баррелей в сутки, в противном случае это станет просто невыгодным, а соответственно и бессмысленным.

Для России это дает неплохие шансы на повторение того сценария, который наблюдался в 2009 году, когда индекс РТС вырос более чем на 190%, а рубль укрепился на 25% к доллару с минимальных отметок. Стоит также отметить, что появляется все больше сообщений притока иностранных инвесторов на российский рынок, в особенности институциональных.

Подводя итог можно сделать несколько выводов: на мировых рынках начинаются действительно глобальные процессы, во многом схожие с тем, что происходило в кризисном 2009 году. На этом фоне появляются очень неплохие возможности для инвестирования средств и получением в дальнейшем хорошей прибыли.

Стоит также отметить и еще одну важную деталь – в ФРС на последнем заседании дали понять, что повышение ставки возможно раньше, чем ожидалось изначально. На этом фоне волатилньость на мирвоых рынках в этом году может оказаться очень высокой.