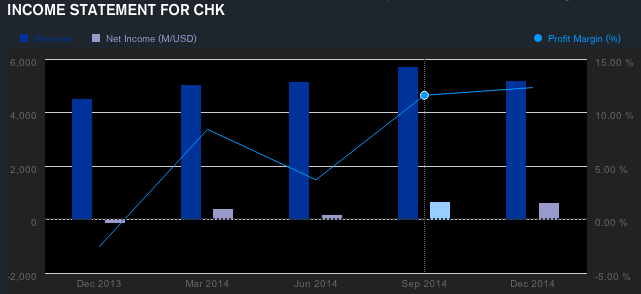

В среду, 25 февраля, за 1 квартал 2015 финансового года отчиталась крупнейшая компания по добыче сланцевого газа в США – Chesapeake Energy, акции которого торгуются на Санкт-Петербургской бирже под тикером CHK. Отчетность вышла неожиданная позитивная – выручка увеличилась на 11.2% по сравнению с аналогичным периодом годом ранее – до 5.05 млрд. долларов, чистая прибыль подскочила более чем в 3.5 раза и составила чуть меньше 590 млн. долларов. Эти результаты оказались значительно лучше прогнозов аналитиков – чистая прибыль ожидалась на уровне 420 млн. долларов, а выручку не более 4.6 млрд. Годом ранее за тот же период аналогичные показатели составляли 170 млн. и 4.54 млрд. долларов. И это несмотря на то, что цены на нефть рухнули практически в 2 раза.

Вероятнее всего, положительно на прибыль сказалось увеличение добычи и то, что компания главным образом добывает сланцевый газ методом фрекинга. Как правило, рынок газа следует за рынком нефти в плане цены, но с лагом в 1 квартал. Поэтому, вероятнее всего, то резкое падение нефтяных котировок, которое наблюдалось в период с сентября по декабрь минувшего года, не успело отразиться на ценах на газ.

В итоге, эти два фактора позволили получить очень хорошую прибыль. Вероятно именно из-за этого инвесторы достаточно прохладно восприняли казалось бы столь позитивную статистику по прибыли. В итоге, в момент выхода отчетности акции компании рухнули более чем на 10% - до 17.90 долларов за бумагу.

Основным направлением деятельности компании является добыча газа из сланцевых месторождений методом фрекинга (гидроразрыва пласта) и дальнейшая ее переработка до энергетического сырья и конечная реализация – это направление бизнеса приносит более 96% от общей выручки. Основали ее в 1989 году Оби Макклендон и Том Уорд, вложив в будущий газодобывающий гигант всего 50 тыс. долларов. На сегодняшний день Chesapeake Energy производит почти 700 тыс. баррелей энергоносителей (главным образом природного газа) в нефтяном эквиваленте в сутки, что на 14% больше 2013 года. Таким образом, компания сумела стать вторым крупнейшим газодобывающим холдингом в США и войти в ТОП-10 нефтедобытчиков.

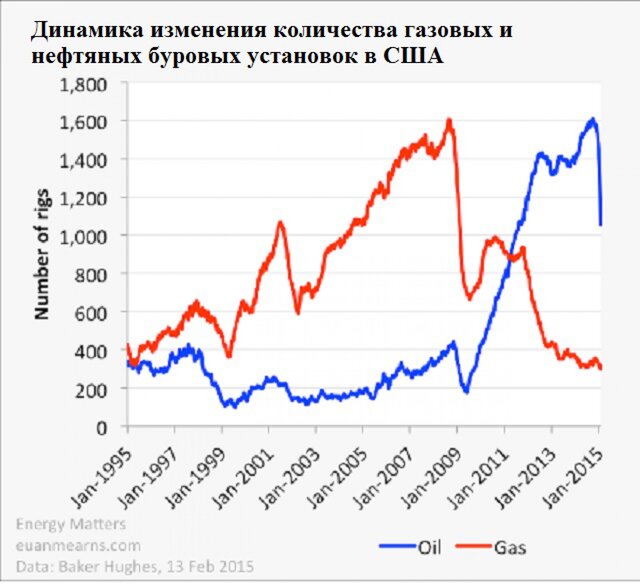

И тем не менее, добыча ведется именно сланцевого газа, который имеет высокую себестоимость добычи – свыше 90 долларов с каждой тысячи кубометров. Если сюда прибавить еще транспортно-логистические расходы и хранение в резервуарах, то общая себестоимость бизнеса доходит уже до 110 долларов с каждой тысячи куб. м. добытого газа. Отсюда и низкая рентабельность (менее 10% по чистой прибыли и около 15% по EBITDA), и низкий денежный поток (за прошлый год он оказался даже отрицательным – то есть инвестиции оказались в целом убыточными). С учетом крайне высокой зависимости компании от мировых цен на нефть, а также крайне низкой эффективности сланцевых месторождений по сравнению с традиционными энергоносителями, ее инвестиционная привлекательность остается довольно низкой – кредитный рейтинг по шкале S&P находится на уровне ВВ+, по шкале Fitch на уровне ВВ. Особенно беспокоит инвесторов низкие цены на нефть, из-за которой добыча сланцевых углеводородов может свернуться – по данным Baker Hughes, количество буровых установок в США на 20 февраля сократилось еще на 37 штук до 1019. При этом непосредственно газовых установок стало меньше на 12 штук до 231, что является минимальным показателем с июля 2010 года.

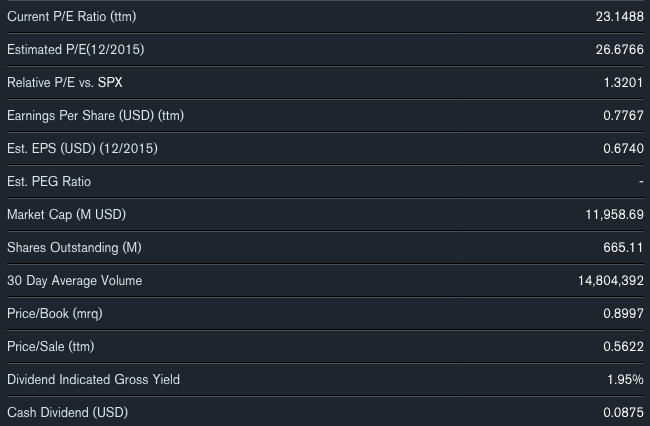

За 2014 финансовый год общая выручка составила 20.35 млрд. долларов, что на 20% больше, чем годом ранее, а чистая прибыль – порядка 1.15 млрд. долларов, что сразу на 50% меньше, чем в 2013 году. Однако в дальнейшем аналитики ожидают ухудшения финансовых показателей из-за низких цен на энергоносители. Кроме того, акции компании остаются довольно перекупленными по сравнительным мультипликаторам – так, коэффициент P/E составляет более 23, что почти в раза больше, чем в среднем по американскому нефтегазовому сектору – это порядка 12, а мультипликатор P/Sales чуть ниже 0.6 (у компаний аналогов примерно одинаковый показатель – порядка 0.6). В краткосрочной перспективе негативно на доходы компании по-прежнему будет сказываться дешевая цена на нефть, однако в среднесрочной перспективе по мере восстановления цен прибыль будет также восстанавливаться, хотя и не исключено, что из-за рисков сланцевой индустрии масштабы бизнеса будут урезаны.

Таким образом, отчетность компании в 1 квартале 2015 финансового года можно оценить как негативную. Если оценивать финансовое положение Chesapeake Energy в целом, то и здесь есть определенные риски. Задолженность компании довольно высокая – коэффициент Debt/Eq составляет чуть ниже 0.9, правда вся задолженность компании в основном средне и долгосрочная (свыше 1 года). У компаний-аналогов этот показатель еще выше – более 1. В этой связи неудивительно, что отношение инвесторов к нефтегазовому сектору в целом, в особенности к сланцевым компаниям, остается негативным. В краткосрочной перспективе ожидания по акциям Chesapeake Energy негативные. Рекомендация по бумагам – продавать с ближайшей целью 16 долларов за акцию.