После вчерашнего рассказа Антона про риски решил рассмотреть каковы были бы результаты торговли, если бы я четко следовал правилам управления рисками. Об этом говорилось не раз, однако, мне и, видимо, всей остальной группе нужно было увидеть своими глазами несостоятельность подхода к торговле без четкого риск-менеджмента.

Итак, что получилось конкретно в цифрах.

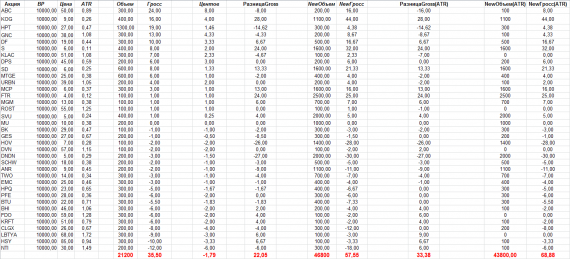

Для примера взят один из торговых дней.

Gross: $35,50

Total Quantity: 21 200

Посмотрим как изменились бы результаты

при учете цены каждой торгуемой акции

Разделив Gross по каждой акции на проторгованный объем, получим количество взятых центов (колонка Центов).

Возьмем BP, для примера, $40 000 и поделим его на 4 части. То есть на каждую позицию отводится ровно $10 000.

Найдем допустимый объем для торговли каждой из бумаг. Делим наш BP ($10 000) на цену акции (цена акции округлена, для удобства вычисления). Полученное значение округляется в меньшую сторону, к примеру: HPT по $27, 10000/27=370 округляем в меньшую сторону - 300 акций. (рассчитанный таким образом объем находится в колонке NewОбъем).

Умножаем наш высчитанный объем на количество взятых центов (NewОбъем*Центов). Данный результат демонстрирует итог торговли по каждой акции с учетом ее цены (колонка NewГросс).

Как видно из колонки РазницаGross, итоговый гросс увеличился на $22,05. А проторгованный объем на 25600 акций.

Теперь посмотрим изменения результатов

не только учитывая цену, но и обращая внимание на ATR

Логика расчетов такая же, но добавим новую переменную. Будем учитывать ATR (Average True Range) - средний дневной ход цены по каждой из акций.

Условно я поделил торгуемые акции на 5 видов и каждому виду присвоил коэффициент для расчета объема:

1) ATR<0,5 (коэфф. 1)

2) 0,5<ATR<0,75 (коэфф. 0,8)

3) 0,75<ATR<1 (коэфф. 0,6)

4) 1<ATR<1,5 (коэфф. 0,4)

5) ATR>1,5 (коэфф. 0,2)

Возьмем, для примера, акцию ABC. С учетом цены допустимый объем для торговли составляет 200 акций (NewОбъем). Теперь применим коэффициент на основе ATR. В среднем ABC ходит $0,89 в день, то есть это 3 вид (коэффициент 0,6).

300*0,6=180, следовательно, допустимый объем для торговли составляет 200 акций (колонка NewОбъем(ATR)).

Гросс с учетом цены и ATR указан в колонке NewГросс(ATR).

Итоговый гросс (NewГросс(ATR)) увеличился на $33,38, проторгованный объем — на 22600 акций.

Какие же результаты в итоге я получил?

Начальные значения:

Gross: $35,50

Total Quantity: 21 200

Значения с учетом стоимости акции:

Gross: $57,55

Total Quantity: 46800

Увеличение гросса: 62,12%

Увеличение проторгованного объема: 120,75%

Значения с учетом стоимости акции и ATR:

Gross: $68,88

Total Quantity: 43800

Увеличение гросса: 94,04%

Увеличение проторгованного объема: 106,6%

Таким образом, соблюдая простые правила управления рисками и корректируя размер позиции в зависимости от цены и волатильности бумаги, Вы можете существенно улучшить свои показатели торговли!

Похожие публикации

Комментарии (8)

-

Комментарий к статье "Считаем риски грамотно (живой пример)" от VKontakteUser

-

Комментарий к статье "Считаем риски грамотно (живой пример)" от Ky3bMA

Ky3bMA

Ky3bMA

Хорошая работа, и, главное, полезные выводы! Спасибо!

-

Комментарий к статье "Считаем риски грамотно (живой пример)" от I WANNA ROCK

I WANNA ROCK

I WANNA ROCK

Интуитивно кажется, что такой подход идеально подходит для скальпинга, так как, если я правильно понимаю, торгуются неновостные бумаги, и они как раз ходят в среднем как ATR. Для дейтрейдинга новостными бумагами, по ощущениям, такой подход в чистом виде неприменим, потому что нельзя сказать наверняка, что 30$ бумага на новостях пройдет в три раза меньше, чем 90$-вая и нужно корректировать размер позиции. Волатильность ведет себя не "как обычно". Возможно, нужно ориентироваться на размер спреда? Очевидны пока только такие вещи, что позы по GOOG и AAPL неравнозначны позам по MON и MPC =)))

-

Комментарий к статье "Считаем риски грамотно (живой пример)" от Юрийй

Юрийй

Юрийй

Да, писал про скальпинг.

ATR взял только для того, чтобы были точные расчеты. В реальной же торговле примерный ход цены можно определять на глаз по тому, как торгуется бумага в течение дня. -

Комментарий к статье "Считаем риски грамотно (живой пример)" от Клевцов Антон

Клевцов Антон

Клевцов Антон

Юра, ты молодец!

Делайте выводы, господа))))

А кому-нибудь еще слабо пересчитать свои результаты с учетом грамотного риск-менеджмента? -

Комментарий к статье "Считаем риски грамотно (живой пример)" от Freeride

Freeride

Freeride

может я что-то не понял... Результат при 20, 40 тыс объема ~30, 50, 70 $ прибыли

Это, работа робота с супер маленькой комиссией?

Скальпинг... тоже имхо не прокатит. Даже 1$ за тысячу объема, со всеми фи (если такое возможно) не приемлем.

только увидел, что запись древняя.... все равно чудно это, Антон еще поддержал ))) -

Комментарий к статье "Считаем риски грамотно (живой пример)" от Клевцов Антон

Клевцов Антон

Клевцов Антон

Freeride, комиссия у скальперов стремится к нулю.

И основной смысл поста как раз в том, что простое применение правил риск-менеджмента уже способно повлиять на исход торговли. А если еще и торговать уметь, то вообще все отлично будет.

Хороший суточный объем