Все знают компанию Apple – крупнейшая в мире компания, капитализация превышает 700 млрд. долларов, а ее яблочные девайсы популярны по всему миру – от Северной Америки до Юго-Восточной Азии. И принято считать, что первый персональный компьютер был разработан именно Apple в 1976 году. На самом деле, первый компьютер в США был разработан совсем другим ИТ-гигантом – International Business Machine (IBM). Кстати, акции этой компании торгуются на Санкт-Петербургской фондовом бирже под тикером IBM, так что любой резидент России может инвестировать в эти бумаги или торговать без необходимости открытия счета в американском брокере. История ее начинается еще с 1911 года – тогда она носила название Computing Tabulating Recording (CTR) и занималась производством перфораторных машин, сырорезок и пр. Основателем стал инженер Герман Холлерит, который изобрел первые в мире вычислительно-аналитические устройства. Современное название этот гигант приобрел в 1924 году, когда бизнес был значительно расширен и осваивались новые рынки сбыта. А в 1943 году IBM произвела первый в США компьютер.

На сегодняшний день IBM это крупнейшая мировая компания непосредственно в ИТ-секторе. Благодаря глубоко диверсифицированному бизнесу, менеджмент этого гиганта умудряется сохранять стабильно лидирующие позиции в мировом высокотехнологичном секторе вот уже более 70 лет. При этом в последние 3 года дела у компании идут откровенно не очень хорошо, что негативно сказывается на ее акциях – с 2012 года бумаги подешевели на 22%. Однако, несмотря на это, долгосрочные и более консервативные инвесторы настроены держать акции именно таких компаний, как IBM в своем портфеле. Одним из таких инвесторов является Уоррен Баффет, который в 2011 году приобрел акции ИТ-гиганта на 10.7 млрд. долларов. Поэтому нынешнюю динамику акций можно рассматривать скорее как некоторую среднесрочную коррекцию, нежели устойчивую долгосрочную тенденцию.

Однако что касается ИТ-сектора, то в целом ситуация пока развивается довольно неоднозначно. С одной стороны, индекс Nasdaq находится на максимумах с 2001 года, когда наблюдался стремительный взлет интернет-индустрии в США, а гиганты отрасли один за другим рапортуют об увеличении прибыли и ключевых финансовых показателей. Однако с другой стороны, все больше появляется инвесторов, которые разочаровались в этом рынке и не видят серьезных перспектив для получения прибыли от вложенных инвестиций. Действительно, в последние два года на американском ИТ-рынке крайне мало интересных идей – последней наиболее интересной инвестиционной идеей были бумаги Facebook после IPO в 2012 году. С тех пор среди американских бумаг интересных идей не наблюдается – последнее наиболее заметное размещение было у китайского интернет-гиганта Alibaba Group. Но именно в такие моменты, как показывает история, бумаги IBM и выстреливают, поскольку в ИТ-секторе являются нечто вроде защитной акцией.

Чем занимается IBM?

Основным направлением деятельности IBM является разработка программного и аппаратного обеспечения, а также предоставление консалтинговых услуг в сфере информационных технологий. Как такового, профильного сегмента ИТ-рынка у компании нет, бизнес глубоко диверсифицирован, на крупнейшее направление деятельности (создание инфраструктурных решений в ИТ-сфере) приходится не более 35% от общей выручки. Акцент в своей деятельности компания делает на инновационном составляющем бизнеса, что является безусловным преимуществом, обеспечивающим конкурентные позиции в мировой ИТ-индустрии. Однако в последние годы менеджменту не удается успешно конкурировать с другими гигантами отрасли, такими как немецкая SAP или Microsoft. Сейчас в IBM активно рассматривают новые направления деятельности, однако пока все сводится к не самым успешным сделкам поглощений других ИТ-компаний.

Основные тренды развития IBM

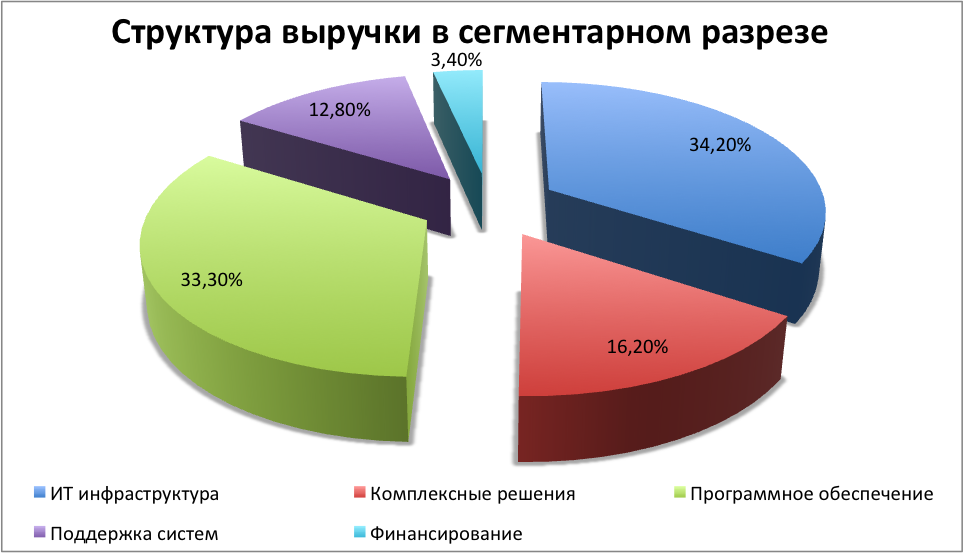

Крупнейшими направления деятельности IBM является разработка программного обеспечения и инфраструктурных решений в сфере ИТ. На эти два направления бизнеса приходится почти 70% от общей выручки – это более 60 млрд. долларов. В последние годы в компании активно развиваются новые направления бизнеса – техническая поддержка различных ИТ-систем и сервисов, а также комплексные решения для бизнес-клиентов (в основном связанное с автоматизацией бизнес-процессов посредством ИТ-сервисов). Их доля в общей структуре выручки составляет 28%. Однако в последние годы из-за слабого спроса в Европе и Японии эти сегменты бизнеса снижают доходность.

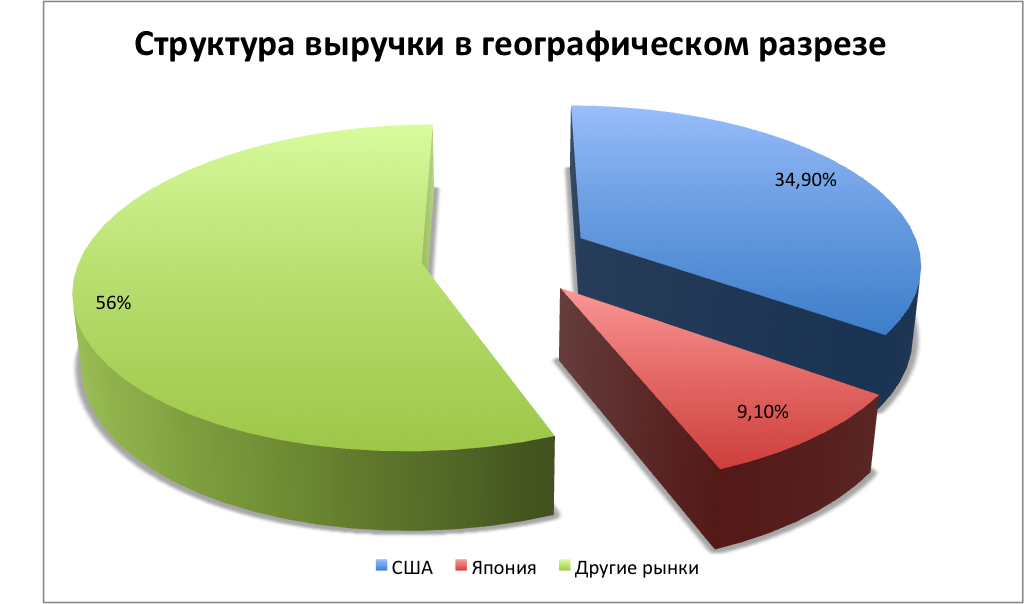

В географическом разрезе наибольшую долю в структуре выручки занимает ИТ-рынок США – почти 35%. Также довольно высокая доля у японского рынка – более 9%. Таким образом, диверсификация бизнеса компании есть сразу в двух направлениях – географическом и сегментарном. Однако из-за кризиса в Европе и Японии, а также конкуренции со стороны других гигантов в ИТ-индустрии (Google, Microsoft, SAP и др.) в компании активно ищут новые рынки и то и дело проводят реструктуризацию бизнеса. В частности, в январе в СМИ появилась информация о том, что менеджмент готовится сократить около 111 тыс. персонала (порядка 26% от общего штата). Это крупнейшее сокращение в истории компании, но правда потом в пресс-службе опровергли эти данные, сообщив, что сокращения коснутся лишь нескольких тысяч сотрудников и составят не более 3 тыс. человек.

Финансовые показатели

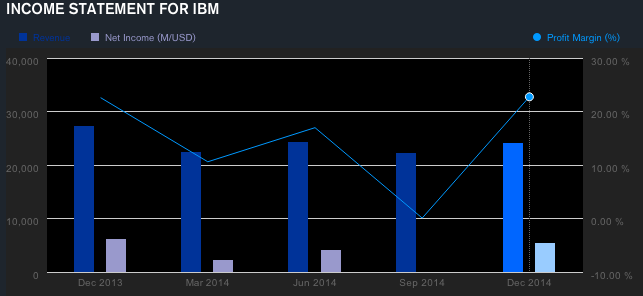

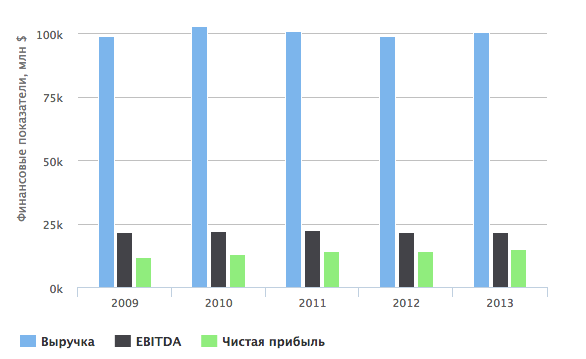

Финансовые результаты IBM остаются пока довольно слабыми. За 2014 финансовый год общая выручка составила 92.8 млрд. долларов, что на 6% меньше чем в прошлом году. Чистая прибыль также сократилась до 15.8 млрд. долларов против 16.9 млрд. долларов годом ранее. При этом в первом квартале 2015 финансового года выручка ускорила сокращение и составила лишь чуть более 24.1 млрд. долларов, что на 15% меньше аналогичного периода годом ранее, а чистая прибыль составила менее 5.5 млрд. долларов, что на 12% меньше 1 квартала 2014 финансового года. Такие слабые результаты откровенно говоря разочаровали инвесторов – после выхода отчетности, акции компании просели на 3.5% и опустились ниже важного уровня поддержки в 155 долларов за штуку. Отыграть это падение удалось лишь через неделю в начале февраля, когда высокотехнологичный индекс Nasdaq пытался преодолеть психологическую отметку 5000 пунктов.

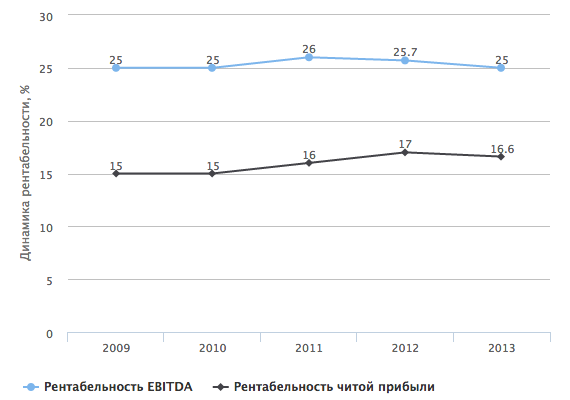

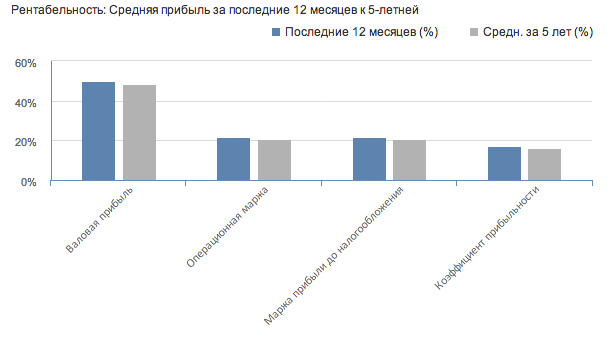

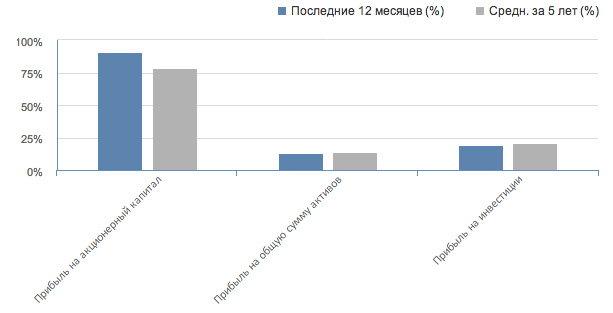

Однако фундаментальные показатели компании довольно сильные, что является прямым следствием консервативной стратегии менеджмента. Долговая нагрузка на первый взгляд довольно высокая – коэффициент Debt/Equity, определяющий отношение долга к собственным средствам, составляет 3.4. Однако даже столь казалось бы крупные долги не являются фатальными для такого надежного эмитента, тем более, что большая часть этих обязательств являются долгосрочными – порядка 2.96. Показатели рентабельности значительно лучше, чем у компаний-аналогов. Так, рентабельность собственного капитала ROE составляет 95.9%, средняя рентабельность инвестиций ROI достигает 29.9%, а рентабельность активов ROA 11.9%. Например, у немецкого разработчика программного обеспечения для бизнеса SAP аналогичные показатели составляют соответственно 19.9%, 16.5% и 11.3%.

Правда, показатели операционной рентабельности несколько ниже, чем в целом по сектору. Так, валовая рентабельность у компании и сектора составляет соответственно 50% и 63.9%, операционная маржа – 21.5% против 24%. По маржинальности компании и сектора разрыв еще больше – маржа прибыли до налогооблажения составляет соответственно 21.54% и 32.35%, коэффициент доходности – 17% и 22.9%.

Однако низкие сравнительные показатели связаны с высокой диверсификацией бизнеса и консервативной политикой менеджмента, что ограничивает доходность деятельности в целом, однако взамен это значительно снижает финансовые риски и увеличивает устойчивость компании.

При всем при этом, акции IBM за год упали на 13.14%, а с начала текущего года просадка составила чуть менее 1% - до 157.80 долларов. Для сравнения – в целом в секторе Information Technology Services из индекса S&P500, в котором и торгуются бумаги компании, капитализация за год снизилась лишь на 4.3%, а с начала года и вовсе подрастает на 0.25%. Однако обоснована ли такая динамика?

Есть ли потенциал для роста?

Коэффициент P/E у компании составляет 10.05, что является очень низким показателем для высокотехнологичных компаний, особенно в профильном для IBM секторе. Для сравнения – в целом по сектору в целом этот мультипликатор составляет 15.61. При этом, коэффициент P/Sales составляет соответственно у компании и сектора 1.68 и 1.64, а индикатор отношения рыночной капитализации к балансовой стоимости активов P/Book составляет 13.17 и 6.24. По перечисленным мультипликаторам, акции IBM являются одними из наиболее привлекательных среди крупных компаний высокотехнологичного сектора.

Доходность акций также достаточно высокая. Так, сравнительный доход на акцию для компании и сектора составляет соответственно 91.85 доллар и 56.13 долларов, базовая прибыль на акцию – 15.68 долларов и 11.56 долларов. Кроме того, денежный поток на акцию составляет соответственно 20.04 долларов и 15.33 долларов. Такие показатели указывают на более высокую доходность инвестиционной деятельности IBM по сравнению с профильным сектором.

В итоге можно сделать вывод, что просадка бумаг ИТ-гиганта, наблюдающееся сейчас, явление временное. В средне и долгосрочной перспективе капитализация IBM будет расти, иначе бы такие люди, как Уоррен Баффет, не стали держать их акции в своем портфеле. Потенциал роста котировок довольно большой, а окончание просадки в стоимости бумаг IBM сделает их наиболее привлекательными для среднесрочных и долгосрочных инвестиций.

Если они не начнут производство планшетов и запчастей к различного рода гаджетам, то просадка станет закономерностью