Профиль компании

Современная фармацевтика является динамично развивающейся индустрией. Крупнейшим рынком этого сектора был и остается Американский, который превышает 40% от общемирового рынка, а потому, многие крупнейшие мировые фармацевтические производители находятся именно в США. Одной из таких компаний является Pfizer inc. Акции этого эмитента торгуются на Санкт-Петербургской бирже под тикером PFE, поэтому отныне для совершения спекулятивных сделок или покупки с целью средне либо долгосрочного инвестирования нет необходимости открывать торговый счет у брокера с непосредственным выходом на американский рынок.

Pfizer входит в тройку ведущих мировых производителей фармацевтической продукции по объемам продаж. Доля компании на мировом рынке в целом достигает почти 5%. Однако в последние кварталы наблюдается ослабление позиций на мировых рынках, которое во многом связано с процессом укрепления доллара на Forex, вследствие чего продукция многих американских производителей самых различных секторов становится неконкурентоспособной. При этом по чистой прибыли, Pfizer в 2013 году оставалась мировым лидером среди компаний-аналогов, однако обусловлено это было продажей ряда зарубежных активов, и в 2014 году этот показатель сократился более чем в 2 раза.

В целом динамика мирового фармацевтического рынка остается довольно позитивной. В минувшем году рост рынка составил 7%, а общий объем достиг 1.039 трлн. долларов (данные международной аналитической компании “IMS Health Consulting”). Наиболее активно растут рынки США и Китая – соответственно на 12.5% и 13.5%. Однако крупнейшим рынком остается все же американский, на котором объем продаж превысил 400 млрд. долларов. Учитывая продолжающееся укрепление доллара на Forex, американский рынок будет все более привлекательным для крупнейших фармацевтических компаний. Однако из-за очередного возникающего кризиса в Европе и стагнации экономики Японии, в целом мировой рынок фармацевтической продукции значительно замедлит свой рост примерно до 2018 года.

Чем занимается Pfizer?

Основным направлением деятельности Pfizer является производство фармацевтической и биофармацевтической продукции. Этот гигант стабильно входит в тройку мировых лидеров в своей индустрии и имеет производственные мощности более чем в 50 странах по всему миру. Общий список производимой продукции насчитывает сотни различных наименований. Наиболее успешными продуктами компании являются лекарственные препараты лирика, липримар, дифлюкан, вифенд, реплакс, виа-гра и др. В целом продукция производителя востребована более чем в 100 странах мира. Компания была основана еще в 1849 году в Бруклине (США). На сегодняшний день является одним из лидеров мировой отрасли, однако с 2011 года наблюдается стабильное ухудшение финансовых показателей из-за ужесточения конкуренции в отрасли.

Основные тренды развития Pfizer

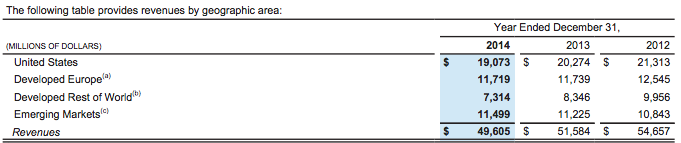

В географическом разрезе, бизнес Pfizer довольно диверсифицирован. На американский рынок приходится чуть более 19 млрд. долларов доходов, или порядка 39% от общей выручки. Второй по значимости рынок – европейский, доходы от которого составляют 11.7 млрд. долларов (почти 24% от выручки). По итогам 2014 финансового года по значимости с европейским рынком практически сравнялись продажи в развивающихся странах – выручка на этих рынках достигла 11.5 млрд. долларов (23% от общей выручки). Именно рынки развивающихся стран в географическом разрезе и дают прирост выручки, пусть и довольно умеренный – с 2012 года доходы там увеличились на 6%, в то время как на остальных рынках наблюдается спад выручки в пределах 10%. Тем не менее, небольшой рост продаж в развивающихся странах не способен нивелировать ухудшение позиций фармацевтического гиганта на других рынках, которые занимают гораздо большую долю в структуре бизнеса. В этой связи, менеджмент компании старается активно продвигаться на рынки стран азиатско-тихоокеанского региона.

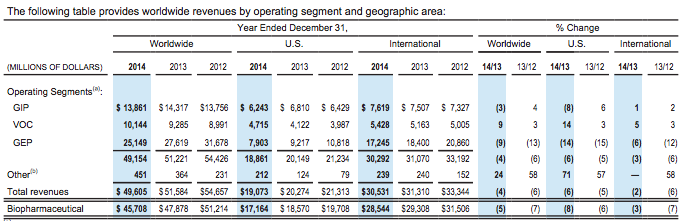

В сегментарном разрезе бизнес Pfizer подразделяется на 3 направления – global innovative pharmaceutical (GIP), global vaccines, oncology and consumer healthcare (VOC) и global established pharmaceuticals (GEP). Крупнейшим сегментом является GEP, на который приходится свыше половины всей выручки – порядка 25.15 млрд. долларов по состоянию на 2014 финансовый год. Однако в то же время, именно в этом сегменте и наблюдается наиболее резкое падение продаж – с 2012 года доходы от этого направления сократились более чем на 20%. На сегмент GIP приходится 28.2% выручки (13.86 млрд. долларов), на VOC – 20.5% (10.14 млрд. долларов). Относительно стабильно растущим является сегмент VOC благодаря ряду успешных продуктов – в частности, вакцинам от рака и онкологических заболеваний. Однако в целом наблюдается ухудшение положения компании на мировом фармацевтическом рынке.

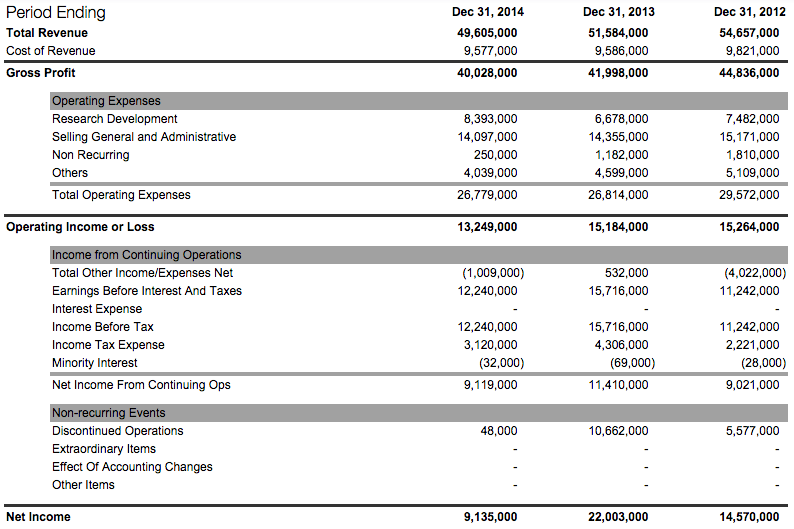

Финансовые показатели

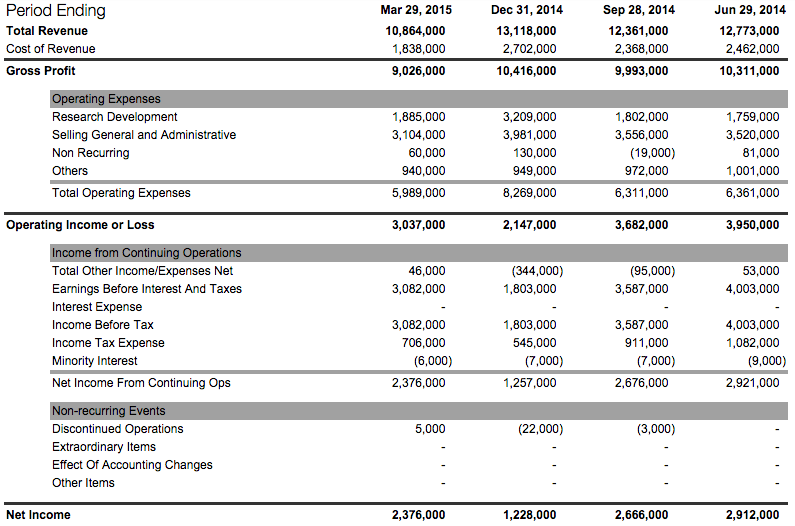

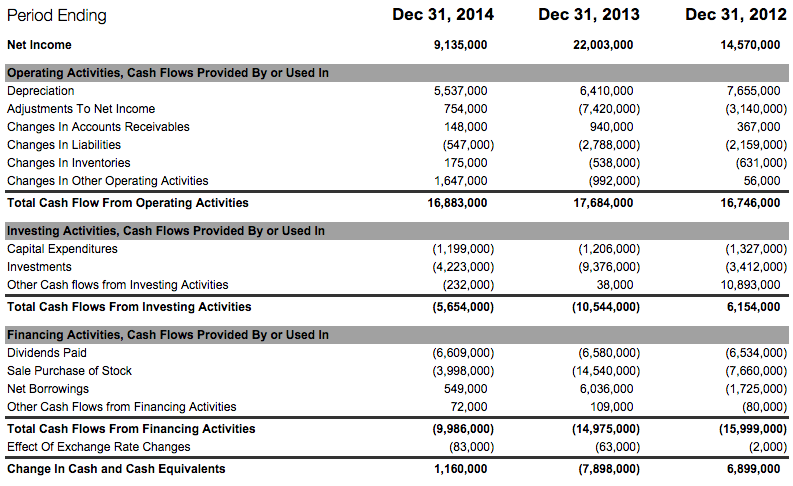

Финансовые результаты Pfizer выглядят довольно слабыми. За 2014 финансовый год общие доходы составили 49.1 млрд. долларов, что почти на 5% меньше, чем годом ранее, а чистая прибыль и вовсе сократилась более чем в 2 раза – до 9.14 млрд. долларов, тогда как в 2013 году прибыль достигала 22 млрд. Правда столь высокий показатель прибыли в 2013 году объясняется успешной продажей ряда активов, которые дали лишь разовый позитивный эффект на чистый финансовый результат. В то же время, во втором фискальном квартале 2015 года финансовые показатели оказались крайне неоднозначными – выручка снизилась на 4.3% и составила 10.86 млрд. долларов, а чистая прибыль подросла до 2.37 млрд. долларов против 2.32 млрд. годом ранее, прибыль на акцию составила 38 центов. Такие данные оказались противоречивыми по сравнению с прогнозами аналитиков – в среднем ожидания по прибыли составляли 49 центов на акцию, но по выручке лишь 10.7 млрд. долларов. Тем не менее, после публикации отчета, акции компании в этот день на открытии рынка подросли на 0.4%, однако по итогам дня все равно ушли в минус на 0.3%. При этом общее финансовое положение фармацевтического гиганта остается довольно неплохим, хотя конъюнктура пока негативная.

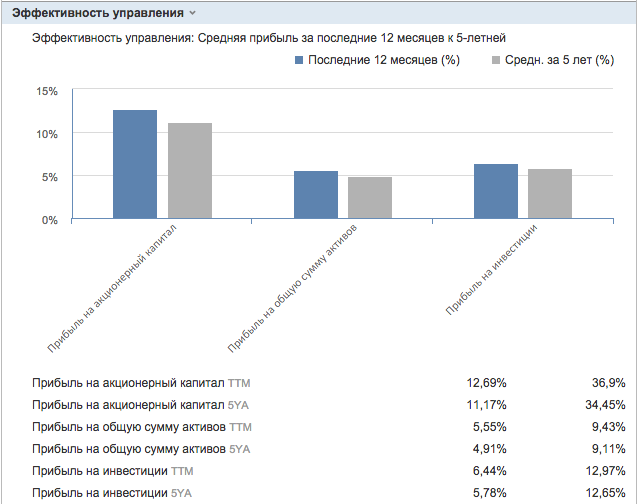

Фундаментальные показатели выглядят довольно неплохо. Долговая нагрузка компании низкая – коэффициент Debt/Equity, определяющий соотношение долга к собственным средствам, составляет 0.53. При этом большая часть всех обязательств приходится на долгосрочную задолженность свыше 1 года – 0.44. Эти данные в целом лучше, чем у крупнейших конкурентов по отрасли. Доходность инвестиций и текущей деятельности в среднем соответствует отраслевым значениям. Так, рентабельность собственного капитала ROE составляет 15.7%, средняя рентабельность инвестиций ROI достигает 8.9%, а рентабельность активов ROA – 6.8%. Для сравнения – у другого крупного американского фармацевта Eli Lily and Company аналогичные показатели составляют соответственно 15.5%, 8.7% и 7.2%.

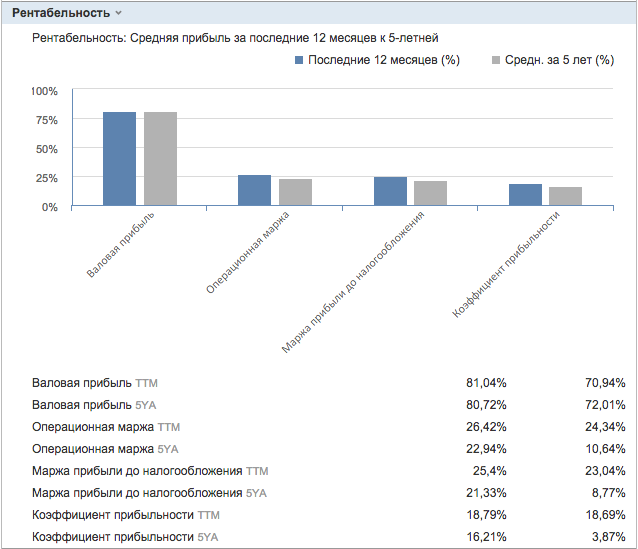

Показатели операционной рентабельности выше, чем в среднем по компаниям-аналогам. Так, валовая рентабельность за последние 5 лет составляет соответственно у компании и отрасли 80.7% и 72%. Операционная маржа у компании достигает 23%, в то время как у отрасли данный показатель составляет лишь 10.6%. По маржинальности бизнеса Pfizer также опережает конкурентов – текущий показатель составляет 25.4%, а за последние 5 лет превышает 21.3% (у компаний-аналогов соответственно 23% и 8.8%). В то же время, сравнительный доход на акцию компании и отрасли составляет соответственно 7.71 долларов и 17.71 долларов, а базовая прибыль на акцию – 1.43 и 2.48 доллара на акцию соответственно. Таким образом, по перечисленным показателям инвестиционная привлекательность эмитента остается довольно спорной.

Из-за этого, акции компании с начала 2014 года подросли в цене менее чем на 10%. Правда за последний год капитализация эмитента выросла на 15.9%, а с начала текущего года наблюдается рост в пределах 10% и на сегодняшний день акции компании стоят чуть выше 33.50 долларов и эти показатели несколько лучше, чем у конкурентов. На фоне стабильного развития мирового фармацевтического рынка, инвесторы пока не спешат фиксировать позиции в бумагах крупнейших компаний. Для сравнения – сектор Drug Manufacturers - Major из индекса S&P500, в котором и торгуются бумаги эмитента, за год увеличил капитализацию на 6%, а с начала года рост стоимости бумаг сектора наблюдается на 6.7%.

Есть ли потенциал для роста?

Коэффициент P/E у Pfizer превышает 23.2, что несколько выше, чем в среднем по отрасли – порядка 20.25. Коэффициент P/Sales у компании соответствует в среднем по сектору – 4.2, а индикатор отношения рыночной капитализации к балансовой стоимости активов P/Book у компании и отрасли – 3.1 и 4.05 соответственно. Таким образом, по ключевым мультипликаторам акции компании торгуются в рамках своей текущей справедливой стоимости.

Доходность бумаг Pfizer противоречивая по сравнению с компаниями-аналогами. Так, разводненная прибыль на акцию для компании и отрасли составляет соответственно 1.41 доллар и 2.45 доллара. В то же время, коэффициент прибыльности соответственно составляет – 16.2% и 3.9%, а денежный поток на акцию у компании и отрасли составляет соответственно 2.29 доллар и 3.76 доллара. В итоге, исходя из сравнительного и мультипликационного анализа, акции компании в ближайшие кварталы продолжат торговлю в боковом тренде.

В результате, финансовый анализ Pfizer пока указывает на отсутствие перспектив серьезного роста или падения капитализации компании. Некоторую ясность может внести ближайшая квартальная отчетность эмитента, а также общерыночные факторы (в частности – денежно-кредитная политика ФРС).