Оптимальный портфель – набор активов, позволяющих инвестору добиться тех финансовых целей, которые он преследует. Оптимальный портфель – субъективное понятие: тот набор, который будет подходить одному инвестору, для другого окажется непригодным. Состав активов зависит от допустимого уровня риска и инвестиционной стратегии.

Теория Гарри Марковица

Теория формирования инвестиционного портфеля, предложенная нобелевским лауреатом по экономике Гарри Марковицем, является наиболее распространенной и популярной. Суть теории Марковица заключается в том, что диверсификация всегда дает инвестору преимущество (ученый это математически доказал). Кроме того, Марковиц выдвинул следующий тезис: риск инвестиционного портфеля зависит не только от того, какую долю занимает определенный актив, но и от взаимосвязей, существующих между всеми активами, входящими в портфель.

Оптимален тот портфель, который включает в себя акции компаний, занимающихся разными видами деятельности, относящихся к разным отраслям и минимально между собой коррелирующих. Если есть возможность, лучше собрать портфель из разнородных инструментов: акций, облигаций, валютных пар. Исследования показали, что максимальное количество активов, которые могут быть включены в один портфель – 20. Если активов больше, эффективность портфеля уже не будет максимальной.

Типы портфелей

В зависимости от риска и средней доходности выделяют 4 вида инвестиционных портфелей:

- Консервативный – позволяет инвестору зарабатывать около 50% в год при незначительных рисках.

- Умеренный – максимальная доходность составляет 100% годовых, риски оцениваются как средние.

- Агрессивный – доходность не ограничена сверху, но и риск потерять все инвестированные средства достаточно велик.

- Сбалансированные – включает в себя активы всех трех категорий в различных пропорциях.

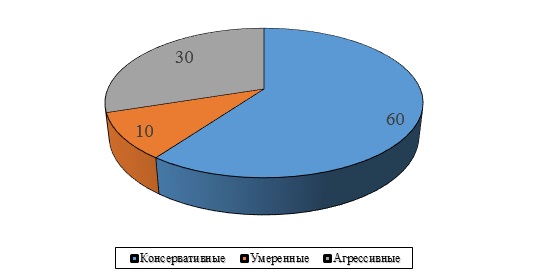

Опытные инвесторы предпочитают сбалансированные портфели. Нормальное распределение активов выглядит следующим образом:

То есть активы с минимальным риском должны занимать в портфеле долю, в шесть раз большую, чем высокорисковые активы. Потенциальная прибыль консервативных активов перекрывает риск от вложений в агрессивные, следовательно, инвестор может не переживать, что потеряет все, что вложил.

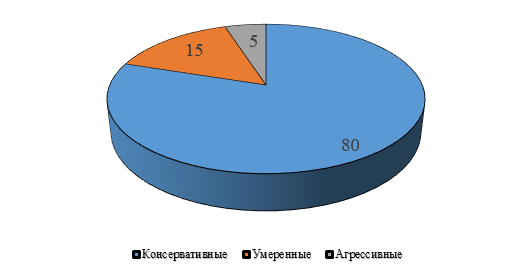

Если инвестор рассчитывает на быструю прибыль, ему необходимо увеличить долю агрессивных активов в портфеле втрое:

Увеличение лучше производить за счет снижения числа умеренных активов, а консервативные трогать не стоит – это своего рода фундамент, на который опирается весь портфель.

Наконец, если главная цель инвестора – сохранить деньги, а не приумножить их, стоит распределить активы в следующих пропорциях:

Консервативный портфель предполагает снижение агрессивных активов в составе до минимума – чаще всего вообще обходятся без них.

Почему так важен мониторинг портфеля?

Инвестор обязан не только сформировать портфель и передать его управляющему (брокеру), но и контролировать доходность. Утрата средств инвестора происходит постепенно, следовательно, своевременно вмешавшись, он может сохранить свои деньги. Динамика работы управляющего должна оцениваться ежемесячно. Два убыточных месяца подряд – основание для смены управляющего.

А практикуется ли в United Traders финансирование(как бывает в случае трейдеров, когда те показывают историю своей торговли и ее эффективность ) хорошо работающих портфелей разных типов?