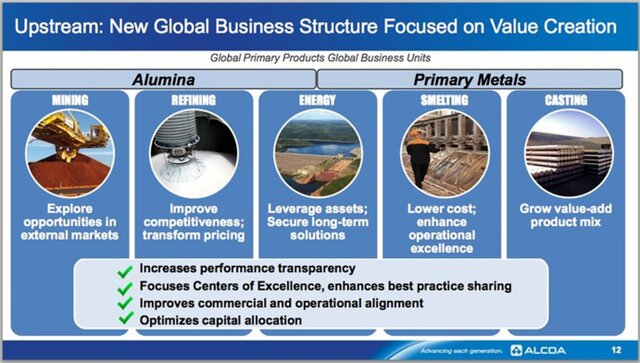

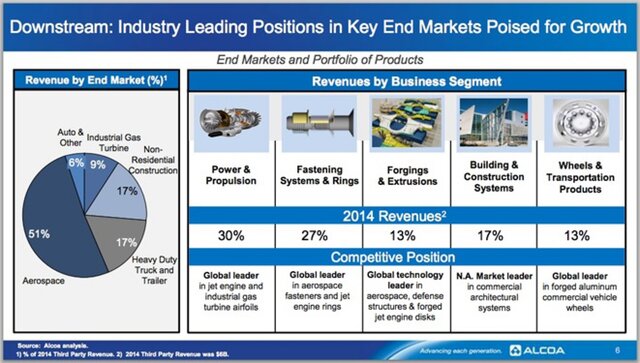

В понедельник, 28 сентября, Alcoa (AA) объявила о масштабной реструктуризации бизнеса, в результате которой произойдет разделения на две компании – Upstream Company, которая будет заниматься производством алюминия, бокситов, а также сохранит некоторые энергетические активы пока еще единой компании, и Value-Add Company, основным направлением деятельности которой будет производство изделий из алюминия (в том числе композитных изделий, продукции для транспортной и строительной отраслей и т.д.). Новость эта звучит как сенсация. Еще бы, ведь на сегодняшний день Alcoa – крупнейшая в США компания по производству алюминия и алюминиевых изделий, а также по добыче бокситов и производству глинозема. С чего бы ей вдруг требовалось разделить бизнес на два сегмента и фактически отказаться от своего лидерства в производстве столь важного составляющего элемента для ключевых отраслей промышленности (алюминия)? Постараемся разобраться в причинах такого решения и оценить, насколько оно может быть эффективным.

В понедельник, 28 сентября, Alcoa (AA) объявила о масштабной реструктуризации бизнеса, в результате которой произойдет разделения на две компании – Upstream Company, которая будет заниматься производством алюминия, бокситов, а также сохранит некоторые энергетические активы пока еще единой компании, и Value-Add Company, основным направлением деятельности которой будет производство изделий из алюминия (в том числе композитных изделий, продукции для транспортной и строительной отраслей и т.д.). Новость эта звучит как сенсация. Еще бы, ведь на сегодняшний день Alcoa – крупнейшая в США компания по производству алюминия и алюминиевых изделий, а также по добыче бокситов и производству глинозема. С чего бы ей вдруг требовалось разделить бизнес на два сегмента и фактически отказаться от своего лидерства в производстве столь важного составляющего элемента для ключевых отраслей промышленности (алюминия)? Постараемся разобраться в причинах такого решения и оценить, насколько оно может быть эффективным.

Для начала хочется отметить – в компании заявляют, что разделение произойдет лишь во второй половине 2016 года. То есть этот процесс будет продолжаться около одного календарного года. При этом первые подобные сообщения появились еще в мае на презентации для инвесторов и акционеров алюминиевого гиганта в Барселоне. И еще тоже примечательный факт – судя по направлениям деятельности создаваемых вместо единой Alcoa компаний, фактически бизнес хотят разделить на сырьевой (так как основными активами будут добывающие) и обрабатывающий (поскольку предполагается создание производства полуфабрикатов и продукции с более высокой добавленной стоимостью). Возможно, в этом и кроется вся разгадка, ведь на сегодняшний день положение всех сырьевых компаний в США в целом незавидное и вполне возможно, что менеджмент хочет увеличить эффективность бизнеса, выделив из него добывающий сегмент, в развитии которого будут заинтересованы новые будущие акционеры.

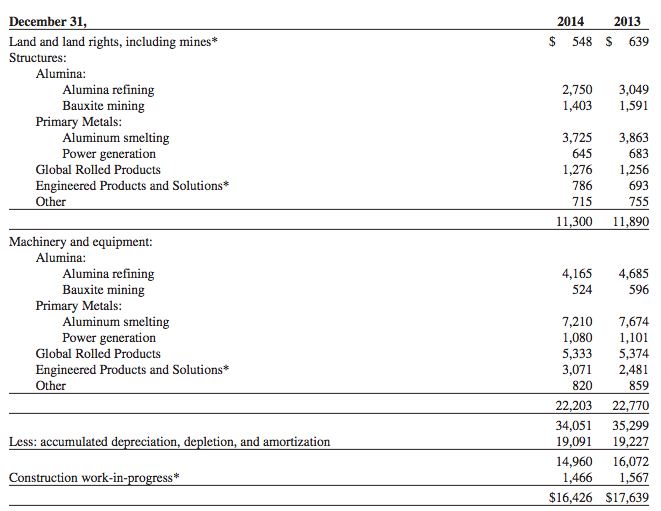

Чтобы это подтвердить или опровергнуть обратимся к отчетности и попробуем ее структурировать, проанализировав ее динамику по сегментам бизнеса начиная с 2012 года. Итак, начнем с основного направления – производство первичного алюминия. За период 2012-2014 гг. выручка от этого сегмента упала более чем на 11% - с 8.1 млрд. долларов до 7.2 млрд. За это время цены на алюминий на мировом рынке рухнули почти на 25% - до 1500 долларов за тонну (минимум с июля 2009 года). Выручка от производства глинозема за этот же период сократилась почти на 22% - до 4.16 млрд. долларов. От добычи бокситов доходы сократились на 19.5% - до 524 млн. долларов, а доходы от энергетических активов рухнули за период более чем на 35% - до 645 млн. долларов.

В то же время, выручка от мировых продаж алюминиевого проката за этот же период подросла на 3% - до 5.35 млрд. долларов. Ну а прибыль от продукции и инженерных решений для машиностроения и и вовсе взлетела почти на 38% - до 3.1 млрд. долларов. Прочие направления деятельности снизили прибыль почти на 10% - до 820 млн. Долларов. Таким образом, сегменты бизнеса с более высокой добавленной стоимостью показывают куда более благоприятную финансовую конъюнктуру, нежели добыча первичного алюминия и другой сырьевой продукции. Это может косвенно указывать на тот факт, что фактически менеджмент хочет разделить компанию по принципу хороших и плохих активов.

Теперь постараемся выяснить, насколько удачной может оказаться эта затея. Обратимся к истории – практика выделения плохих и хороших активов в бизнесе для концентрации работы по увеличению общей эффективной очень известна и широко распространена в мире, в том числе и в США. В частности, в кризис 2008-2009 гг. американские власти часто прибегали к такому приему в отношении банков, в Еврозоне даже пытались создать что-то вроде банка плохих долгов, который бы сгенерировал токсичные активы банковского сектора для снижения давления на капитал коммерческих банков.

В корпоративном секторе такой метод тоже весьма распространен – так, например, финская Nokia после многих попыток возродить свой бренд на мобильном рынке все же продала Microsoft свой бизнес по производству смартфонов. Американский высокотехнологичный гигант HP в 2013 году по слухам также начал переговоры по продаже своего бизнеса производства персональных компьютеров на фоне сокращения рынка. И в целом стоит отметить, что подобные меры в конечном итоге благоприятно сказались на финансовой конъюнктуре как Nokia, так и HP. Несмотря на то, что случай с Alcoa имеет ряд нюансов, принципиально он ничем не отличается – по сути менеджмент хочет избавить от неэффективных активов, либо выделить их в отдельную структуру для концентрации деятельности по улучшению его финансовых показателей. Это приведет к увеличению инвестиционной привлекательности компании и позволит легче привлекать финансирование на крупные проекты.

В результате можно сделать вывод, что решение Alcoa разделить бизнес фактически вынужденное, так как ситуация на мировом рынке алюминия по-прежнему остается очень сложная. Исходя из мировых практик можно ожидать, что при грамотном проведении этого процесса и успешной концентрации усилий будущих компаний акции соответствующих эмитентов имеют весьма неплохие перспективе на формирование бычьего тренда в средне и долгосрочной перспективе.

Кто же теперь будет сезон отчетов открывать?