Опционная стратегия - мощный инвестиционный инструмент, в базе которого не один, а группа опционов. Некоторые стратегии "разбавляются" базовым активом (к примеру, ценными бумагами). Сегодня есть множество комбинаций, позволяющих совершать сделки с различными рисками и для решения разных задач. В отличие от стандартных сделок с активами, опционные стратегии позволяют получать доход даже при минимальной волатильности рынка.

Опционная стратегия - мощный инвестиционный инструмент, в базе которого не один, а группа опционов. Некоторые стратегии "разбавляются" базовым активом (к примеру, ценными бумагами). Сегодня есть множество комбинаций, позволяющих совершать сделки с различными рисками и для решения разных задач. В отличие от стандартных сделок с активами, опционные стратегии позволяют получать доход даже при минимальной волатильности рынка.

Опционная стратегия - комбинация опционов разных типов, имеющих разные параметры и свойства. При правильном выборе стратегии инвестор может использовать для заработка любой временной промежуток, максимально ограничив свои риски. При рассмотрении опционных стратегий одним из главных параметров является «уровень безубыточности» («точка окупаемости»). Опционная стратегия бывает базовой (простой) и сложной, в зависимости от используемого набора инструментов.

Опционная стратегия: базовые (простые) варианты

Стандартные (простые) опционные стратегии отличаются минимальным набором инструментов и доступностью даже для начинающих инвесторов. К наиболее популярным стратегиям данного класса можно отнести:

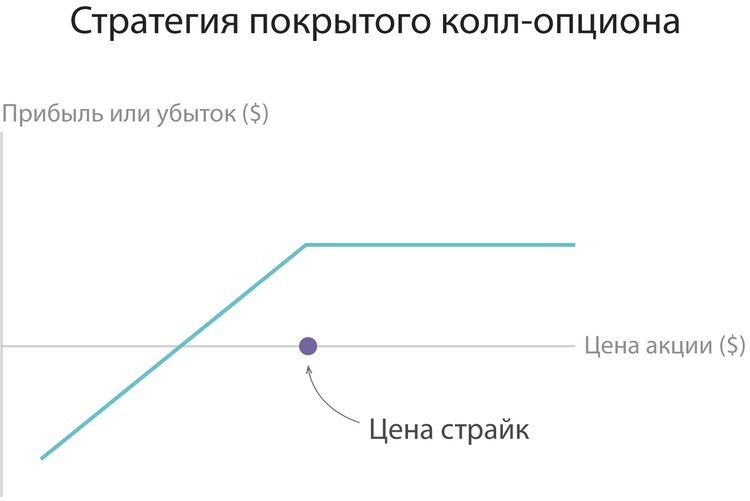

1. Покрытые «колл» или «пут» опционы.

Стратегия с покрытием хороша своей простотой. Лучшее время для применения - периоды несущественной активности рынка (минимальной волатильности). При правильном применении можно рассчитывать на дополнительную прибыль по открытым позициям. Суть - в продаже опциона call при уже существующей позиции с опционом put.

К примеру, инвестор купил один лот компании Apple за 30 долларов США. Но движение цены актива после покупки прекратилось или же стало слишком «вялым». В такой ситуации можно продать опцион call на акции этой компании с ценой исполнения 35 долларов. В случае если к дате экспирации стоимость контракта на данный актив будет ниже 35 долларов, то придется поставлять ценные бумаги по стоимости в 35 долларов. При этом от части дохода по наличной позиции придется отказываться.

Особенность стратегии - возможность повысить доходность наличной позиции и уменьшить текущие риски. Если цена поползет ниже 30 долларов, то опционы исполняться не будут, а полученная прибыль покроет убытки от падения цены.

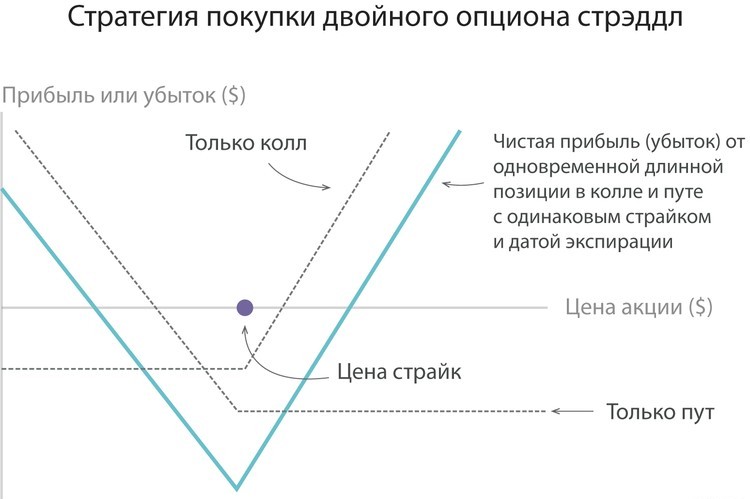

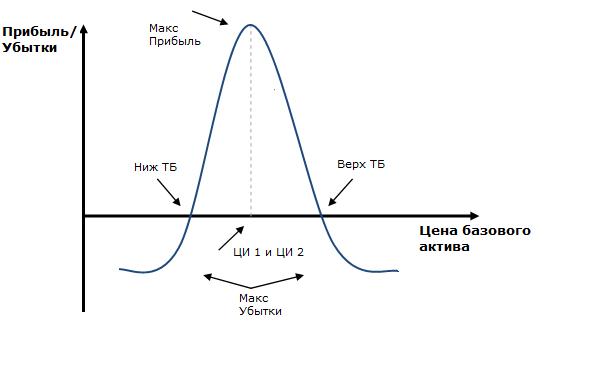

2. Стрэддл.

Суть такой опционной стратегии - в покупке call и put контрактов с идентичной ценой и временем выполнения (конечным сроком экспирации). Применение стрэддла актуально в том случае, когда ожидается мощное изменение цены на базис (вверх или вниз). Расчет идет на то, что рыночная цена позволит заработать на любом из опционов. Рассмотрим ситуацию. Цена интересующего актива долгое время «висит» на уровне 50-60 долларов. При этом будущие события позволяют говорить о резком изменении цены через время. В такой ситуации можно использовать стратегию стрэддл и оформить put и call с ценой 55.

Особенность системы - в наличии двух точек безубыточности. К примеру, если размер премии составляет 2 доллара, то можно рассчитывать на прибыль при выходе параметра стоимости за условные пределы (ниже 51 и выше 59). При этом не важно, в каком из направлений пойдет цена.

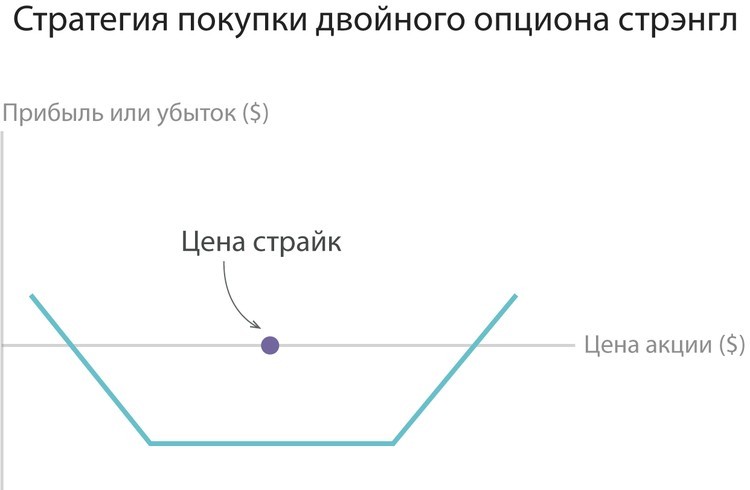

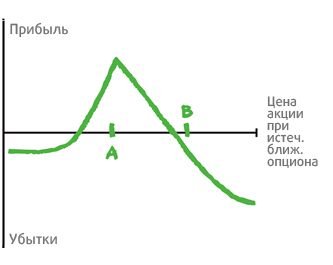

3. Стрэнгл.

Данная стратегия - более доступный и дешевый вариант стрэддла. В ее основе - опционы call и put, имеющие различные страйки и идентичные сроки истечения. Такой подход позволяет сделать зоны безубыточности более широкими для инвестора. Если рассматривать прошлый пример, то инвестор мог сэкономить на плате за опцион и купить два контракта на 53 и 57 доллара. В случае если премия равна одному доллару за 57 опцион call и двум долларам за 53 опциона колл, то можно рассчитывать на прибыль при цене - от 50 до 60 долларов.

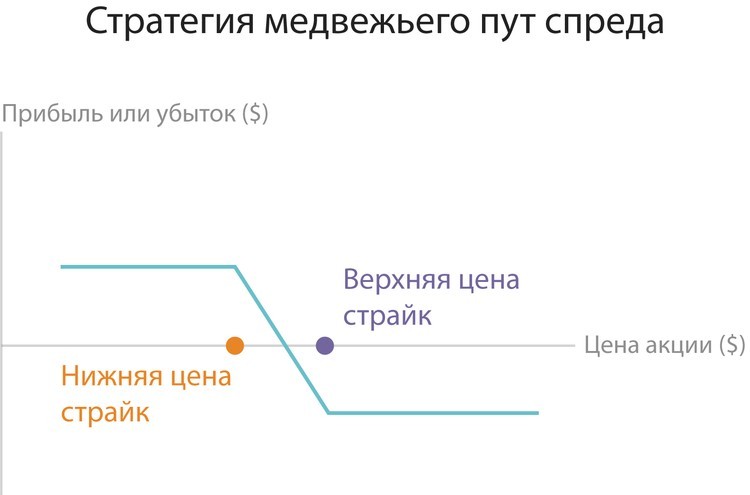

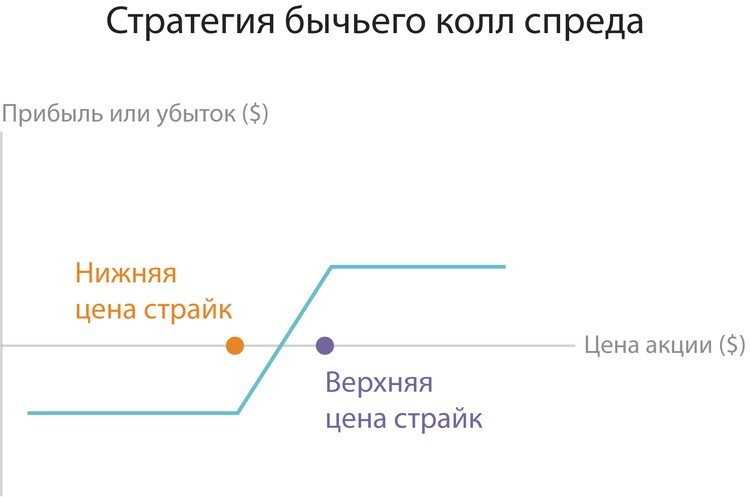

4. Спрэд медвежий и бычий.

Наиболее простыми являются спрэды bear spread и bull spread. Такие стратегии часто называют вертикальными.

Суть бычьего спрэда - в покупке call контракта и продаже такого же актива, но уже с большим страйком. Например, при цене 50 долларов за актив инвестор ожидает роста цены до уровня 60 долларов, но не больше 70 долларов. Здесь оптимальный call спрэд «быка» - 55-70 долларов. Заплатив премию в размере пяти долларов за купленный 55 call, а также получив опционную цену в размере 3 долларов США за 70 put, можно получить нетто цену опциона (доход) в размере двух долларов. При этом точка безубыточности будет находиться на уровне 57 долларов.

Принцип спреда медвежьего типа аналогичный. Разница лишь в изменении направления движения.

5. Диапазонный форвард.

Этот вид опционной стратегии востребован среди крупных участников рынка - банковских структур и инвестиционных предприятий. В основе стратегии несколько инструментов - проданные и купленные put или call опционы, имеющие идентичные сроки действия (даты экспирации) и страйки.

Стратегия «диапазонный форвард» хорошо себя проявила при хеджировании рисков в случае резкого снижения валютного курса. Если банк желает устранить риски от снижения общей цены к доллару США, к примеру, по 20 миллионам евро, то покупка опционов put на европейскую валюту и продажа опциона call на эту же денежную единицу позволит зафиксировать цену.

Стратегия хороша для хеджеров, ведь покупка опционных контрактов хотя бы частично (при неблагоприятном движении) покрывается реализацией опционных контрактов с благоприятным изменением цены.

Опционные стратегии: сложные варианты

В практике опционной торговли существуют и более сложные стратегии, к которым относятся:

1. Календарный спрэд.

Многие специалисты отмечают сходство этой стратеги с обычным бычьим спрэдом. Разница - наличие в основе одной стоимости исполнения, но разных дат истечения. Применение календарного спреда актуально в тех случаях, когда рынок становится вялотекущим, а цена актива практически не меняется.

Например, календарный спрэд может состоять из уже реализованного ранее опциона call с ценой (страйком) исполнения 60 и датой истечения, наступающей только через месяц, а также купленного опциона call с ценой исполнения 60, но сроком экспирации, наступающим через шесть месяцев. Реализация такой стратегии позволяет профинансировать long позицию по интересующему активу при минимальном росте цены.

2. Диагональный спрэд.

Особенность опционной стратегии - наличие в основе одного short и одного long опциона с различными страйками и сроком экспирации. Пример такого стратегии - реализация опциона call с ценой (страйком) 65 (при дате экспирации через 1 месяц), а также покупка опциона call, но с другим страйком (70) и датой экспирации через 3 месяца. В итоге общая цена диагонального спрэда меньше, благодаря более высокой стоимости опционного контракта call. Что касается точки безубыточности, то она располагается выше, чем для календарного спрэда. Как следствие, риски также будут более высокими.

3. Пропорциональный спрэд.

Стратегия основана на покрытии приобретаемых опционных контрактов за счет премии от реализуемых опционов. В качестве примера можно привести покупку контракта call или put, а также одновременную продажу опционов, но с условием их более низкой или высокой цены исполнения.

Основным минусом стратегии является тот факт, что при резком изменении цены в направлении стратегии держатель опциона оказывается с частично непокрытой short позицией по уже проданным контрактам.

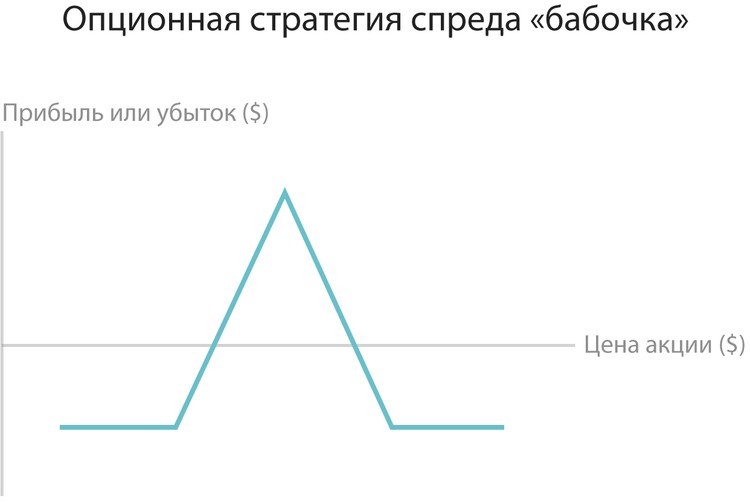

4. Бабочка.

Стратегия помогает получить доход от сделок с опционами в периоды отсутствия тренда в ценовом движении актива. К примеру, расчеты показали, что цена интересующего инструмента не выйдет за определенные пределы. В этой ситуации покупается стрэддл. Одновременно с этим стоит застраховать проданные опционные контракты. Для этого совершается покупка стрэнгл, что позволяет сформировать фигуру «бабочки» на графике. К примеру, если ценовой диапазон находится на уровне 50-60 долларов США за один актив, то можно продать 55 стрэддл и в этот же момент купить 60-50 стрэнгл.

5. Альбатрос (железная бабочка).

Такая стратегия по своей сути и принципам реализации схожа с опционной стратегией, которая описана ранее. Разница - в применении одного направления рынка. К примеру, при покупке одного опциона call на акцию, имеющую страйк 60, инвестор продает пару опционов call с ценой исполнения 70, а также покупает один опцион call со страйком 80. У всех опционных контрактов, которые задействованы в стратегии, используется одна дата экспирации. Этот подход позволяет жестко ограничить риски, и частично финансировать продажи.

6. Елка.

В данной стратегии опционных контрактов «сошлись» проданные и приобретенные опционы, имеющие одну дату исполнения и один тип. К примеру, если цена акции составляет 55 долларов, то инвестор покупает call контракт с аналогичным страйком (55) и реализует два опциона call с большим страйком (к примеру, 60), а также покупает три опциона call со страйком 65 и так далее. В итоге у каждого «яруса» елки цена будет выше.