Приветствую всех читателей своего блога! Ну что, соскучились по новым IPO? Уверен что да. Прошу поэтому прощения за столь долгий перерыв в публикации новых материалов по этой рубрике, но на то были свои причины – в частности, было очень много важных событий и бурных процессов на рынке нефти, которые тоже нужно было анализировать и освещать. В этой статье я хочу рассказать об одном очень интересном, по крайней мере на мой взгляд, будущем эмитенте – американской компании Square, которая подала заявку на IPO в минувшем октябре и проведет размещение, по предварительным данным, 19 ноября на нью-йоркской фондовой бирже NYSE. Акции будут торговаться под тикером SQ. Компания разрабатывает специализированные устройства и программное обеспечение для розничных сетей и частных магазинов для облегчения ведения бухгалтерии и финансового менеджмента, а покупателям для выбора наиболее оптимального места для покупок. Я решил провести небольшой эксперимент – вместо проведения финансового и инвестиционного анализа и на основе этого оценки перспективности участия в этом мероприятии, провести финансовое моделирование по уже привычной модели дисконтированных денежных потоков.

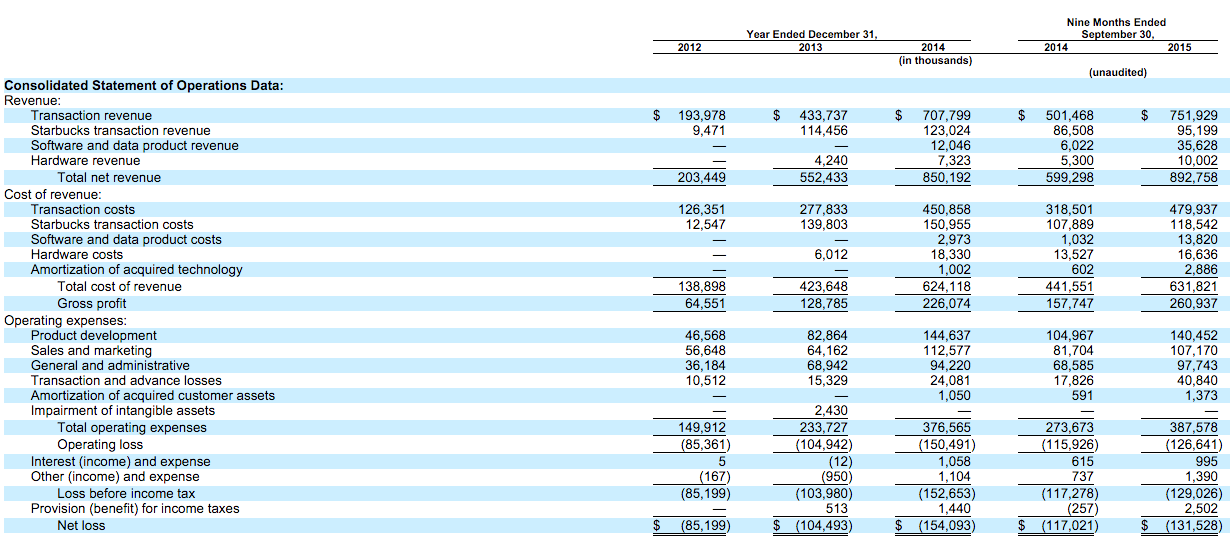

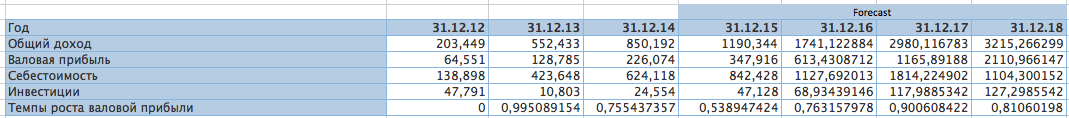

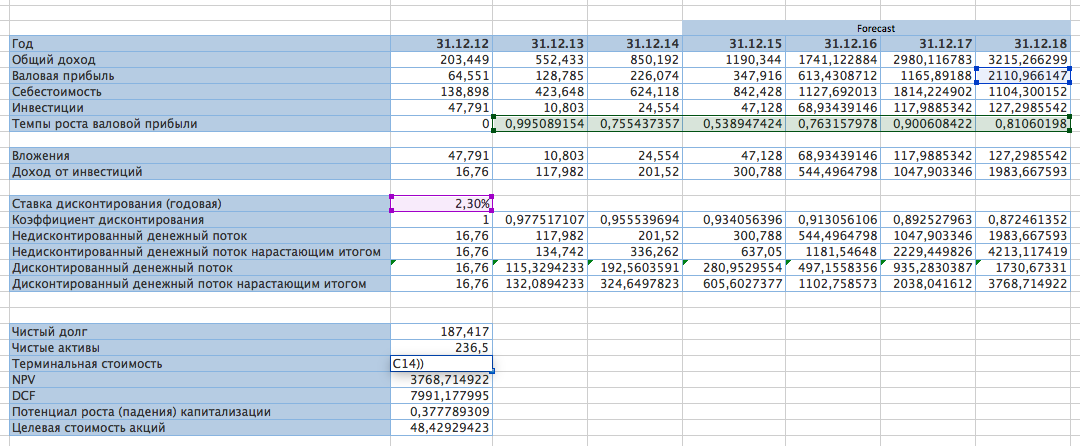

Поскольку мне не удалось найти финансовые показатели компании с 2010 года, я воспользовался теми данными, которые были в открытом доступе – а именно последним финансовым отчетом, котором есть результаты в 2012-2014 гг. Дополнительно я добавил прогнозные данные на 2015 год исходя из собственных оценок. Думаю, что в очередной раз расписывать теоретическую базу финансового моделирования не стоит – уверен, что изучив предыдущие мои материалы на эту тему, все читатели эти вопросы уже освоили. Поэтому без лишних предисловий, начну. Как обычно на первом этапе мы выгружаем финансовые результаты компании. Эстраполяцию будем делать в годовом разрезе, а не квартальном. Из общего массива данных находим выручку, валовую прибыль, себестоимость деятельности и инвестиционную программу.

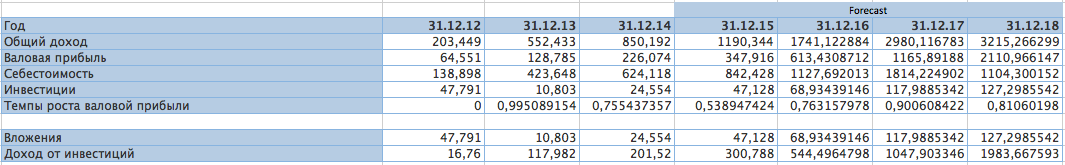

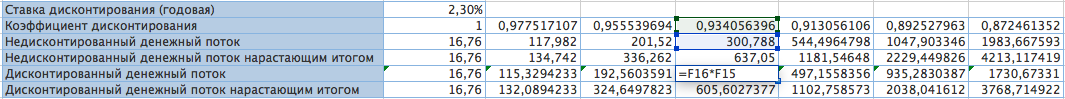

Следующий шаг – рассчитать эффективность инвестиционной деятельности эмитента. Для этого мы отнимаем по каждому году от валовой прибыли объем инвестиций. Тем самым мы получим отдачу от инвестиций в денежном выражении. Далее необходимо определиться со ставкой дисконтирования. Опять же я решил долго не думать и не строить отдельно модель CAPM для этого, а использовать в данном качестве ставку альтернативной доходности, а именно – текущую доходность по 10-летним казначейским облигациям США (чтобы результаты моделирования были наиболее актуальны). Это примерно 2.3%. Теперь осталось на все 3 анализируемых периода определить свой коэффициент дисконтирования – для этого в каждом году кроме начального мы применяем формулу: Kd-1/(1+D), где Kd-1 – коэффициент дисконтирования предыдущего периода, а D – ставка дисконтирования.

Ну и теперь дело за малым – выстроить временные ряды денежных потоков и дисконтировать их по указанной ставке. Строим четыре строки – недисконтированные денежные потоки и ниже в т.ч. нарастающим итогом, и дисконтированные денежные потоки и ниже также нарастающим итогом. Денежный поток определяем как доход от инвестиционной деятельности, а дисконтируем его посредством умножения на соответствующий коэффициент в каждом периоде. В итоге должна получиться цифра в 607 млн. долларов – это NPV оцениваемой компании. Все, самое сложное позади, осталось рассчитать 3 показателя – терминальную стоимость, чистые активы и чистый долг.

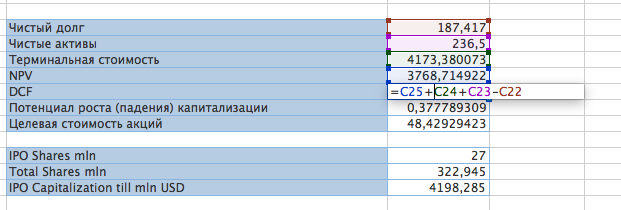

Терминальная стоимость рассчитывается довольно просто. Формула следующая: GPf-2016*((1+GPavg/ GPavg)-D), где GPf-2015 – валовая прибыль компании в прогнозном 2016 году, GPavg – средний тем роста валовой прибыли за весь рассматриваемый период. Должно было в итоге получиться почти 1.213 млрд. долларов. Последние два показателя рассчитать еще легче – для определения величины чистого долга необходимо от общих обязательств отнять сумму ликвидных активов, что в итоге составляет порядка 187 млн. долларов. Для определения же объема чистых активов необходимо из суммы совокупных активов вычесть все обязательства в целом – должно получиться 236.5 млн. долларов.

Все, теперь осталось сложить все 4 показателя в соответствующую формулу: от суммы чистой приведенной стоимости, чистых активов и терминальной стоимости отнять величину чистого долга. Итоговый результат должен составить 1.867 млрд. долларов – такова на сегодняшний день справедливая оценка компании, согласно модели дисконтированных денежных потоков. Однако учитывая, что якорные и стратегические инвесторы будут, вероятнее всего, вкладываться в этот актив как минимум на среднесрочный период, мы продлим прогнозный показатель еще на 3 года – до 2018 года. Исходя из таких прогнозных значений и применяя метод стандартной средней с максимальным усреднением 5, мы получаем NPV уже на уровне 3.769 млрд. долларов, а терминальную стоимость – порядка 4.173 млрд. Всего же прогнозная стоимость компании в 3-летней перспективе составляет почти 8 млрд. долларов.

В планах же самой компании вывести на биржу 27 млн. собственных акций в ценовом диапазоне 11-13 долларов. Таким образом, объем IPO может потенциально составить до 351 млн. долларов – это порядка 9% от акционерного капитала. Получается, что по итогам этого размещения капитализация эмитента может достичь 4.2 млрд. долларов. В то же время, по итогам последнего инвестиционного раунда, инвесторы готовы были выложить за этот актив в общем и целом до 6 млрд. долларов. В результате, мы имеем потенциал роста в перспективе ближайших 3 лет исходя из указанной справедливой прогнозной стоимости от уровня капитализации в момент проведения IPO порядка 90.5%. В этом случае потенциальная годовая доходность инвестора, вложившегося в эту компанию и продержав акции до конца 2018 года, может составить 63.5% - это очень заманчивые перспективы. В этой связи я ожидаю, исходя из проведенного моделирования, что предстоящее IPO Square будет успешным, и акции могут подскочить в цене после размещения еще на 25-30% в течение последующих нескольких месяцев.

Однако я все же оговорюсь на всякий случай еще раз – данная оценка является исключительно экспериментальной, основанной главным образом на математических расчетах прогнозных показателей финансовой модели дисконтированной стоимости, а не на финансовом или инветиционном анализе фактических поеказателей компании. В моей практике это первый подобный опыт, поэтому я не рекомендую инвесторам применять оценки этого материала для принятия инвестиционных решений по данному активу. Однако в дальнейшем, если подобный метод себя зарекомендует положительно, то безусловно можно будет применять его и для реальных инвестиций. Вот собственно и все, надеюсь я все понятно расписал и рассчитал, но если у кого-то все же еще остались вопросы – оставляйте в комментариях под данным материалом. Если кому-то хочется посмотреть на excel файл с моими расчетами, указывайте свою электронную почту, я все вышлю. Всем хорошего дня и прибыльной торговой недели.