В трейдинге нет такой вещи, которая работала бы для всех. Но одна тактика очень близка к этой цели – диверсификация. Рассмотрим, как вы можете ввести ее в свой процесс торговли и почему это нужно сделать.

Многие новички начинают торговать с блестящими от предвкушения быстрого заработка глазами. Они ищут ту стратегию, которая стала бы для них «торговым Граалем» и сделала бы их мечты реальностью. Такой настрой активно пропагандируется неразборчивыми в средствах продавцами программ и стратегий для торговли, показывающими неизменный рост и прибыльность своих продуктов. Вас не удивляет, что так много предлагаемых для продажи готовых торговых стратегий и роботов почти не имеют просадок?

Многие новички начинают торговать с блестящими от предвкушения быстрого заработка глазами. Они ищут ту стратегию, которая стала бы для них «торговым Граалем» и сделала бы их мечты реальностью. Такой настрой активно пропагандируется неразборчивыми в средствах продавцами программ и стратегий для торговли, показывающими неизменный рост и прибыльность своих продуктов. Вас не удивляет, что так много предлагаемых для продажи готовых торговых стратегий и роботов почти не имеют просадок?

Реальность для большинства трейдеров, безусловно, оказывается иной. Новичок выбирает какой-то один метод или стратегию, вкладывает в них все свои средства и торгует. Когда такая система перестает работать (что является неизбежным), трейдер, в лучшем случае, сохранит часть своего капитала, чтобы перейти на очередной предлагаемый ему «торговый Грааль». Эта история повторяется снова и снова, до полного разорения трейдера. Это явление – одна из многих причин, по которым большинство трейдеров теряют деньги.

Возникает вопрос: «Существует ли лучший подход к торговле? Есть ли альтернатива поиску «торгового Грааля»?» К счастью, есть. Но многие об этом не говорят, потому что это скучно, несколько академично и не так "сексуально", как очередной красивый индикатор, который сделает из вас миллионера. Описать эту альтернативу одним словом можно так: Диверсификация.

Что такое диверсификация

Упрощенно говоря, диверсификация означает, что трейдер не полагается на один метод торговли. Например, на рынке акций многие трейдеры реализуют диверсификацию за счет торговли бумаг из разных индустрий или с разной степенью корреляции (значением бета) с общим рынком акций. Именно так большинство людей представляют себе диверсификацию. Это – классическое представление. Преимущества такого рода диверсификации подтверждены академическими исследованиями в течение нескольких десятков лет, поэтому они широко известны.

На рынке фьючерсов или при более активной спекулятивной торговле акциями диверсификации можно добиться различными способами. К одному и тому же рынку трейдер может применить различные «макро»-стили, например:

- Торговля соевых бобов с применением календарного спреда позволяет сыграть на разнице цен на прошлогодний и новый урожаи;

- Использование стратегии продажи опционов позволяет извлекать преимущество из периодов флэта, собирая премии;

- Направленная торговля фьючерсов по соевым бобам в надежде попасть в тренд.

Все эти методы можно применять одновременно. Хотя все они относятся к торговле соевыми бобами или их деривативами, их результаты могут быть абсолютно некоррелированными между собой. Это обеспечивает диверсификацию.

Другой способ диверсификации на рынке фьючерсов – торговать по одной стратегии, но на разных таймфреймах или разных рынках. Ситуативный трейдер, торгующий на основании графиков цены, может, например, использовать такой подход для торговли на некоррелированных рынках. Алгоритмический трейдер может использовать тот же подход, применяя одинаковую стратегию для торговли на разных рынках. Или же он может применять разные стратегии на разных рынках. Каждый из этих подходов тоже может обеспечить желаемую диверсификацию.

Ключевым для диверсификации, независимо от рынка или типа трейдера, является разнообразие способов торговли.

Почему диверсификация работает

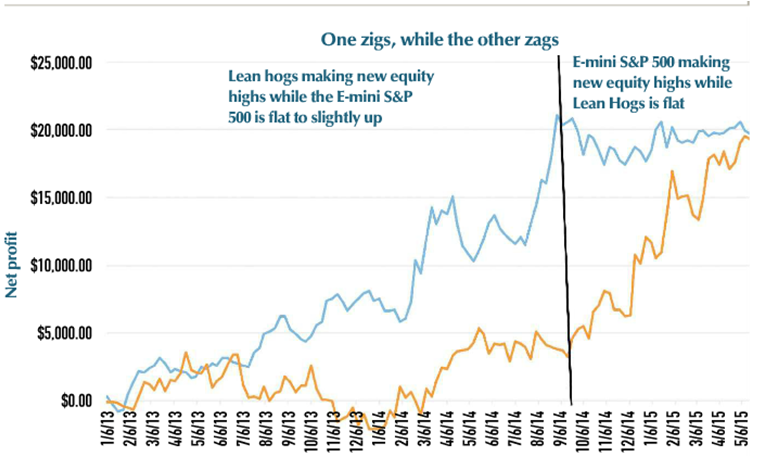

Причину, по которой диверсификация настолько хорошо работает, можно сформулировать просто: прибыли суммируются, а просадки – нет. Проиллюстрируем это на простом примере. Представьте себе две хорошие, хотя не идеальные, стратегии торговли фьючерсами, показанные на рисунке 1. По одной стратегии производится торговля свининой, по другой – E-mini S&P 500. Каждая из них по отдельности прибыльна, и имеет собственные неизбежные просадки. Понятно, что никакая стратегия не является «торговым Граалем» сама по себе.

Рисунок 1

Настоящее преимущество при использовании этих двух стратегий проявляется, когда они торгуются одновременно. Максимальная просадка объединенного портфеля, включающего свинину и E-mini S&P 500, меньше, чем у каждой стратегии по отдельности. Когда одна стратегия испытывает просадку, другая выходит на новый High, и наоборот. Таким образом, просадки сглаживаются во времени, и вы получаете более высокие прибыли. В этом состоит преимущество диверсификации.

Хотя реальные результаты, конечно же, могут отличаться, но в большинстве случаев эффект сглаживания просадок можно еще больше усилить за счет добавления дополнительных стратегий торговли (или за счет применения одной стратегии к нескольким некоррелированным рынкам). Если стратегии взаимно не коррелированны, или имеют незначительную корреляцию, суммарная просадка торгового счета в процентном отношении уменьшается при добавлении дополнительных стратегий.

Как достичь диверсификации

Ключевым фактором для достижения диверсификации является одновременная торговля некоррелированных стратегий или рынков. Но как именно это можно сделать? Есть несколько способов сравнения результативности систем торговли, но лишь один способ выявить потенциальную диверсификацию – это определить значение коэффициента корреляции между двумя стратегиями. Сделать это можно, используя таблицу Excel или другую аналогичную программу для математических вычислений. Чем ниже коэффициент корреляции, тем большую диверсификацию обеспечивают рассматриваемые стратегии.

Правда, применение данного метода становится затруднительным, когда вычисляется корреляция многих стратегий. Каждая из стратегий должна быть проверена по отношению к каждой другой. Такой анализ может занять много времени. К счастью, существует относительно простая альтернатива.

Поскольку конечной целью диверсификации является улучшение кривой баланса, то можно просто измерить отношение прибыли к максимальной просадке результирующей кривой баланса. Стратегия, которая улучшает общее отношение прибыли к просадке, привносит в портфель диверсификацию, что приводит к уменьшению просадки при эквивалентной сумме прибыли.

Умение оценить диверсификацию очень важно, но это лишь констатация факта. Как узнать заранее, что новая стратегия не будет иметь корреляции с другими? Диверсификации можно добиться, просто изменив образ действий. Например, можно внести одно, а лучше – несколько, из следующих изменений, чтобы получить диверсифицированную стратегию:

- Другие параметры стратегии

- Другие стратегии в пределах одной категории методов (например, различные подходы к следованию за трендом)

- Другой стратегический подход (контртренд или возврат к среднему в противоположность следованию за трендом)

- Стратегии с разной длительностью баров (Х-минутные бары наряду с дневными барами)

- Разные рынки (торговля частично по зерну, энергии, валютам и т.п.)

Каждый из этих пунктов сам по себе может дать некоррелированную стратегию в дополнение к уже существующей. Создав стратегию путем внесения двух или более указанных изменений, вы получите более отчетливо выраженную диверсификацию.

Недостатки диверсификации

Как бы хороша ни была диверсификация, она не лишена недостатков. Например, торговля по нескольким стратегиям требует более значительных средств. У трейдера с балансом счета 5000$ просто недостаточно средств для хорошей диверсификации.

Кроме того, во время кризиса все рынки могут временно быть коррелированны. Так было во время финансового кризиса 2008-2009 годов. Это же может происходить, когда случается нечто драматичное, например, обесценивание доллара США. В подобных ситуациях все сразу может обернуться против трейдера.

Ну и последним недостатком диверсификации можно назвать ограниченность роста результативности торговли. Трейдер, использующий только одну стратегию, имеет больше шансов показать потрясающие результаты за год, если этот год сложится крайне удачно, чем диверсифицированный трейдер. С другой стороны, у диверсифицированного трейдера в течение любого конкретного года найдется какая-то слабо работающая система, что ограничит рост его общего баланса счета. Но это также означает, что сконцентрированный на одной стратегии трейдер несет более высокий риск потерпеть крах, если год сложится крайне неудачно для его стратегии. Но если защита от снижения баланса не нужна, то трейдер вполне может предпочесть не использовать диверсификацию, а постараться достичь значительной прибыли. Понятно, что на принятие такого решения влияют личные предпочтения трейдера, его стиль торговли, сумма на счете и терпимость к рискам.

Многие долгосрочные трейдеры утверждают, что диверсификация – самый лучший путь. Противоположная точка зрения – класть все яйца в одну корзину – является плохим вариантом, особенно, если эта корзина может упасть в любое время. Раскладывая яйца по нескольким корзинам, т.е. используя диверсификацию, вы снижаете вероятность катастрофических убытков. Если трейдер применяет в торговле 20 стратегий, то неэффективность одной или двух из них не приведут к краху всего счета. Трейдер, использующий одну стратегию, к сожалению, не может на это рассчитывать. Диверсификация сглаживает прибыль и снижает риск краха.

Не с моим микродепозитом... Но за статью в любом случае спасибо