Продолжаем серию статей про финансовый анализ в Excel. На этот раз подробно рассмотрим составление отчета о движении денежных средств – или попросту Cash Flow. Эта часть менее трудоемкая, чем ОПУ или БДР, однако ОДДС – ключевая составляющая финансового анализа, без которого невозможно оценить эффективность бизнеса и вложенных инвестиций.

В эту часть анализа нужно включать не только операционные показатели (то есть доходные и расходные статьи), но также данные по привлечению и погашению долговых обязательств, инвестиции, расходы на амортизацию и обесценение активов (нематериальных в том числе). В отличие от БДР или ОПУ, в ОДДС нет необходимости включать подробные данные по расходам или доходам, достаточно просто указать движение денежных средств уже заранее сгруппированное по статьям – например, расходы на сырье (без указания поставщика и марки), расходы на маркетинг, поступления в общем и т.д. При этом данные должны быть минимум за последние 5 лет, экстраполяцию можно применить годовую.

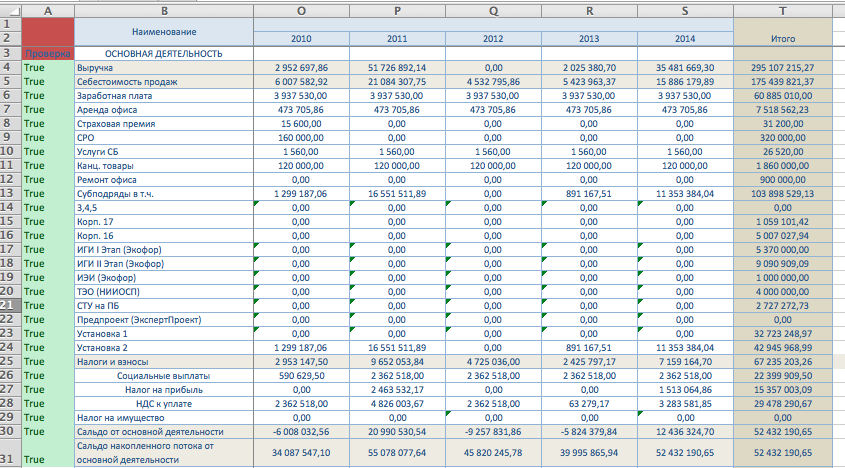

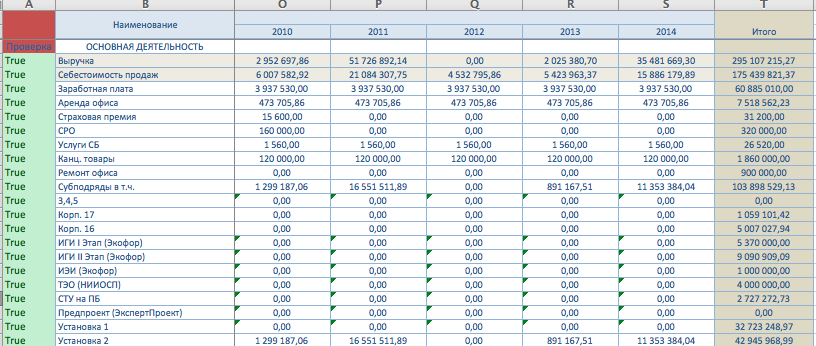

В ОДДС не должно быть никаких исходных данных, все должно быть завязано на ссылках на другие листы в файле – это необходимо для автоматизации процесса и снижения трудоемкости. В начале создаем лист в файле, в котором и будем создавать таблицы. Далее, в ранее выгруженных из отчетности или имеющихся данных по расходам и доходам, осуществляем группировку по направления – скажем если речь идет о финансовом анализе кофейной компании, указываем расходы на кофе (без уточнения марок, поставщика и производителя), сопутствующие товары (без уточнений). В графе поступления указываем общую выручку.

Теперь к инвестиционной программе. В анализе денежных потоков необходимо указывать все потоки в целом. В этой графе мы указываем объем инвестиционной программы, а также свободный денежный поток (прибыль от инвестированного капитала). Именно эта графа будет в дальнейшем использоваться для составления различных моделей, в том числе NPV и CAPM. В этой же графе мы указываем поступление и выбытие долговых обязательств. Если в какой-то период у анализируемой компании были кредитные поступления, то указываем их, и также указываем выбытие при погашении существующей долговой нагрузки. Желательно указывать, что это за задолженность – кредиторская или дебиторская, чтобы была понятная реальная долговая нагрузка.

Еще одна графа – выбытия от амортизации основных средств. Как правило, эти данные есть в отчетности эмитентов, но если речь идет об анализе собственного бизнеса или какой-либо частной компании без наличия подробного финансового отчета, то можно применить коэффициент расчета, равный 3% - очень редко основные фонды предприятия дешевеют больше чем на эту величину. Особенно важно учитывать эту графу для промышленных и инфраструктурных компаний, у которых имеется значительный объем основных фондов – как правило, в таких предприятиях операционная рентабельность умеренная (в пределах 15%), поэтому небольшие неоперационные издержки способны повлиять на результаты деятельности.

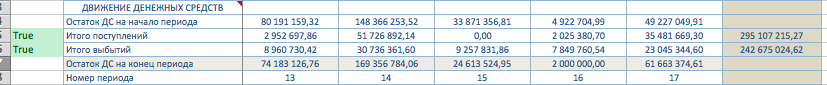

Последняя графа – движение наиболее ликвидных активов. Сюда включаются все операции по банковским счетам анализируемой компании – чаще всего, эта графа требуется для анализа собственного бизнеса, либо при составлении полноценной финансовой модели. Если не освоить эту графу, то будет очень сложно в дальнейшем оценивать эффективность инвестиционной деятельности. Данные по движению ликвидных активов позволяют понять основные инвестиционные направления деятельности, а также оценить стабильность компании на предмет риска дефицита ликвидности.

Осталось сделать прогноз будущих денежных потоков. Прогноз желательно делать по всем показателям, т.к. все эти графы в дальнейшем потребуется для финансовых расчетов. Методы можно применить разные, например, метод арифметической средней. Рассчитываются средние темпы роста того или иного показателя за определенный промежуток времени – предположим выручки – и затем экстраполируется формула на такой же промежуток. Допустим, если мы берем средние темпы роста за последние 5 лет, то формула будет выглядеть так: «=(выр. пред. год/выр. 5 лет назад)^(1/5)*выр. пред. год). Эту же формулу просто протягиваем на последующие года – до 2020 года включительно. Тем самым мы получим математический прогнозный расчет соответствующих показателей. Для показателей прибыли (будь то операционной или чистой) используем среднюю рентабельность за предыдущие периоды. Допустим, за предыдущие периоды выручка составила 100 млн. руб., а чистая рентабельность достигала 15%, то соответственно применяем этот коэффициент рентабельности на прогнозные периоды.

Мы с вами рассмотрели пусть и не самую трудоемкую, но зато самую объемную в плане количества граф и показателей часть финансового анализа. Следующая статья из этой серии будет последняя и посвящена расчетам финансовой эффективности деятельности компании (отдельным листом будут рассматриваться те же показатели в прогнозных периодах).

Какое отношение к трейдингу имеет ваш "сериал"?