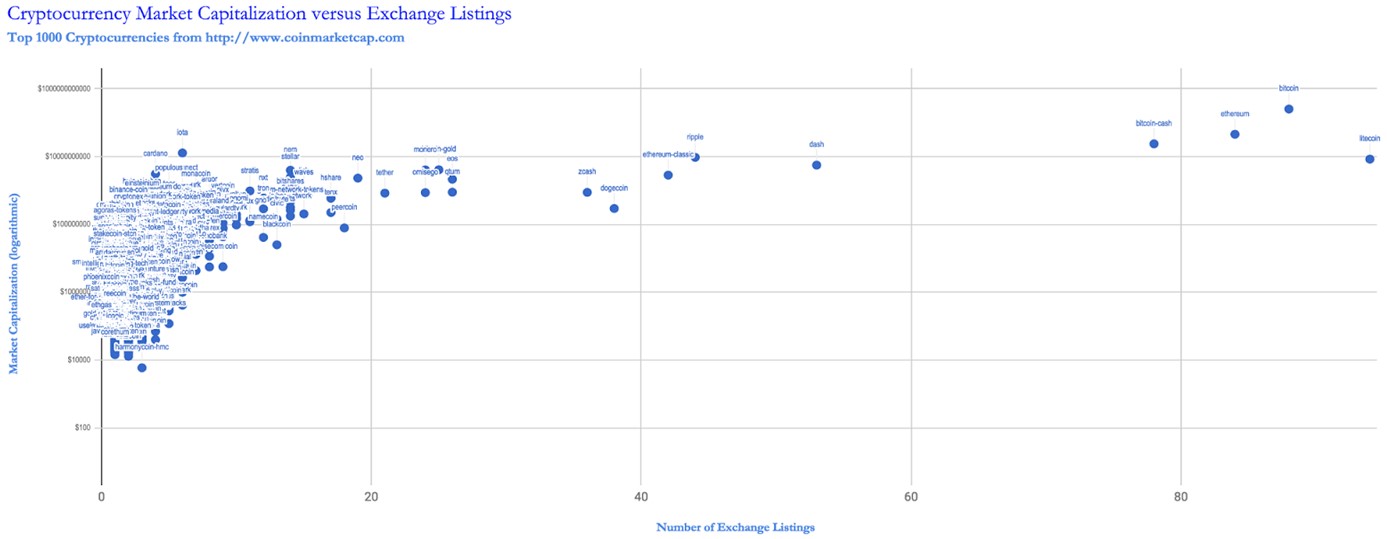

Существует положительная корреляция между стоимостью, или рыночной капитализацией, криптовалюты и количеством бирж, на которых она торгуется. Для Топ-1000 криптовалют такая корреляция составляет более 50%. Элементарный анализ данных указывает на то, что рыночная капитализация монеты или токена тем больше, чем в большем числе списков бирж они присутствуют. Однако корреляция не означает причинно-следственную связь, поэтому было бы неразумно делать вывод о том, что простое включение криптовалюты в списки разных бирж всегда повышает ее ценность.

Корреляция

Корреляция отражает связь между двумя переменными. Корреляция 100% означает, что положительное изменение одной переменной идеальным образом транслируется в положительное изменение другой. Если бы корреляция между стоимостью криптовалюты и количеством бирж, в списки которых она входит, составляла 100%, наблюдалось бы строго пропорциональное повышение рыночной капитализации криптовалюты с увеличением числа биржевых списков.

Поскольку фактическая корреляция составляет 50%, может возникнуть соблазн выставить токен на как можно большее количество бирж, чтобы максимально повысить его стоимость. Не следует поддаваться такому искушению. Хотя существует примерно линейная зависимость между рыночной капитализацией и количеством биржевых списков, это не означает, что выход на дополнительные биржи непременно приведет к повышению рыночной капитализации. Тем более что углубленный анализ показывает наличие резко выпадающих из этого правила данных.

Выпадающие значения

В списке Топ-1000 криптовалют легко заметить выпадающие значения. Загрузив данные о рыночной капитализации и количестве биржевых списков в таблицу Google Sheets, можно найти ответы на многие вопросы. Построение графика зависимости стоимости от количества списков показывает, что такие криптовалюты, как биткоин, ведут себя не так, как большинство других монет.

Такой график позволяет выделить три крупных кластера стоимости на криптовалютном рынке.

Кластеры стоимости криптовалют

Первый кластер включает в себя Bitcoin, Litecoin, Ethereum и Bitcoin Cash. Криптовалюты данной группы котируются на более чем 75 биржах. Второй кластер охватывает диапазон от 15 до 55 биржевых списков. В него входят DASH, Ripple, ZCash и другие популярные криптовалюты. И, наконец, последний кластер, охватывающий большинство (~98%) криптовалют, представляет диапазон до 15 биржевых списков включительно.

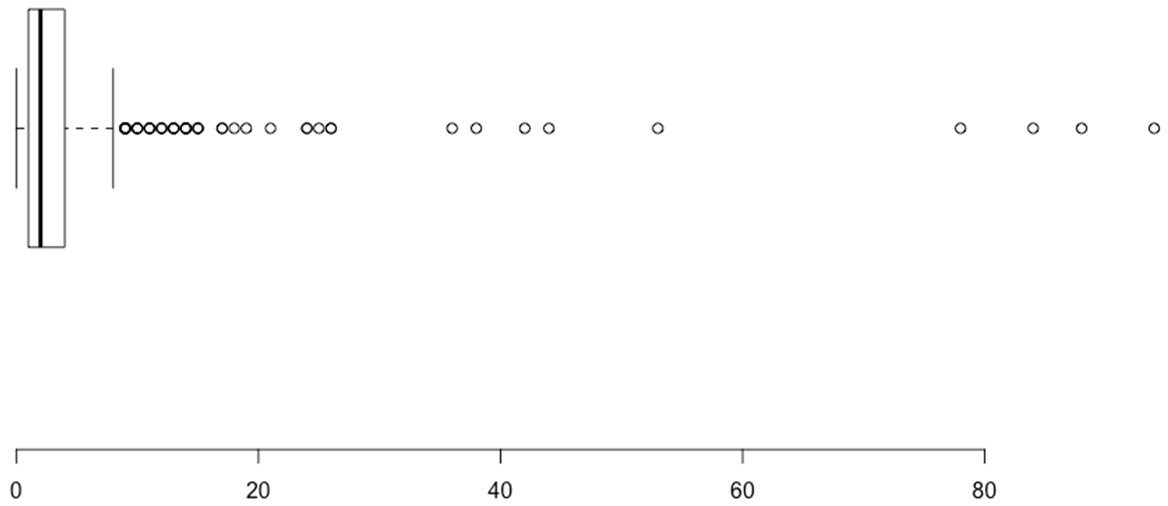

Обобщая статистические данные, можно увидеть, что срединное значение количества списков, в которые включена криптовалюта, равно двум, а среднее - менее четырех. Воспользовавшись для представления данных блочной диаграммой, можно увидеть наличие относительно большого числа выпадающих из общей массы значений.

Блочная диаграмма биржевых списков

В целом, такие выпадающие криптовалюты широко используются в качестве средства расчетов и средства накопления. Чтобы иметь глобальную ценность в качестве промежуточного инструмента, облегчающего покупку, продажу или обмен товаров и услуг, такие криптовалюты должны быть представлены на как можно большем количестве бирж. В общем случае, легитимность валют тем выше, чем шире они используются, и присутствие на многих биржах усиливает этот сетевой эффект.

Не все выпадающие криптовалюты из нашего набора служат средством платежа. Исключение составляет Ethereum. И хотя он был создан для других целей, рынок решил, эта монета должна также выполнять функции средства расчетов и средства накопления.

В первом и втором кластерах есть и другие исключения. Qtum и TenX тоже не предназначались быть средством платежа, но они котируются на более чем 15 биржах.

Как это сказывается на стратегии инвестирования

Несмотря на наличие выпадающих значений, анализ показывает, что взаимосвязь между стоимостью и количеством биржевых списков отражается на криптовалютной стратегии. Выполняя дальнейшую сортировку криптовалют на подмножества и анализируя их, можно получить важную информацию о том, в каком направлении следует работать при создании стратегии инвестирования.

Учитывая, что выпадающие криптовалюты используются, в основном, в качестве средства накопления или средства расчетов, имеет смысл расширять присутствие монеты на биржах только в том случае, если необходимо, чтобы она составляла конкуренцию криптовалютам, которые используются в качестве денег. Всегда существуют исключения. Но если цель криптовалюты - быть улучшенной формой денег, то ей может потребоваться широкое присутствие на биржах, чтобы конкурировать с другими широко представленными валютами.

Например, криптовалюты, конкурирующие за право служить средством расчетов в Венесуэле, могут повысить свою рыночную капитализацию за счет включения в список венесуэльской криптовалютной биржи. С каждым выходом на новый географический рынок ее стоимость может возрастать.

С токенами этого может не происходить. Поскольку токены обычно представляют какой-то актив, то зависимость их стоимости от количества биржевых списков может быть иной. Выход на венесуэльскую биржу может никак не отразиться на цене.

Рыночная капитализация токенов безопасности при добавлении в биржевые списки может увеличиваться, так как криптовалютные инвесторы положительно воспримут расширение возможностей торговли, что защитит их на случай возникновения проблем на одной из крупных централизованных бирж. Однако оборот по каждой из бирж, скорее всего, сократится.

Удлиненный хвост

Чтобы получить грубое представление о зависимости между стоимостью среднего токена и количеством бирж, на которых он представлен, целесообразно сосредоточиться на криптовалютах с показателем менее 15 бирж. Это подмножество образует третий кластер. В него входят более 97% из 1000 основных криптовалют. В данный кластер также входят такие криптовалюты, как IOTA и NEM, которые не являются токенами, но имеют высокую цену и представлены на меньшем количестве бирж, чем их конкуренты.

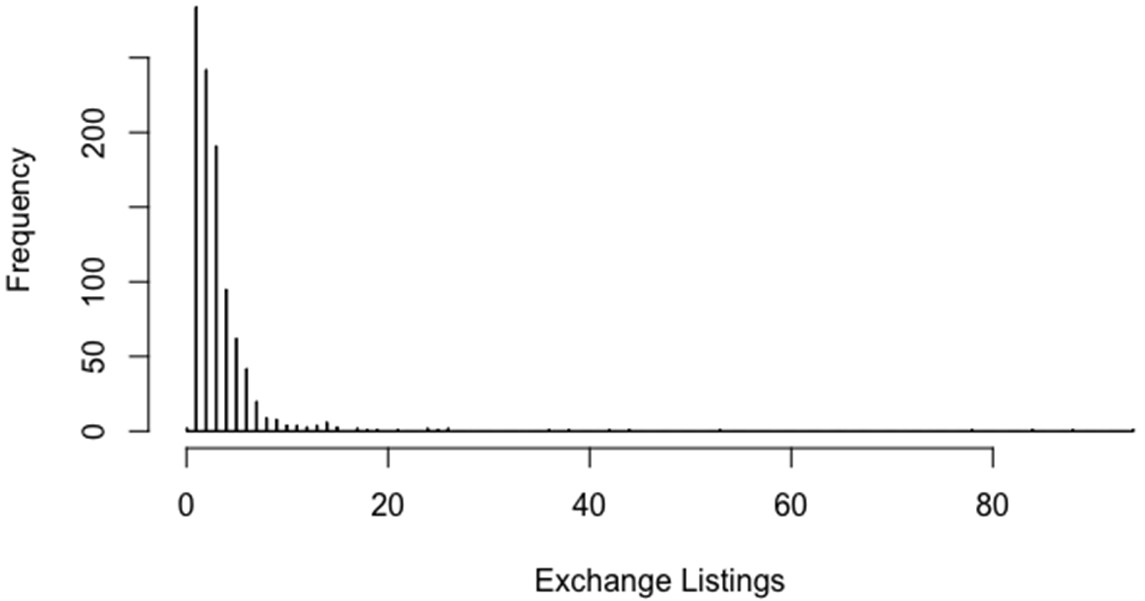

Гистограмма частотности количества биржевых списков для Топ-1000 криптовалют

График в виде гистограммы позволяет увидеть концентрацию криптовалют. На таком графике первый и второй кластеры размещаются в удлиненной хвостовой части.

Рассматривая только третий кластер, можно заметить, что линейная корреляция между рыночной капитализацией и количеством биржевых списков снижается до 20%. Это означает, что количество бирж, на которых представлен средний токен, на самом деле, может не иметь большого значения. Корреляция между стоимостью среднего токена и количеством бирж не очень значительная.

Вывод

Механизм ICO становится все более популярным способом сбора средств. К нему начинают присматриваться и традиционные предприятия, отходя от привычных методов финансирования.

В то же время, планирование первичного предложения монет требует тщательного и продуманного анализа. Необходимо внимательно подходить даже к вопросу о том, на скольких и на каких именно биржах будет торговаться монета. К счастью, уже существуют сотни альткоинов, анализируя которые можно определить, насколько та или иная стратегия инвестирования оправдывает затраченные время и усилия.

Корреляция между стоимостью и рыночной капитализацией существует, но она не очень сильная. Этим и следует руководствоваться. Если у вас есть сомнения относительно корреляции и причинно-следственной связи, посмотрите на Litecoin и Bitcoin. Litecoin представлен на 94 биржах, а Bitcoin - на 88, но рыночная капитализация Bitcoin - на порядок выше.