Предлагаю обсудить такую важную тему, как РИСК. Этот вопрос уже обсуждался довольно подробно в одной из моих статей "Считаем риски грамотно". А одна из важнейших особенностей определения риска в торговле акциями на американском рынке рассматривалась мною в статье "Введение в портфельную торговлю парами акций" и "Парный трейдинг: пара акций, корреляция, коинтеграция спреда, инвестиционный портфель". Но сегодня я вооружился некоторыми таблицами и результатами одного занимательного эксперимента, которыми сейчас с вами и поделюсь.

Осторожно, много картинок!

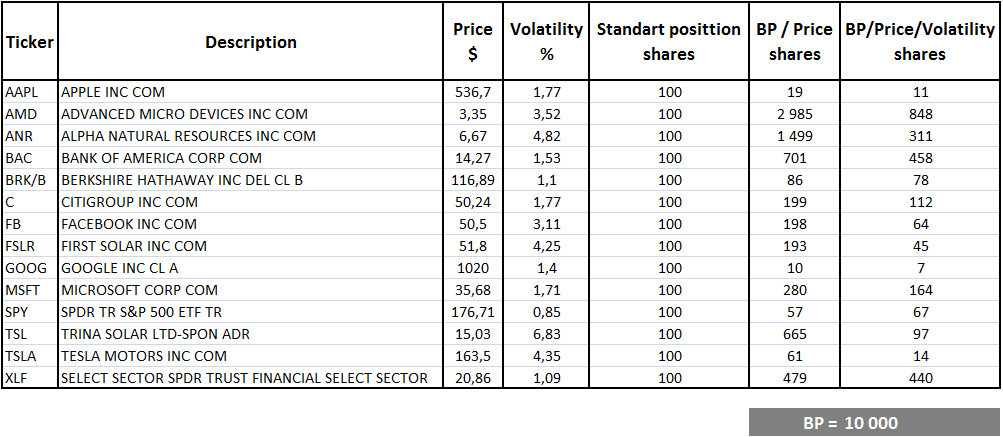

Итак, одной из задач являлась проверка трех вариантов расчета позиции: одинаковый размер пакета, одинаковый капитал на позицию и одинаковый капитал, приведенный к одной волатильности. Акции были выбраны по трем критериям: цена, корреляция с фьючерсом и внутридневная волатильность.

$SPY - собственно сам рынок, маловолатилен, дорогой инструмент

$BAC, $C, $BRK/B, $XLF - акции финансового сектора, максимально скоррелированы с рынком, волатильность у всех невысокая, но разная, равно как и цена

$MSFT, $AMD - умеренная корреляция с фьючерсом, большой объем, низкая волатильность, большая разница в цене

$AAPL, $GOOG - необходимые для теста акции из-за своей стоимости

$FB, $FSLR, $TSL, $TSLA, $ANR - крайне волатильные бумаги, минимальная корреляция с фьючерсом SNP500, разные по цене

Следующая задача: показать, насколько, в некоторых случаях, торговля дробными лотами позволяет минимизировать потери и извлечь максимальную прибыль.

Поясню. До недавнего времени трейдер был ограничен в возможностях регулировки размера позиций, минимальный пакет для заявки был 100 акций, а больший размер должен был быть кратным 100. И зачастую акции типа $AAPL и $GOOG торговались одним минимальным пакетом в 100 акций. При этом тот же $FB и $BRK/B торговались, например по 400 акций, что, как я покажу далее, совершенно неприемлемо в большинстве случаев. Сейчас у любого нашего трейдера есть возможность торговать ДРОБНЫМИ ЛОТАМИ, т.е. покупать или продавать, например, по 1 акции или по 7 или по 34 и т.д. Таким образом, появилась возможность пользоваться своим торговым счетом, с учетом внутридневного и ночного плеча, как единым целым, рассчитывая размер позиции максимально точно и правильно. Напомню, что при 100-кратном расчете позиции было крайне сложно откалибровать пакет акций, так, чтобы его вклад в общий результат не был решающим.

Приведу любимый мной пример - торговать $BAC и $AAPL одинаковым пакетом НЕДОПУСТИМО! Ведь в этом случае, даже при том, что обе акции изменятся в цене на 0,1%, мы получим изменения счета разные ровно во столько раз, во сколько раз отличаются цены активов! Пишу об этом совершенно обоснованно.

Скальперы, которые у меня обучаются, обожают так делать, запреты не спасают. Торгуют по 500 акций $F, $BAC, $KEY, $RF, $AMD, $S, допустим, делая по одному положительному трейду на них, в +2 цента и тут приходит в голову зайти на $С, которая, возьми, да и сходи против трейдера -5 центов за полсекунды, что для нее не редкость даже в обеденные часы, не говоря уже о первом часе торговли. По факту, один отрицательный трейд сводит на нет результат более чем ТРЕХ положительных! При таком подходе даже торговля с результатом "7 из 10 трейдов в плюс" не даст прибыли. Ведь терять в каждом отрицательном больше, чем в трех положительных - это неправильно хотя бы с точки зрения здравого смысла, я не говорю уже о простой арифметике. Иное дело, если этот же трейдер торговал бы $C пакетом в 200 акций, то ничего бы смертельного не произошло. Вот как выглядит таблица позиций для каждой акции, в зависимости от выбранного способа ее расчета:

Ticker - тикер компании

Description - ее описание

Price - цена на момент расчета и входа в позицию

Volatility- внутридневная волатильность акции в %

Standart posittion - стандартный размер позиции в 100 акций

BP / Price - количество акций в расчете на капитал

BP/Price/Volatility - количество акций в расчете на капитал, приведенных к одной общей волатильности

BP - расчетный капитал на позицию

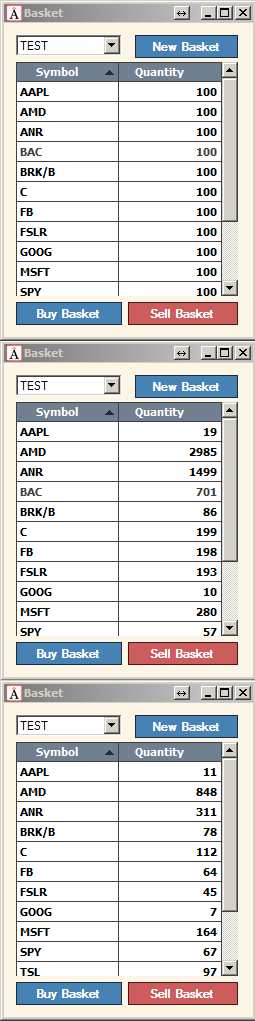

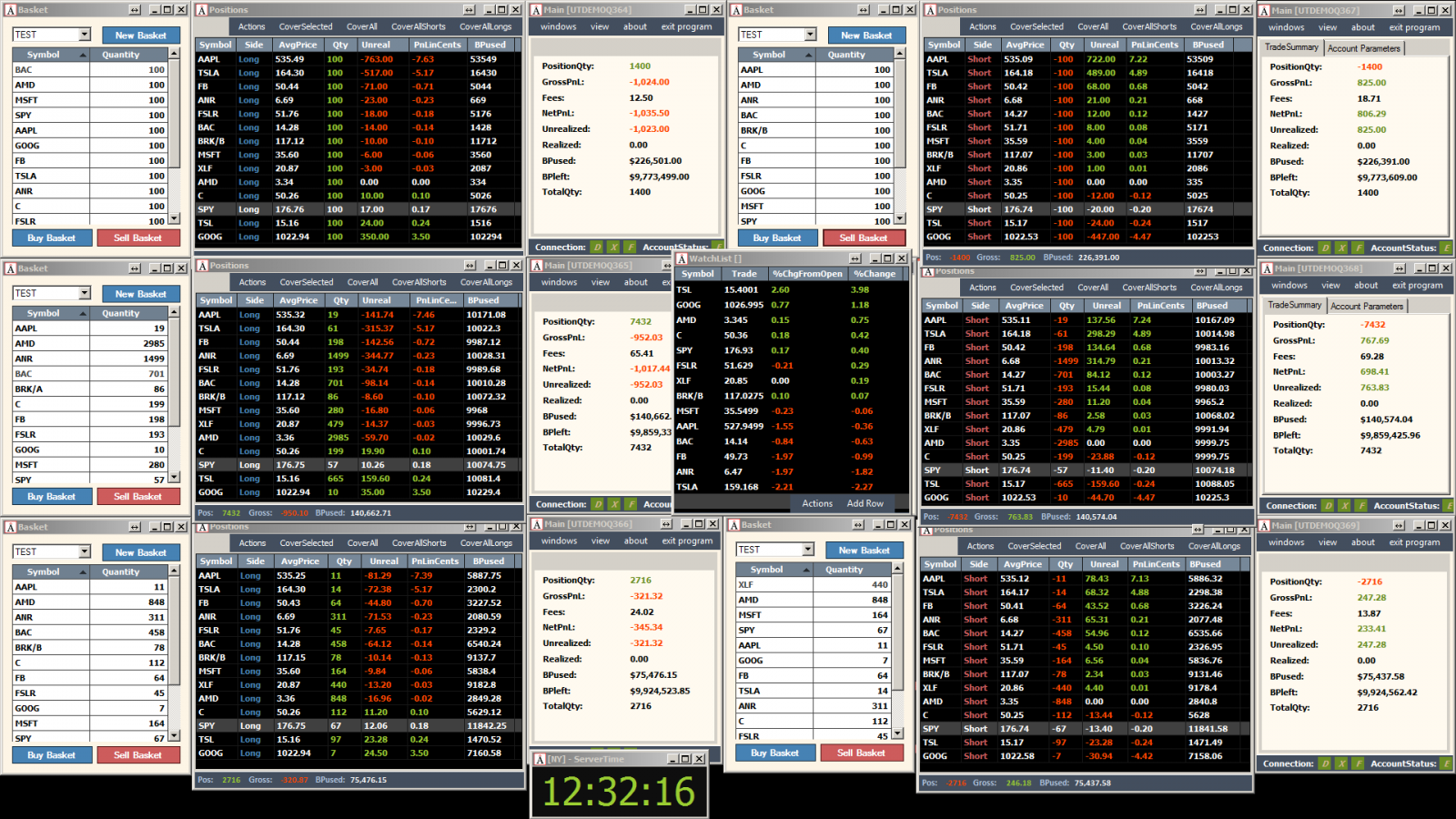

Для того, чтобы этот тест выполнить одновременно для всех типов позиций, было создано шесть демо-счетов. Три корзины были взяты в шорт, три в лонг, сделано это было специально, чтобы не иметь однобокий взгляд на позиции, а то все сплошь зеленое или красное мешает восприятию, ИМХО.

Так выглядело начало эксперимента:

Слева все типы корзин, взятые в лонг, справа - в шорт. Таким образом мы смоделировали частный случай торговли портфеля акций, взятых по одной идее трейда. Какой - для теста не важно, наша задача проследить за судьбой PnL в трех разных вариантах. Ну и далее, собственно, просто остается поглядеть на картинки и все станет понятно.)))

Слева все типы корзин, взятые в лонг, справа - в шорт. Таким образом мы смоделировали частный случай торговли портфеля акций, взятых по одной идее трейда. Какой - для теста не важно, наша задача проследить за судьбой PnL в трех разных вариантах. Ну и далее, собственно, просто остается поглядеть на картинки и все станет понятно.)))

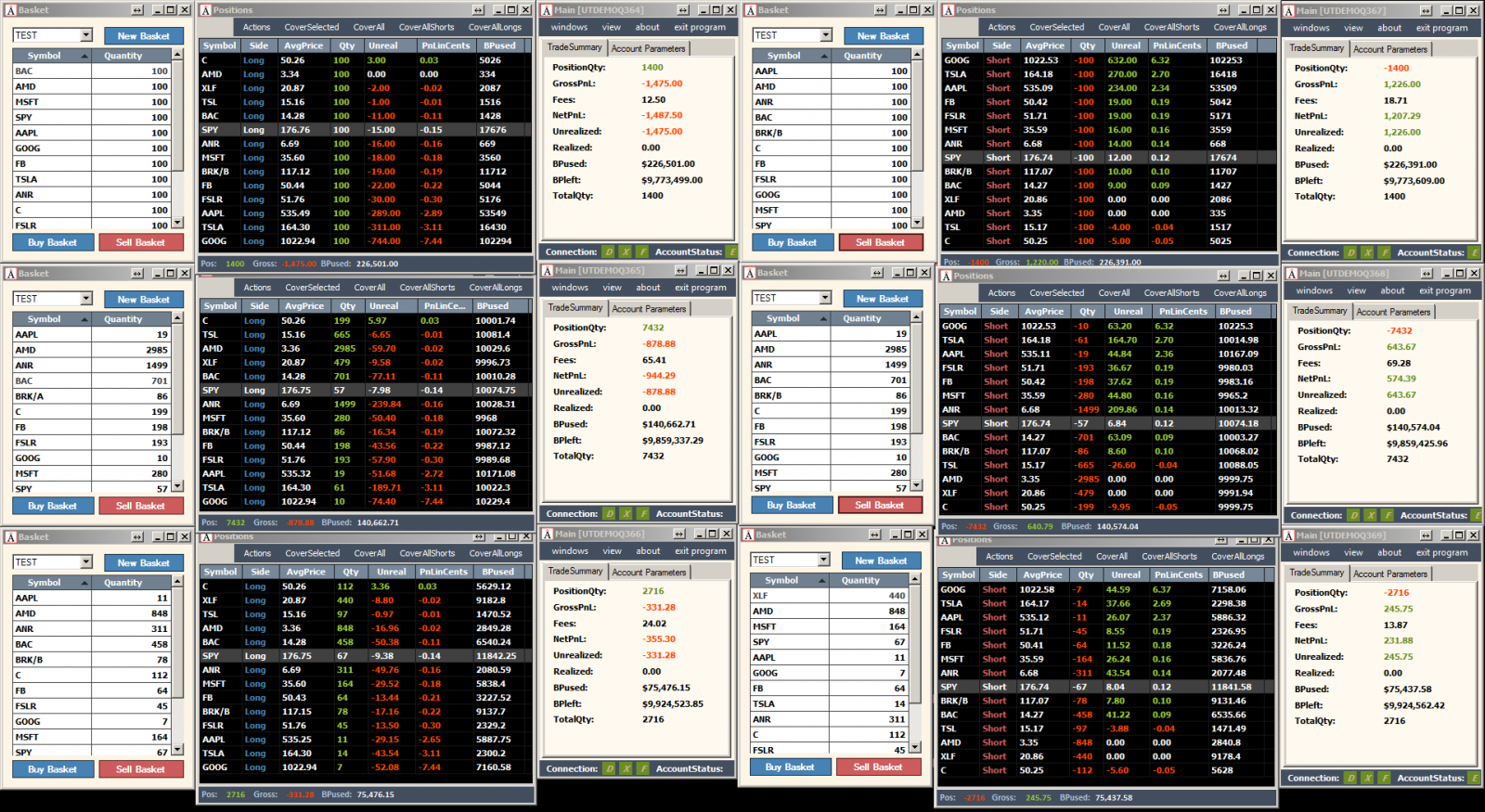

Справа вверху, тут позиции взяты по 100 акций каждая, сразу видно, что весь PnL целиком и полностью зависит только от двух гигантов $AAPL и $GOOG, $TSLA лишь оказалась среди тех, кто на тот момент прошел более 6%, в то время, как первые две, прошли не более 2%.

Смотрим далее, позиции на следующей строке. Тут все продано исходя из размера позиции в долларах, в данном случае - 10 000$. Тут мгновенно перекос уходит в сторону тех акций, которые обладают очень высокой волатильностью. Например $ANR, стоит очень недорого, но ходит по 5% в день, а порой и 7% туда и обратно. А наши гиганты из предыдущего листа позиций уже не имеют никакого влияния в данном случае.

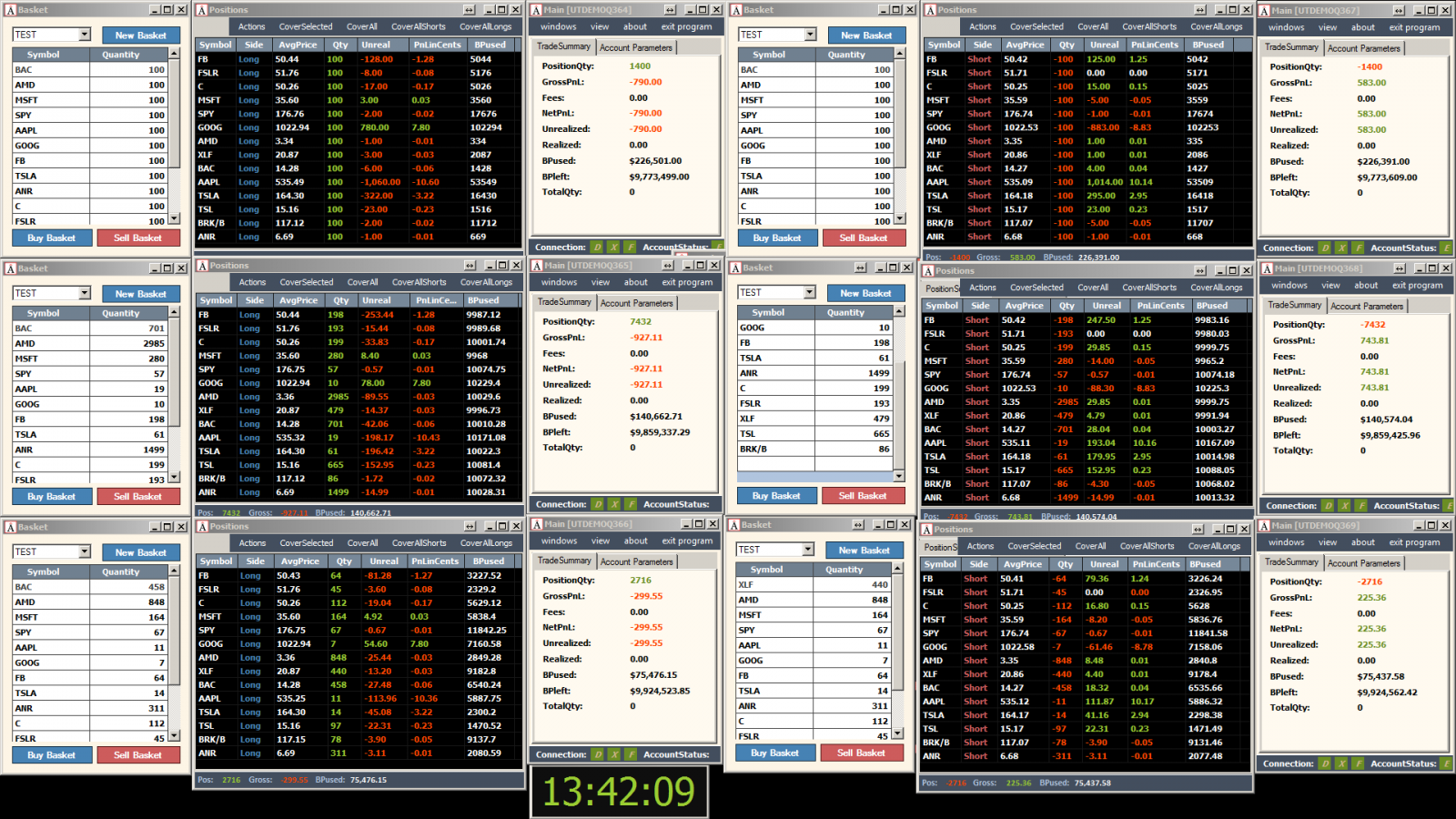

Самая нижняя таблица - это уже наш тестовый, главный портфель, где акции взяты с учетом волатильности и стоимости. Картина совсем иная. Теперь у каждой акции сопоставимый вклад в общий PnL, т.е. теперь целесообразно выставлять стоп-лосс на позицию в долларах для всех, например 15$, что для $GOOG, что для $ANR, а также тейк-профит, прикручивая сюда уже любые комбинации а-ля "1 к 3" и прочие. Еще пара скриншотов для того, чтобы убедиться в стабильности третьего, главного тестового портфеля:

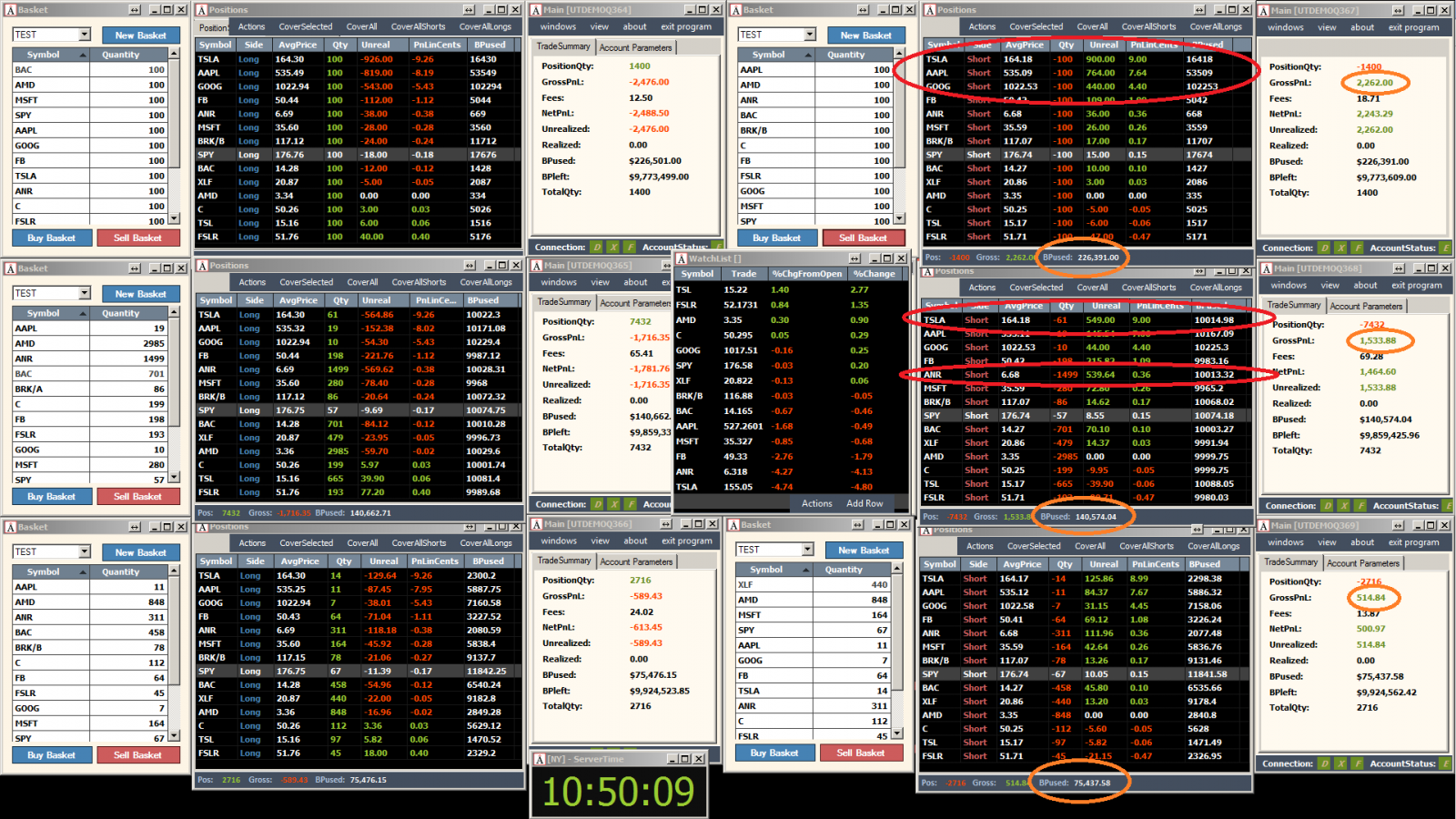

И на следующий день:

И на следующий день:

Для меня выводы очевидные и совсем не новые. Управление капиталом - это самое первое, с чего нужно начинать, когда торгуешь ценными бумагами. Однако, я имею представление о том, насколько мало этому уделяется внимания среди трейдеров. Во многом это обусловлено желанием рисковать больше, чтобы больше и получить, что почти всегда приводит к отрицательному результату.

Также, учитывая большие плечи внутри дня, многие сознательно отказываются от грамотного подхода к риску, ссылаясь на то, что мол риски итак несопоставимы с депозитом, так чего лишний раз заморачиваться. Это также неправильно. Разумеется, если ворочать миллиардами долларов, то, пожалуй, не обойтись без многоуровневого перехеджирования, составления портфелей, используя новейшие методы оценки рисков, а не только по т.н. "Beta", и т.д. и т.п.

Однако, если каждый день задействуется весь ВР (капитал * плечо), используя малый депозит и большие плечи, торгуя хоть позиционно, хоть скальпируя, хоть еще как-то - необходимо соблюдать элементарные меры предосторожности. Словить стоп-лосс только потому, что акция оказалась слишком волатильной - это самая распространенная причина потерь, выглядит это всегда одинаково - "вышибает по стопу" и акция прет куда надо, а ты ругаешь себя, что не поставил стоп дальше, а не поставил дальше, потому что 40$ для трейда - слишком много, неразумно много, вот и пришлось ставить туда, где выкинуло обычным "шумом".

Один из вариантов решения проблемы - переход на торговлю "дробными лотами", это будет актуально для депозитов до 1 000 000$, ибо далее уже можно справиться кратностью 100 акций, но не всегда. По крайней мере, при таком грамотном подходе, будет уверенность хотя бы в том, что вы не понесете убыток просто от того, что взяли неадекватную позицию, а лишь потому, что не верно определили направление движения актива.

Рекомендую пересмотреть свой подход к риску и управлению капиталом внутри дня, а уж если вы держите позиции долго, то это необходимо сделать! Определите волатильность каждой бумаги, это делается быстро, способов много, начиная от "прикидывания на глаз" и заканчивая созданием специального индикатора, например в ThinkOrSwim. Далее, определите максимальный капитал для входа в позицию. Нет смысла ставить себе таблицу размера позиций в акциях, это неразумно, скриншоты выше это вполне ясно показывают.

А вот держать в голове "сетку позиций" в долларах - весьма полезно. Исключение могут составить разве что скальперы, но и там всегда есть понимание, кого каким пакетом торговать, ведь счет риска идет всегда на центы, а не на десятки центов. Я, например, торгуя акциями не волатильными, от $SIRI до $MSFT, использую совершенно разные пакеты, от 10 000 акций до 1000, также это зависит и от той стратегии, которой пользуюсь. Если "разбор сайза" - это максимальный пакет для данной акции, если торгую от уровней - минимальный. А вот позиционно торгую именно на счете, где есть возможность торговать дробными лотами.

Не поленитесь и пересчитайте часть своих результатов в таблицах статистики, наверняка окажется, что чаще вы несли потери именно в следствии неверного использования своего капитала, нежели по причине неверного торгового решения.