Разное

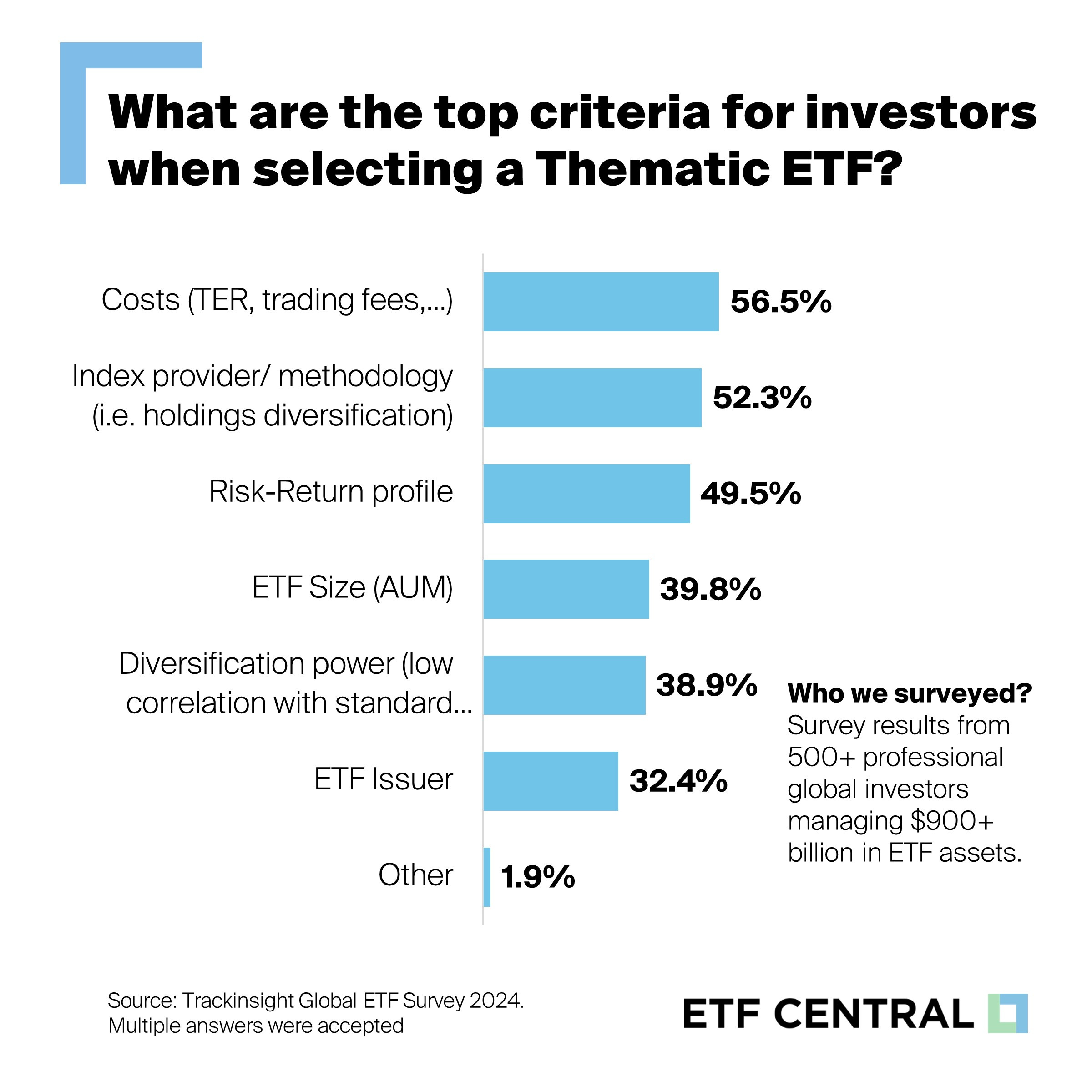

Согласно исследованию 2024 Trackinsight Global ETF, при выборе тематических ETF, инвесторы отдают предпочтение нескольким ключевым факторам. Среди них на первом месте стоят затраты фонда, описание индекса и профиль риск-доходности:

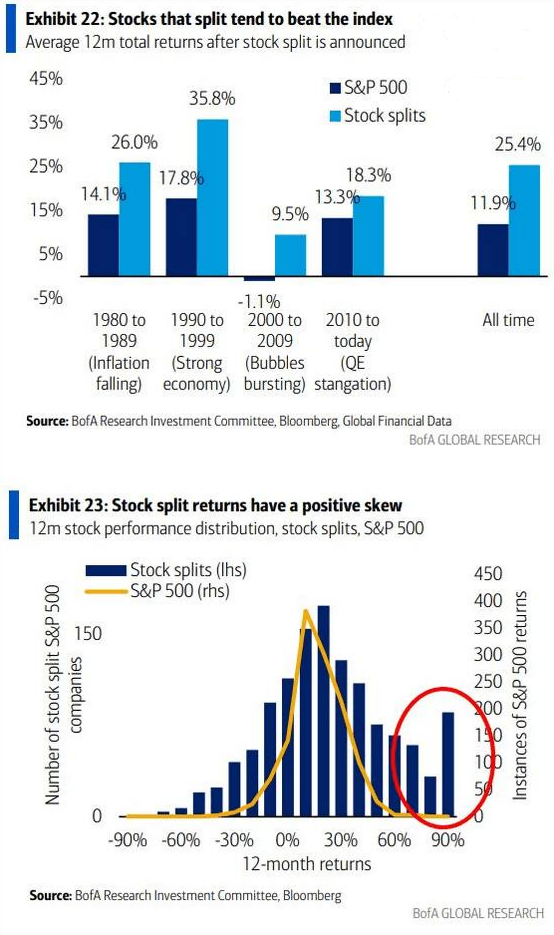

Влияние сплита акций на их доходность в следующие 12 месяцев ассиметрично смещено в сторону значительного повышения:

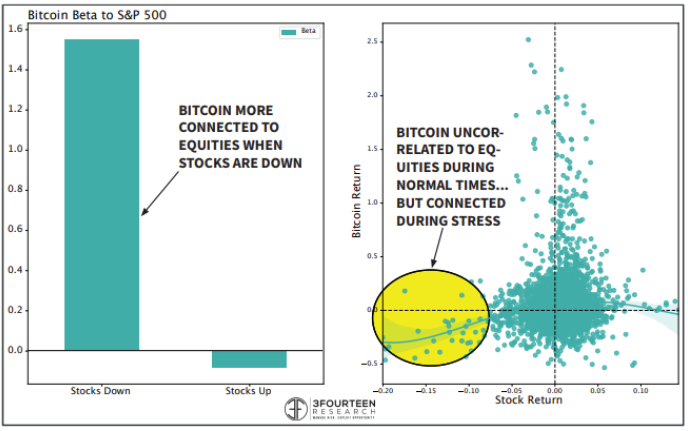

Корреляция биткоина с акциями низкая или даже отрицательная когда акции растут, но рыночный стресс влияет на биткоин сильнее, чем на акции:

Макро

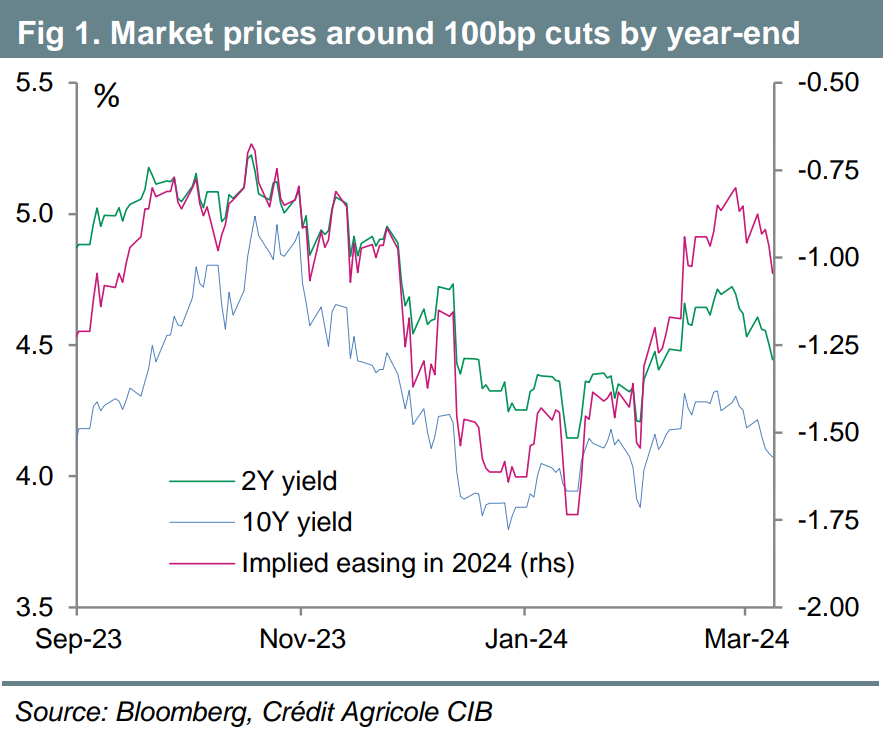

Аналитики Credit Agricole считают, что недавние отчеты по состоянию рынка труда придали бычий настрой относительно краткосрочных ставок, поскольку рынок уже полностью оценил июньское снижение ставок (по сравнению с 80-85%-ной вероятностью до выхода отчетов) и видит в общей сложности около 100 б.п. снижения до конца года:

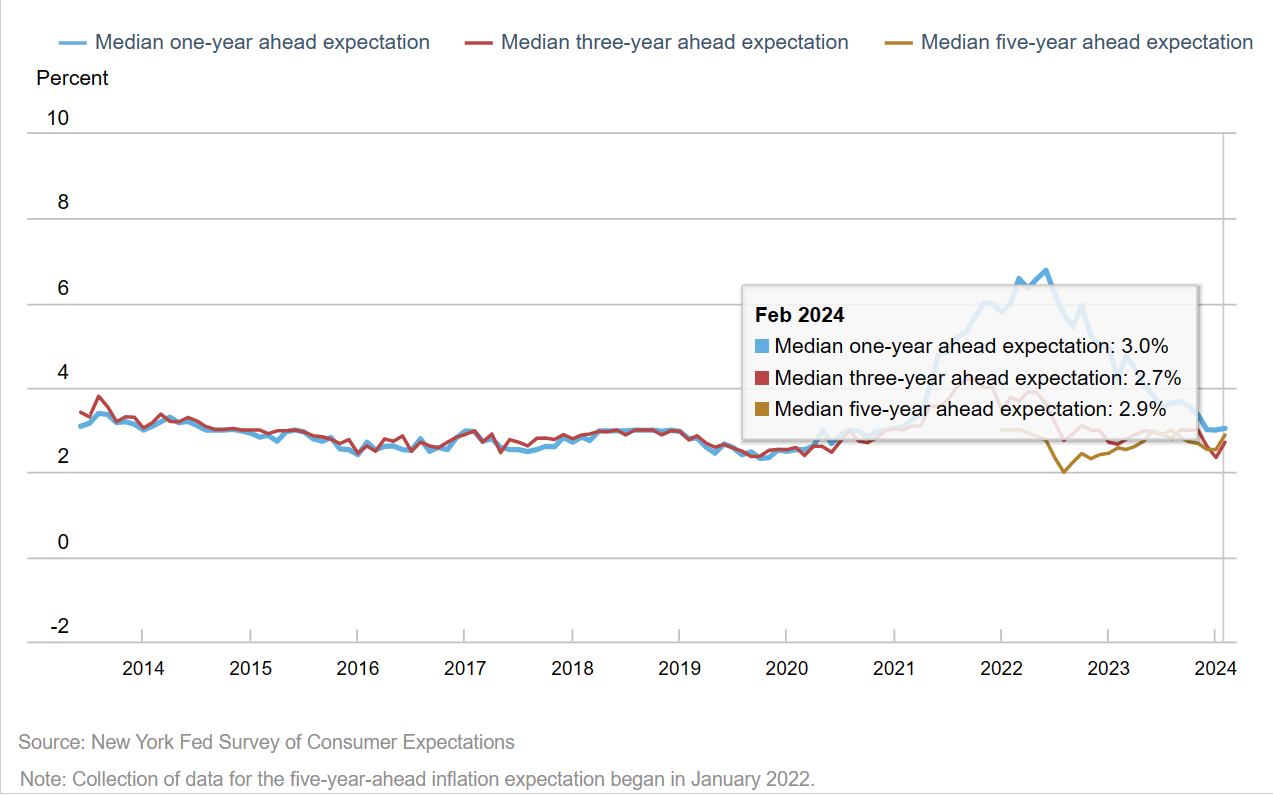

Инфляционные ожидания потребителей США на 1 год вперед в феврале 2024 года остались на уровне 3%, как и в предыдущие два месяца, и держатся на трехлетних минимумах. Между тем, инфляционные ожидания на 3 года вперёд выросли с 2,4% до 2,7% и на 5 лет вперёд с 2,5% до 2,9%:

Рынок жилья

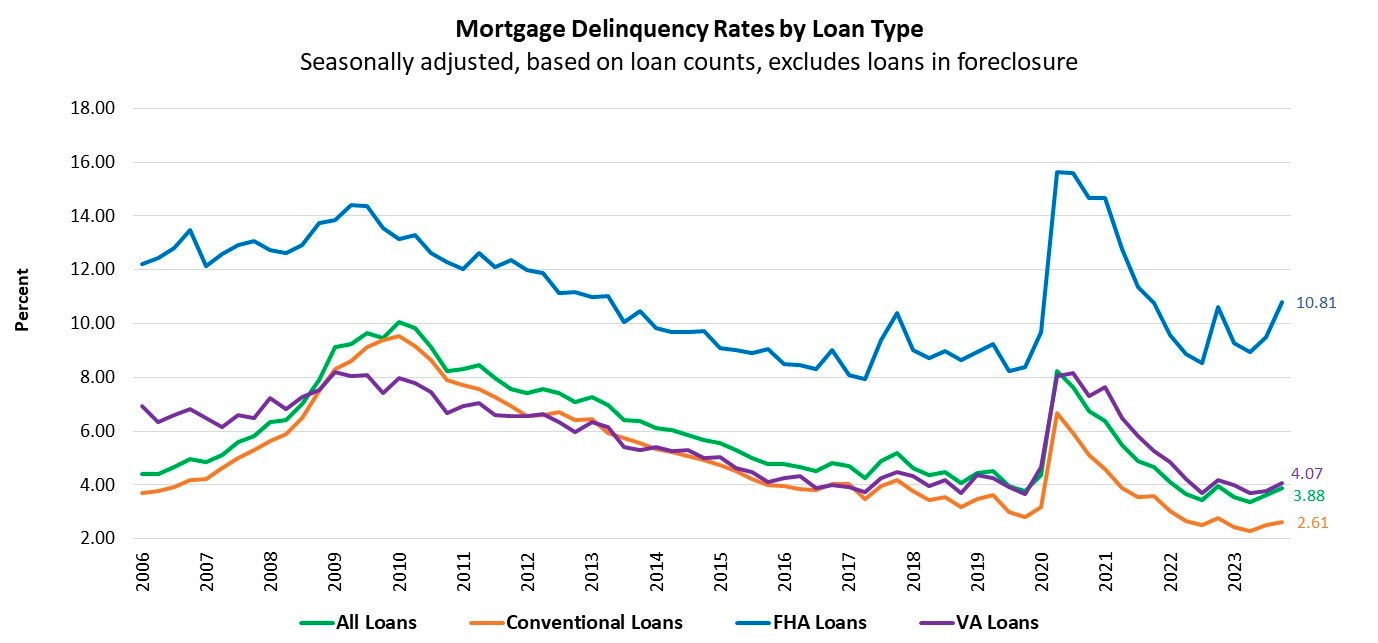

Просрочки по ипотечным кредитам выросли второй квартал подряд в 4 квартале... Хотя общий уровень просрочек все еще остается очень низким по сравнению со средними историческими показателями, темпы поступления новых кредитов в категорию просроченных увеличились, а некоторые кредиты перешли на более поздние стадии просрочки:

Что делают другие?

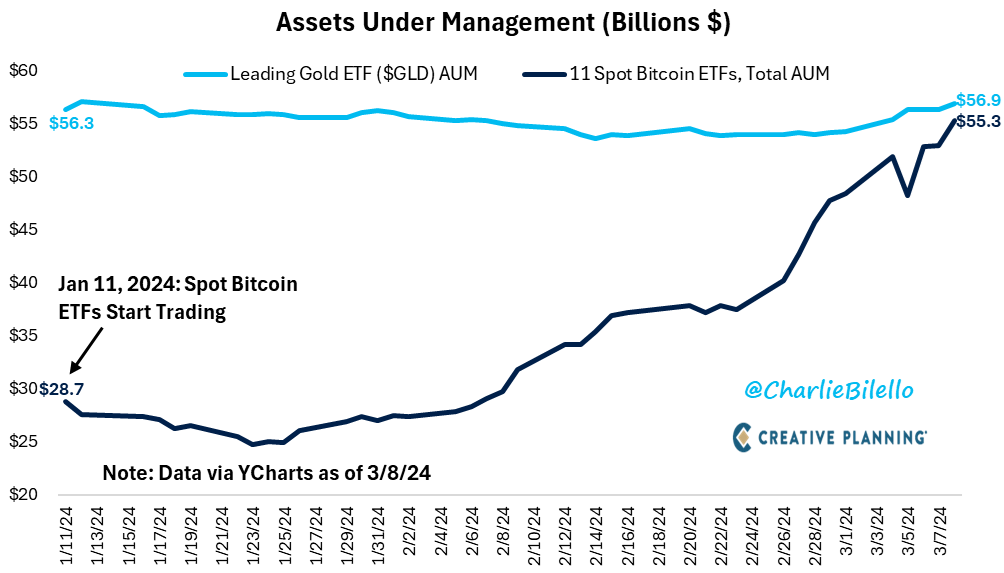

Совокупные активы по управлением 11 спотовых биткоин-ETF фондов выросли с $28,7 млрд в первый день торгов в январе до $55,3 млрд сегодня. Теперь они всего на 1,6 млрд долларов меньше AUM крупнейшего ETF на золото ($GLD):

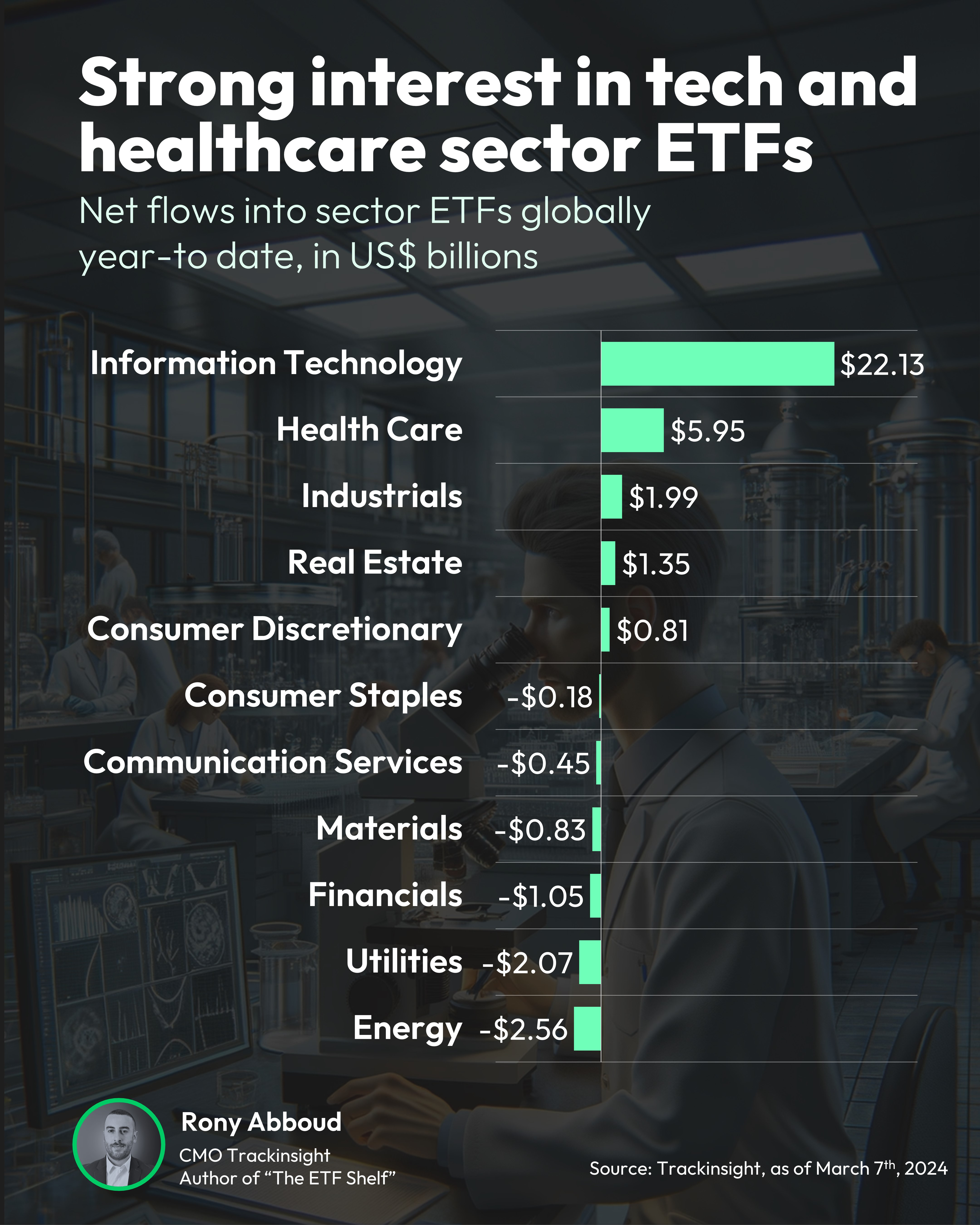

Согласно данным Trackinsight, ETF секторов технологий и здравоохранения являются самыми популярными среди инвесторов по всему миру на сегодняшний день они привлекли +$22 и +$6 млрд соответственно:

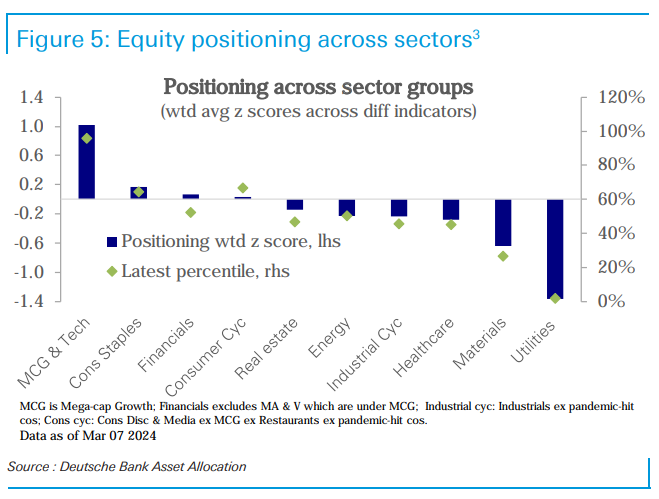

Позиционирование инвесторов в акции сектора технологий и крупной капитализации фактора роста остаётся на повышенных уровнях и продолжает расти:

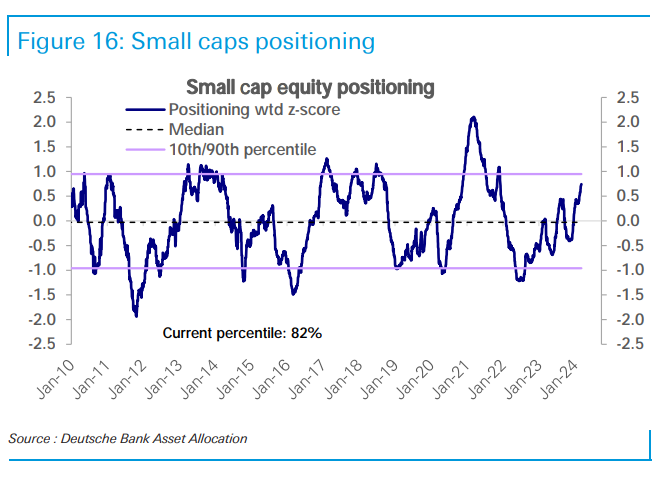

Позиционирование в акции малой капитализации увеличивается и сейчас находится на самом высоком уровне с декабря 2021 года:

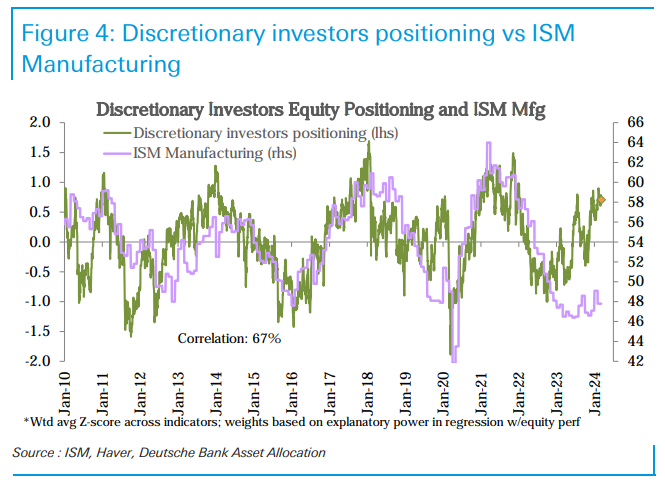

Инвесторы ожидают значительного улучшения индекса деловой активности в производственной сфере, судя по их позиционированию в акции:

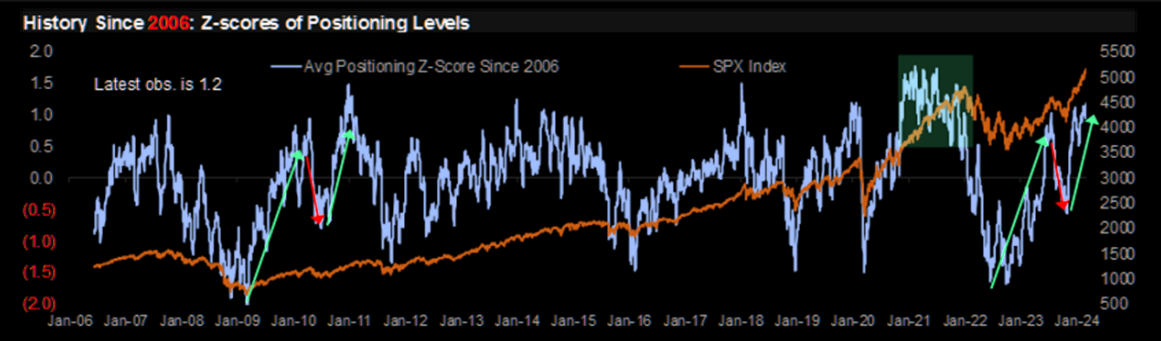

Текущая динамика позиционирования похожа на 2010-2011 годы, и позиционирование оставалось на таких повышенных уровнях в течение длительного периода только в конце 2020-2021 годов:

Институциональные инвесторы

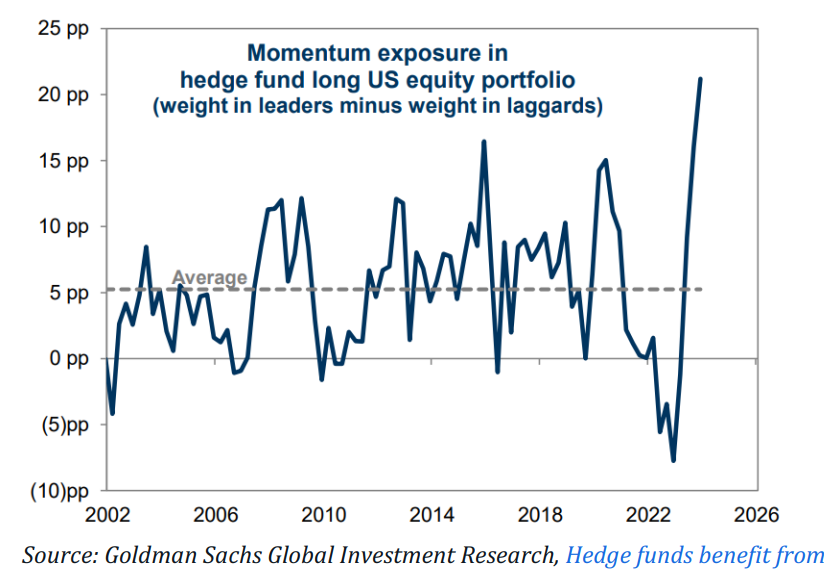

Вес акций фактора импульса в портфелях хедж-фондов находится на самом высоком уровне за всю историю наблюдений Goldman Sachs, что, по словам их аналитиков, приводит к риску резкого снижения акций фактора импульса из-за покрытия позиций:

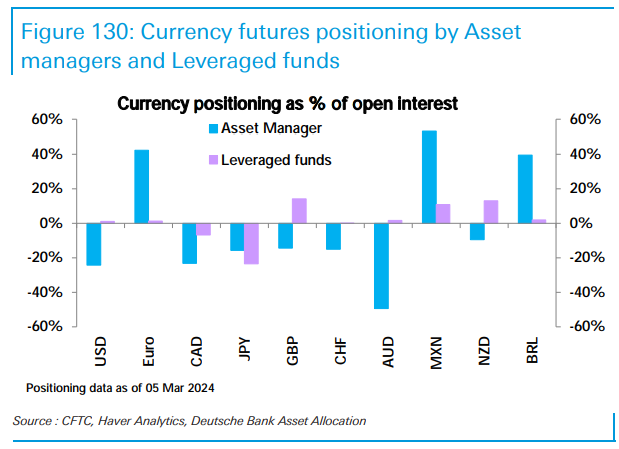

Управляющие активами и фонды имеют длинные позиции по евро и валютам развивающихся стран:

Индексы

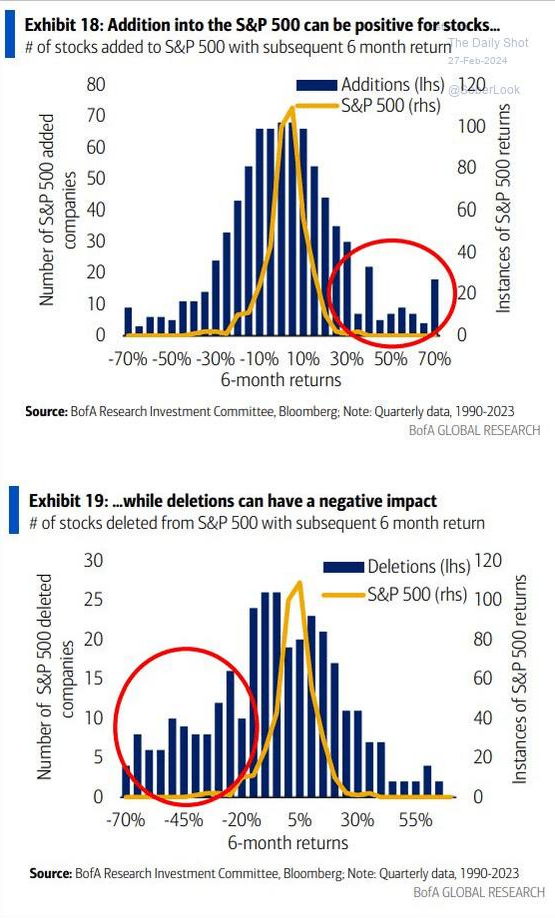

Включение и акций в индекс S&P 500, как и их исключение из индекса значительно влияет на их последующую доходность:

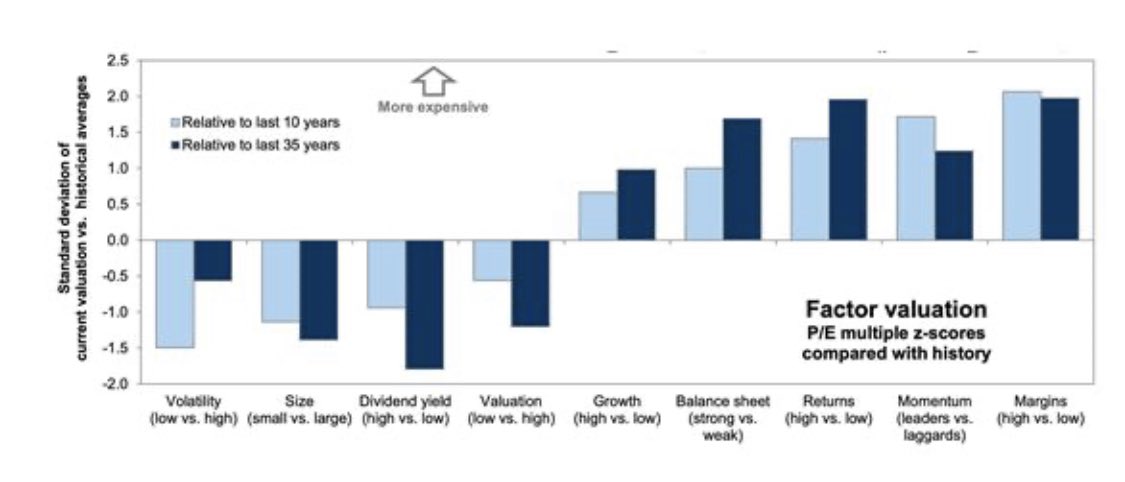

Оценка аналитиков Goldman Sachs показывает, что акции факторов качества и импульса действительно дороги, в то время как акции стоимости и малой капитализации остаются относительно дешевыми:

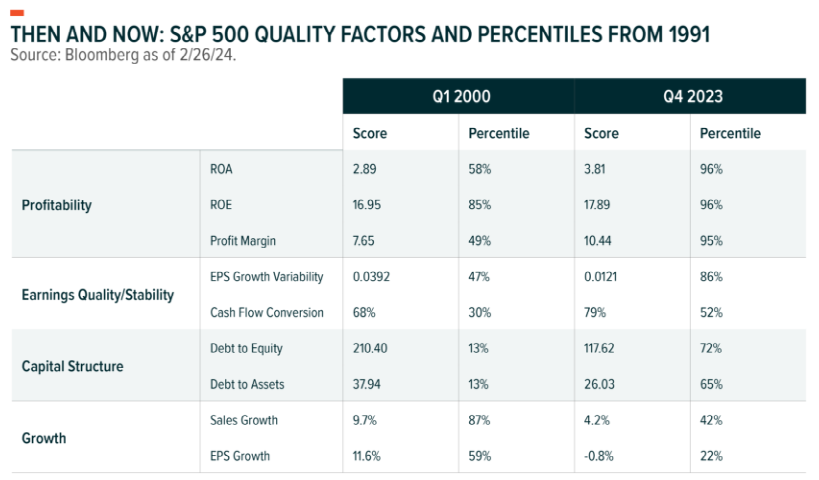

Сегодня фундаментальные показатели качества по трем из четырех показателей превосходят показатели акций на вершине "пузыря доткомов" в первом квартале 2000 года. S&P 500 имеет значительно более высокую рентабельность, лучшее качество и стабильность прибыли, а также более консервативную структуру капитала. Единственная область, в которой эра "доткомов" демонстрировала лучшие результаты, - это рост, что неудивительно, учитывая замедление экономики США при устойчивой инфляции:

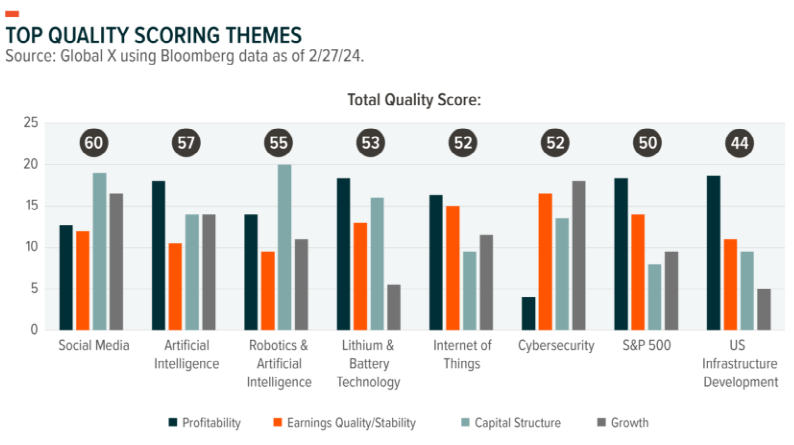

Ниже представлены самые "качественные" секторы акций по фундаментальным показателям относительно S&P 500:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers