Разное

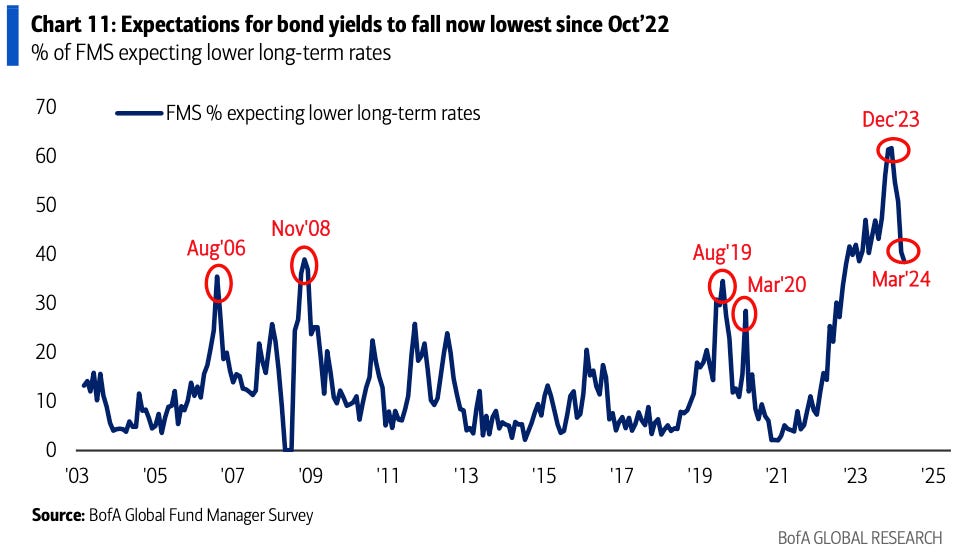

Доля управляющих активами инвесторов, ожидающих снижения доходности облигаций через 12 месяцев, снизилась до 38%, что является самым низким показателем с октября 2022 года:

Макро

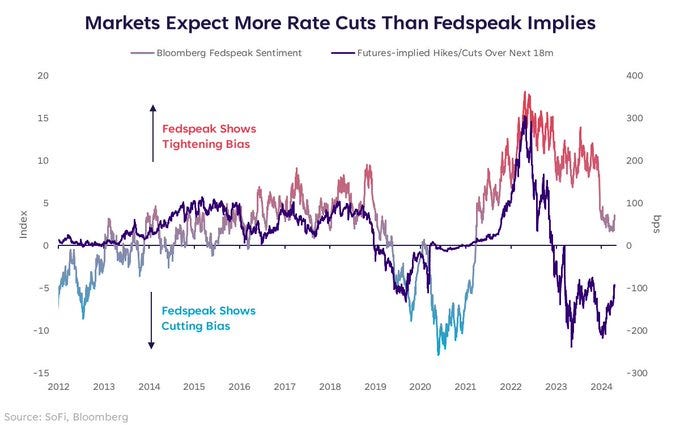

Индекс NLP Fedspeak, рассчитываемый агентством Bloomberg, начал медленно расти, что указывает на усиление "ястребиного" настроя. Трейдеры по-прежнему ожидают сокращения ставки ФРС почти на 96 б.п. (т.е. четырех сокращений ставки) в течение следующих 18 месяцев - Fedspeak предполагает обратное:

Индекс деловой активности сферы услуг от ФРС Нью-Йорка в апреле снова сократился до -0,6 против +0,6 ранее:

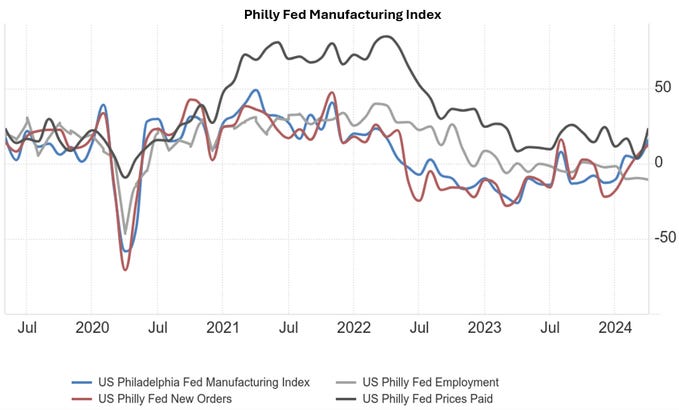

Основной производственный индекс Филадельфии вырос до самого высокого значения (15,5) за последние 2 года, что обусловлено улучшением как новых заказов, так и поставок. Однако цены продолжают расти, а занятость остается отрицательной:

Рост индекса опережающих индикаторов от Conference Board в годовом исчислении остается отрицательным, но имеет тенденцию к росту. Снижение в марте было вызвано отрицательными спредами доходности и низкими показателями выдачи разрешений на строительство, а так же настроениями потребителей и новыми заказами:

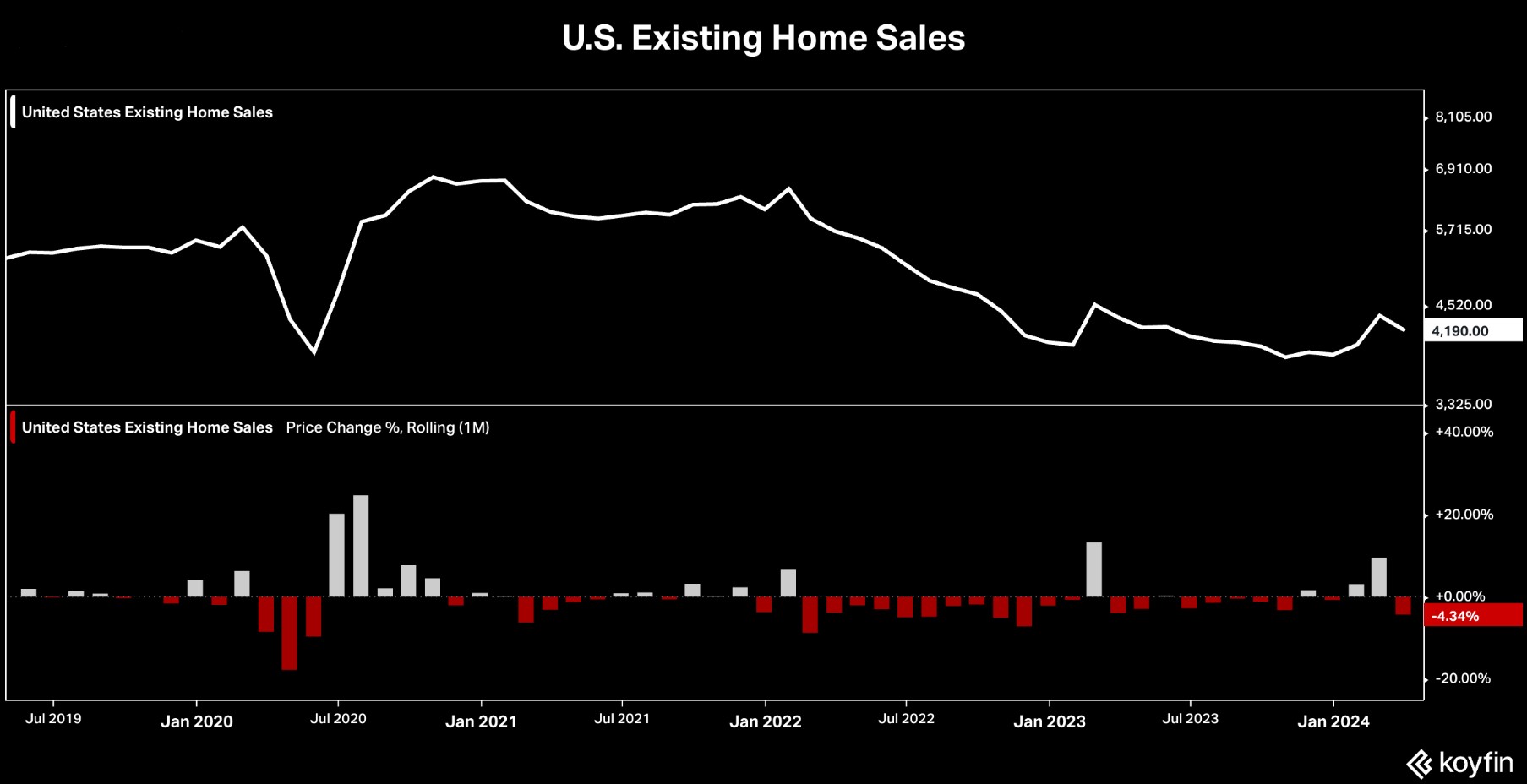

Рынок жилья

Продажи домов на вторичном рынке остаются низкими, упав на -4,3% м/м в марте до 4,19 млн единиц:

Рынок труда

Первоначальные заявки на пособие по безработице не изменились и составили 212 тыс. (консенсус 215 тыс.), а продолжающиеся заявки выросли на +2 тыс. и составили 1,812 млн (консенсус 1,816 млн), что указывает на сохраняющуюся напряженность на рынке труда:

Что делают другие?

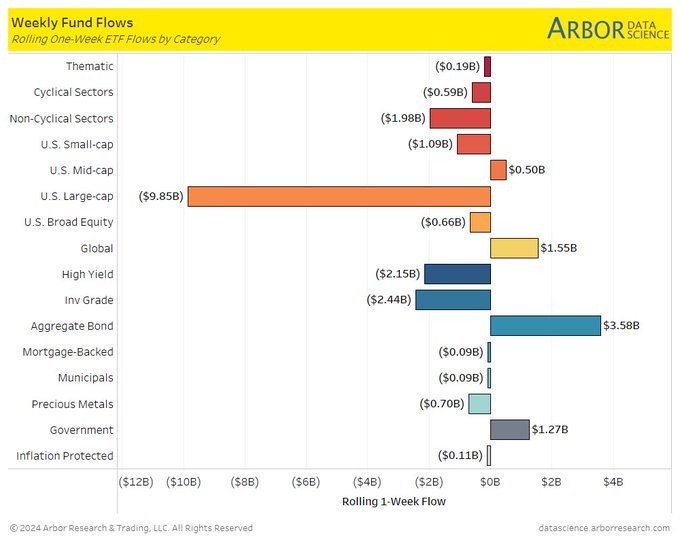

Отток средств из акций крупной капитализации США заметно ускорился. И наоборот, интерес к фондам облигаций возрос (наряду с притоком средств в фонды государственных облигаций):

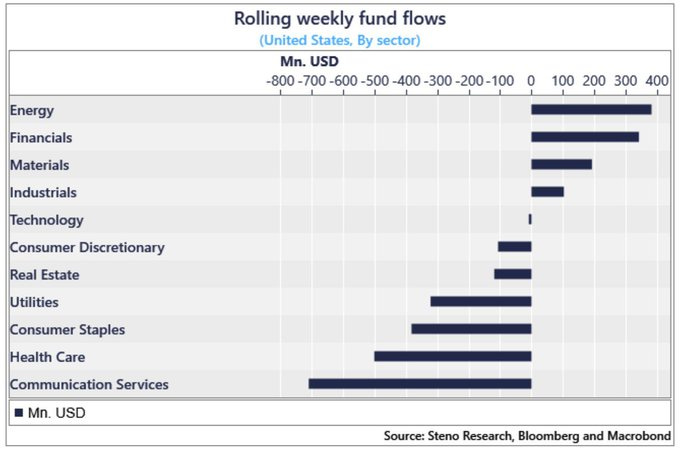

По мнению аналитиков Steno Research, продолжительные притоки средств в акции секторов энергетики и материалов свидетельствуют о том, что рынки начинают склоняться к идее возобновления инфляции:

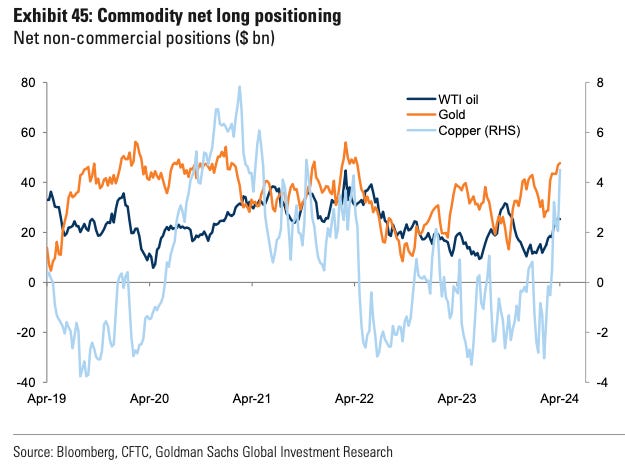

В последние недели позиционирование инвесторов во фьючерсы на медь резко возросло:

Институциональные инвесторы

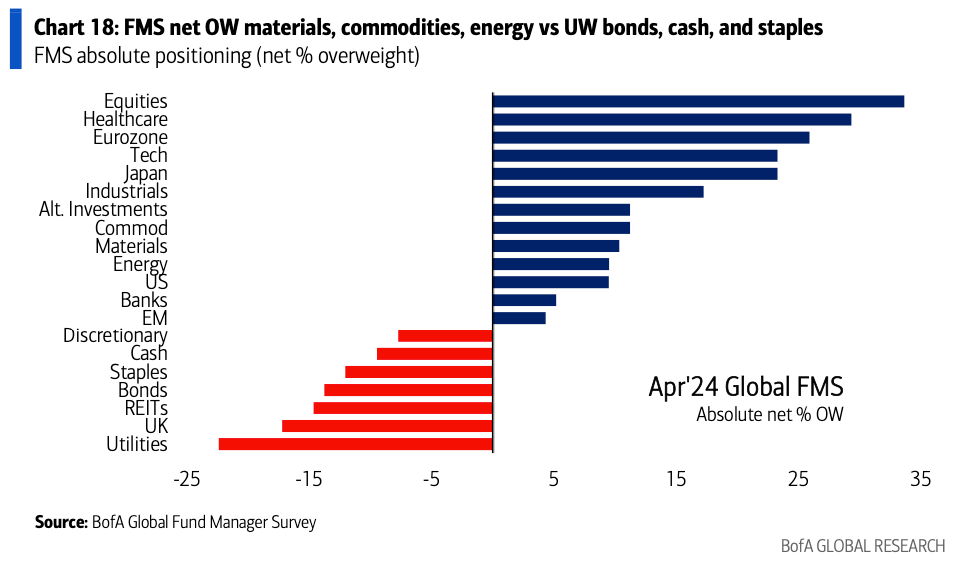

Уровень позиционирования управляющих активами в облигациях находится на самом низком уровне с ноября 2022 года после крупнейшего месячного снижения за последние 20 лет:

Управляющие активами инвесторы имеют наибольший перевес в акции США, акции США секторов здравоохранения и технологий, акции ЕС, и акции Японии. У них наименьший вес в акциях коммунальных услуг США, акциях Великобритании, REIT и облигациях:

Ритейл

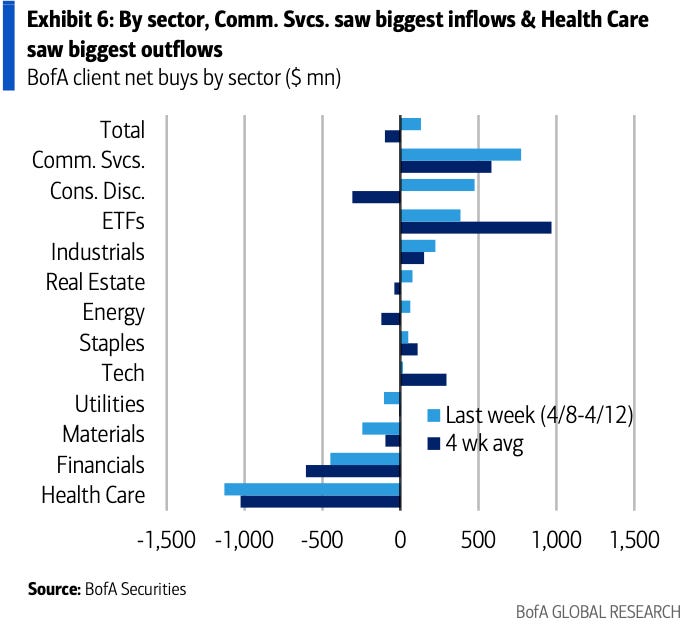

Клиенты Bank of America продавали акции США 3 неделю подряд, во главе с сектором здравоохранения, где наблюдался 8-й по величине недельный отток с 2008 года (отток на предыдущей неделе был самым большим за всю историю наблюдений):

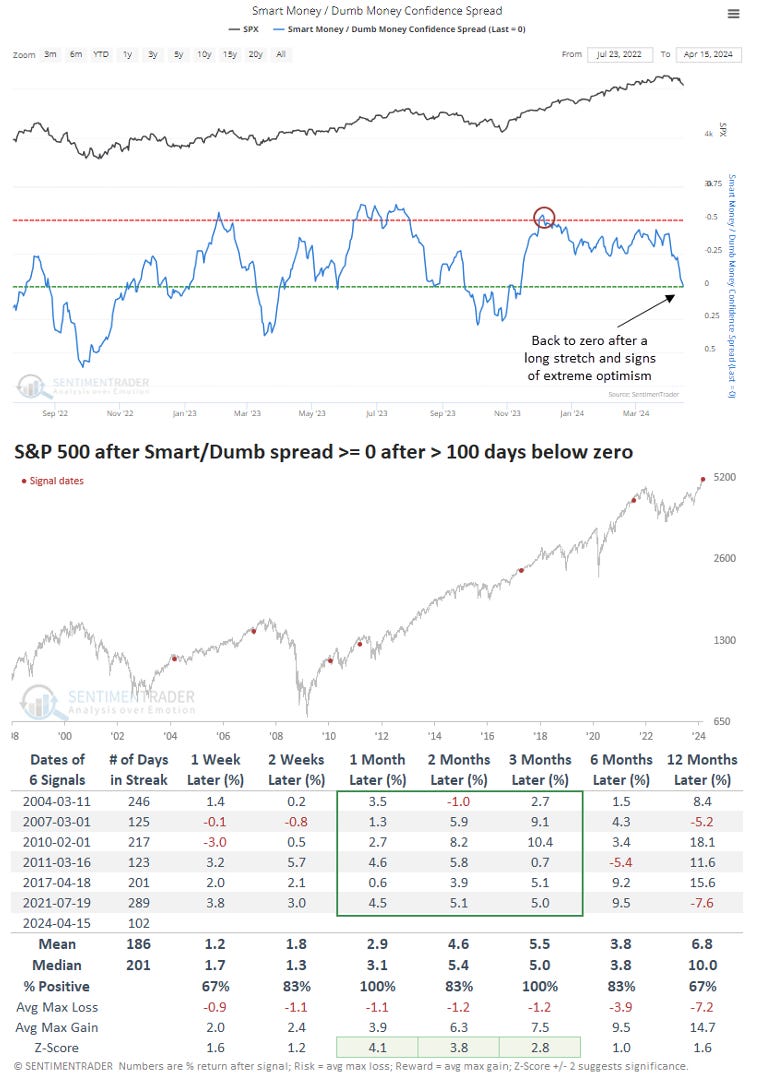

Впервые почти за шесть месяцев, индексы уверенности "умных" и "глупых" денег сравнялись. После того, как периоды оптимизма закончились, индекс S&P 500 демонстрировал сильную тенденцию к восстановлению в ближайшие месяцы:

Индексы

В последние годы сырьевые товары торговались на исторических минимумах относительно индекса S&P 500:

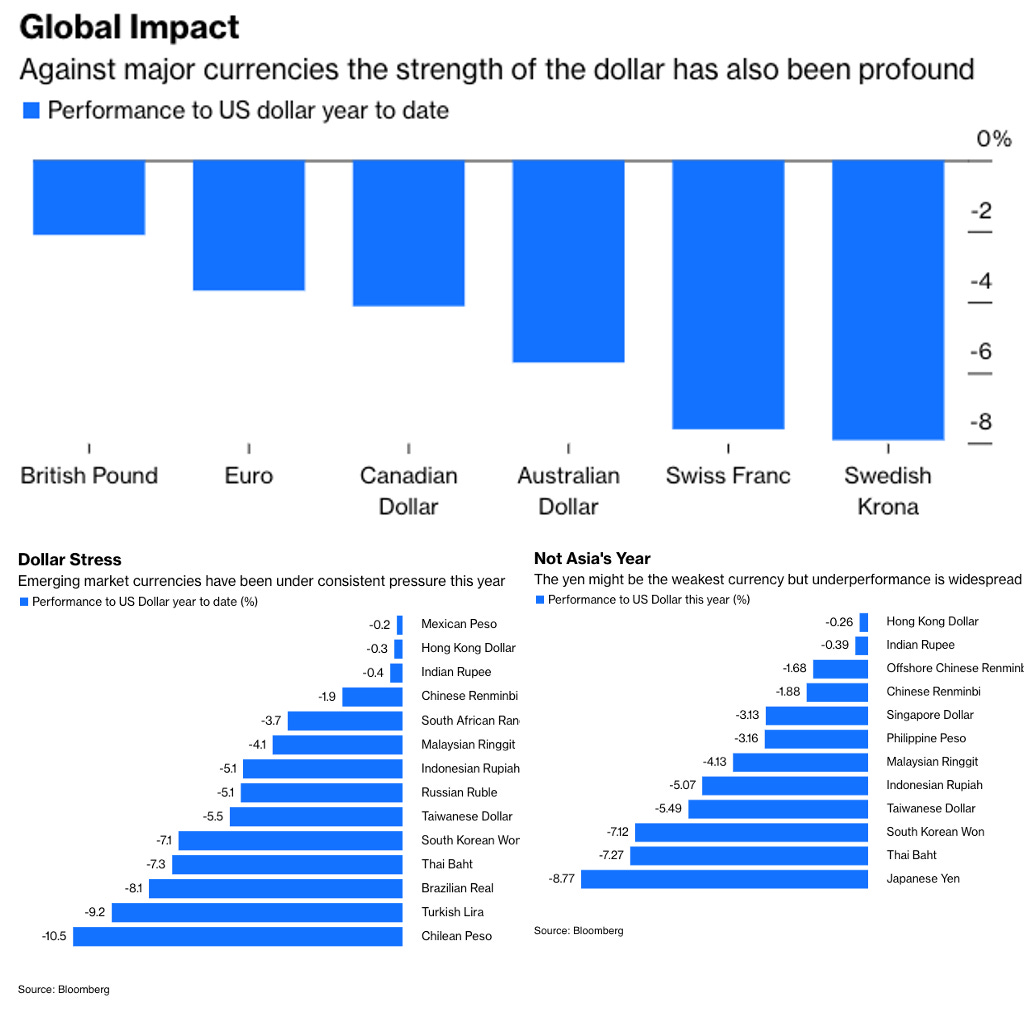

Рост доходности казначейских облигаций напрямую отражается на укреплении доллара, снижая стоимость других валют:

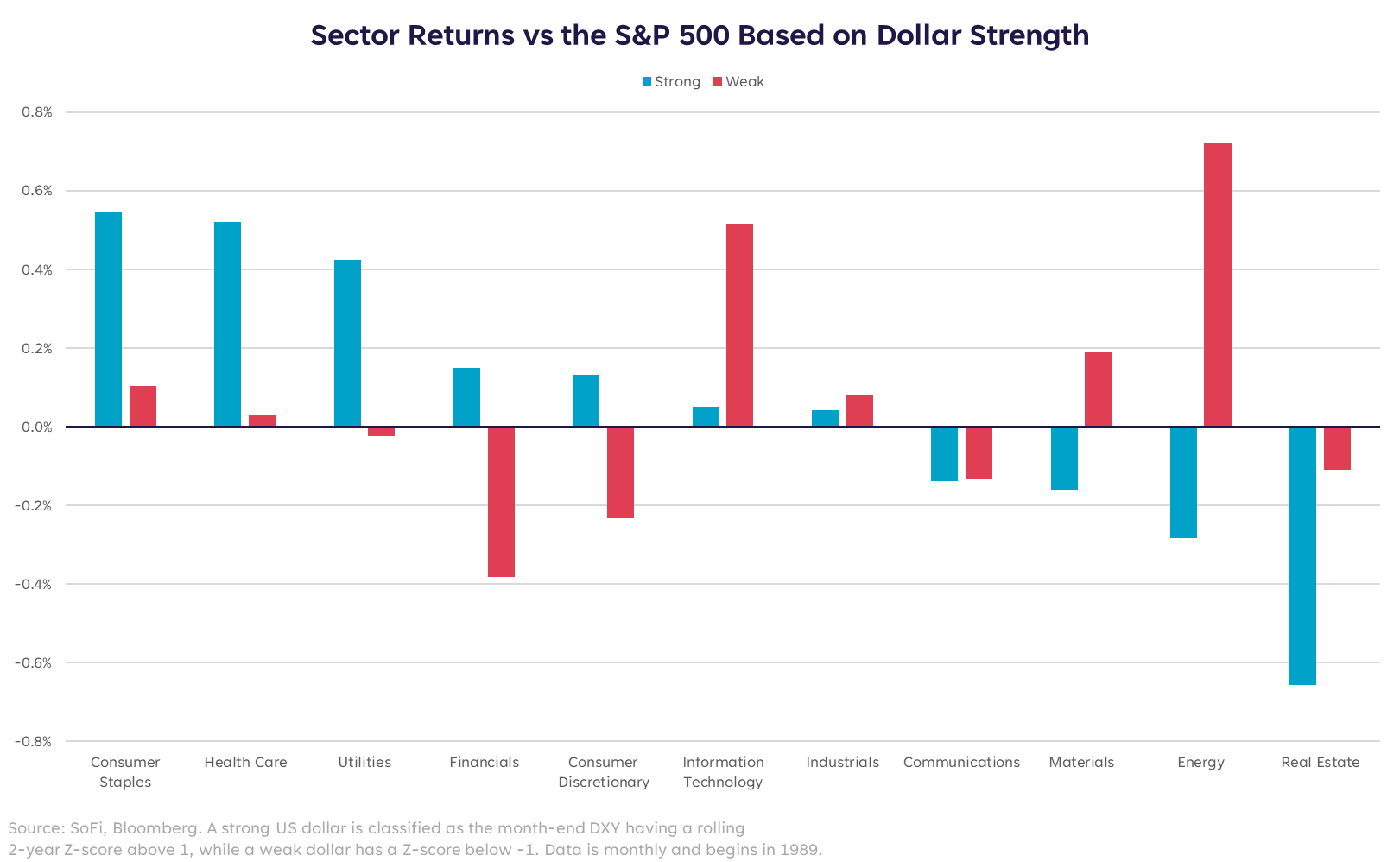

Учитывая текущую тенденцию, изучение показателей секторов в условиях дальнейшего укрепления доллара может оказаться полезным для позиционирования:

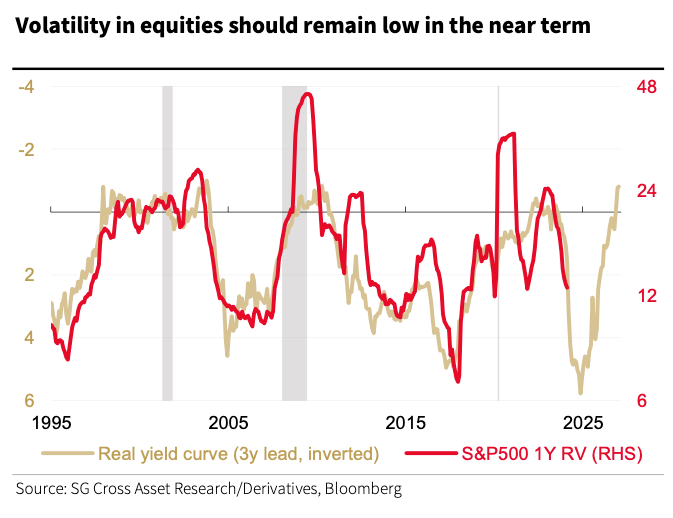

Волатильность, как правило, обратно коррелирует с величиной прибыли корпораций. Фундаментальная модель волатильности от Societe Generale подтверждает мнение о том, что волатильность акций должна оставаться низкой в течение следующих нескольких кварталов, прежде чем значительно возрасти в течение 2025 года:

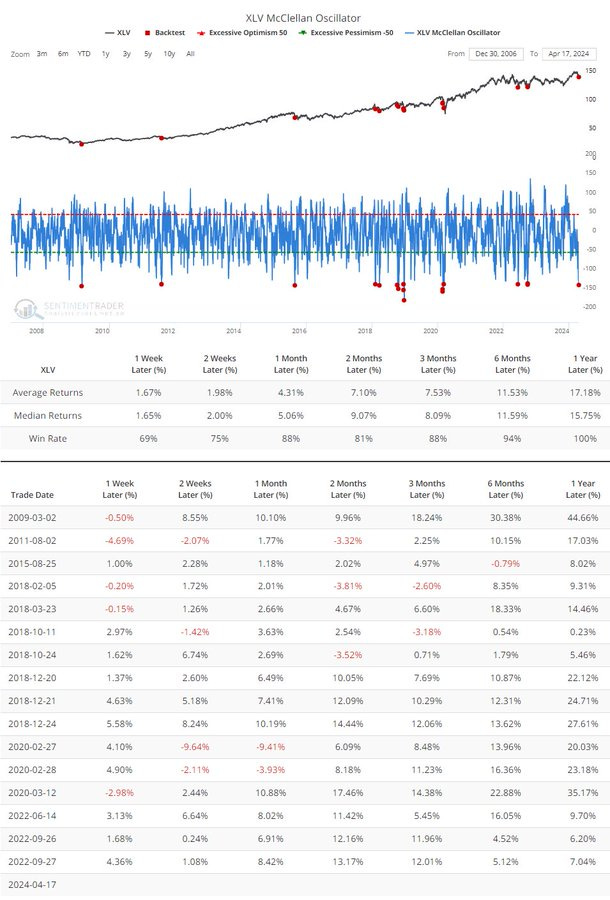

Акции сектора здравоохранения пострадали так сильно, что это привело к падению отраслевого осциллятора Макклеллана до одного из самых низких значений за последние 25 лет. После падения осциллятора до текущих значений, средняя и медианная доходность через год в среднем составляла 17% и 15% соответственно, а положительная доходность через год наблюдалась в каждом подобном случае:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers