Разное

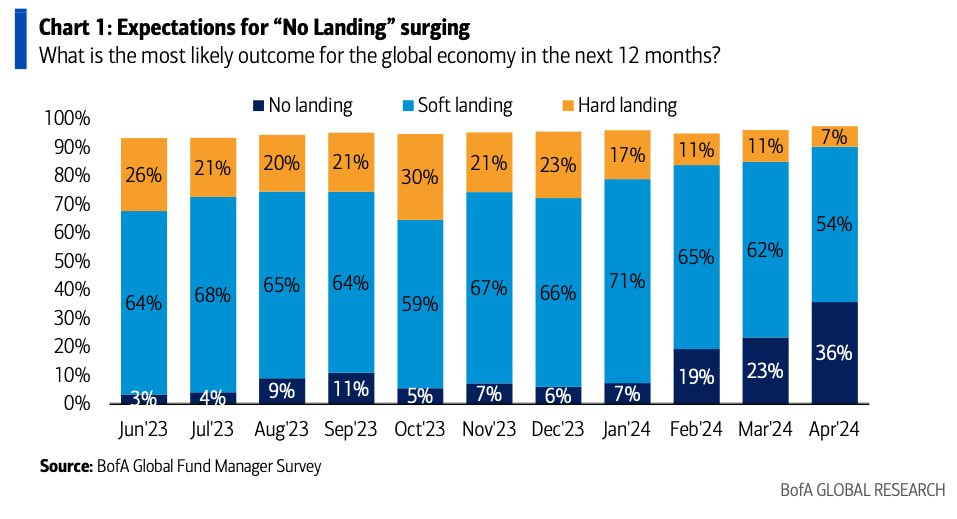

Ожидания управляющих активами инвесторов в отношении того, что самый вероятный сценарий на ближайшие 12 месяцев в том, что "посадка не состоится", выросли с 7% в январе до 36% сегодня:

Макро

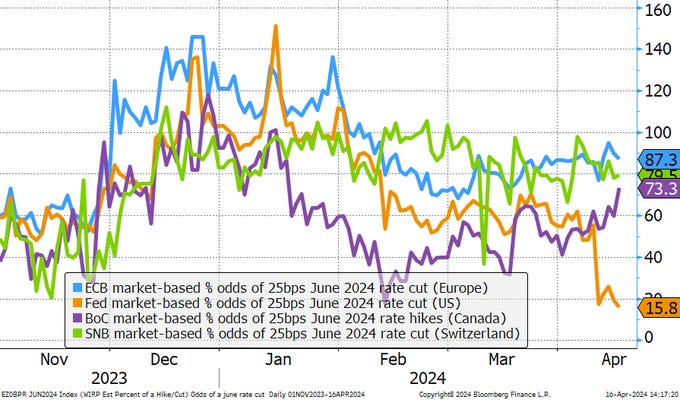

Сегодня рынки предполагают вероятность сокращения ставки ФРС в июне на уровне 16%, против ожиданий сокращения ЕЦБ с вероятностью 87%:

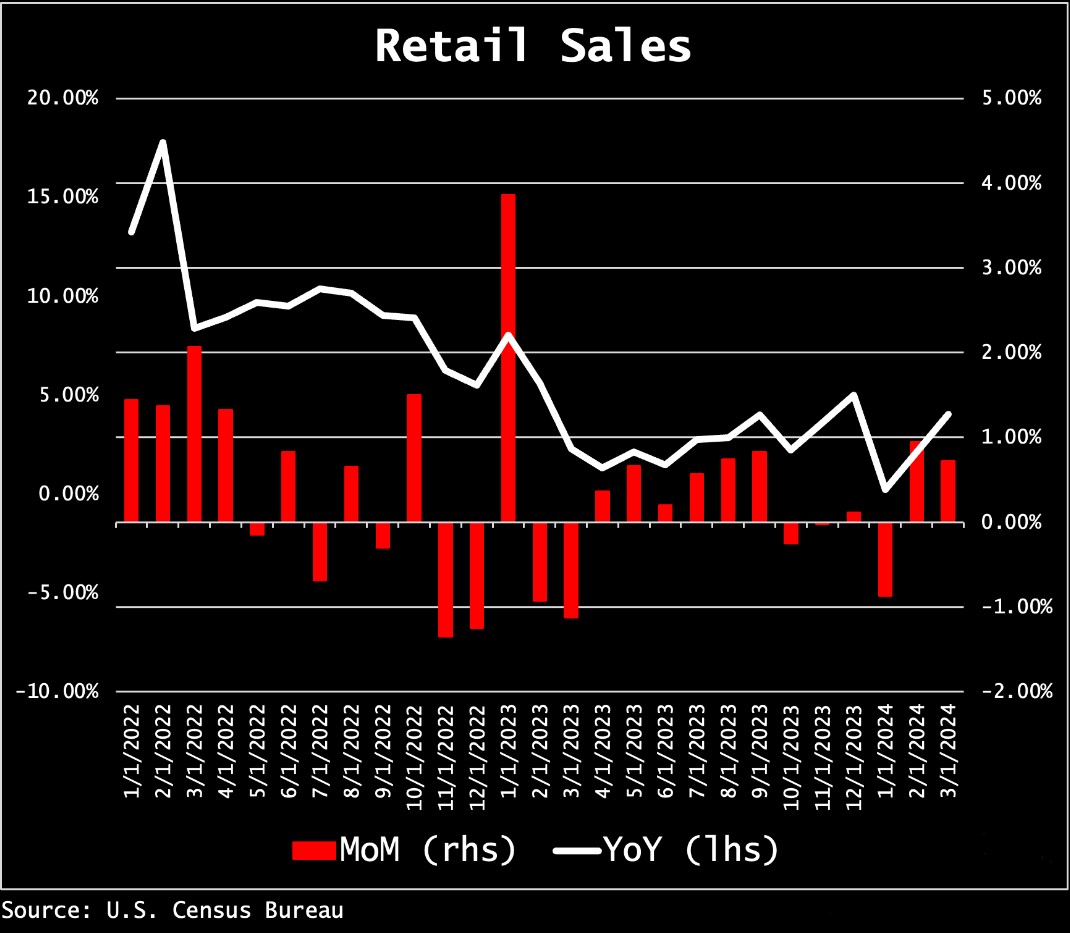

Потребительские расходы в марте оставались высокими, а розничные продажи выросли на +0,7% м/м (консенсус +0,3%, +0,9% ранее). Продажи выросли до +4% г/г с пересмотренных в сторону повышения 2,1%:

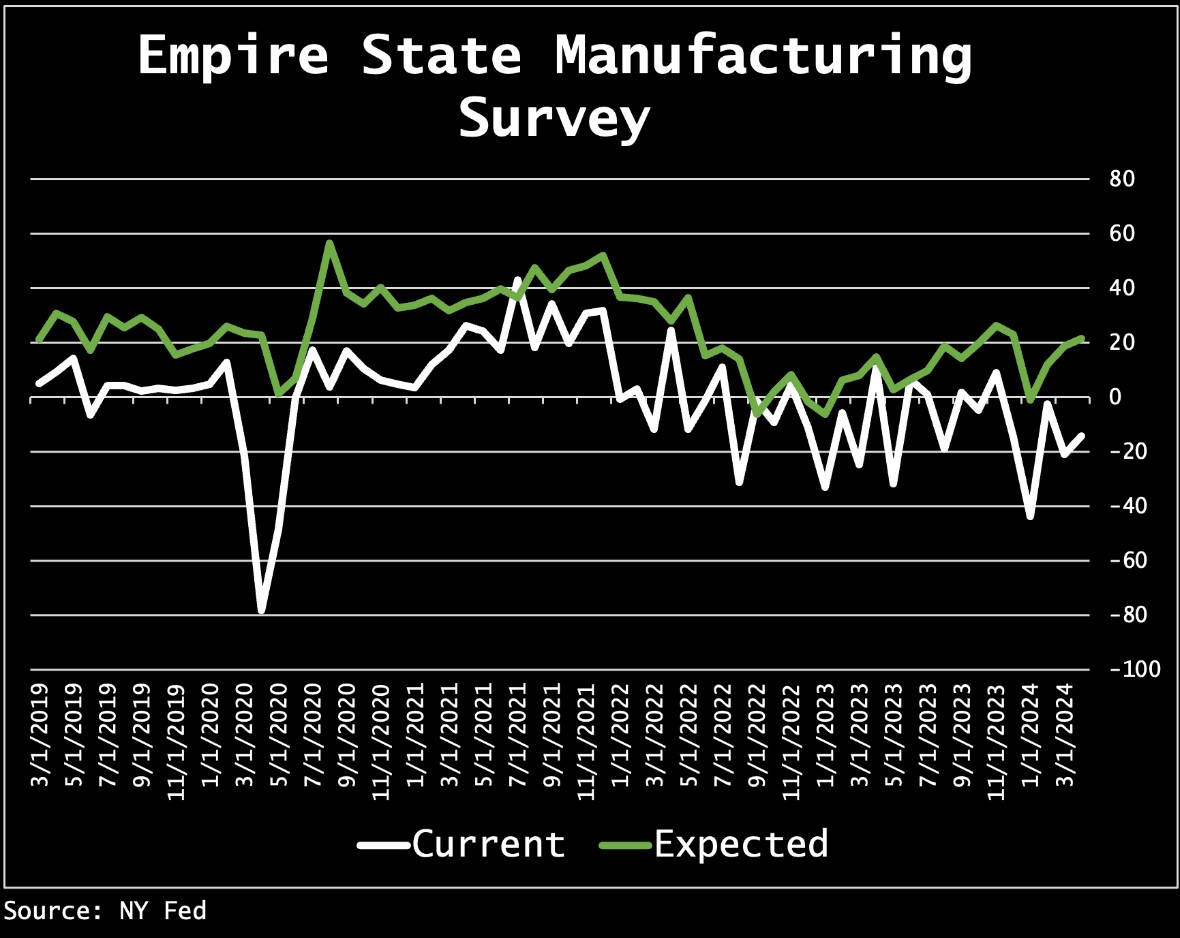

Индекс Empire State Manufacturing указывает на то, что производственная активность в Нью-Йорке улучшилась в апреле до -14,3 (консенсус -9,0, -20,9 ранее), но продолжает снижаться 5-й месяц подряд:

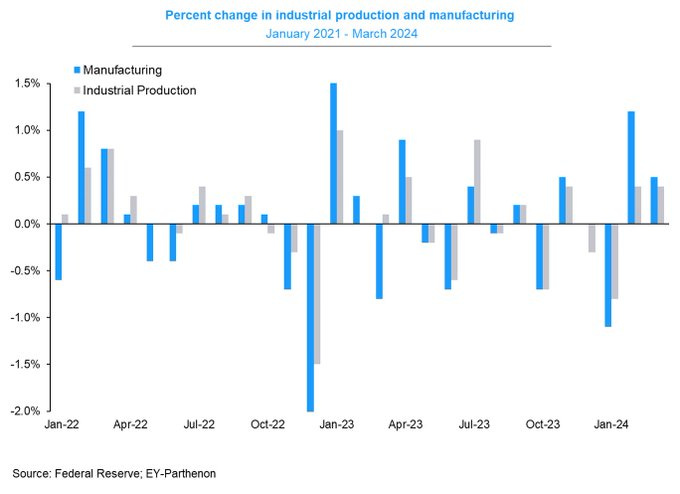

Промышленное производство выросло на +0,4% в марте (консенсус +0,4%) благодаря более высокому, чем ожидалось, росту объема производства в обрабатывающей промышленности на +0,5% (консенсус +0,2%):

Рынок жилья

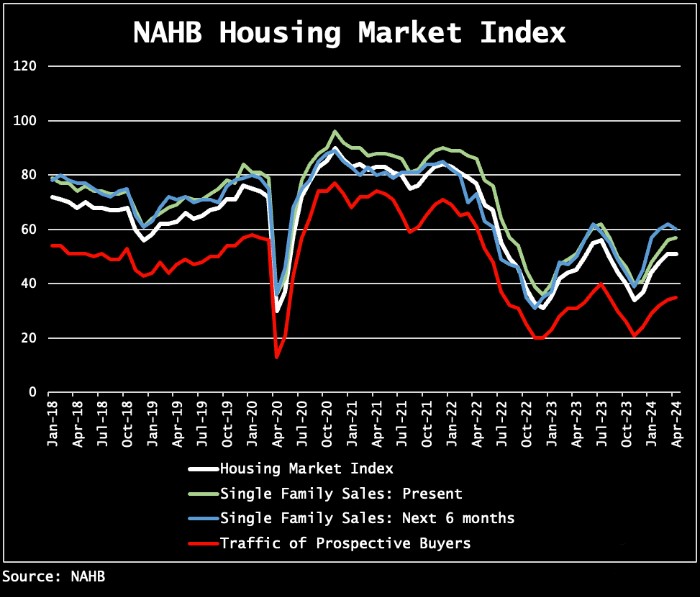

Основной индекс рынка жилья NAHB не изменился и составил 51 пункт (всё ещё самый высокий показатель с июля 2023 года), а компонент ожидания продаж домов на одну семью сократился, что отражает неуверенность покупателей жилья:

Мартовские данные по жилищному строительству оказались слабыми - было зафиксировано 1,32 млн введенных в эксплуатацию домов (консенсус 1,49 млн) и 1,46 млн выданных разрешений на строительство (консенсус 1,51 млн). Но по-прежнему сохраняется большое количество строящихся домов:

Что делают другие?

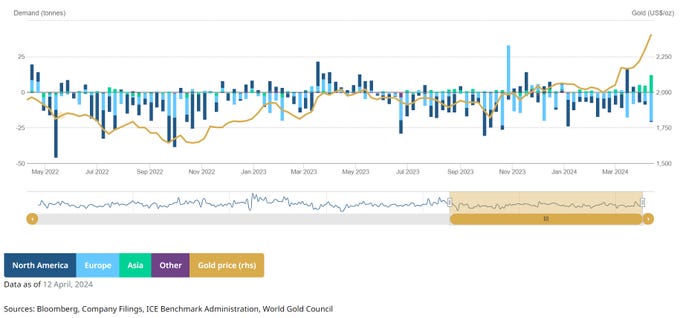

Глобальный отток средств из ETF на золото продолжился на прошлой неделе, при этом общий объем инвестиций в золото снизился еще на -$377 млн (~8 тонн):

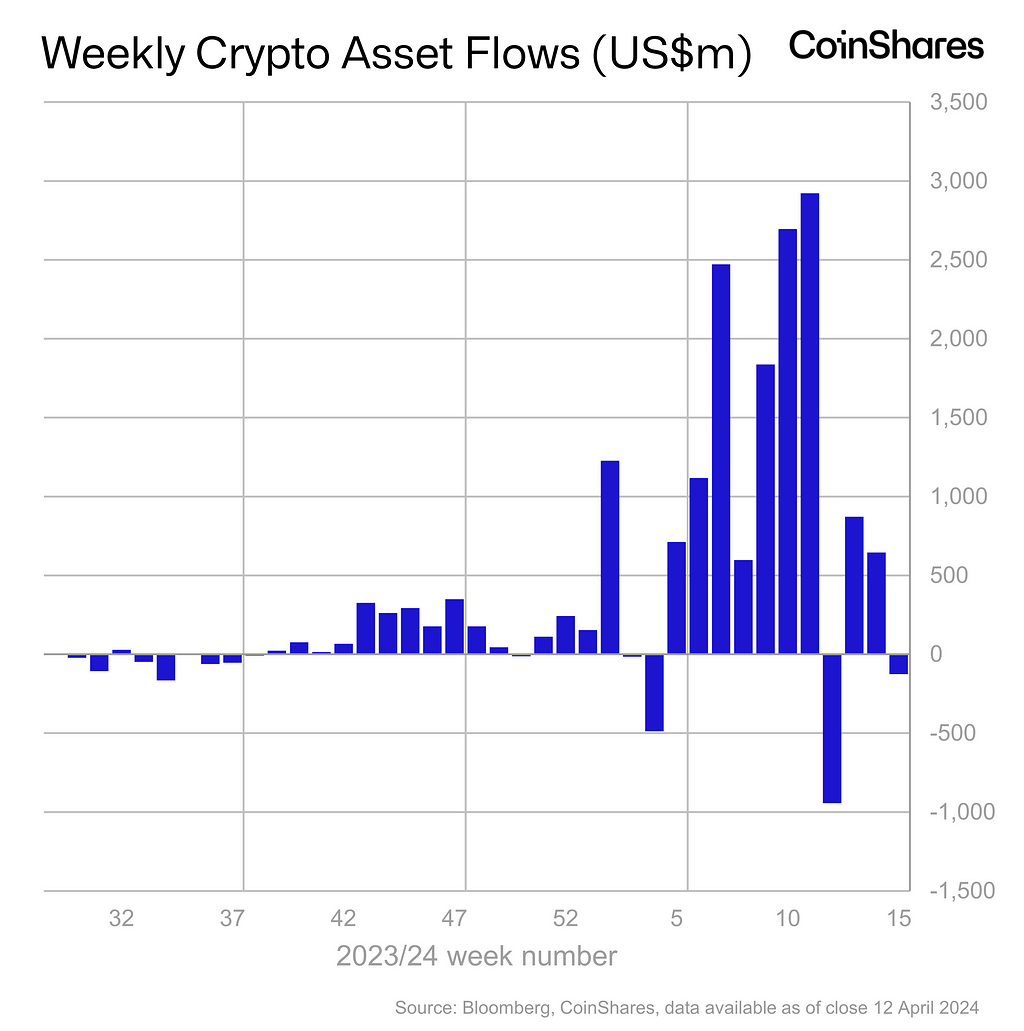

На прошлой неделе наблюдался незначительный отток средств из криптовалют на общую сумму -$126 млн:

Институциональные инвесторы

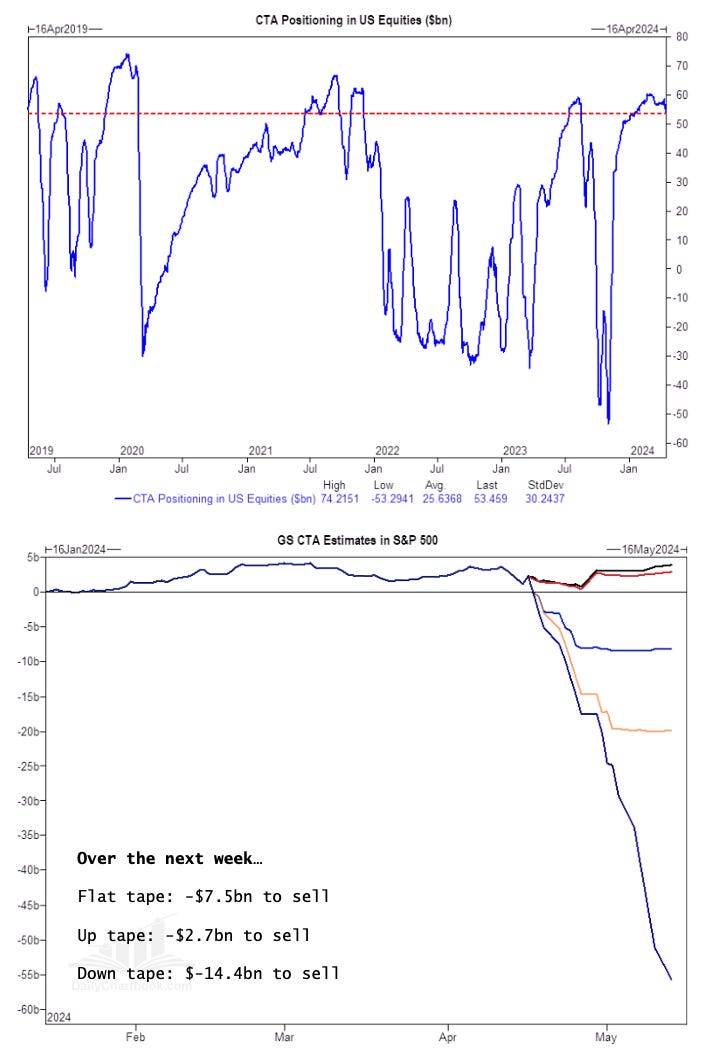

CTA подают первые признаки возможной продажи акций США, но еще не начали процесс сокращения доли заемных средств. Следующие две недели станут решающим периодом для систематических фондов, и, судя по модели Goldman Sachs, продажи неизбежны - вопрос лишь в масштабе:

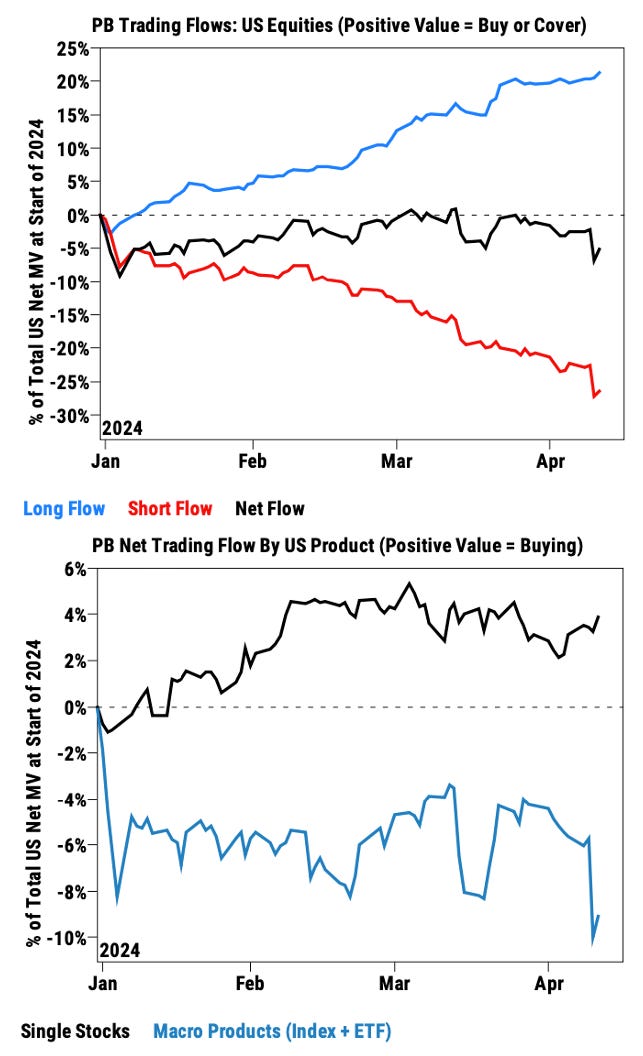

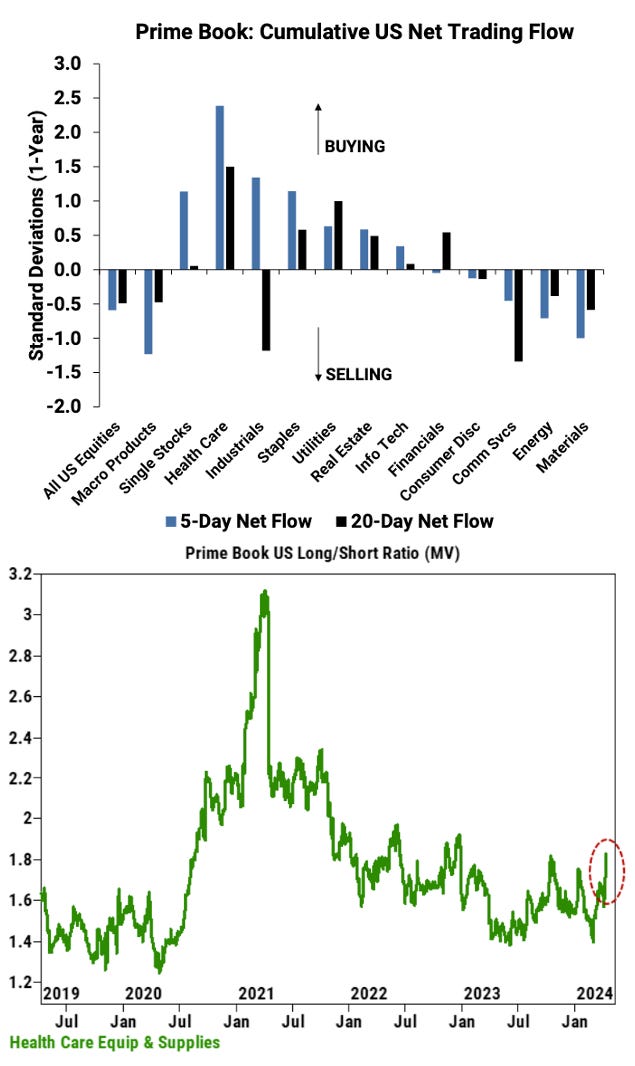

Хедж-фонды продавали акции США 2 недели подряд, что было вызвано короткими продажами макроэкономических продуктов (индексов и ETF) после публикации индекса потребительских цен в среду. В отдельных акциях же наблюдались крупнейшие чистые покупки за 2 месяца:

Хедж-фонды купили акции сектора здравоохранения США в наибольшем объёме за последние 7 месяцев. Соотношение длинных и коротких позиций по акциям сектора здравоохранения сейчас составляет 1,83 - это самый высокий уровень с декабря 2022 года:

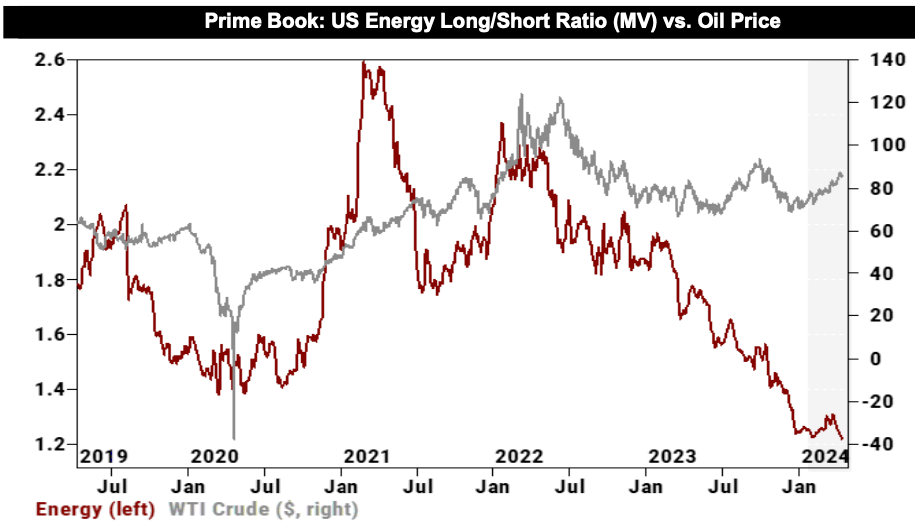

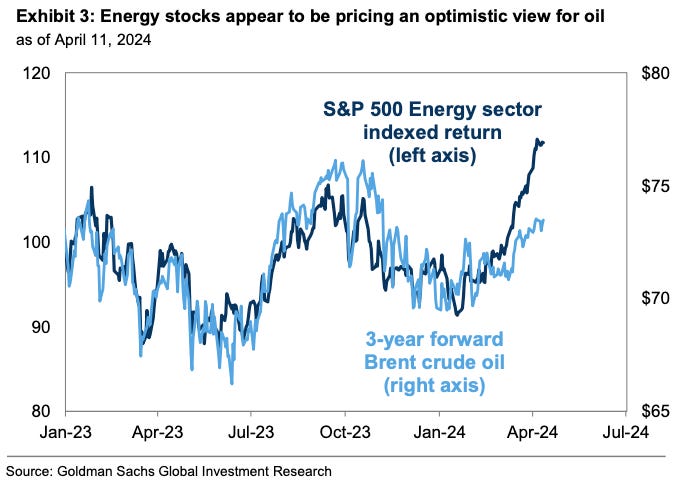

Хедж-фонды продавали акции сектора энергетики США 3 недели подряд (и 5 из последних 6 недель), что почти полностью обусловлено короткими продажами. Соотношение длинных и коротких позиций в секторе сейчас составляет 1,22, что является новым 5-летним минимумом.

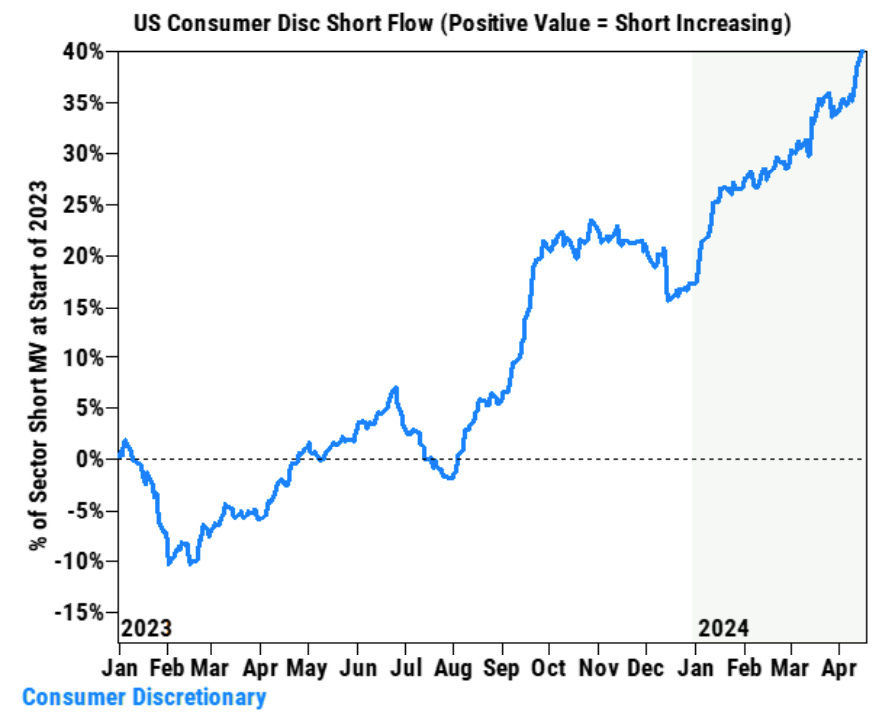

Также хедж-фонды продавали акции сектора товаров длительного пользования – в настоящее время это сектор с наибольшим количеством чистых продаж как в апреле, так и с начала года, в основном за счет коротких продаж:

Индексы

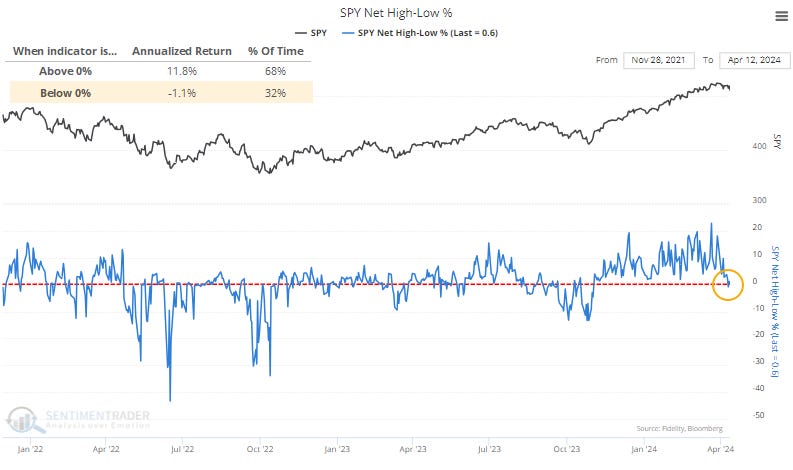

Впервые почти за 6 месяцев, до 52-недельного минимума упало больше акций из индекса S&P 500, чем выросло до 52-недельного максимума. Годовая доходность S&P при положительном показателе (чистые максимумы-минимумы, %) составила +11,8%. Когда минимумов было больше, чем максимумов, это приводило к падению в среднем на -1,1%:

За последний месяц энергетический сектор вырос на 11%. Однако аналитики Goldman Sachs предполагают, что ограниченный рост цен на нефть по сравнению с текущими уровнями также предполагает ограниченный рост акций сектора энергетики в ближайшей перспективе, с чем и связана распродажа энергетических акций хедж-фондами:

EPS

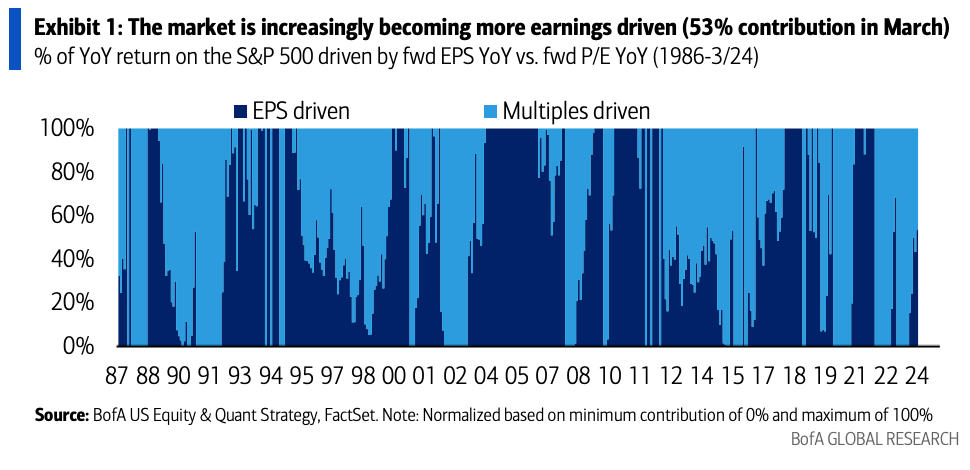

В течение последних двух лет, судя по модели Bank of America, рынок зависел от макроэкономических факторов, но наблюдаются признаки того, что он становится рынком, ориентированным на прибыль: в марте показатель EPS влиял на 53% доходности S&P 500 в годовом исчислении:

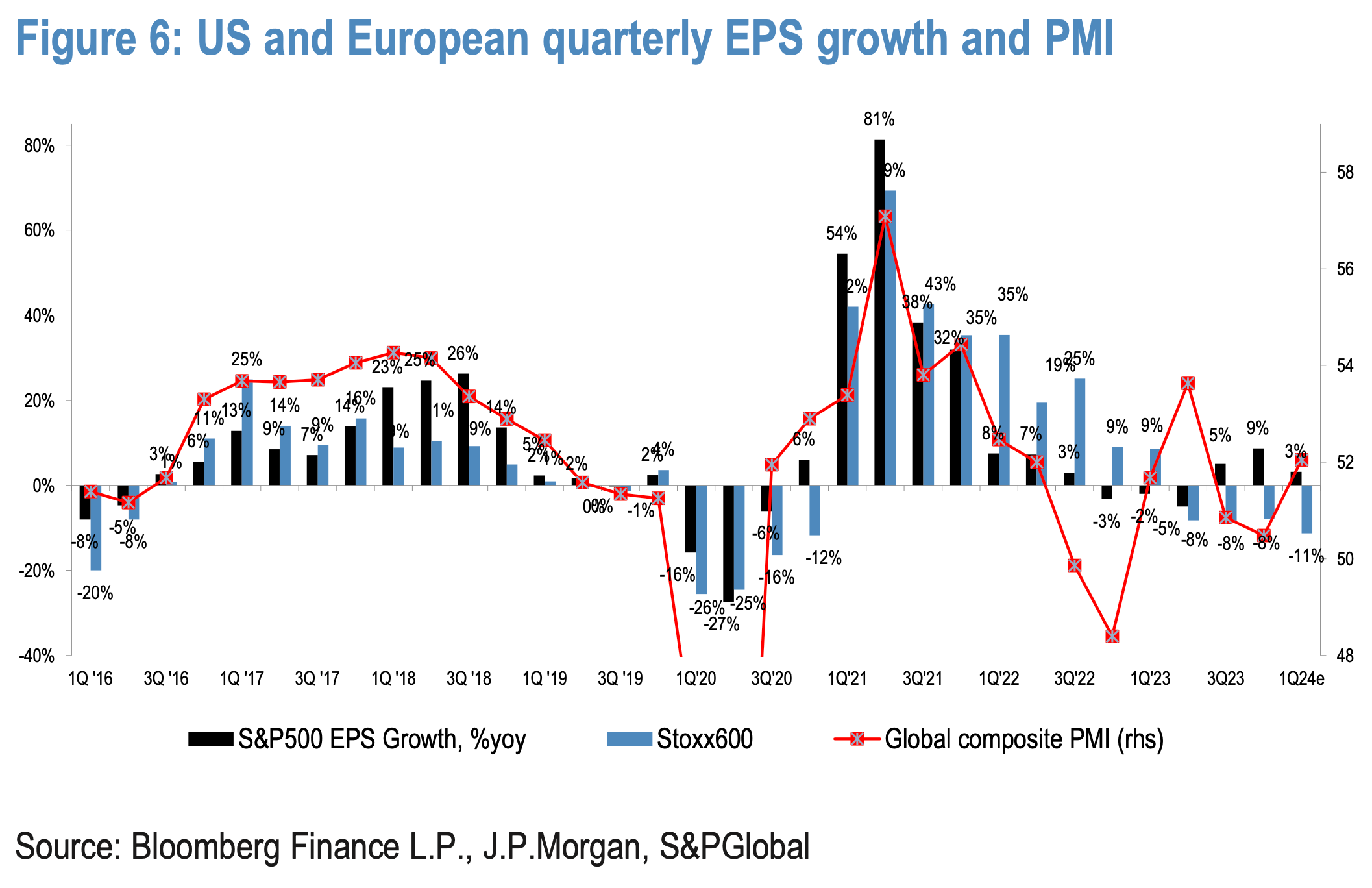

Сочетание последовательно усиливающейся деловой активности, отражённой в индексах PMI и скромного роста EPS как американских, так и европейских индексов, по мнению аналитиков J.P. Morgan, указывает на вероятные положительные сюрпризы в показателях прибыли на акцию в будущем:

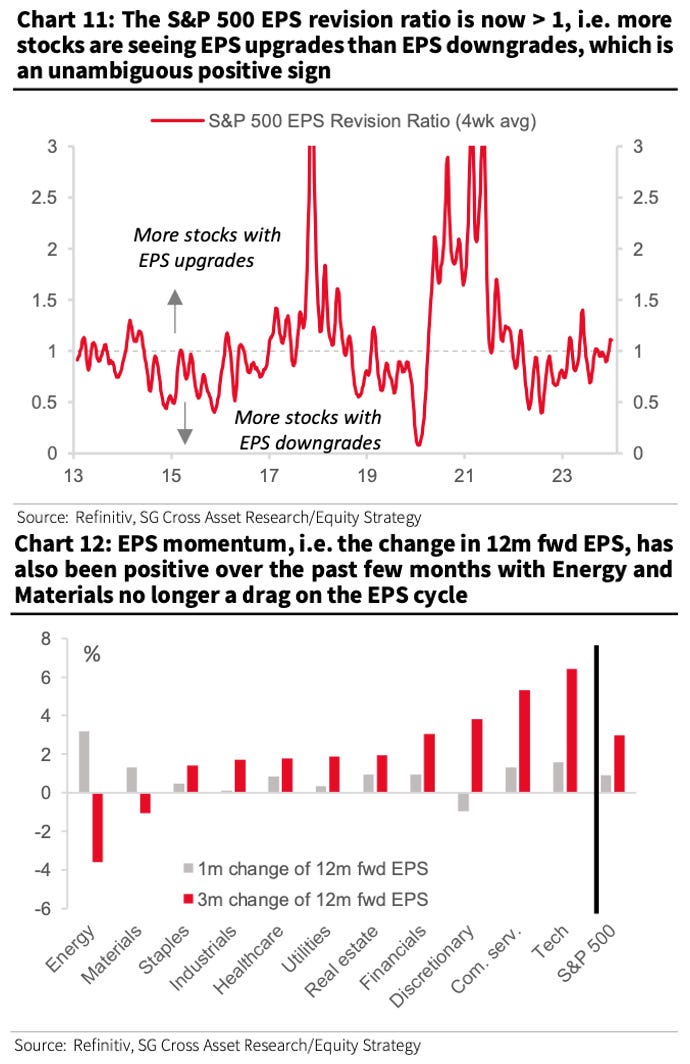

Коэффициент пересмотра EPS сейчас находится на положительной территории, т.е. по все большему числу акций аналитики повышают прогнозы EPS, а не понижают, и форвардный EPS индекса S&P 500 на 12 месяцев вперед вырос как за предыдущий месяц, так и за последние три месяца:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers