Разное

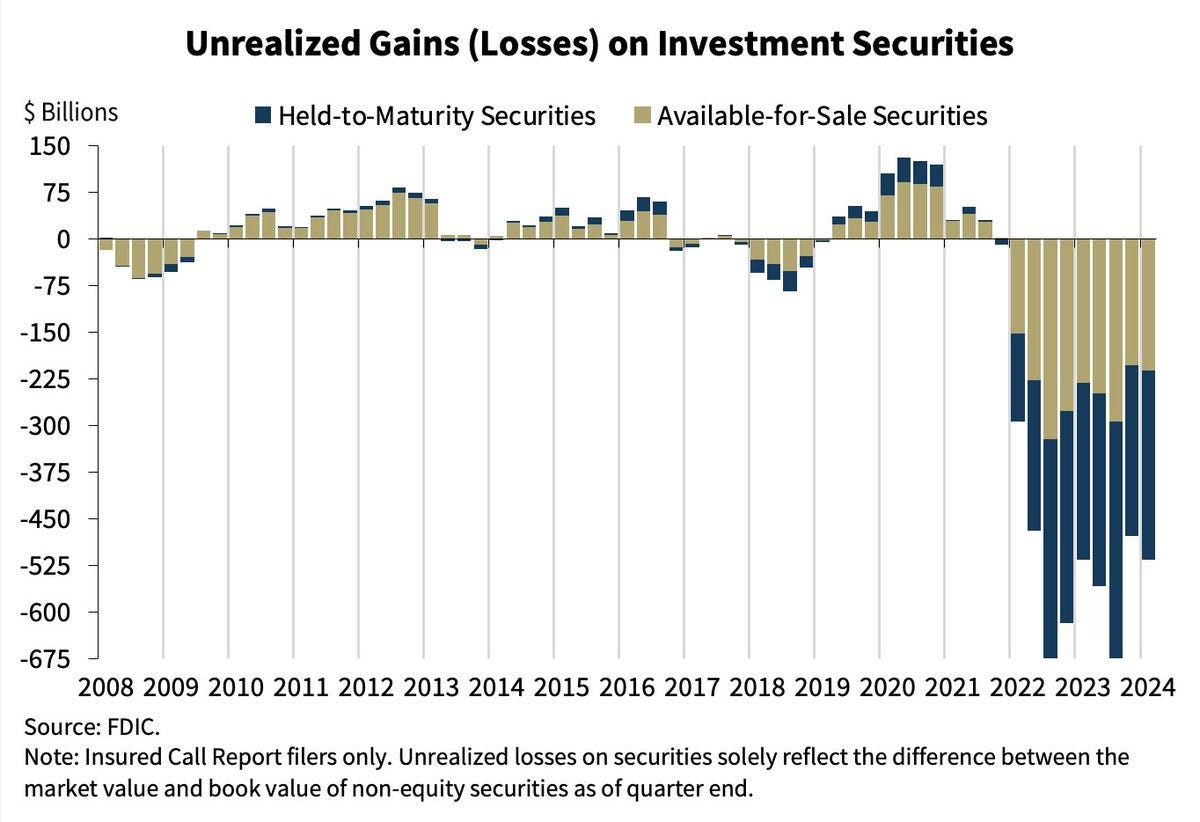

Нереализованные убытки по ценным бумагам в банковской системе выросли в первом квартале до $517 млрд:

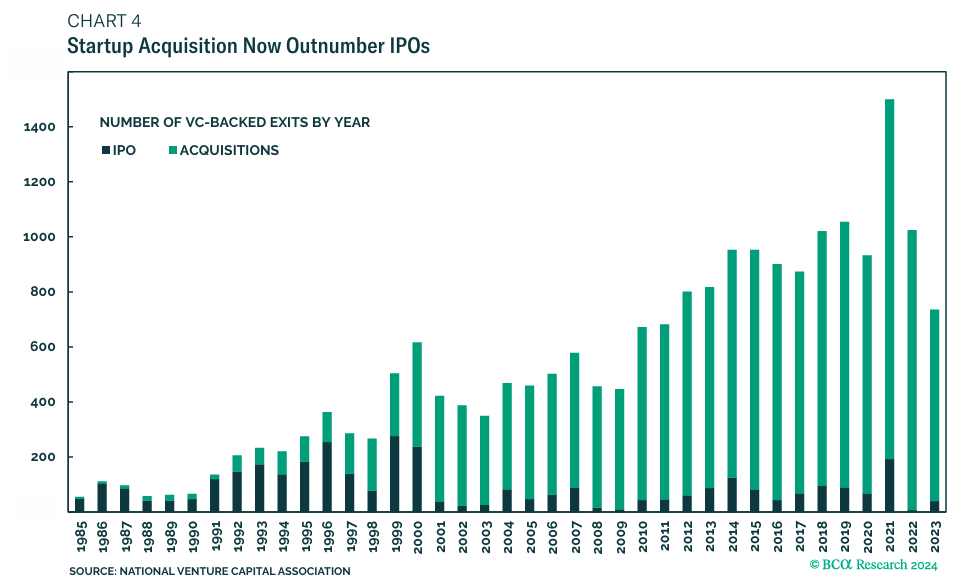

За последнее десятилетие было меньше IPO малых компаний и гораздо больше приобретений. Крупные компании покупают лучшие малые компании на ранних стадиях, пока они не выросли.

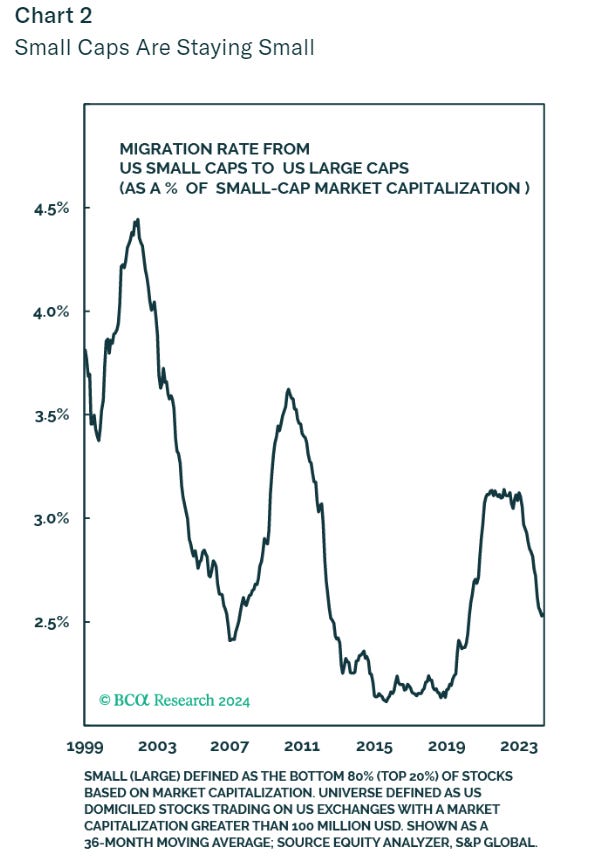

Исторически сложилось так, что главным фактором премии за малые акции была «миграция», т. е. подмножество малых акций, получающих экстремально положительную доходность по мере превращения их в крупные акции. Однако в США уровень миграции снизился. Малые акции остаются малыми.

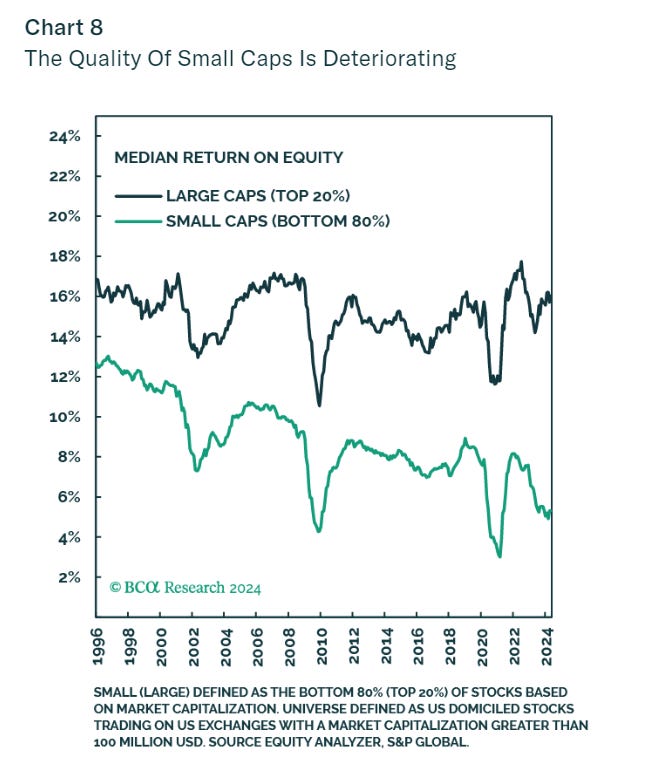

Небольшие компании, которые могли бы стать успешными, больше не выходят на публичные рынки. Качество новых участников рынка малых акций также снизилось:

Макро

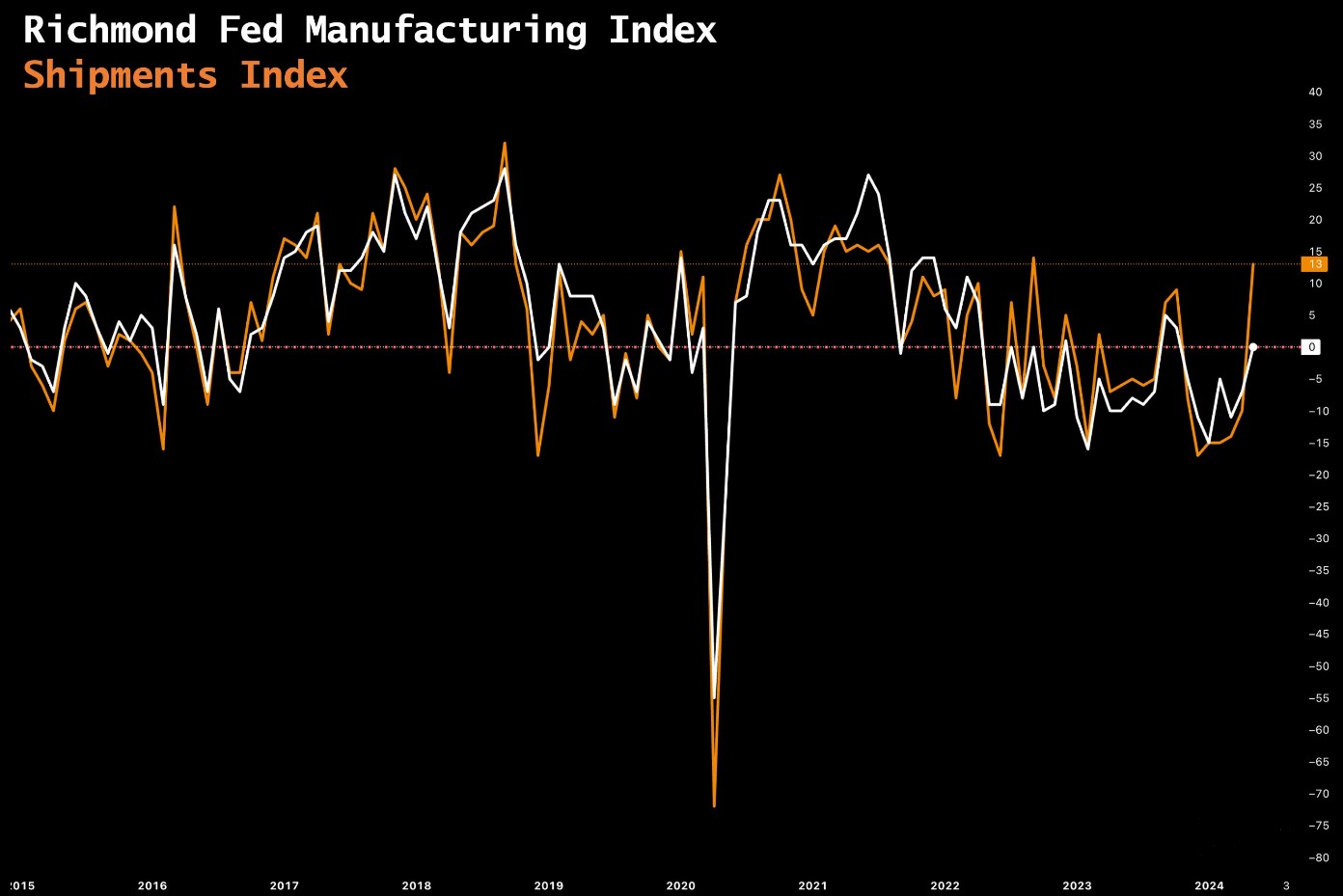

Индекс деловой активности в производственном секторе Ричмонда вырос до уровня 0, ставшего 7-месячным максимумом (консенсус -2, -7 ранее) благодаря росту компонента объемов поставок, которые выросли до самого высокого уровня с сентября 2022 года:

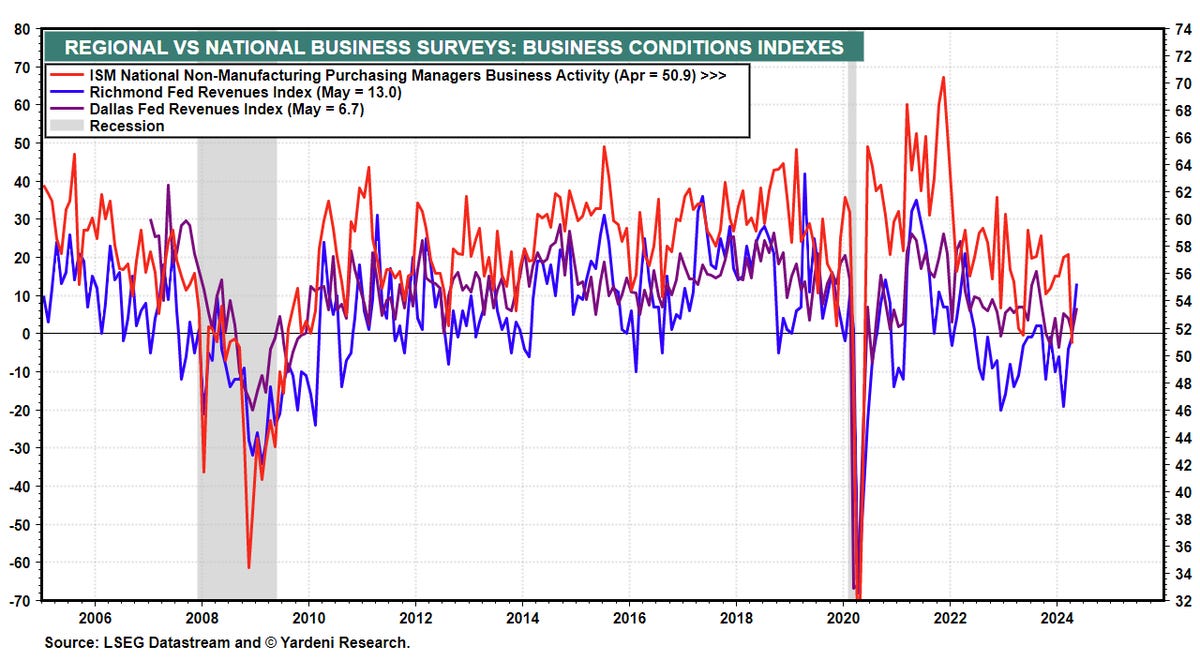

Опросы ФРС Далласа и Ричмонда показали рост индексов доходов в мае. Ожидается, что это отразится в данных ISM:

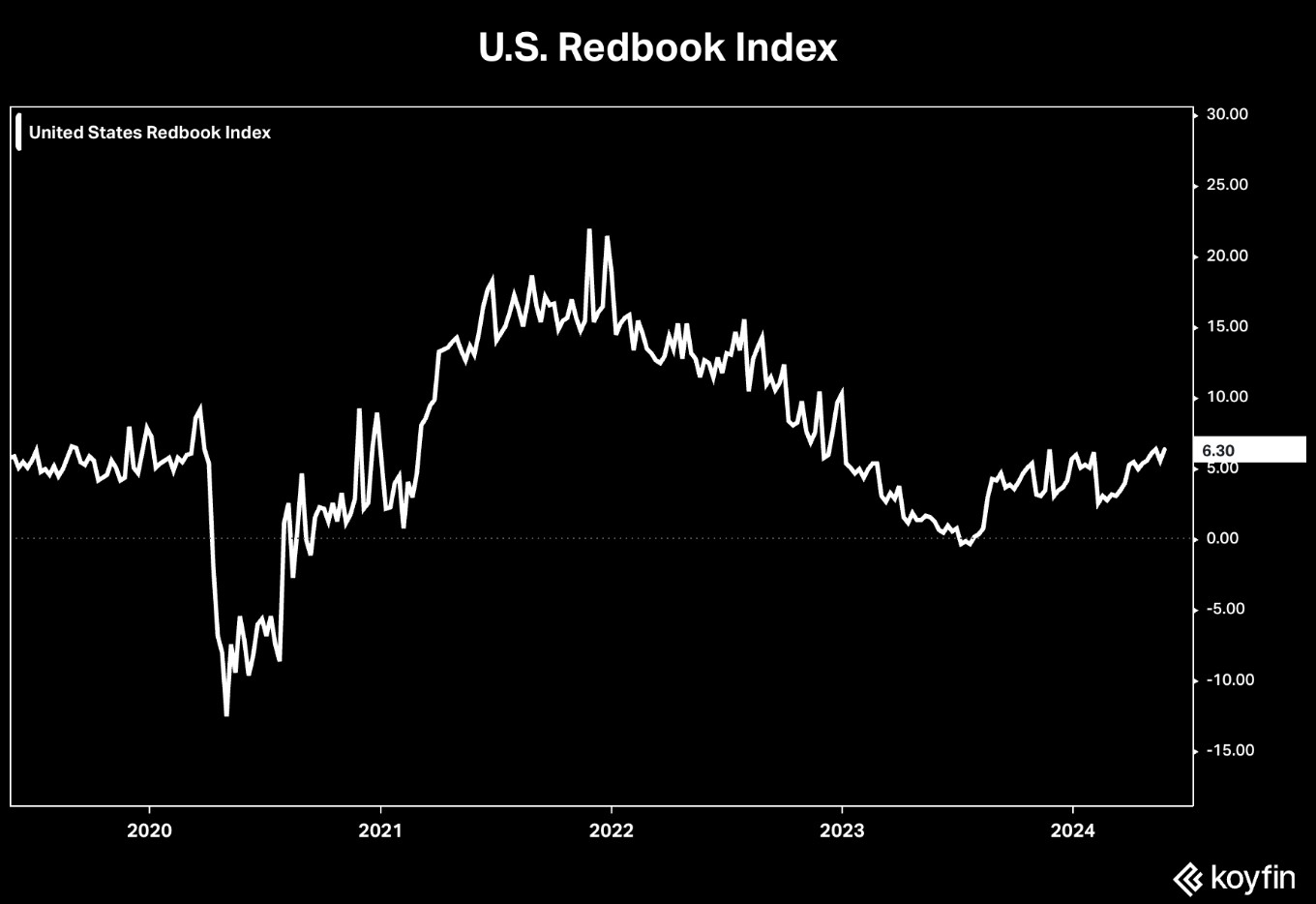

Индекс розничных продаж Redbook вырос до +6,3% г/г за неделю, завершившуюся 25 мая (самый высокий показатель с декабря 2022 года):

Рынок жилья

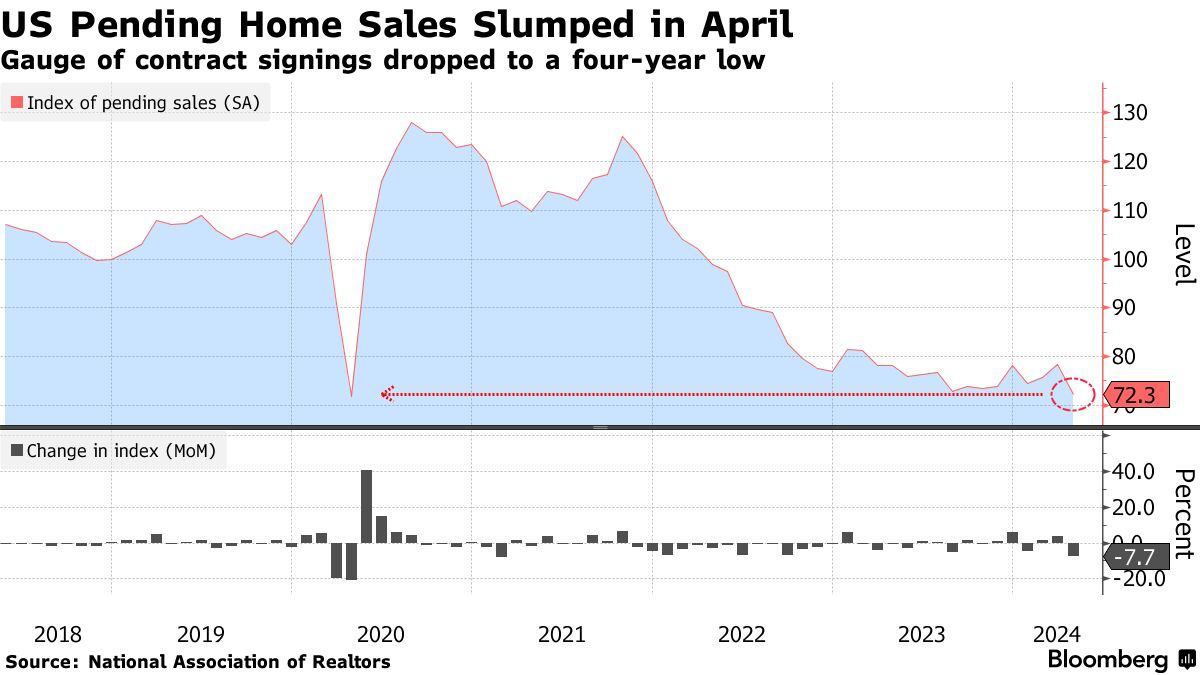

Индекс ожидаемых продаж недвижимости упал сильнее всего за 4 года (-7,7% м/м) до 4-летнего минимума в 72,3:

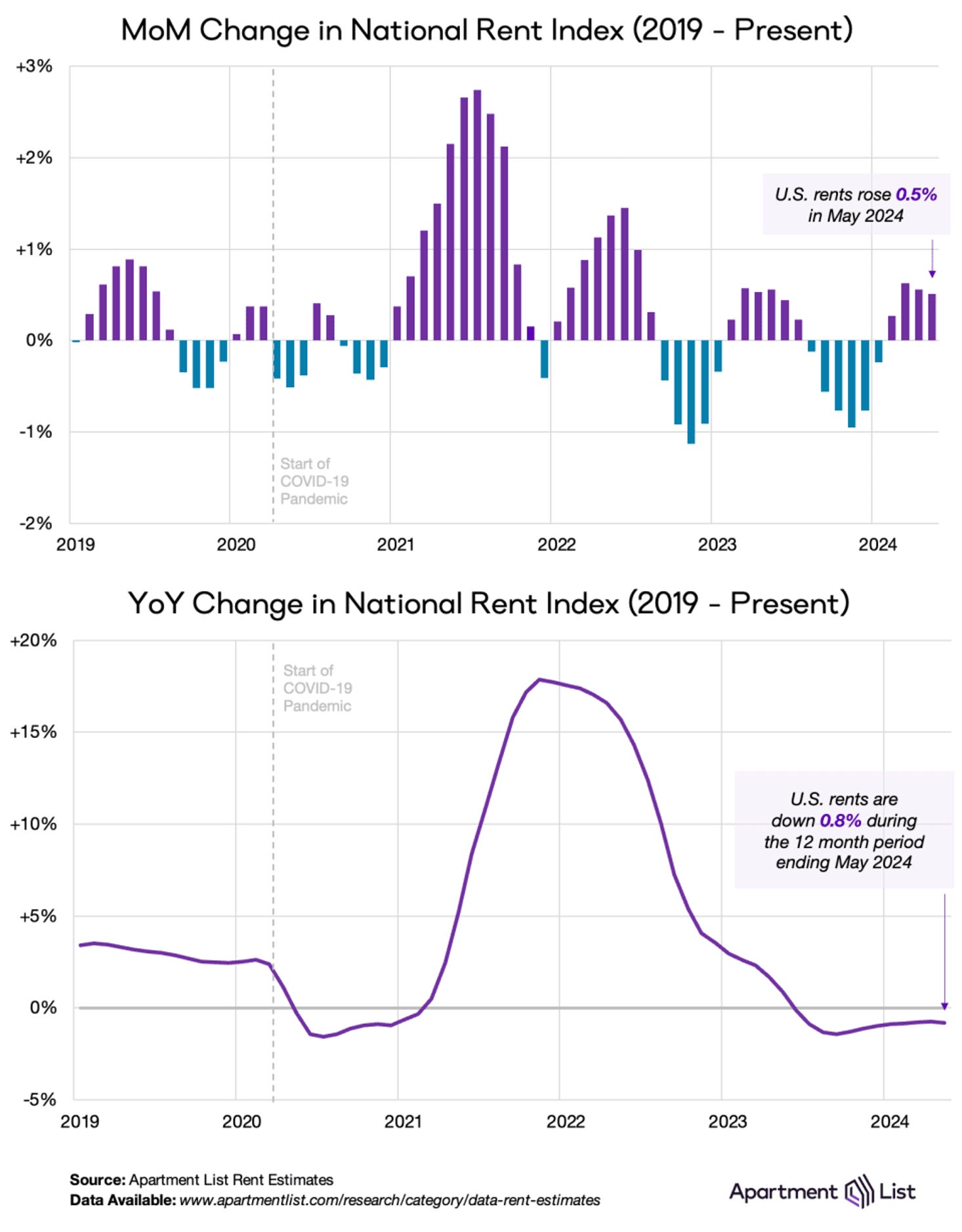

Инфляция арендной платы выросла на +0,5% в месячном исчислении и снизилась на -0,8% в годовом исчислении:

Рынок труда

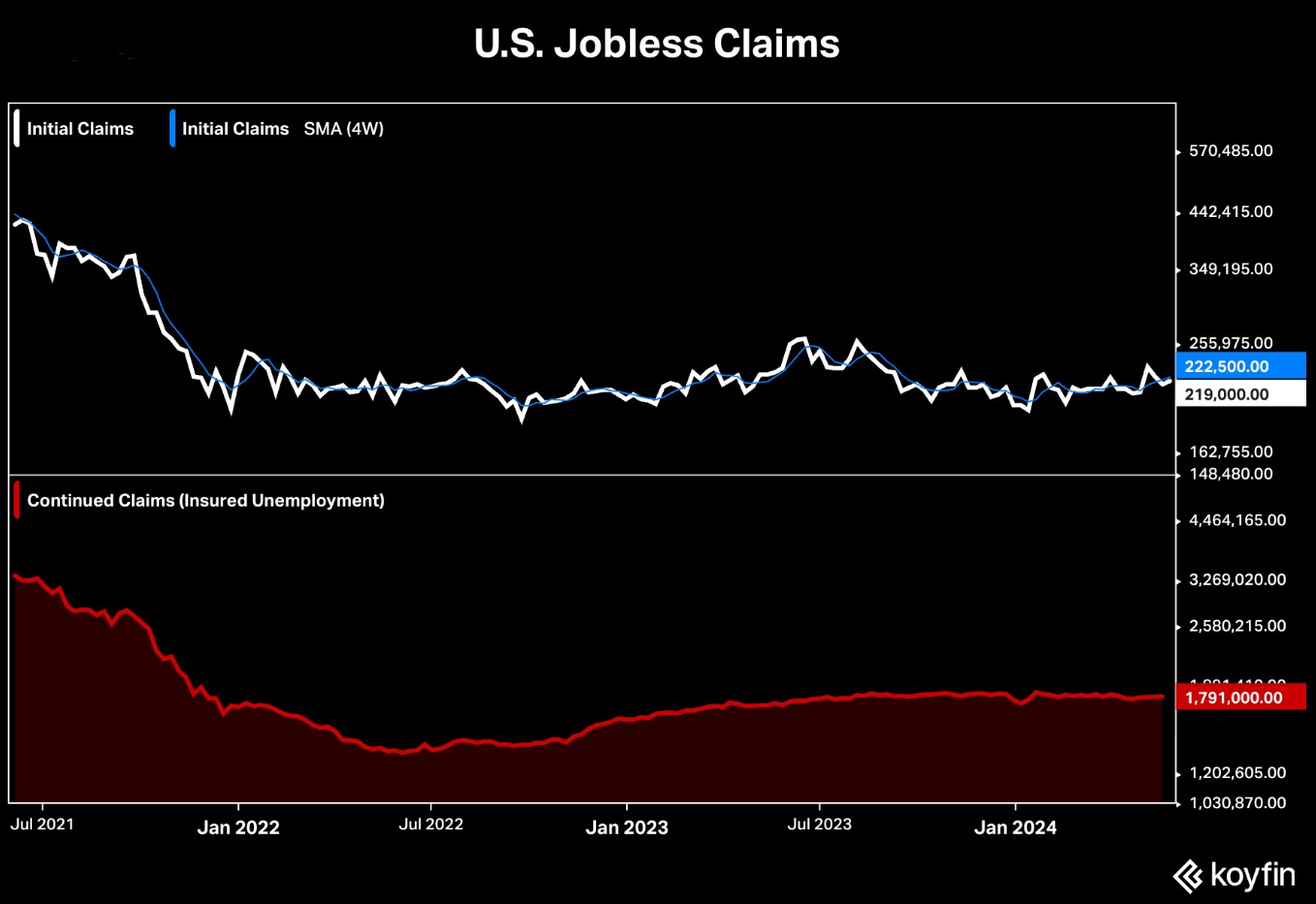

Количество первоначальных заявок на пособие по безработице незначительно выросло до уровня 219 тыс. (консенсус 218 тыс., 216 тыс. ранее), как и количество продолжающихся заявок, которое достигло 1791 тыс. (консенсус 1800 тыс., 1787 тыс. ранее), что по-прежнему отражает сильный рынок труда:

Что делают другие?

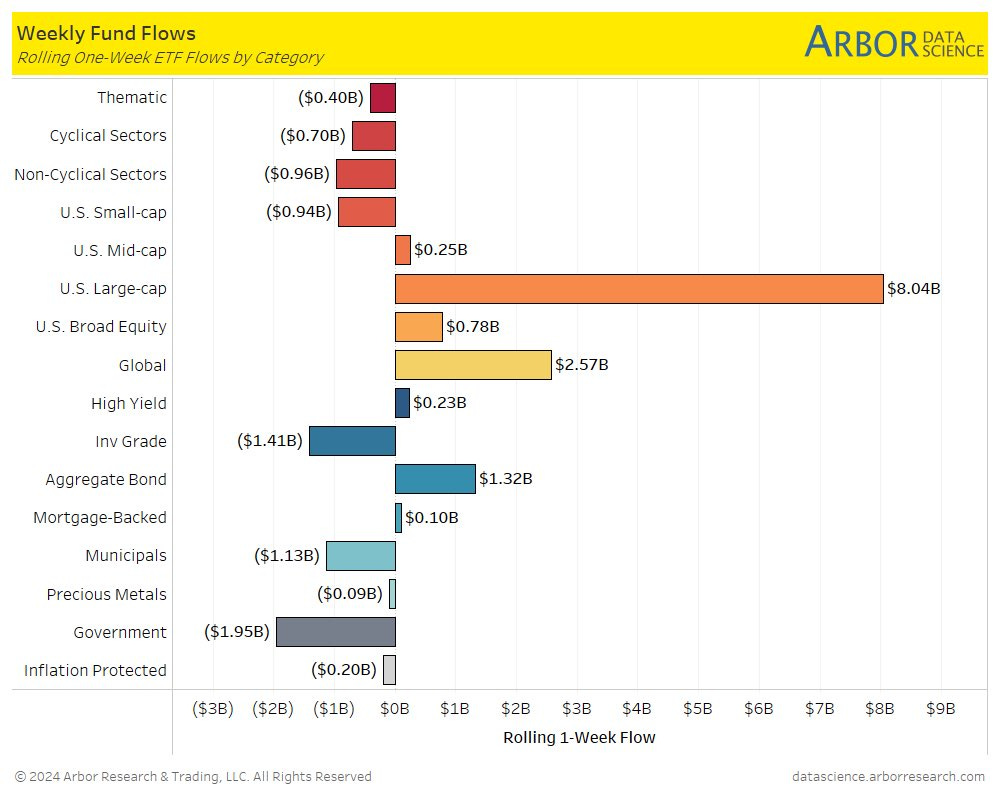

Наибольший приток средств в американские ETF-фонды пришёлся на фонды акций крупной капитализации на прошлой неделе, интерес к фондам глобальных акций также был высок, за ними следовали фонды облигаций. С другой стороны, наибольший отток средств наблюдался из фондов государственных облигаций США, за которыми следовали фонды облигаций инвестиционного рейтинга:

Институциональные инвесторы

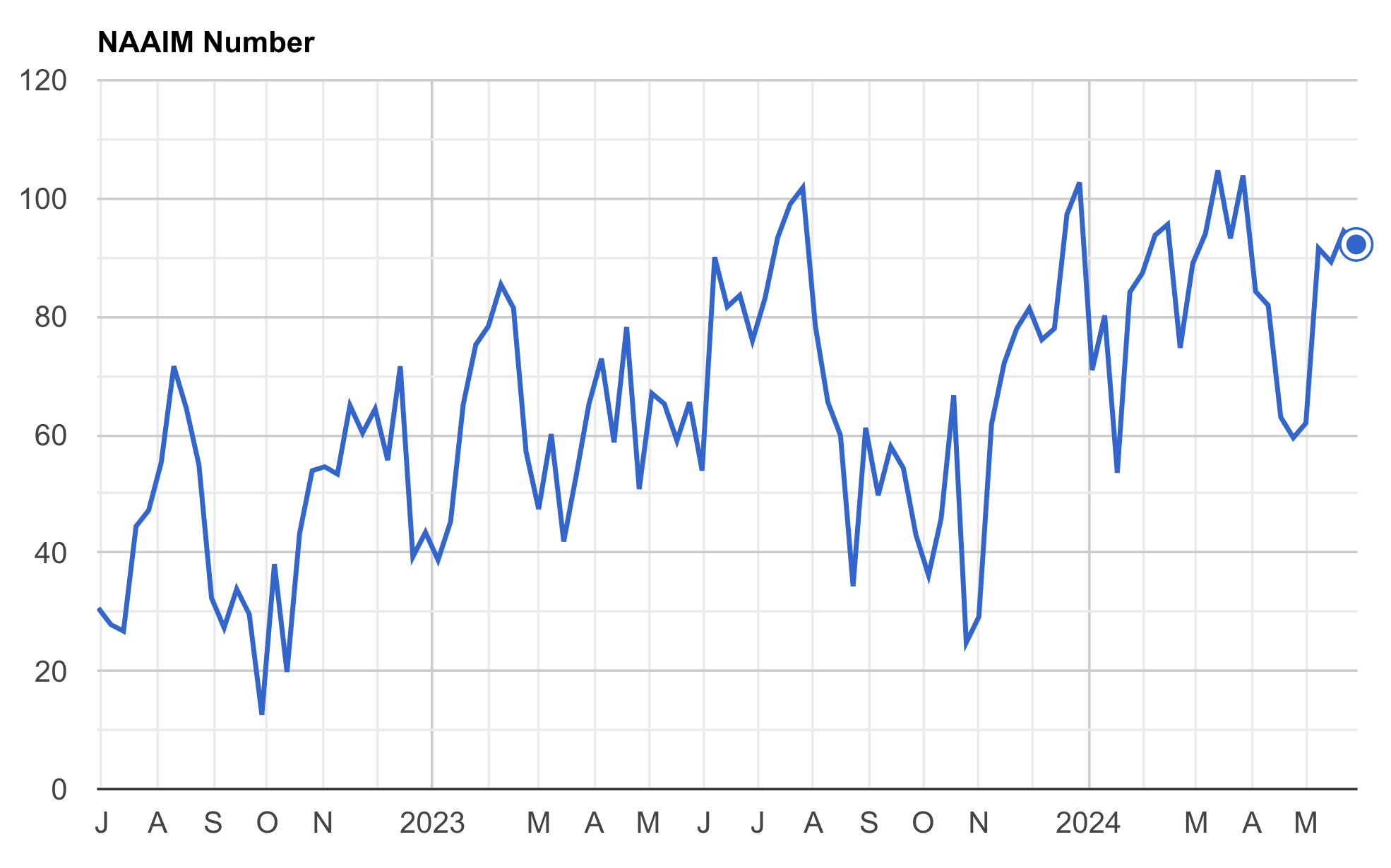

Индекс позиционирования институциональных инвесторов NAAIM снизился до 92,2 с 94,5:

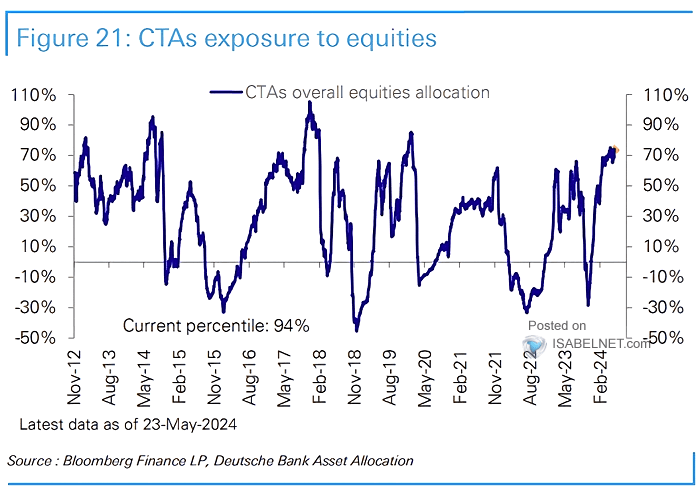

Позиционирование CTA в акции снова достигло недавних максимумов:

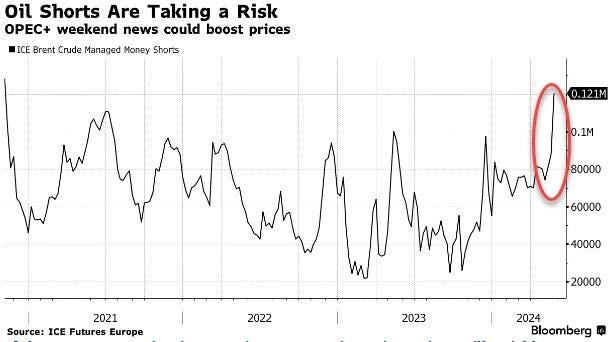

В этом месяце инвестиционные управляющие нарастили самую большую короткую позицию по Brent с момента начала пандемии в конце 2020 года:

Ритейл

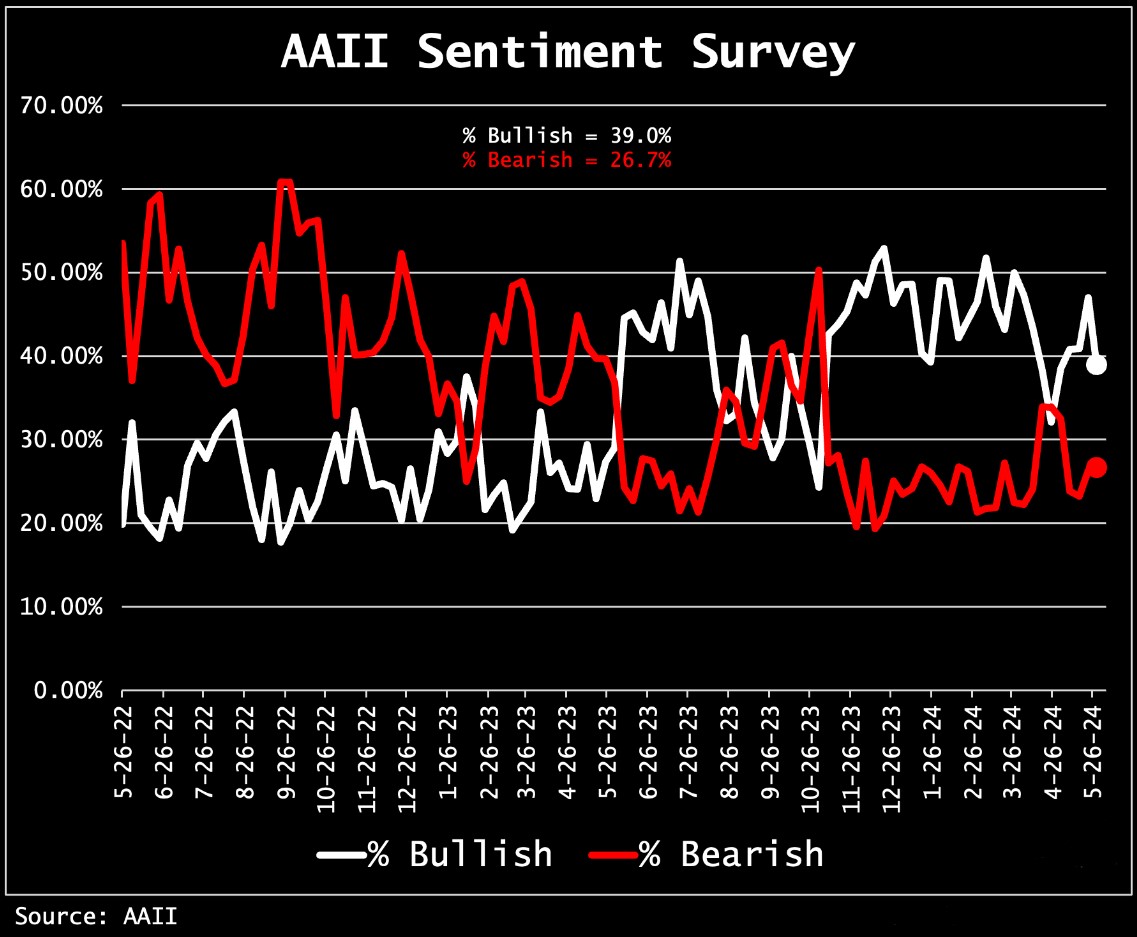

За последнюю неделю оптимистичные настроения ритейл инвесторов, судя по опросу AAII, упали с 47% до 39%, что является самым резким падением с января:

Индексы

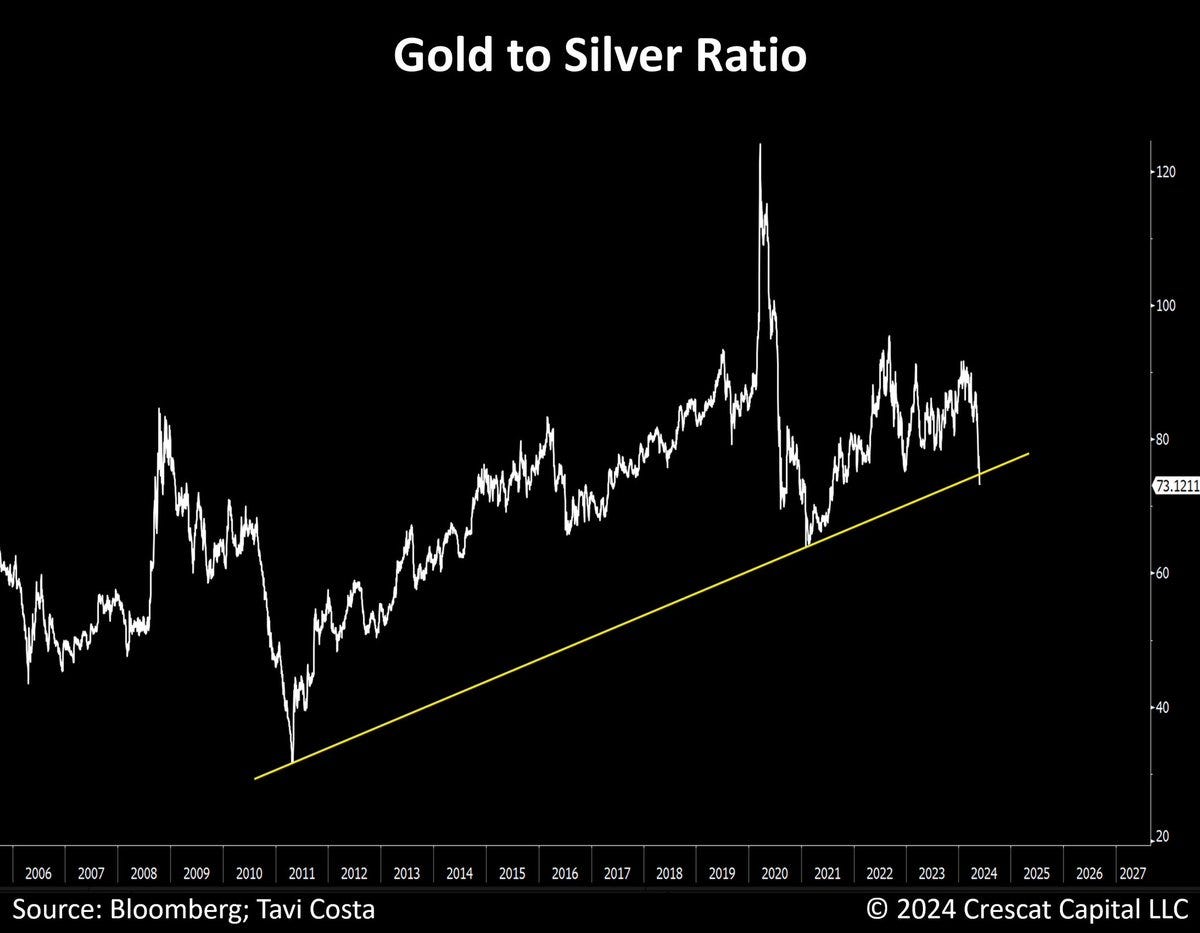

Соотношение цен на золото и серебро только что пробило длительный 13-летний восходящий тренд:

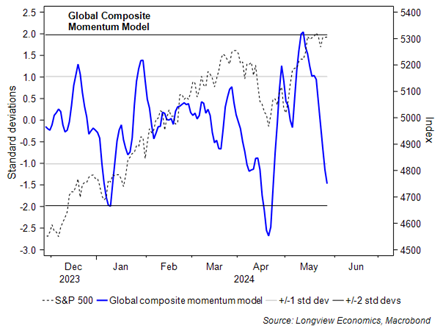

За последние 10 дней рынок потерял фактор импульса, так как консолидировался после данных об ИПЦ 15 мая:

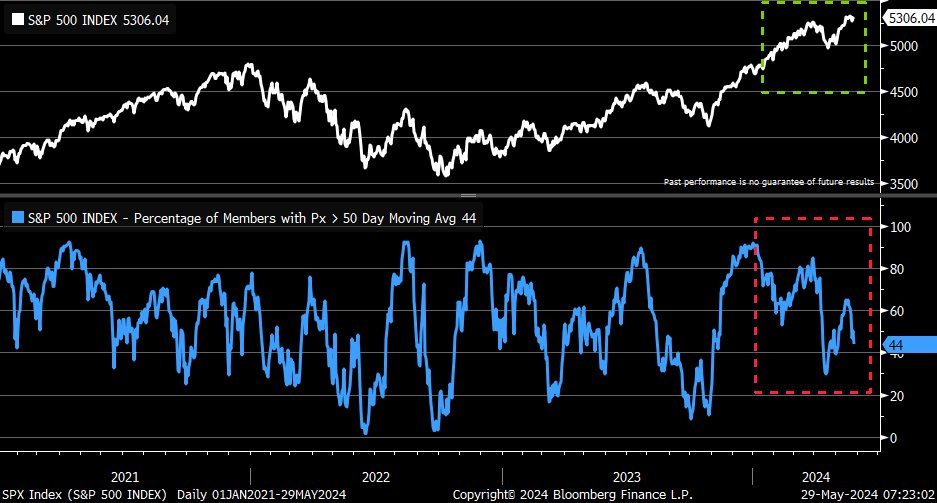

По мере роста S&P 500 в этом году, снизилась доля акций, торгующихся выше своих 50-дневных скользящих средних:

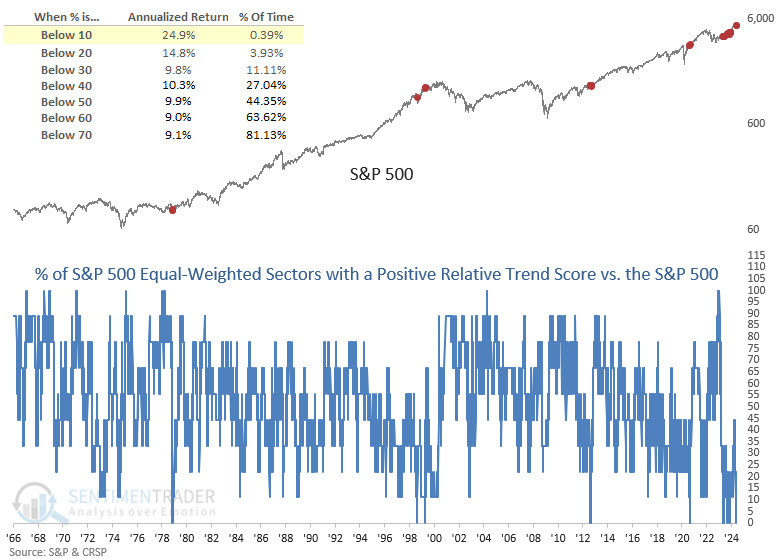

Лишь в 9-й раз с 1966 года доля секторов из равновзвешенного индекса S&P 500 с положительной относительной оценкой тренда по сравнению с S&P 500 снизилась до 0%. Многие считают, что узкое лидерство сигнализирует об отрицательной доходности в будущем, однако история опровергает это мнение:

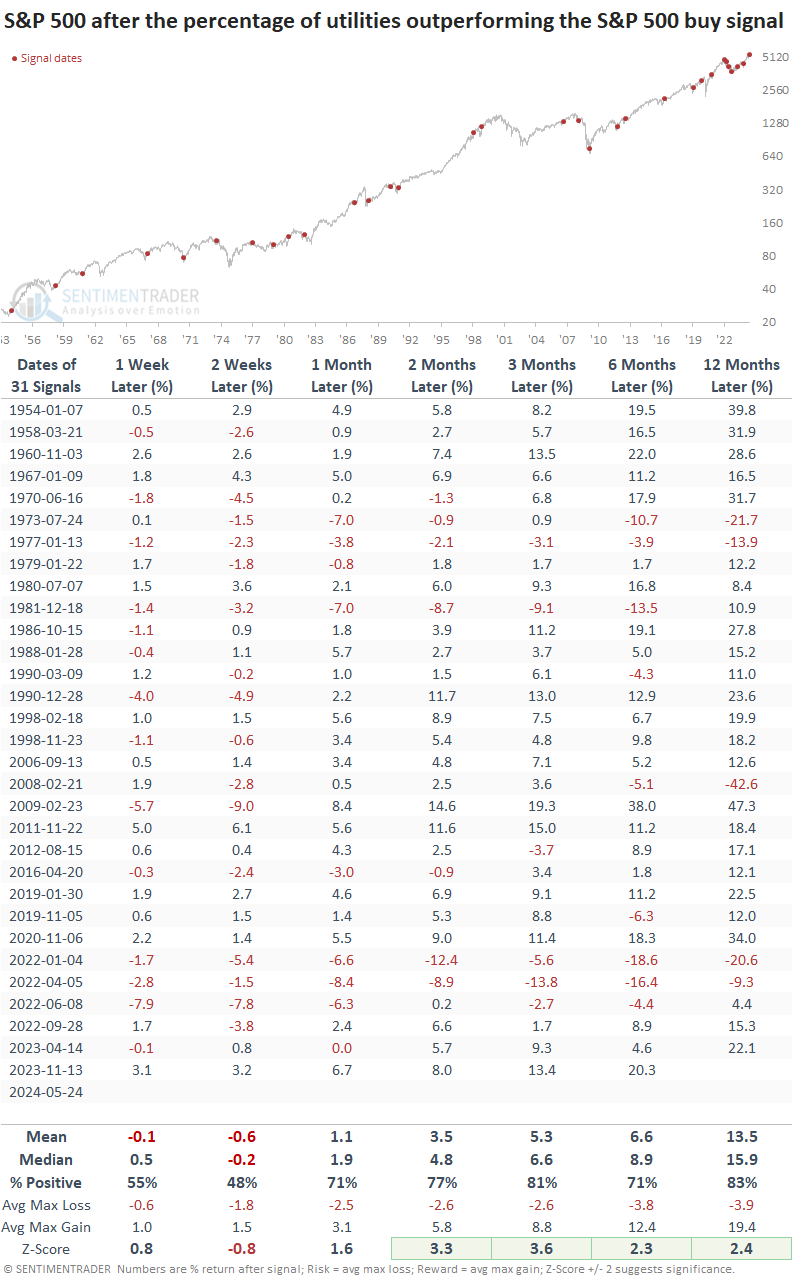

Всякий раз, когда спред между акциями коммунального сектора S&P 500, опережающими S&P 500, и всеми акциями S&P 500, опережающими индекс, циклически изменялся с более чем 48% до менее чем 0%, индекс S&P 500 демонстрировал краткосрочную слабость. Как только краткосрочная слабость угасала, перспективы S&P 500 становились отличными:

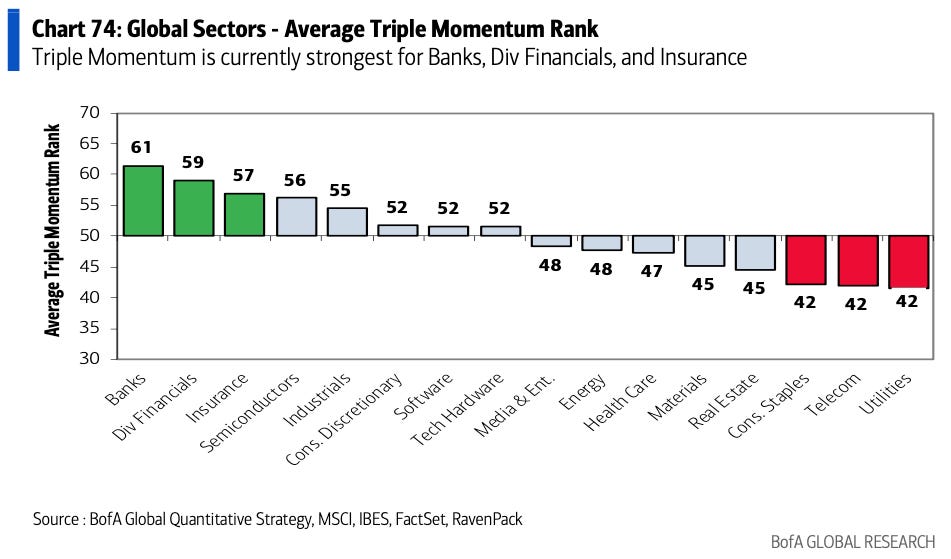

Подсекторами с самым сильным тройным рейтингом импульса (сочетает динамику прибыли, цены и новостей) являются банки, диверсифицированные финансовые компании и страхование:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers