Естественным желанием большинства трейдеров является повышение эффективности и прибыльности торговли.

Естественным желанием большинства трейдеров является повышение эффективности и прибыльности торговли.

Считается, что максимальных результатов можно добиться при использовании так называемого механического подхода – использования специальных алгоритмов (торговых роботов).

Основное преимущество такого метода – снижение эмоциональной составляющей, которая негативно сказывается на результатах торговли. С помощью таких систем можно протестировать свою стратегию на основе применения исторических данных.

Возможна ли оптимизация?

Как показывает практика, свою стратегию можно менять. В эту ловушку как раз и попадаются многие трейдеры, которые день и ночь работают над совершенствованием своей системы. Если количество числовых параметров высокое, то система может показать неплохие результаты (при условии использования исторических данных).

То есть текущая ситуация подгоняется под те особенности движения цены, которые уже имели место в прошлом.

Чем больше параметров можно менять, тем лучше шансы подогнать систему. В итоге трейдер увеличивает доходность и снижает свои риски. Термин бесконечного подбора идеальных параметров называет «переподгонкой». Но если выйти за пределы исторического графика, то от автоматизированной системы результата можно не ждать.

Как проводить оптимизацию?

Практика показывает, что специфические движения рынка практически никогда не повторяются в будущем. Многие начинающие трейдеры никак не могут свыкнуться с данной мыслью. Появляется необоснованная уверенность, что если система работала в прошлом, то она должна приносить прибыль и в будущем. На самом же деле можно бесконечно «обкатывать» стратегию на исторических данных, но не добиться постоянной доходности.

Конечно, отказываться от оптимизации не стоит, ведь с ее помощью можно быстро проверить эффективность алгоритма. Дабы добиться результата, необходимо брать разнообразные рыночные условия и постоянно наблюдать за их эффективностью. Последний фактор напрямую зависит от предполагаемой прибыли и вероятного риска.

Оптимальным соотношением доходности и риска считается где-то +3.

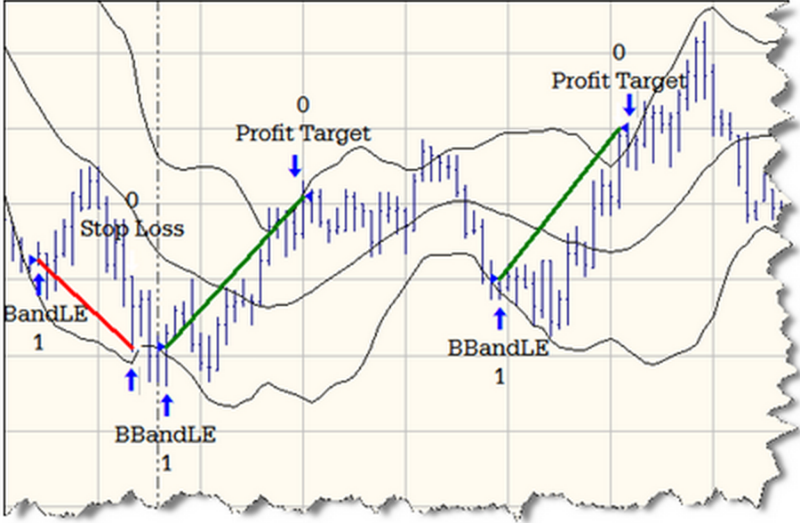

Еще один важный момент – выбор оптимальных параметров для торговли. Если ожидания прибыльности находятся на среднем для системы уровне, то почему бы не использовать параметры, показавшие эффективность на прошлых периодах? Но риск того, что рынок будет развиваться по другому сценарию, всегда остается. Следовательно, лучший вариант - параллельно применять несколько систем одинакового типа и с различными параметрами.

Эксперты сходятся во мнении, что оптимизация алгоритмов не всегда оказывается эффективной. К примеру, один или несколько индикаторов могут показать большие доходы даже при случайном наборе данных. Следовательно, к подгонке системы под исторические параметры необходимо подходить с умом.

Как проверить эффективность системы? - Да очень просто – она должна давать результат на различных рынках при одних и тех же параметрах.

Таким образом, если система с одним набором параметров дает результаты на различных рынках, то почему бы ее не использовать. Но для диверсификации надежнее иметь несколько универсальных торговых систем и использовать каждую из них на своем рынке.

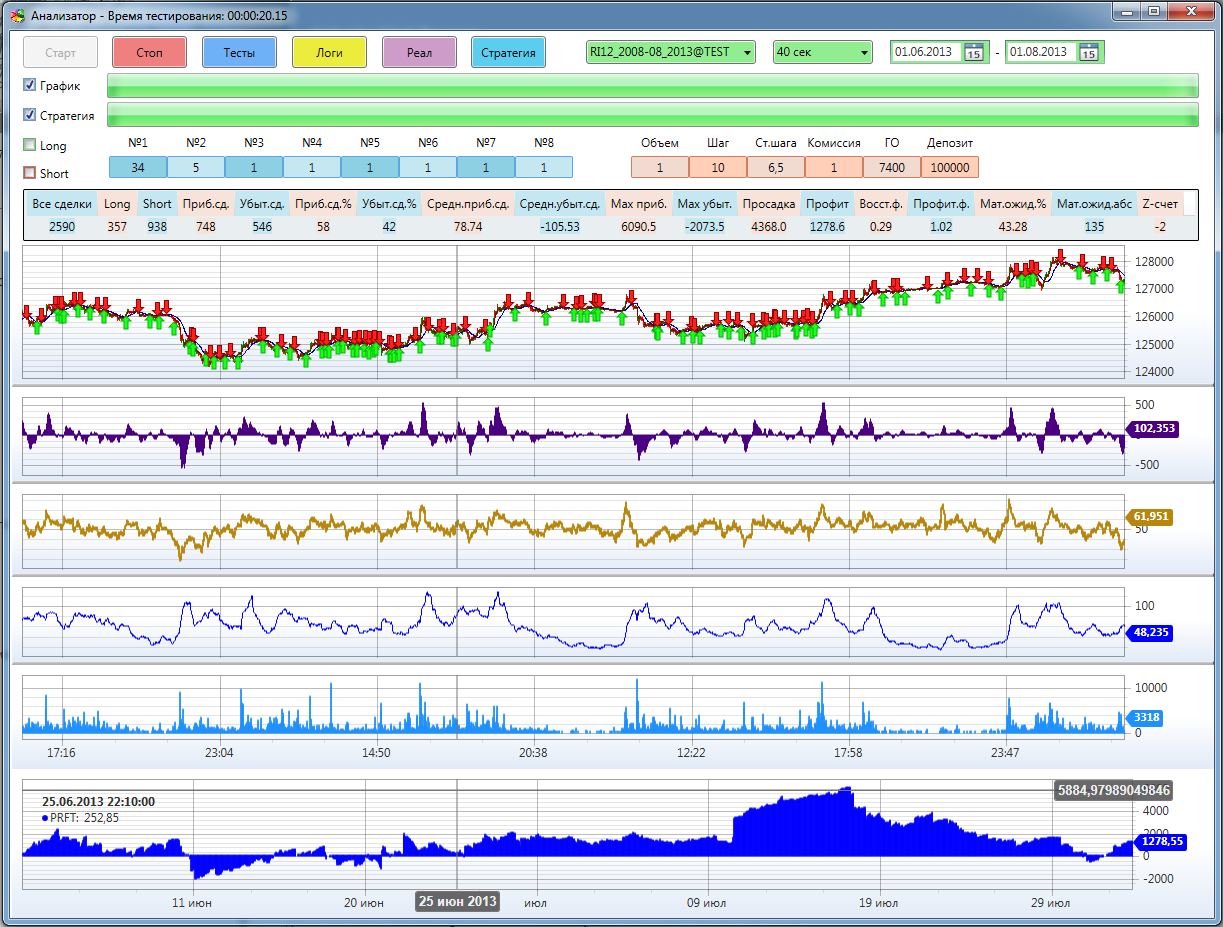

Одним из основных требований успешной торговли является тестирование системы. Для этого существуют так называемые программы-тестеры. Благо, сегодня можно с легкостью подобрать софт для любого уровня исследований – все зависит от запросов трейдера и сложности самой программы.

Выводы

Оптимизация торговой системы – длительный процесс, который по времени может проходить дольше, чем сама разработка.

Но это лучше, чем постоянно оказываться в убытках при ориентации только на исторические данные. Удачи.