Энергетика является ключевым сектором в любой экономика мире и в целом в мировой промышленности. Без энергии в современных реалиях не может работать ничего – от производства товаров народного потребления до финансовой индустрии. Кроме того, энергетика является также одним из первых секторов мирового хозяйства со времен формирования ее современной структуры (то есть с конца XIX века), а соответственно и одним из наиболее развитых. На сегодняшний день мировой энергетический сектор это десятки отраслей, сотни направлений бизнеса и тысячи различных сегментов и рынков. Для сравнения – во всем автомобилестроительном секторе можно выделить всего 4 основные отрасли: производство легковых автомобилей, тяжелых грузовиков, легких коммерческих автомобилей и спецтехники. В энергетическом секторе развиваются десятки компаний с самым разнообразным профилем. Условно все компании из этого сектора можно разделить на два вида – те, кто добывает энергетическое сырье (нефть, газ, уголь и т.д.) и те, кто энергию непосредственно производит (электрогенерирующие компании, теплогенерирующие предприятия и др.). Во втором случае речь чаще всего идет о коммунальной отрасли и касается генерации электрической и тепловой энергии. Представителем именно этой отрасли является NRG Energy Inc. – независимая компания, специализирующаяся на генерации электроэнергии. Кстати, акции Energy торгуются на Санкт-Петербургской бирже под тикером NRG, так что любой резидент России может с ними совершать торговые операции без необходимости открывать счет у американского брокера.

На сегодняшний день NRG – это независимый генератор энергии в американском энергетическом секторе. Основана компания была 1989 году. Основным профильным рынком является рынок коммунальных услуг, а именно электроэнергии. Согласно отчетку компании за 2013 год, свыше половины выручки приходилось на розничную реализацию электроэнергии. В этой связи, выручка компании тесно связана с двумя важными факторами: конъюнктурой рынка электроэнергии и потребительской активностью населения.

Что касается энергогенерирующей промышленности США в целом, то пока ситуация остается довольно печальной. Стремление населения и промышленных предприятий к увеличению энергоэффективности и экономии на электроэнергию снижает потребление электричества, что непосредственно сказывается на доходах энергогенирующих компаний. Общий объем по состоянию на 2014 год оценивается примерно в 4100 млрд. кВт ч. Еще примерно 42 млрд. кВт в ч. электроэнергии США импортирует (преимущественно из Канады). Если взять размер тарифа в США примерно в 12 центов за каждый киловатт электроэнергии, то в денежном выражении объем рынка электроэнергии в США получается порядка 495 млрд. долларов. При этом большая часть этого рынка приходится на тепловую энергию – более 37% вырабатывают электростанции на угле. Еще чуть больше 30% генерируется газовыми электростанциями. И несмотря на все разговоры про развитие зеленых технологий и альтернативной энергетики, традиционные энергоносители по-прежнему доминируют в американском энергобалансе, и такая ситуация будет оставаться неизменной в обозримом будущем.

Чем занимается NRG?

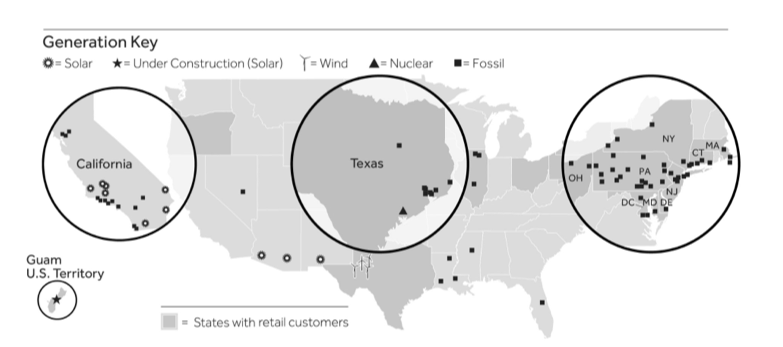

Как уже было сказано, NRG является независимой электрогенерирующей компанией. Основным источником доходов предприятия является розничная реализация электроэнергии конечным потребителям – на нее приходится свыше половины всех доходов, а это порядка 8 млрд. долларов по состоянию на 2014 год. Всего же деятельность компании охватывает 11 штатов на американском рынке, в особенности в Техасе и на Северо-Восточном побережье. Кроме розничной реализации деятельность NRG включает в себя также оптовое производство электроэнергии, альтернативную энергетику и производство экологически чистых энергетических продуктов. На балансе компании числится свыше 100 электростанций общей генерирующей мощностью порядка 12 гВт. Штат численности сотрудников превышает 7.7 тыс. человек, а Штаб-квартира находится сразу в нескольких городах – Хьюстон, Нью-Джерси, Принстон и Западный Винзор.

Основные тренды развития NRG

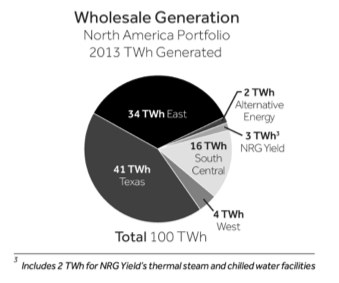

Основные рынки сбыта продукции NRG находятся в штате Техас и на Северо-Восточном побережье США. В географическом разрезе, на долю этих двух регионов пришлось более 75% всей генерируемой энергии, а соответственно и полученной выручки. Еще порядка 16% заняла Калифорния и некоторые южные штаты, все остальное пришлось на центральные и северные регионы США. При этом поскольку бизнес у компании инфраструктурный, то освоение новых географий рынка идет крайне медленно – в основном подобного рода компании стараются фокусировать на рынках, в которых уже имеется присутствие.

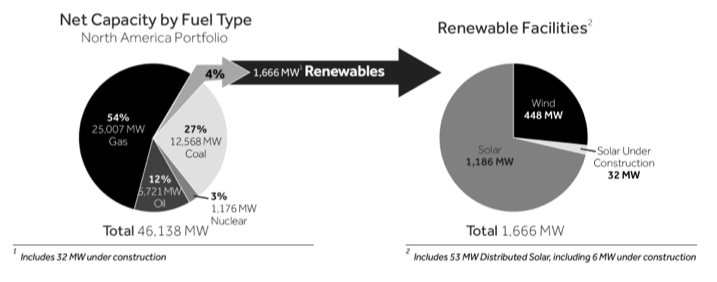

В сегментарном разрезе, наибольшую долю занимает газ и уголь – соответственно 56% и 31% от общих электрогенерирующих мощностей. Но несмотря на это, менеджмент компании активно развивает и новые направления – в частности, зеленую и альтернативную энергетику. Еще в 2010 году NRG приобрела Green Mountain Energy и с тех пор пытается активно интегрироваться в сегмент зеленой энергии. Однако пока что на долю этих двух направлений приходится всего около 4% всех мощностей. При этом, из-за непростой финансовой ситуации, менеджмент с 2013 году проводит активную оптимизацию расходов и в частности сокращает персонал.

Финансовые показатели

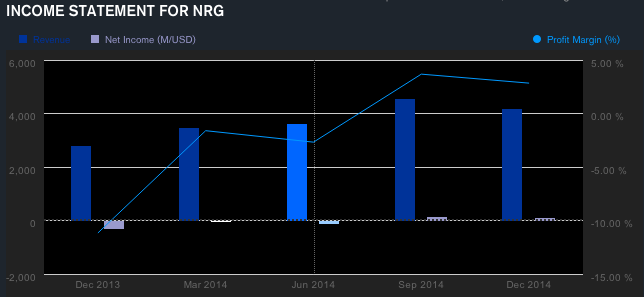

Финансовые результаты NRG в целом довольно неплохие. За 2014 финансовый год общая выручка подскочила до 15.87 млрд. долларов, что почти на 40% больше чем в прошлом году. Чистая прибыль составила лишь 78 млн. долларов, однако в 2013 году чистый результат и вовсе был отрицательным – убыток тогда превысил 630 млн. долларов. При этом в первом квартале 2015 финансового года выручка и вовсе подскочила на 50% до 4.2 млрд. долларов, а чистая прибыль составила почти 120 млн. долларов, против убытка в 312 млн. долларов в 1 квартале 2014 финансового года. Однако даже такая казалось бы позитивная отчетность не устроила инвесторов, которые ожидали большего улучшения финансовых показателей. В результате, после выхода отчетности акции компании рухнули почти на 9% и пробили вниз отметку 24 доллара.

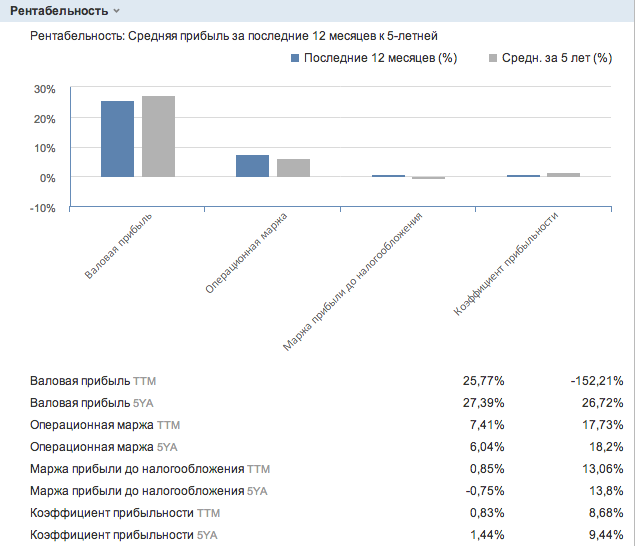

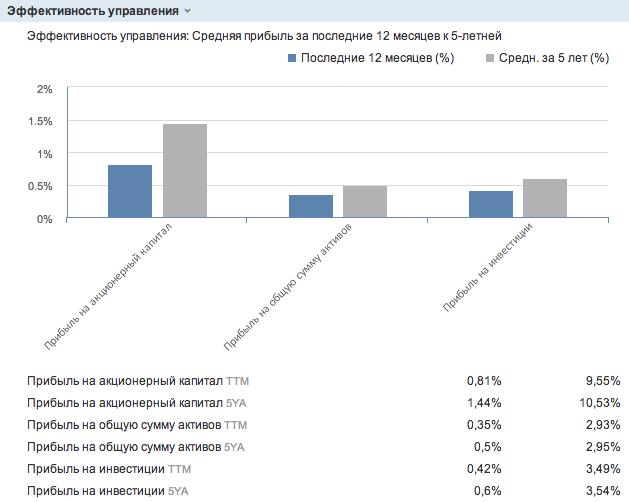

Однако фундаментальные показатели компании неоднозначные, что связано с низкой рентабельностью и доходностью бизнеса, характерной для инфраструктурных и электрогенерирующих компаний в целом. Долговая нагрузка довольно высокая – коэффициент Debt/Equity, определяющий отношение долга к собственным средствам, составляет 2.09. Однако позитивным моментом является то, что львиная доля от всей суммы задолженности долгосрочная – порядка 2.04. Показатели рентабельности очень низкие и даже ниже, чем у электроэнергетической отрасли в целом. Так, рентабельность собственного капитала ROE составляет 0.8%, средняя рентабельность инвестиций ROI достигает 3.9%, а рентабельность активов ROA лишь 0.2%. Например, у энергогенрирующей компании Eversource Energy аналогичные показатели составляют соответственно 10.7%, 5.9% и 3.7%.

Показатели операционной рентабельности также несколько ниже, чем в целом по отрасли. Так, валовая рентабельность у компании составляет соответственно у компании и у отрасли 27.4% и 26.7%, операционная маржа – 6.04% и 18.2%. По маржинальности у компании также показатели невысокие – текущий показатель составляет всего 0.85%, а за последние 5 лет значение и вовсе отрицательное. Сравнительный доход на акцию компании и отрасли составляет 47.16 долларов и 30.56 долларов, прибыль на акцию составляет соответственно 0.23 доллара и 2.4 доллара на акцию. Такие низкие показатели рентабельности и доходности негативно влияют на инвестиционную привлекательность акций.

В итоге, бумаги NRG за год снизились на 17%, а с начала текущего года в бумагах уже наблюдается просадка в пределах 9.2% - до 24.30 долларов. Для сравнения – в целом в секторе Diversified Utilities из индекса S&P500, в котором и торгуются бумаги компании, капитализация за год выросла почти на 11%, а с начала года просадка составляет лишь 3.25%. Однако сейчас есть серьезные основания полагать, что дальнейшая динамика акций будет гораздо более позитивная. На это указывает ряд мультипликаторов и динамика финансовых показателей.

Есть ли потенциал для роста?

Коэффициент P/E у компании составляет чуть меньше 116, что является крайне высоким показателем для электроэнергетических компаний, однако связано это с низким показателем чистой прибыли за последние два года. Для сравнения – в целом по сектору этот мультипликатор составляет 22.36. Коэффициент P/Sales составляет соответственно у компании и сектора 0.52 и 1.64, а индикатор отношения рыночной капитализации к балансовой стоимости активов P/Book составляет 0.84 и 1.53. По перечисленным мультипликаторам, в среднесрочной перспективе акции NRG обладают весьма неплохим потенциалом для роста, хотя вероятны и глубокие коррекционные просадки.

Доходность акций пока остается очень низкой. Так, разводненная прибыль на акцию для компании и сектора составляет соответственно 0.23 доллара и 2.39 доллара, текущий коэффициент прибыльности – 0.83% и 8.68%. Кроме того, денежный поток на акцию составляет соответственно 4.75 доллара и 6.15 долларов. Из-за таких слабых показателей пока что бумаги компании не пользуются инвестиционным спросом и показывают преимущественно негативную динамику.

Тем не менее, несмотря на целый ряд негативных показателей, есть определенные сигналы к возможному развороту негативного тренда в акциях NRG. В первую очередь, они связаны с улучшением финансовых показателей. В том случае, если менеджменту компании удастся переломить негативный финансовый тренд последних 3 лет и найти новые драйверы для роста бизнеса, капитализация сможет восстановиться до уровней докризисного 2008 года уже в ближайшие 5-6 кварталов.

ближайшие 5-6 кварталов? Хех дожить бы до этого времени