Когда на рынке наблюдается большое движение, оно обязательно привлекает наше внимание. Как можно защитить свой капитал, а еще лучше - заработать, во время таких значительных движений?

Сильные ценовые движения на финансовых рынках неизменно привлекают внимание аналитиков и трейдеров. Аналитики сталкиваются с необходимостью объяснять такие движения, которые зачастую не согласуются с теориями рынка. В последние несколько десятилетий, аналитики разработали продвинутые модели, которые учитывали бы аномалии в распределении доходности рынка, т.е. толстые хвосты, с которыми часто связывают большие движения.

Хотя теории непрерывно улучшаются, трейдерам приходится сталкиваться с реалиями крупных движений и изобретать стратегии, которые могут помочь защититься от них, а еще лучше - заработать на них. Как правило, если большое движение подтверждает ваше техническое или фундаментальное видение рынка, вы следуете этому движению. В противном случае, вы будете торговать против такого движения (т.е. играть на затухание движения). Слабости крупного движения могут привести к крупному откату или даже окончательному развороту тренда.

Какова вероятность крупного движения?

Существует несколько моментумных и стохастических индикаторов, которые можно применять при торговле затуханий. Рынок предоставляет различные возможности для торговли затуханий крупных движений. Ниже будет показано, что вероятность движения, большего хотя бы в n раз, чем самый крупный откат, составляет exp(-n+1). Например, почти 2 из 100 движений цены, как минимум, в 5 раз больше ее самого крупного отката. Конечно, если вы торгуете на дневном или недельном таймфрейме, вы увидите немного движений такого масштаба, а на некоторых рынках такого движения вы можете не увидеть никогда. Но для маркетмейкера или высокочастотного трейдера такие движения попадаются в 2-3 сделках каждую неделю и в каждой бумаге.

Коэффициент прибыльных сделок

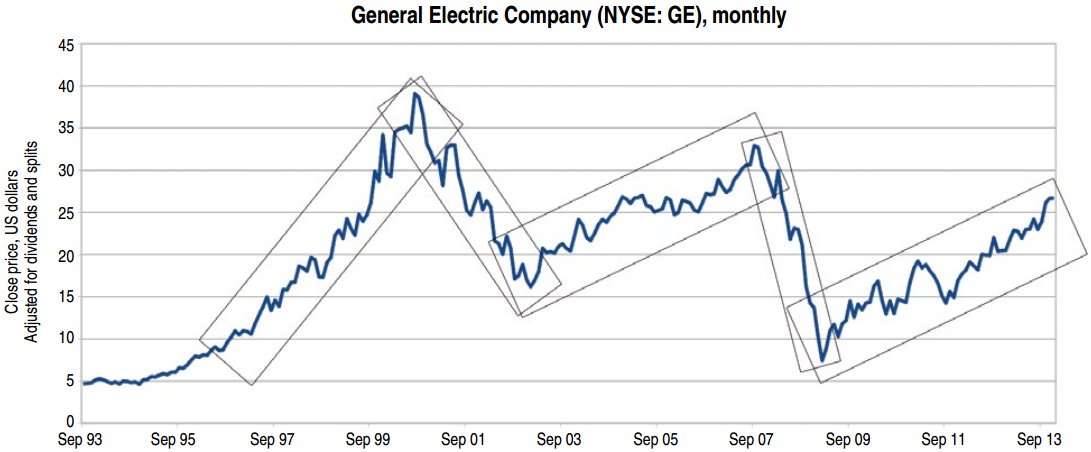

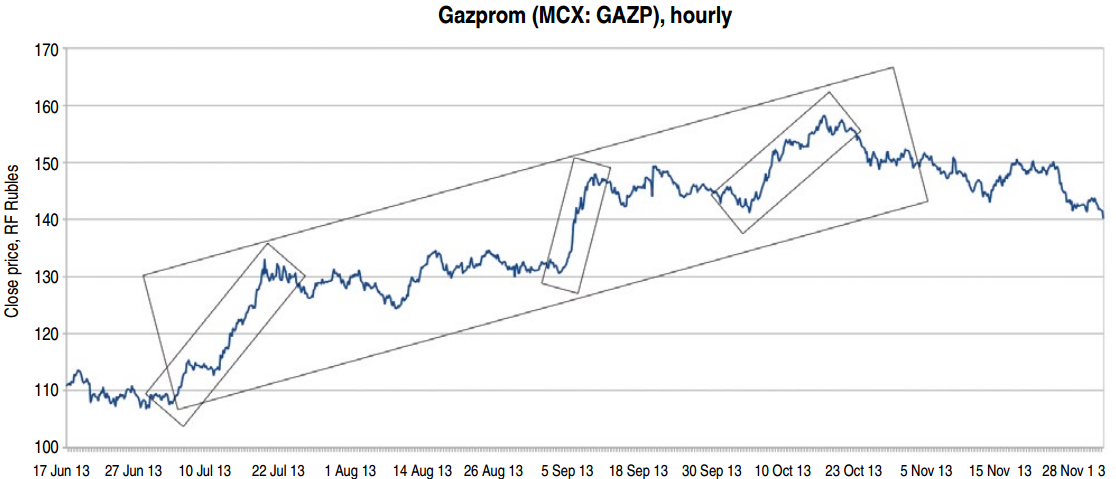

Прежде всего - что считать большим движением? На рисунках 1 и 2 приведены несколько примеров больших движений на различных таймфреймах и рынках. Двумя общими характеристиками рыночных движений являются высота движения (абсолютная или относительная разница между самой низкой и самой высокой ценой) и самый крупный откат в ходе этого движения. Эти характеристики представляют максимальную потенциальную прибыль, которую можно получить на таком движении, и максимальный риск такой идеальной сделки.

Рисунок 1

Рисунок 2

В отличие от обычных, крупные движения имеют высоту значительно больше, чем самые крупные откаты, т.е. имеют большие значения коэффициента прибыль/риск. Вот почему при разработке торговых стратегий нужно крупным движениям уделять особое внимание. Имейте в виду, что такие движения не обязательно являются непрерывными - они могут включать гэпы и скачки.

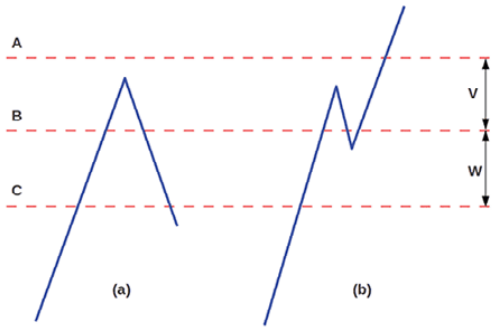

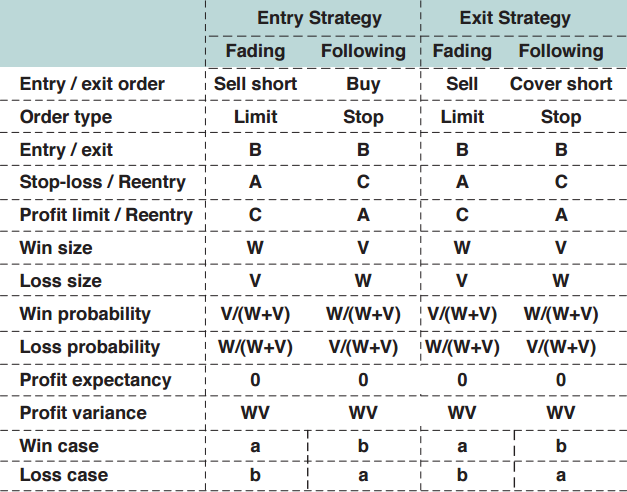

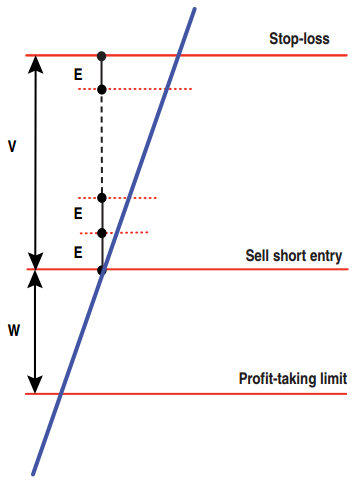

Торговля на затухание крупного движения - это лишь метод входа. Чтобы разработать полную стратегию торговли, добавим к шортовому входу на уровне В (для бычьего движения на рисунке 3) стоповый ордер на уровне А и лимитный для взятия прибыли на уровне С. В такой стратегии может быть только два исхода сделки на затухание:

- прибыль в размере W, если сработает лимитный ордер, или

- убыток в размере V, если сработает стоповый ордер.

Для большого медвежьего движения схема торговли зеркальна по отношению к изображенной на рисунке 3.

Рисунок 3

Одним из наиболее часто применяемых показателей любой торговой системы является коэффициент прибыльных сделок, представляющий собой отношение числа прибыльных сделок к общему количеству сделок. В долгосрочном плане, коэффициент прибыльных сделок совпадает с вероятностью прибыльной сделки. Такую вероятность можно вычислить непосредственно из распределения вероятностей прибыли "идеального трейдера".

Итоговая вероятность прибыльной сделки при торговле на затухание больших движений равна V/(W+V), что подтверждает наши логические умозаключения. Например, если размер V стопового ордера равен размеру W лимитного, то шансы срабатывания каждого из них одинаковы. При увеличении размера стопа V, вероятность его срабатывания сокращается, что повышает вероятность получения прибыли.

Математическое ожидание прибыли

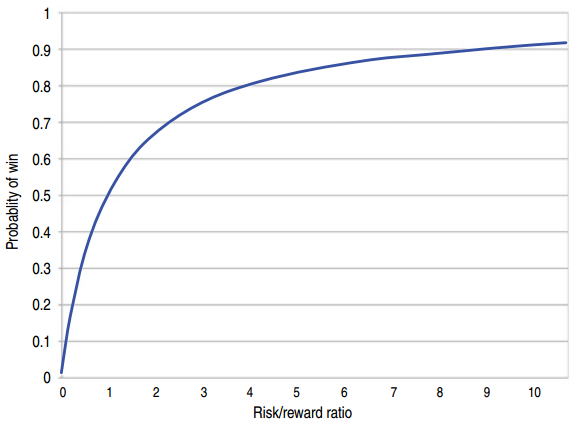

Как можно увидеть, вероятность прибыльной сделки зависит от соотношения V/W, которое является коэффициентом риск/прибыль для данной стратегии. На рисунке 4 приведен график распределения вероятностей для диапазона значений коэффициента риск/прибыль. При фиксированных размерах прибыли и убытка (как в данной стратегии) математическое ожидание прибыли вычисляется как размер прибыли, умноженный на вероятность прибыльной сделки, минус размер убытка, умноженный на вероятность убыточной сделки. При использовании вероятности прибыльной сделки V/(W+V), вероятности убыточной сделки W/(W+V) и фиксированных размеров прибыли W и убытка V, итоговое математическое ожидание прибыли сводится к нулю.

Рисунок 4

Это значит, что в долгосрочной перспективе, до учета торговых издержек (маржа, спрэд, комиссии и другие платежи), следует ожидать нулевую прибыль при торговле затуханий больших движений с использованием любых фиксированных размеров стоп-лоса и тейк-профита. В то время как математическое ожидание прибыли постоянно, дисперсия равна WV; она пропорциональна размерам стоп-лоса и тейк-профита.

Имейте в виду, что вычисленные значения математического ожидания прибыли и вероятности прибыльной сделки не зависят от причин (фундаментальных или технических), по которым открывалась сделка на угасание большого движения, и от величины такого движения. Другими словами, статистические показатели данной сделки не зависят от предшествующей динамики цены. Более того, выбор уровня стопового и лимитного ордеров не влияет на математическое ожидание прибыли. Он влияет только на вероятность прибыльной сделки и дисперсию прибыли.

Торговля на продолжение большого движения

Вместо торговли на затухание больших движений, можно торговать на их продолжение. Применительно к бычьему движению на рисунке 3, это означает открытие сделки в лонг на уровне В, размещение стопового ордера на уровне С и лимитного ордера для взятия прибыли - на уровне А. На рисунке 5 обобщены различия торговых формаций на затухание и на продолжение больших движений. Обратите внимание, что размер прибыли в случае сделки на продолжение равен фиксированной величине V, а размер убытка - фиксированной величине W.

Рисунок 5

Математическое ожидание прибыли при торговле на продолжение большого движения равно нулю, как и при торговле на затухание. Дисперсия прибыли также остается прежней - WV. Единственный изменившийся показатель - коэффициент прибыльных сделок, W/(W+V), потому что теперь на рисунке 3 прибыльный случай - это b, а убыточный - а. Важно также обратить внимание на различие типов ордеров, используемых в этих двух стратегиях (рисунок 5). Такое различие, через проскальзывание и спред, влияет на результирующую прибыль. Вход по стоповому ордеру приводит, в среднем, к более значительному проскальзыванию, чем при входе лимитным ордером. К тому же, при стоповых ордерах теряется спред, а при лимитных - нет, если имеется прямой доступ к книге ордеров.

Самая большая фундаментальная разница между торговлей на затухание и на продолжение больших движений состоит в коэффициенте риск/прибыль. В сделках на затухание трейдеры стремятся задать больший риск при меньшей прибыли, по сравнению со сделками на продолжение. Более высокий риск компенсируется более низкой вероятностью получить убыток. В результате, математическое ожидание прибыли для обеих стратегий одинаково.

Затухание как стратегия выхода из сделки

Большие движения можно использовать для выхода из позиции, чтобы, покрыв часть прибыли или убытка, ждать отката для повторного входа в позицию. Для таких моделей, В (на рисунке 3) будет представлять уровень выхода, А - уровень входа стоп-ордером в убегающий тренд, а С - уровень входа лимитным ордером для повторного входа в позицию. В зеркальном порядке эти уровни могут также использоваться для выхода из шортовых позиций и повторного входа. Более подробная информация для данной модели показана на рисунке 5.

Если торговля на затухание или на продолжение используется в качестве стратегии выхода, то убыток или прибыль стратегии определяются разностью прибылей при простом удержании позиции и при выходе с последующим повторным входом. Хотя прибыль и убыток в данном случае не имеют того же реального значения, как в случае стратегии входа, все же стоит знать вероятность и общее математическое ожидание прибыли, поскольку эти показатели влияют на показатели основной стратегии торговли.

Вероятность прибыльной сделки при использовании затухания или продолжения большого движения в качестве стратегий выхода составляют V/(W+V) и W/(W+V), соответственно. Математическое ожидание прибыли равно нулю, а изменение - WV. Нулевое значение математического ожидания прибыли означает, что, в долгосрочной перспективе, выход и повторный вход в позицию при торговле затухания или продолжения больших движений не изменяют математического ожидания прибыли основной стратегии.

Поскольку математическое ожидание прибыли неизменно, то ненулевая дисперсия WV означает уменьшение просадки кривой баланса вашей основной стратегии. Это следует из того наблюдения, что большое движение против вашей позиции приводит к крупной просадке на торговом счете и несет потенциальную угрозу для него. Вместо пересиживания просадки, можно применить стратегию большого движения и таким образом минимизировать эту просадку, не изменяя общего математического ожидания прибыли вашей торговли.

Мелким шрифтом

Воображаемому "идеальному трейдеру" позволено размещать ордера в прошлом и брать максимальную прибыль с любого движения цены, превышающего минимальную цель. Результирующая кривая распределения прибыли "идеального трейдера" имеет экспоненциальный вид, где математическое ожидание равно двойной минимальной целевой прибыли.

Одним из практических применений данной концепции является оценка торговых стратегий без моделирования. Чтобы оценить стратегию торговли на затухание больших движений, концепцию "идеального трейдера" нужно применить пошагово, как показано на рисунке 6. На первом шаге, вероятность достижения нового хая на небольшом расстоянии Е от уровня входа равна вероятности получения "идеальным трейдером" прибыли в размере W+E или больше. Если минимальная целевая прибыль равна W, то вероятность составляет exp(-E/W).

Рисунок 6

На втором шаге вычисления, вероятность достижения следующего хая на расстоянии 2Е от уровня входа равна предыдущей вероятности, умноженной на вероятность получения Идеальным трейдером прибыли в размере W+2E или больше. При изменении предполагаемого значения минимальной целевой прибыли на W+E, вероятность равна exp(-E/W) умножить на exp(-E/(W+E)).

Продолжая повторять такие шаги для каждого нового хая на расстоянии kE от уровня входа, для k от 1 до V/E, результирующая вероятность достижения уровня стоп-лоса равна произведению вероятностей получения "идеальным трейдером" прибылей W+kE или больше. Допустим, что минимальная целевая прибыль на каждом шаге k составляет W+(k–1)E, результирующая вероятность равна произведению exp(-E/(W+(k–1)E)) для всех k.

Результирующая вероятность равна exp(ψ(W/E) – ψ((W+V)/E)). Она содержит специальную дигамма-функцию (известную также как пси-функция и являющуюся производной от натурального логарифма гамма-функции). При Е=0, формула вероятности упрощается: W/(W+V). Обратите внимание, что это вероятность получения убытка V в стратегии торговли на затухание большого движения, а вероятность получения прибыли равна V/(W+V).

После вычисления вероятностей получения прибыли и убытка, при фиксированных величинах прибыли W и убытка V, математическое ожидание прибыли системы составляет V/(W+V)W–W/(W+V)V = 0. Отсюда, дисперсия прибылей и убытков равна сумме квадратов величин стоп-лоса и прибыли, умноженных на свои вероятности: V/(W+V)W2 +W/ (W+V)V2 = WV; стандартное отклонение равно корню квадратному из WV.

Придерживайтесь моментума

Вероятность больших движений на рынке равна просто вероятности получения "идеальным трейдером" прибыли в n раз больше минимальной ценовой прибыли. Эта вероятность в неявном виде получается при применении концепции больших движений к сделкам "идеального трейдера", в предположении, что переменная минимальной ценовой прибыли "идеального трейдера" равна самой большой просадке этого большого движения. В данной статье показано, как количественный анализ торговли при высокомоментумном движении цены дает простые формулы для коэффициента прибыльных сделок, математического ожидания и дисперсии.