Займы – вид долговых отношений, при которой одна сторона принимает от второй сумму денег или некоторое количество вещей, обязуясь вернуть в установленный срок в том же количестве и качестве. В Гражданском кодексе заем описывается, как обязательственное отношение, вступающее в силу с момента получения заемщиком запрошенных средств.

Виды займов

Заем и кредит – близкородственные слова, характеризующие один тип взаимодействия субъектов, но, если второе характеризует преимущественно банковские процессы, то второе имеет более широкие предпосылки и основы. Так, займом могут считаться:

• Кредиты для физических и юридических лиц

• Государственный и межнациональный долг

• Долговые ценные бумаги – чеки, векселя и облигации

• Лизинг

• Дружеские займы

Согласно способу заключения, займы могут быть официальными и неформальными. Если в первом случае предусматривается заключение договора в форме стандартного документа между сторонами займа, то неформальные займы бывают только небольшими и дружескими. Сейчас многие люди предпочитают даже родственникам давать взаймы под расписку или домашний вексель.

В роли заемщика могут выступать физические и юридические лица, муниципальные и государственные учреждения, Центробанк страны или даже целое государство. Согласно количеству заемщиков займы могут быть коллективными и индивидуальными.

По способу предоставления гарантий займы могут быть:

• Необеспеченные

• Обеспеченные поручительством третьих лиц

• Залоговые, при которых займодателю предоставляется ликвидное имущество – недвижимость, ценные бумаги, авто, которые перейдут в собственность при нарушениях договора заемщиком.

• При возникновении долговых отношений между юридическими лицами разных стран, может предоставляться обеспечение банковской гарантией. В таком случае в виде поручителя выступает крупное финансовое учреждение, которое обязуется оплатить долг клиента, если первый не успеет оплатить поставку в определенный срок.

Займы также могут быть целевыми и нецелевыми. В первом случае заемщик сообщает цель использования средств займодателю и предоставляет доказательства целевого использования средств.

Договорная основа займа

С юридической стороны договор займа может быть признан недействительным, если не содержит хотя бы одного из трех неотъемлемых части:

• Размер выданной суммы или стоимость отгруженного товара

• Размер процентной ставки по займу. Минимальным процентом, изымаемым заемщиком с должника, является установленная в государстве ставка рефинансирования на день полного погашения займа. Считается, что именно этот показатель отражает темпы инфляции – снижение платежной ценности денег. Договор займа между физическими лицами, согласно Гражданскому кодексу, может быть беспроцентным, при условии, что его размер не превышает пяти минимальных зарплат. Но следует иметь в виду, что такого рода займы не должны быть связаны с предпринимательской деятельностью, а сам договор может заинтересовать налоговую инспекцию.

• Обязательным пунктом является и указание сроков погашения займа – полного возврата средств, выданных в долг. Если в графе сроков указывается «до востребования», то заемщик обязан вернуть полную сумму в течение месяца с момента предъявления требований кредитором. Существуют и онкольные займы, которые широко используются банками для финансирования брокеров и юридических лиц, сроки возврата которых после выставления требований банком составляют 5-7 дней.

Условия целевого займа также должны обеспечивать возможность контроля займодателем реализации указанной цели использования. Так, потребительские кредиты предусматривают оформление целевых займов непосредственно в магазине с безналичным перечислением денег на счет продавца. Выявление нецелевого использования средств может послужить причиной для выставления требований о досрочном погашении полной суммы долга.

Особенности залоговых займов

При выдаче крупных сумм денег займодатель вправе потребовать оформление ликвидной собственности в залог. В этой роли наиболее часто выступают объекты недвижимости, ценные бумаги, гарантийные депозиты и драгоценные металлы, значительно реже могут приниматься к рассмотрению автомобили, предметы роскоши и бытовая техника, которые достаточно быстро морально устаревают и изнашиваются.

Важен и факт, что объект залога зачастую остается в непосредственном пользовании у заемщика, например, квартира по ипотеке. Гарантийный депозит также имеет отдельный договор, который заемщик может расторгнуть в одностороннем порядке.

В случае порчи залога или выявлении обременения его другими долговыми обязательствами, заемщик обязан предоставить в залог иное имущество в течение суток. В противном случае займодатель обладает правом потребовать досрочного возмещения суммы долга со всеми причитающимися процентами.

Кабальные займы

.jpeg)

Кабальными называют займы, имеющие заведомо завышенные процентные ставки, запутанные условия договора и несут в основе использование финансовой неосведомленности граждан. К такому виду кредитования относятся микрозаймы, ставки которых в десятки и сотни раз превышают ставку рефинансирования. Так, 2-2,5% в день при традиционном банковском расчете соответствуют 750-900% годовых.

Кабальные кредиты в России регулируются законом о микрофинансовых структурах, датированным 2010 годом, в то время как во многих европейских государствах подобный род кредитования полностью запрещен. Важно знать, что кабальные займы очень сложно оспорить в суде, в то время как запутанные условия и чрезвычайно высокие проценты загоняют заемщика в самую настоящую пропасть.

Оспаривание договора займа

Договор займа, заключенный в письменной форме, является серьезным документом, имеющим вес в любых судебных разбирательствах и изысканиях. Поэтому, в случае бедственного финансового положения лучше обратиться к займодателю с просьбой об изменении условий и увеличении сроков погашения. Следует отметить, что серьезные учреждения заинтересованы в возврате собственных средств и наверняка пойдут навстречу.

Гражданский кодекс фиксирует лишь несколько случаев, когда подписанный двумя сторонами договор можно оспорить:

• Заемщик может доказать в суде свою неплатежеспособность в случае, когда выданная сумма не соответствует той, что указана в договоре займа. В подобных ситуациях необходима поддержка свидетелей.

• Договор признается недействительным, когда деньги по нему заемщик не получал

• Ничтожным долговое обязательство может признано и при наличии доказательств, что заключено оно было под влиянием угроз и шантажа

В прочих ситуациях считается, что заемщик был заранее уведомлен об условиях займа и согласен на их выполнение, поэтому обязан нести долговую ответственность.

Государственный и муниципальные займы

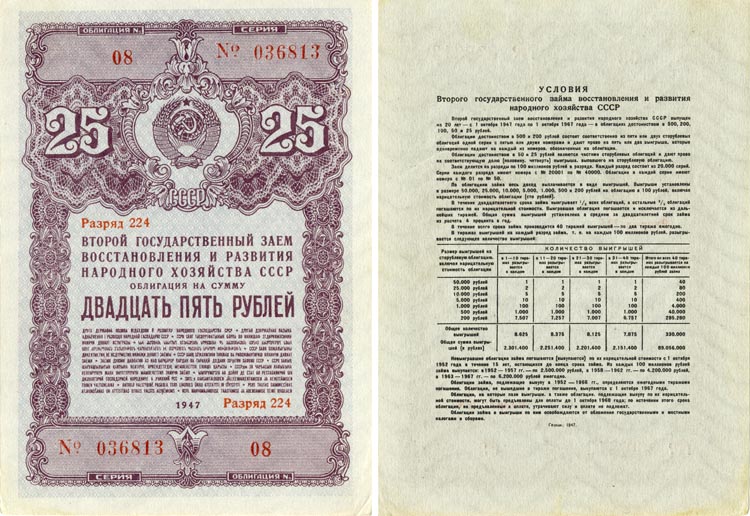

В роли заемщика могут выступать крупные финансовые институты, банки и даже государство. Способом обеспечения реализации таких займов крупных организаций у физических лиц являются ценные бумаги. Наиболее часто с этой целью используются облигации, чеки и векселя.

Облигация – долговая ценная бумага, приобретая которую, физическое лицо получает право требования у организации или государства возврата денежных средств согласно дисконту и причитающейся процентной ставки. Выплата дохода по облигациям осуществляется один раз в 3-6 месяцев, а сроки обращения нередко достигают 3-10 лет. Выпуск большого количества облигаций невысокого номинала способно обеспечить привлечение необходимого объема средств, которые сформируют совокупный государственный долг.

Подобно облигациям могут быть реализованы и векселя с указанным номиналом и оформленные на предъявителя. Они также являются долговыми бумагами и могут передаваться от одного собственника другому, погашение же их предусматривается либо в установленный срок, либо в режиме востребования.

В Советском Союзе государственный долг формировался за счет распространения чеков «Имущество» и предъявительских облигаций, векселей вместо части зарплаты или премии. Ныне государственные и муниципальные ценные бумаги можно приобрести в ведущих банках страны путем прямой покупки.

Займы – долговые отношения, которые могут иметь различную форму, от наличного кредитования до выдачи в пользование техники, условия же возврата средств прописываются в договоре, фиксирующем согласие двух сторон. В современной системе заимствования в роли заемщика может оказаться каждый, в том числе и государство, привлекающее средства населения страны путем продажи ценных бумаг.