Давайте посмотрим, как именно гипотетический идеальный трейдер, имеющий преимущество произвести ретроспективный анализ, может помочь нам в принятии ежедневных торговых решений.

На каждом этапе каждой сделки, от начального сканирования рынка с целью поиска возможностей для торговли до определения точного момента и размера входа в сделку, непрерывного управления сделкой, вплоть до окончательного закрытия сделки, ситуативный трейдер непрерывно сталкивается с необходимостью принятия решений. Системный трейдер - напротив, вырабатывает систему, которая автоматически принимает решения за него.

Необходимость принятия решений при ситуативной торговле зачастую создает сложные проблемы, особенно, на начальных этапах. Именно в это время трейдеры должны делать осознанный выбор из сонма доступных сегодня финансовых рынков и инструментов, комбинируя их разумно и творчески с целью создания возможностей для прибыльной торговли.

"Идеальный трейдер"

Но справедливости ради, надо сказать, что, независимо от сложности выбора, ситуативные трейдеры всегда стараются максимизировать ожидаемую прибыль, поддерживая риск на приемлемом уровне. Эти критерии можно выразить количественно, используя одну из немногих существующих рыночных теорий и моделей. Например, одна очень популярная модель, которая аппроксимирует рыночную доходность по нормальным (или логарифмическим нормальным) случайным переменным, заложена в распространенный индикатор - ленты Болинджера. Другая, более продвинутая модель Блэка-Шоулса приводит к формуле, которую в настоящее время принято использовать при определении цен на опционы на широкий спектр финансовых инструментов.

Мы представим несколько более прагматичную и простую концепцию для оценки торговой стратегии без необходимости тестирования на истории. Назовем ее "Идеальный трейдер". Безусловно, обсуждаемые ниже идеи можно интегрировать в любой стиль торговли, включая системную торговлю или статистическую торговлю, поскольку акцент сделан на оценке эффективности торговли, а не на мотивах открытия сделки. Начнем с короткого обзора концепции, прежде чем перейти к обсуждению ее применения.

В отличие от реальных, идеальный трейдер является гипотетическим трейдером, которому позволено размещать ордера в любой момент времени в прошлом. Он правильным образом размещает свои ордера на покупку на лоу, а ордера на продажу - на хай, извлекая таким образом из рынка максимальную доступную прибыль.

Идеальные параметры

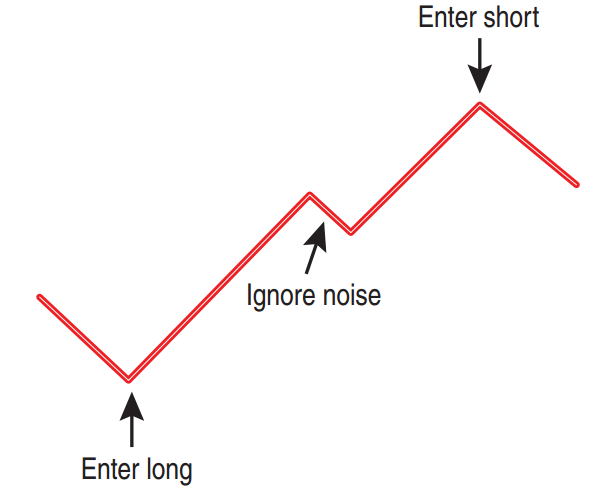

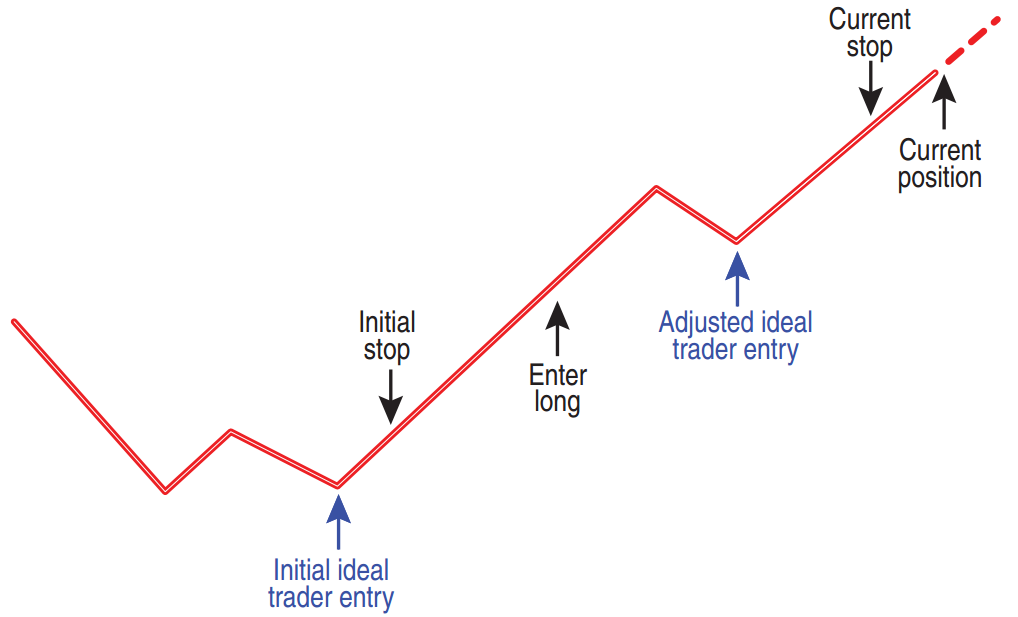

Допустим, что минимальное движение цены, при котором идеальный трейдер забирает минимальную целевую прибыль, равно s. Любое движение менее s можно считать шумом, что проиллюстрировано на примере сделки на рисунке 1.

Рисунок 1

Наиболее важной характеристикой результатов торговли идеального трейдера является то, что распределение прибылей на любом из основных рынков имеет экспоненциальную зависимость от среднего квадратичного отклонения, которое равно контрольному параметру s, и математического ожидания, которое равно 2s. Экспоненциальное распределение прибыли означает, что наименьшая прибыль в размере минимальной цели s встречается наиболее часто, а более крупная прибыль - с частотой, которая экспоненциально уменьшается с ростом величины прибыли.

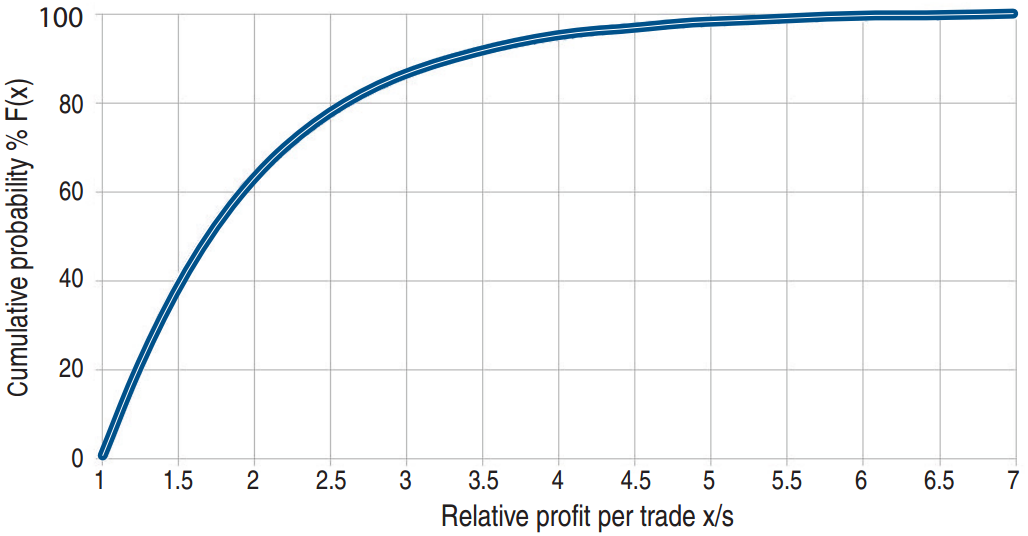

Эту существенную характеристику идеального трейдера используем для нахождения количественных ответов на типичные вопросы, с которыми сталкивается ситуативный трейдер в процессе работы. Мы будем часто использовать вероятность F(x) того, что прибыль идеального трейдера в сделке меньше или равна заданному размеру х, а также отношение прибыли к контрольному параметру x/s.

Распределение вероятности F(x) для значений х от наименьшего (s) до величины 7s приведено на рисунке 2. Обратите внимание, что при значениях выше 7s вероятность является почти достоверной. Из распределения вероятностей можно увидеть, что для идеального трейдера вероятность получить прибыль вдвое больше минимальной цели s составляет около 60%. В свою очередь, вероятность получить прибыль больше s составляет 40%.

Рисунок 2

Вход в сделку

Найдя правильную возможность для торговли и момент для открытия сделки, ситуативный трейдер должен принять решение о количественных параметрах сделки: размер сделки, уровень стопового ордера и уровень целевой прибыли. Некоторые из этих параметров можно задать заранее или определить на ранних этапах. Например, начальный стоп-лосс может иметь фиксированный размер, обычно применяемый данным трейдером на конкретном рынке. Либо его можно размещать на уровне предыдущего лоу (или хая, при сделке в шорт).

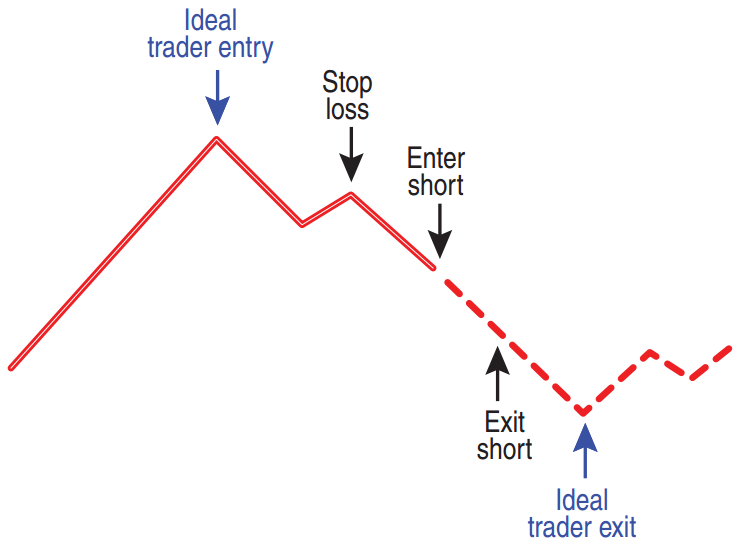

Рисунок 3

Чтобы количественно определить начальные параметры сделки, нужно сопоставить ее со сделкой идеального трейдера, как показано на рисунке 3. Обозначим через s контрольный параметр идеального трейдера, равный нашему начальному стоп-лоссу, а через t - расстояние между уровнем входа и соответствующим входом идеального трейдера. Целевую прибыль обозначим как z. Целевая прибыль реализуется, если цена пойдет, как показано пунктирной линией, и достигнет целевого уровня выхода, не активировав начальный стоп или следящий стоп фиксированного размера s.

Исходя из примера на рисунке 3, целевая прибыль z (расстояние между уровнями выхода и входа) равна величине начального стопа s. Расстояние t между входом в шорт и входом идеального трейдера составляет 2s. Из графика на рисунке 2 можно определить, что вероятность получения прибыли z=s в сделке составляет 14% (100-86). Это следует из предположения, что соответствующая прибыль х идеального трейдера должна составлять не менее t+z, т.е. в данном случае - 3s; или в виде отношения: x/s=3.

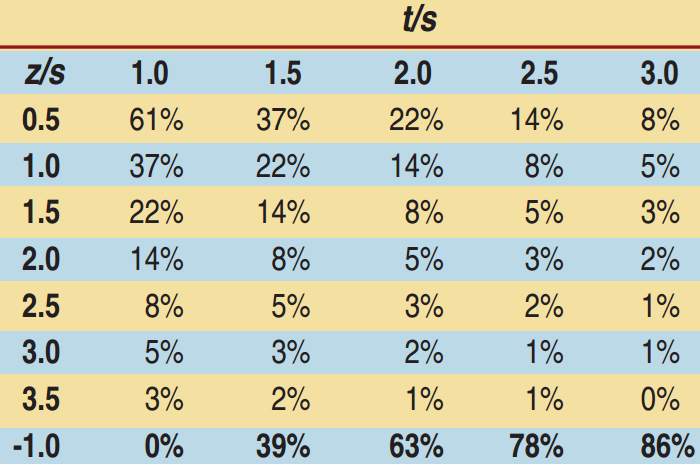

Рисунок 4

В таблице на рисунке 4 приведены вероятности получения прибыли при различных сочетаниях размера прибыли z и расстояния t по отношению к начальному стопу s. Эту таблицу можно использовать в качестве матрицы для принятия решения перед входом в сделку. Например, если вы вошли со следящим стопом s, то расстояние t между вашим уровнем входа и входом идеального трейдера составляет s. Поэтому вы выбираете первую колонку данной таблицы с соотношением t/s=1. Ваша вероятность получения маленькой прибыли (т.е. в размере половины размера стопа) составляет 61%, а вероятность получения прибыли не менее трех размеров стопа - не более 5%.

И наоборот, вы можете определить уровень выхода с прибылью из сделки на основании желаемой вероятности. Например, если желаемая вероятность успеха составляет 8%, то лимитный ордер для получения прибыли нужно разместить на удалении 2.5 размеров стопа от уровня входа. А если вы хотите совершить сделку с высокой вероятностью, ваша целевая прибыль должна быть гораздо меньше, например, 1/10 размера стопа.

Если вы - консервативный ситуативный трейдер, то важнее оценить вероятность получения убытка, чем прибыли. Ваш убыток будет максимальным, когда цена развернется и активирует стоповый ордер сразу после входа в сделку. Как определить вероятность максимального убытка?

Чтобы найти вероятность максимального убытка s, используя распределение прибыли идеального трейдера, нужно отыскать на графике на рисунке 2 отношение t/s. В последнем ряду таблицы на рисунке 4 приведены значения вероятности для некоторых величин расстояния t. Например, если вы вошли со следящим стопом s, то существует близкая к нулю вероятность получения максимального убытка, которая повышается до 63%, если вы отложили вход и совершили его на расстоянии 2s от соответствующего входа идеального трейдера.

Если цена не достигает целевой прибыли в сделке, последняя может все же оказаться прибыльной, учитывая наличие следящего стоп ордера, но прибыль в этом случае будет меньше целевого значения. Распределение прибыли идеального трейдера может помочь количественно определить вероятности таких неполных прибылей. На этот раз, нужно нанести сделку с результирующей прибылью z на соответствующую сделку идеального трейдера с прибылью t+z+s, а затем - найти соответствующую вероятность из графика на рисунке 3. Можно также воспользоваться таблицей на рисунке 4, подставив z/s+1 вместо отношения целевой прибыли z/s. Например, вероятность достижения целевой прибыли, равной двойному размеру стопа, составляет 14%, если после входа в сделку вы используете следящий стоп (t/s = 1). А вероятность выхода по стопу, не достигнув цели, с половинным размером прибыли, составляет те же 14%.

Управление сделками

Эти результаты дают надежные количественные оценки начального риска при входе в сделку. Такие оценки важны для определения начального размера сделки, потому что у вас появится возможность отказаться от некоторых сделок, которые при других обстоятельствах вы бы сочли многообещающими. Ситуативный трейдер, вооруженный такими оценками, может выбирать наиболее прибыльные сделки и размещать свой торговый капитал в соответствии с соотношением риска и прибыли в каждой сделке.

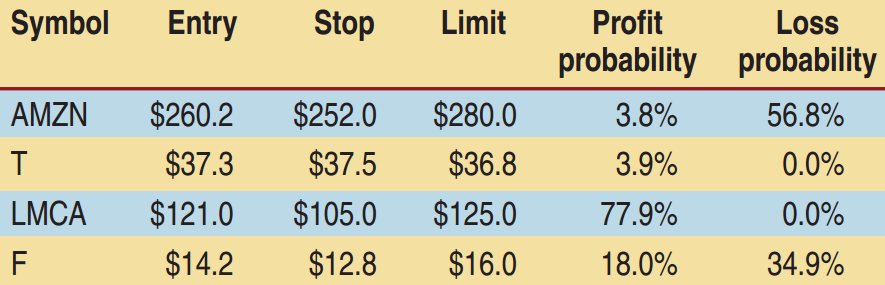

Рисунок 5

В качестве примера, рассмотрим группу возможностей для торговли, имевших место 10 мая 2013 года. Параметры каждой сделки перечислены в первых четырех колонках таблицы на рисунке 5. Последние две колонки показывают вероятности целевых прибылей и максимальных потерь, вычисленные с помощью распределения идеального трейдера, приведенного на рисунке 3. В этом примере трейдер, вероятно, будет открывать сделки по AT&T (T) и Liberty Media (LMCA), потому что вероятность убытка равна нулю.

Независимо от мотивов входа в сделку, ситуативным трейдерам нужно постоянно оценивать свои шансы на успех и соответственно управлять сделкой, регулируя стоповый ордер, лимитный ордер для взятия прибыли и размер позиции. Предположим, вы находитесь в сделке в лонг на расстоянии t единиц от последнего лоу или последнего хая (для сделки в шорт). Вы используете следящий стоп величиной s, который может отличаться от вашего начального стопа. Распределение прибыли идеального трейдера на рисунке 2 и матрица вероятностей на рисунке 4 могут использоваться для оценки вероятности достижения цели z без срабатывания следящего стопа s. Этот процесс аналогичен тому, который описан ранее для входа в сделку. Нужно быть осторожным при нахождении соответствующей точки входа идеального трейдера, чтобы правильно оценить расстояние t до текущей позиции. Если размер стопа s сокращается после входа в сделку, это расстояние будет уменьшено, т.к. новый соответствующий параметр идеального трейдера меньше. Следовательно, новая точка входа соответствующей сделки идеального трейдера будет ближе к текущей позиции, как показано на рисунке 6.

Рисунок 6

Стоит отметить, что вероятности прибыли и убытка не должны рассматриваться как абсолютные критерии при принятии решения. Относительно низкие вероятности прибыли, приведенные на рисунке 4, являются типичными для сделок по тренду. Но это не должно препятствовать открытию таких сделок, потому что эти вероятности были оценены в соответствии с уровнями потенциальной прибыли и в сравнении с другими возможностями для торговли. Из рисунка 2 и из вероятностей на рисунке 4 можно увидеть, что меньшие прибыли имеют вероятность выше. Но закрытие таких небольших прибылей может не соответствовать вашему стилю торговли, особенно, если вы предпочитаете делать меньше сделок, но с большей прибылью.

Данную концепцию можно также применить и к нетрендовым движениям. Начальный или следящий стоп s будет служить целевой прибылью, а целевая прибыль z - фиксированным стопом. Для применения к нетрендовым сделкам, матрица на рисунке 4 должна быть транспонирована.

Например, рынок сделал значительное движение, которое трейдер рассматривает как ложное и хочет торговать против движения. Вероятность получить прибыль без срабатывания фиксированного стопа того же размера составляет 86%, если движение цены было 3s, и почти 100%, при движении 7s. Как можно было ожидать, нетрендовые сделки, как правило, ассоциируются с высокой вероятностью получения прибыли, но размер прибыли меньше, чем размер стопа.

Принятие осознанных решений

Концепция идеального трейдера полезна при оценке вероятности прибыли и убытка ситуативными трейдерами. На каждом этапе своих сделок они смогут соотносить риски с различными уровнями потенциальной прибыли. Они могут делать это, используя характерное распределение прибыли идеального трейдера, и принимать осознанные решения о размещении своего капитала на различных рынках и инструментах. Идеи и процедуры, описанные в данной статье, можно легко запрограммировать, создав торговый алгоритм для стратегии или статистической торговли. Их можно также встроить в торговые инструменты, которые используют ситуативные трейдеры.