Может ли простой метод действительно повысить прибыльность торговли? Давайте посмотрим.

Покупайте на минимуме и продавайте на максимуме. Это легко запомнить, но так ли легко применить на практике? В данной статье рассмотрим, как работает этот простой метод распознавания моделей и как он может улучшить ваше финансовое состояние.

Покупка на минимумах

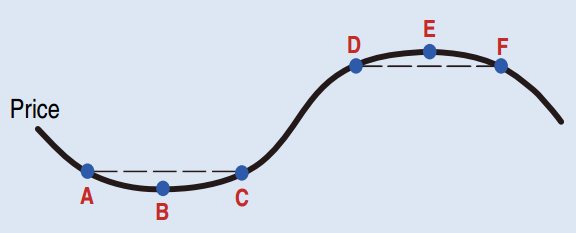

Рисунок 1

Рисунок 1 показывает идеальную сделку. Черная извилистая линия - это цена. В любой сделке лишь одна цена может служить идеальным уровнем входа. Какой из меток - А, В или С - отмечена наилучшая цена для покупки? Правильный ответ - В. Цена достигает дна в точке В и формирует лоу данного графика.

Точки А и С находятся на одном уровне, который обозначен горизонтальной пунктирной линией. Если вы купили в точке А, цена продолжает падать, приближаясь к точке идеального входа. Такой вход часто совершают новички, пытаясь поймать дно. Они видят, что цена падает, и чувствуют, что она не может идти ниже, поэтому покупают. Но рынок знает лучше и продолжает гнать цену на акцию вниз. Через несколько дней после приобретения акции, трейдер, купивший в точке А, уже находится в убытке.

Если трейдеру повезет, минимум цены окажется близко к его цене покупки. Если не повезет, цена пойдет ниже. В конце концов, душевные страдания от того, что акция, которую ты держишь, ежедневно падает, становятся настолько невыносимыми, что трейдер выходит из позиции. Часто это происходит за неделю-две до достижения ценой дна В.

Очевидно, что А - плохая цена для входа в эту акцию. Мы не можем знать, где будет дно В, но мы знаем, что цена падает (просто взгляните на тренд при помощи скользящей средней или переключитесь на линейный график, если это поможет).

Давайте рассмотрим цену С. Она находится на том же уровне, что и А. Но этот вход лучше, потому что цена движется вверх, а не вниз. Мы покупаем акцию после точки идеального входа В, но, по меньшей мере, уже испытываем меньше переживания по поводу получения убытка - оно присутствует, но в меньшей степени. Почти ежедневно цена поднимается, и прибыль растет.

Цена принимает форму закругленного разворота. Чем ближе мы покупаем к точке В, тем более прибыльна сделка. Не нужно покупать слишком рано (в точке А), следует сперва дождаться дна, а уже затем покупать.

Давайте рассмотрим вторую половину ценовой волны - точки D, E и F. Если мы покупаем в точке D, цена какое-то время идет вверх, но достигнув вершины, опускается. Точка Е - самая плохая для покупки. Цена достигла вершины и готова упасть. В точке F уже видно, что цена падает.

Точка D - это вход для моментумной сделки. Трейдеры покупают в ней в надежде, что смогут выйти вблизи вершины Е. Идея заключается в том, чтобы купить высоко и продать еще выше. Опытный трейдер сможет купить по более низкой цене, например, в точке С, и высидеть вплоть до Е, спрыгнув с этих американских горок и забрав прибыль.

Понятно, что для покупки цена С лучше, чем D, E или F.

Продажа на максимумах

В любой сделке лишь одна цена представляет идеальную точку выхода. Если у нас на руках акция, изображенная черной извилистой линией на рисунке 1, какова будет наилучшая цена продажи? Ответ очевиден - точка Е. Но все равно, давайте рассмотрим варианты.

Продажи в точках А, В или С - ужасные, но обычные для начинающих трейдеров и инвесторов. Точка В является наихудшей ценой продажи, т.к. находится на дне. Но точки А и С не намного лучше. Продажа в точке А лучше, чем в точке В, потому что цена падает. Мы минимизируем убыток, но, к несчастью, слишком поздно.

В точке С цена повышается. Зачем продавать сегодня, если завтрашний день принесет более высокие цены? Ответ: налоги или другие причины, вынуждающие закрыть сделку. Представим, что это последний торговый день в году. Это ваш последний шанс продать убыточную позицию, снизив размер налога на прирост капитала. Продажи такого типа часто случаются между точками А и С.

Наилучшая цена для продажи - точка Е. Здесь акция достигла наивысшей точки. Немногие могут выбрать идеальное время для выхода; скорее всего, вы продадите слишком рано (D) или слишком поздно (F). Если вы продаете в D, цена продолжает движение вверх и вы упускаете часть прибыли. Если вы продаете в F, акция падает, и каждый день, пока вы в позиции, ваша прибыль сокращается.

Поскольку точки D и F находятся на одном уровне, то в чем же разница? Теоретически, разницы нет. Но на практике, D - лучший вариант.

Покупаем на низине, продаем на вершине

Кривая DEF представляет собой закругляющуюся вершину. Говоря реально, С - лучшая цена для покупки, а D - лучшая цена для продажи акции. Не важно, торгуете ли вы по принципу "купить и держать", позиционно, свинг или внутри дня. Лучшие цены входа и выхода - одни и те же. Покупайте и продавайте как можно ближе к этим точкам.

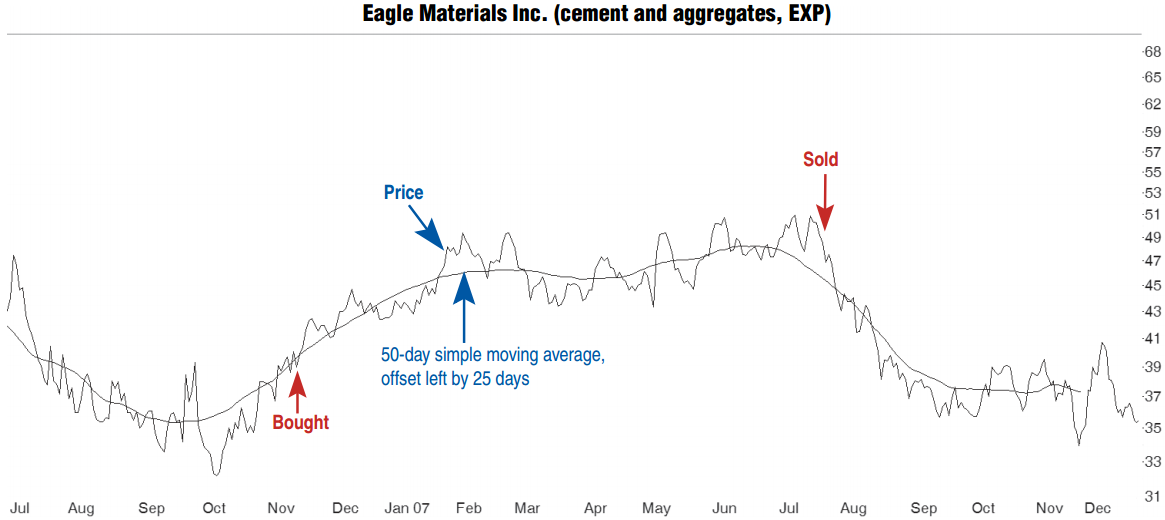

Рисунок 2

Как использовать вышесказанное для своей торговли? Посмотрите на рисунок 2. Он показывает реальную сделку, совершенную несколько лет назад. Это дневной тайм-фрейм свечного графика. Покупка и продажа осуществлялась в обозначенных местах. Видите закругления на минимумах и максимумах? Барный график не позволяет это легко заметить, поэтому давайте его подчистим.

Рисунок 3

На рисунке 3 представлен тот же период, но используется линейный график, основанный на ценах закрытия, а не барный. График цены имеет пилообразную неровность, поэтому сгладим его с помощью 50-дневной скользящей средней. Можно сказать, что 50-дневный период хорошо работает на дневных графиках, но вы можете поэкспериментировать, используя собственные тайм-фреймы и акции.

Построив скользящую среднюю, сдвинем ее влево на половину длины волны (в данном случае - 25 дней). Если бы мы использовали 100-барную скользящую среднюю, то сдвиг должен был бы составить 50 баров. Этот сдвиг влево хорошо работает для исторических ценовых рядов, доказывая, что данный метод работает для ваших сделок.

Скользящая средняя формирует закругление на дне в сентябре 2006, противоположное закругление образуются на вершине (на скользящей средней) в июне. Купив в ноябре (в точке, соответствующей С на рисунке 1) и продав в июле (точка F на рисунке 1). Была совершена покупка после пробоя фигуры технического анализа "голова и плечи" на дне и продажа из-за слабости индустрии и приближавшегося пробоя вниз графической модели восходящего клина (рисунок 2).

Если делать это в реальной торговле, сдвиг скользящей средней означает, что вы не увидите этого в день вашей сделки. Но здесь должен помочь линейный график. Его можно распечатать и добавить (вручную нарисовать) вершины, чтобы лучше видеть закругления на максимумах и минимумах. Иногда лучше работает добавление впадин.

Перед входом в сделку

Перед входом в сделку спросите себя, не покупаете ли вы на закруглении вниз или не продаете ли на закруглении вверх (это наихудшая комбинация). Если это так, то, возможно, вы совершаете ошибку. Если вы стараетесь покупать на минимумах (лучший вариант), старайтесь делать это после того, как акция прошла дно и движется вверх. Если цена стремится ниже, подождите с покупкой.

Если вы продаете на максимумах (лучший вариант), то лучше продать раньше, чем слишком поздно. Почему? Потому что цена, как правило, падает быстрее, чем растет. Реальные сделки подтверждают, что лучше продать слишком рано, чем слишком поздно. Проверьте свои сделки и посмотрите, сможет ли торговля на максимумах и минимумах повысить прибыльность вашей торговли.