Профиль компании

Американский финансовый сектор стал основателем современной мировой финансовой системы. На сегодняшний день объем финансового рынка США превышает 80 трлн. долларов в год, что составляет чуть меньше половины от мирового рынка, благодаря чему именно американские финансовые компании стали лидерами во многих сегментах сектора. Одной из таких компаний является Morgan Stanley, акции которого торгуются на Санкт-Петербургской бирже под тикером MS, и теперь необходимости открывать торговый счет у брокера с непосредственным выходом на американский рынок, чтобы совершать те или иные торговые операции у резидентов в России, нет.

До 2008 года Morgan Stanley оставался исключительно инвестиционным банком и до сих пор инвестиционный бизнес приносит значительно более высокий доход по сравнению с традиционным кредитованием. Основанный в 1935 году в качестве самостоятельного подразделения другого финансового гиганта (J.P. Morgan & Co), на сегодняшний день эта компания стала крупнейшей в мировом инвестиционно-банковском бизнесе. Редко какое крупное IPO в Европе и Северной Америке проходит без участия Morgan Stanley. Благодаря ультра-мягкой монетарной политике ФРС и активному росту инвестиционной активности на западных рынках капитала, многие крупнейшие американские инвестиционные банки получили большие преимущества.

Однако в последние кварталы появилось все больше рисков для столь благополучного состояния американского финансового сектора. В основном эти риски связаны с вероятным повышением учетной ставки ФРС США и общей нормализацией денежно-кредитной политики регулятора. В таком случае сверхвысокая активность на финансовом рынке, которая наблюдалась с 2011 года, прекратится, а с ними сократятся и сверхприбыли от инвестиционно-банковского бизнеса. Однако Morgan Stanley является одним из мировых лидеров в сфере инвестиционного банкинга и имеет достаточно диверсифицированные источники доходов, поэтому во многом эти риски руководству компании удалось нивелировать.

Чем занимается Morgan Stanley?

В отличие от классических коммерческих банков, основным направлением деятельности Morgan Stanley является инвестиционно-банковский бизнес, на который приходится свыше 85% всех доходов. В частности, компании принадлежат индексы MSCI (Morgan Stanley Capital Index) – наиболее авторитетный международный индикатор состояния фондового рынка. Собственно, непосредственно кредитованием банк начал заниматься лишь с 2008 года – после того, как годом ранее из-за ипотечного кризиса потерпела убытки на 8 млрд. долларов, в результате чего в руководстве решили диверсифицировать бизнес и освоить другие направления банковской деятельности. При этом структура инвестиционного бизнеса подразделяется на три направления: управление частными капиталами, управление корпоративными капиталами и доверительное управление. С недавних пор существует также подразделение по кредитованию – в основном для клиентов из корпоративного сектора.

Основные тренды развития Morgan Stanley

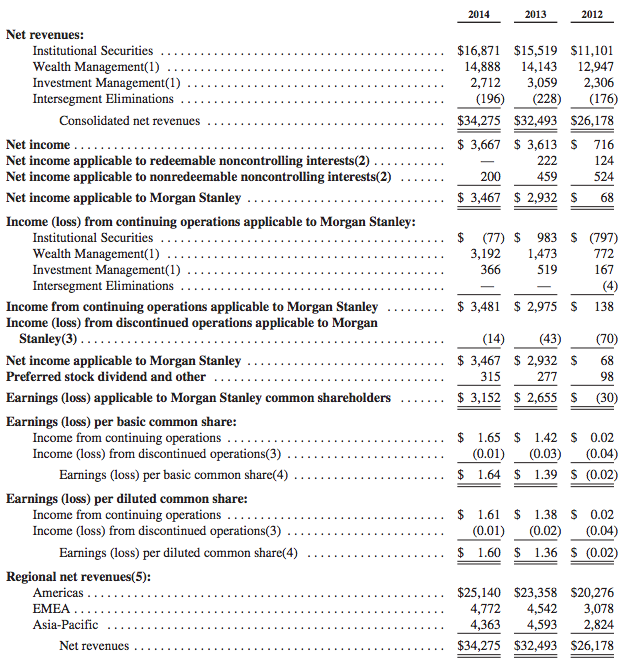

В географическом разрезе главным образом доходы Morgan Stanley приходятся на инвестиционный банкинг в США – порядка 73.5% по состоянию на 2014 финансовый год. При этом в последние 3 года, благодаря трем раундам количественного смягчения от ФРС и последующего укрепления доллара на мировом валютном рынке в связи со сворачиванием монетарных стимулов, доля американского рынка в структуре выручки стабильно увеличивалась. За минувший финансовый год общие доходы в США выросли на 7.7% - до 25.14 млрд. долларов, в то время как на остальных рынках наблюдалось либо очень незначительное увеличение выручки, либо вовсе сокращение доходов. Вероятнее всего, в связи с продолжающимся укреплением американского доллара на Forex, тренд доминирования американского рынка в структуре бизнеса компании сохранится и вполне вероятно, что даже еще больше возрастет.

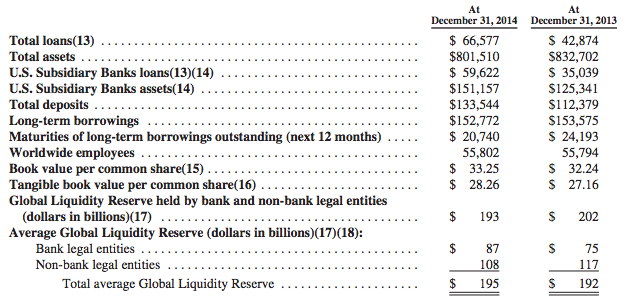

В сегментарном разрезе бизнес Morgan Stanley опирается на два ключевых направления – институциональные ценные бумаги и управление активами. На долю этих двух сегментов приходится до 84% всех доходов – 16.9 и 14.9 млрд. долларов соответственно. В то же время, на сегмент кредитования приходится менее 15% от выручки, а из общих активов более чем в 800 млрд. долларов лишь 66 млрд. приходится на классические кредиты. При этом с 2010 года прибыль от кредитования несколько увеличилась – с менее 900 млн. долларов до более чем 1.7 млрд. Произошло это благодаря снижению расходов по процентным выплатам из фондирования, полученного для целей кредитования. Однако инвестиционно-банковская деятельность остается доминирующей в бизнесе финансового гиганта и вряд ли даже столь резкий рост сегмента кредитования сможет изменить это положение дел.

Финансовые показатели

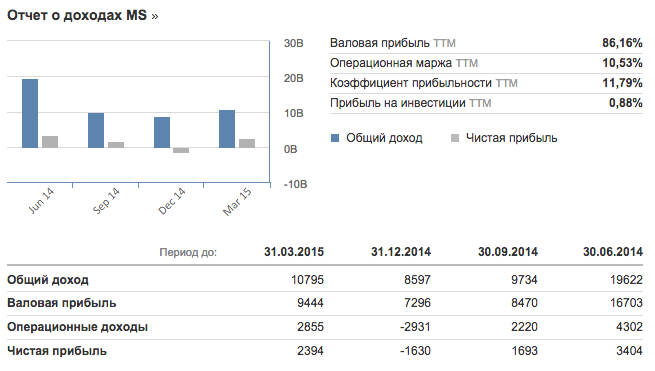

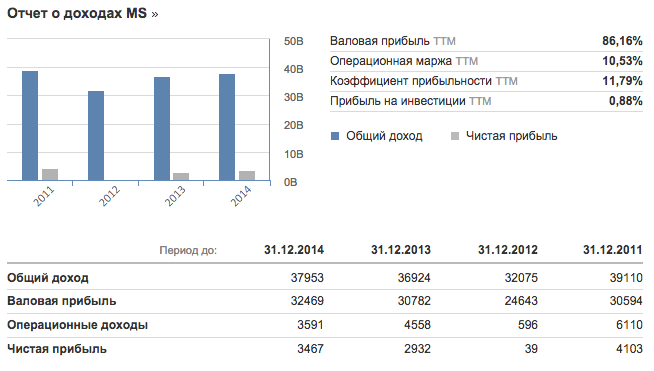

Финансовые результаты Morgan Stanley довольно противоречивые. За 2014 финансовый год общие доходы составили 37.95 млрд. долларов, что на 2.8% больше, чем годом ранее, чистая прибыль подскочила на 18.5% - до 3.47 млрд. долларов (в 2013 финансовом году этот показатель составлял менее 3 млрд. долларов). При этом в последнем квартале финансовые показатели ускорили рост – выручка увеличилась на 10% до 9.9 млрд. долларов, чистая прибыль подскочила более чем на 55% – до 2.47 млрд. долларов. Средние ожидания инвесторов по выручке составляли 9.17 млрд. долларов, а по чистой прибыли – менее 2 млрд. В результате, после публикации отчета акции компании на открытии торгов подскочили на 1.8%. Однако текущие финансовые показатели все равно значительно ниже, чем в 2011 году – тогда выручка превышала 39 млрд. долларов, а чистая прибыль достигала 4.1 млрд. и по крайне мере по показатели прибыли крайне мала вероятность повторения в текущем году. Поэтому говорить об устойчивости роста бизнеса эмитента не приходится.

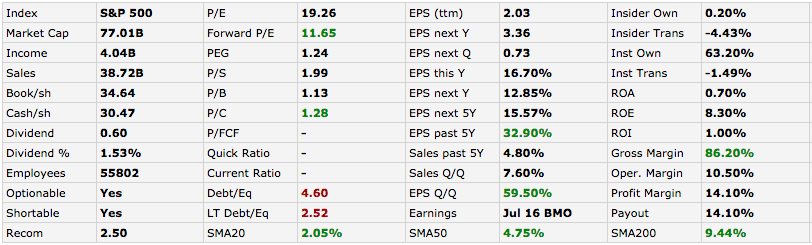

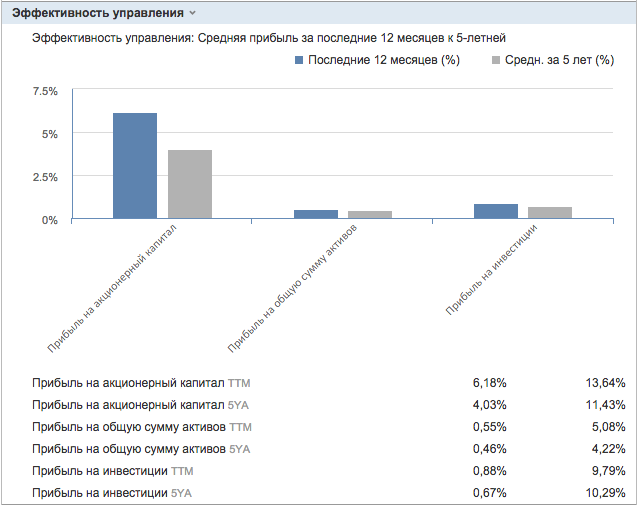

Фундаментальные показатели также противоречивы. Долговая нагрузка компании высокая, что впрочем характерно и для всего финансового сектора в целом, – коэффициент Debt/Equity, определяющий соотношение долга к собственным средствам, составляет 4.6. При этом на долю долгосрочной задолженности приходится лишь чуть более половины от этого объема – 2.52. У ближайших конкурентов компании долговая нагрузка примерно такая же. В то же время, доходность инвестиций и текущей деятельности ниже, чем по отрасли. Так, рентабельность собственного капитала ROE составляет 8.3%, средняя рентабельность инвестиций ROI достигает 1%, а рентабельность активов ROA не превышает и 0.7%. Для сравнения – у крупнейшего конкурента эмитента Goldman Sachs аналогичные показатели составляют соответственно 12%, 1.8% и 1%.

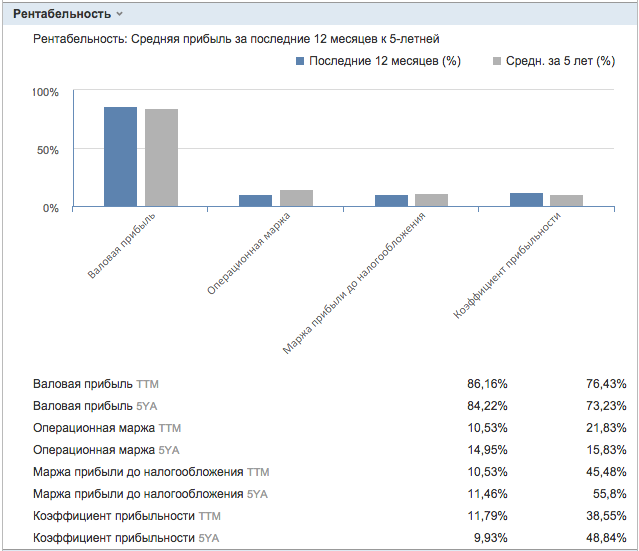

Показатели операционной рентабельности значительно хуже, чем у компаний-аналогов. Так, валовая рентабельность за последние 5 лет составляет соответственно у компании и отрасли 86.15% и 76.45%. Операционная маржа составляет 14.85%, в то время как у конкурентов аналогичный показатель достигает 15.85%. По маржинальности бизнеса Morgan Stanley еще больше отстает от конкурентов – текущий показатель составляет 10.5%, а за последние 5 лет достигает 11.5% (у компаний-аналогов соответственно 45.5% и 55.8%). Сравнительный доход на акцию компании и отрасли составляет соответственно 19.79 долларов и 26.65 долларов, а базовая прибыль на акцию – 1.65 и 4.82 доллара на акцию. В совокупности эти данные указывают на относительно более слабое финансовое положение эмитента по сравнению с остальным сектором.

Тем не менее, акции компании активно растут с начала 2012 года. За год бумаги эмитента подскочили почти на 24%, а с начала текущего года подрастают в пределах 1.5% - до уровня 39.20 долларов. Однако связано это с общей тенденцией профильной отрасли. Так, для сравнения – в целом в секторе Investment Brokerage - National из индекса S&P500, в котором и торгуются бумаги эмитента, общая рыночная капитализация за год выросла на 28.1%, а с начала года подрастает на 10.7%.

Есть ли потенциал для роста?

Коэффициент P/E у Morgan Stanley превышает 19.2, что выше средней по отрасли – 18.3. Коэффициент P/Sales у эмитента также выше, чем в среднем по отрасли – соответственно 2 и 1.85. Лишь индикатор отношения рыночной капитализации к балансовой стоимости активов P/Book у компании ниже, чем у аналогов – 1.15, у сектора – 1.5. Таким образом, по основным мультипликаторам имеется потенциал для коррекции стоимости бумаг эмитента.

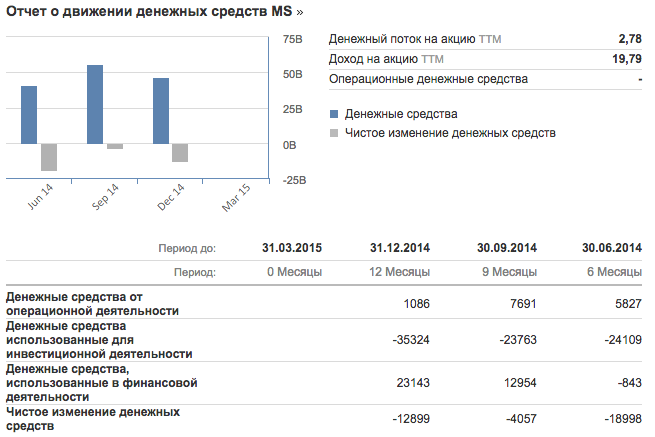

Доходность бумаг компании значительно ниже, чем по отрасли. Так, разводненная прибыль на акцию для компании и отрасли составляет соответственно 1.61 доллар и 4.71 доллара, коэффициент прибыльности – 10% и 48.9%. Денежный поток на акцию у компании и отрасли составляет соответственно 2.78 доллара и 7.11 долларов. Таким образом, по сравнительному и мультипликационному анализу, акции эмитента обладают потенциалом снижения в пределах 15%.

И тем не менее, несмотря на столь нерадужные выводы по финансовому анализу компании, Morgan Stanley по-прежнему остается одним из лидеров на мировом рынке инвестиционно-банковских услуг. В долгосрочной перспективе, вероятнее всего, менеджменту удастся выправить ситуацию и увеличить инвестиционную привлекательность компании. Однако в средне и краткосрочной перспективе (до 1 года) есть существенные риски коррекции бумаг эмитента в указанным диапазонах.

"вероятнее всего, менеджменту удастся выправить ситуацию" Все нормально у них с ситуацией не говорите глупостей