Это ожидаемая доходность в конце срока погашения облигации (оферты). По-английски Yield to maturity, YTM. Этот показатель используется инвесторами для расчета справедливой цены.

Облигации отличаются фиксированной доходностью, в отличие от акций, у которых доходность изменяется в зависимости от котировок и дивидендов пропорционально капитализации компании-эмитента. Выплата процентов указывается в условиях эмиссии. Это может происходить поквартально, раз в полгода или ежегодно.

Доход от облигаций

1. Фиксированный процент. Это самая распространенная форма в виде серии выплат фиксированных процентов — аннуитетов. Выплаты происходят до окончания срока погашения с возмещением в конце срока номинальной стоимости облигации.

2. Ступенчатая ставка. В этом варианте устанавливаются некоторые временные отрезки, по окончании каждого из которых владелец имеет право на погашение облигаций или на оставление у себя до окончания следующего срока. В каждом следующем периоде процентная ставка растет.

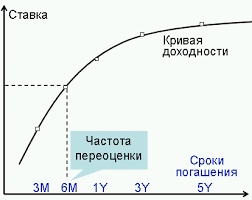

3. Плавающая ставка. Регулярно меняющаяся ставка в зависимости от изменений ставки Центробанка или в зависимости от динамики аукционных продаж.

4. Индексация первоначальной стоимости. Применяется в антиинфляционных целях.

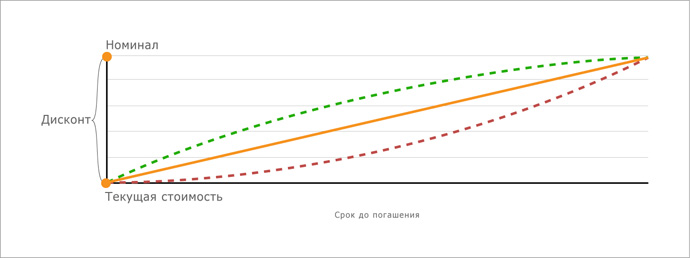

5. Продажа с дисконтом от номинальной цены облигации. Погашаются дисконтные облигации по номиналу.

6. Выигрышные займы. Проводятся регулярные тиражи, как с лотерейными билетами.

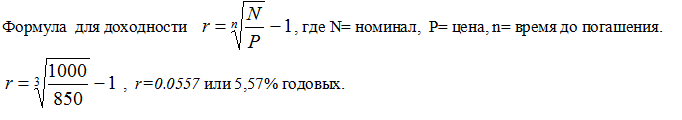

Измерение доходности в конце срока оборачиваемости

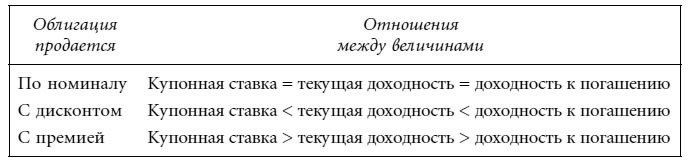

Купонная доходность указывается на самой облигации. Она равна отношению суммы доходов по купонам за год к номинальной цене облигации.

Текущая доходность рассчитывается как отношение суммы равных периодических выплат к стоимости покупки. Текущая доходность не учитывает изменений рыночной стоимости бумаг за время их хранения. В зависимости от изменений рыночных цен может меняться текущая доходность у торгуемых облигаций. Но она фиксируется в момент покупки и становится постоянной, потому что ставка купона - величина постоянная.

Доходность к погашению служит мерой эффективности облигаций. Это ставка в коэффициенте дисконтирования, устанавливающая равенство между рыночной стоимостью бумаги и реальной стоимостью платежей по ней.

Полная доходность — то же, что ставка помещения. Здесь учитывается сумма всех источников дохода. Полная доходность дает представление об эффективности инвестиций в ценные бумаги. Совокупный доход за весь период обращения равен процентам по ставке помещения, начисленным на стоимость приобретения.

Условия для доходности к погашению

1. Облигация погашается только по истечении срока оборачиваемости.

2. Купонные выплаты реинвестируются.

Наблюдается прямая зависимость между ставкой реинвестированного дохода по купонам и YTM.

У облигации, продающейся с дисконтом, YTM выше, чем доходность по купонам. Если эти два показателя равны, то рыночная стоимость бумаг равна номинальной цене. Продажа облигаций с премией говорит о том, что YTM у этих бумаг ниже, чем купонная доходность.

Три способа расчета доходности к погашению

1. В YTM учитываются прирост капитала и процент. Чтобы вычислить YTM, необходимо:

1. Из номинальной цены вычесть фактическую цену приобретения. Полученное значение — дисконт.

2. Поделить дисконт на количество лет обращения облигации. Получается прирост капитала за год.

3. Прибавить полученный прирост капитала к годовому проценту. Это полная годовая доходность.

4. Годовую доходность надо поделить на фактическую стоимость покупки.

5. Из номинальной цены акции вычесть прирост капитала за год.

6. Годовой доход поделить на результат п.5.

7. Найти среднее значение между результатами п. 4 и п. 6. Это и есть YTM.

2. Наиболее простой способ рассчитать YTM с помощью программы Excel и функции XIRR, которая подбирает внутренний процент для денежного потока неравного объема и периодичности. В списке формул есть название этой функции — ЧИСТВНДОХ.

3. YTM облигации, если m раз в год производятся выплаты процентов по купонам, рассчитывается по следующей формуле:

( N — P ) / nm + C / m r = ( N + P ) / 2 ,

где r — YTM облигации,

P — цена облигации, N — номинал,

n — количество лет оборачиваемости,

С — купон.

Ограничения

YTM имеет тот же недостаток, что и IRR (внутренняя норма доходности). Очень редко происходит, что все платежи по купонам реинвестируются по ставке YTM. Если на самом деле реинвестировать купонные платежи по ставке ниже чем YTM, то получается завышенная доходность к погашению. А если ставка реинвестирования купонных платежей выше, чем доходность к погашению, то последняя окажется заниженной. Поэтому результаты таких расчетов считаются верными для небольшого промежутка времени. Это объясняется постоянно меняющимися процентными ставками на рынке капиталов.

2.png)

1.jpg)