Добрый день, дорогие друзья!

В предыдущем посте я отмечал, что по октябрьским опционам никаких действий скорее всего приниматься не будет. И по-прежнему придерживаюсь этого мнения. По октябрьским шортам РТС остается примерно две недели, рынок не выходит из диапазона, поэтому действий никаких не требуется. Как и ожидалось, шорты дальних краев очень быстро дали отдачу в 50% премии, остальное остается ждать до экспирации.Напомню, что для снижения риска я задействовал только 50% ГО для продажи стренгла (60 пут и 95 колл). При этом чем больше я смотрю на доллар, тем соблазнительнее выглядит текущая картина в плане покупки волатильности. Предлагаю рассмотреть самый базовый актив - фактический доллар на валютной секции (инструмент USDRUB_TOM).

Обратите внимание, как периоды низкой волатильности сменяются трендовым движением. Это вообще совершенно обычное дело когда низкая волатильность сменяется повышенной, когда импульс выходит из консолидации. Весь вопрос заключается в том, сколько продлится текущая консолидация. Этого мы как раз не знаем. Но знаем, что в очередной ситуации, которая сейчас имеет место быть на рынке, дальнейший импульс выглядит как минимум логичным. С точки зрения покупки волатильности совершенно не важно в какую сторону. Важно лишь то, дождемся ли мы развития ситуации, и что будем конкретно делать.

С точки зрения "дождаться" я сразу отбросил октябрьские опционы. Посмотрите, сколько потребовалось времени для выхода наверх во втором случае на графике. У октябрьских контрактов есть всего

пара недель, с учетом усиливающегося временного распада этого может быть недостаточно.

Поэтому я стал рассматривать ноябрь. С точки зрения набора позиции ноябрь является несколько проблемным месяцем. Поясню: для опционов традиционно ликвидными являются ближайший месяц и квартальный месяц. В нашем случае ближайший - октябрь, квартальный - декабрь. Ноябрь по всем пунктам в пролете. Октябрь мы отсеяли из-за временного распада, декабрь можно было бы взять, но с учетом существенного времени до экспирации мы возьмем очень дорогие опционы. В итоге стреддлу нужно будет сделать большее движение для выхода в

прибыль. Как ни крути, ноябрь оптимальнее. Ну что ж, базовый

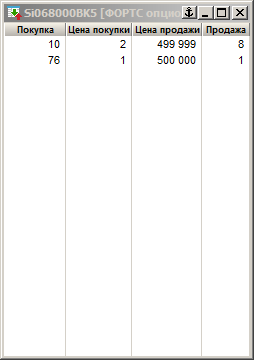

актив для опциона SIZ5 находится близко к страйку 68 000, давайте рассмотрим стакан коллов данного страйка.

Как видим, стакан не балует обильным спросом и предложением. Однако это не значит, что там их нет. В одной из предыдущих

статей я уже раскрывал данный вопрос, бегло остановлюсь на нем еще раз. Для набора позиции по опционам стакан не так важен. Хорошо, конечно, когда у вас есть шанс ударить в рядом стоящий

оффер, но если его нет, это далеко не катастрофа. В опционах вы всегда можете ориентироваться на теоретическую цену и, выставляя свой бид чуть выше теоретической цены, повышать его привлекательность.

Крайне важно! Ни в коем случае не степайте агрессивно бидом. В момент когда вы поставили свой ордер с небольшой премией к теории, вы искусственно завышаете теоретическую цену, т.к. искусственно завышаете волатильность страйка. Это может ввести вас в заблуждение и привести к тому, что теория начнет убегать от вас.

Например, теоретическая цена 2500. Вы поставили по 2520. Это привело к скачку теории до 2530. Вы видите, что теперь стоите ниже теории и снова повышаете свой бид. Теория снова вырастает... и так по кругу.

Скачок теоретической цены в моменте - это нормально. Чуть позже теория нормализуется, спокойно стойте по своей цене. Не стоит степать, отменять/выставлять на ту же цену итд. Не нагоняйте волатильность страйка, это работает против вас. Только если базовый актив пошел в вашу сторону (выставляете коллы - БА начал расти) у вас будет оправданное повышение теории и придется выставлять бид выше.

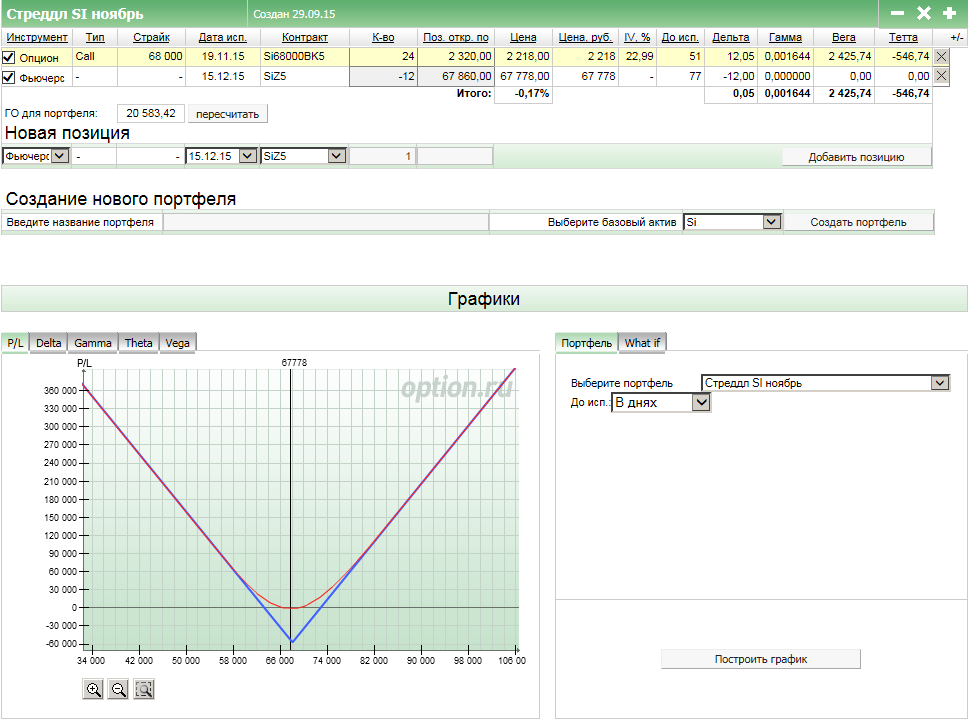

Таким образом, была набрана ноябрьская позиция в "пустом" стакане. 50% от счета занято в продаже волатильности по РТС на октябре. На остальные 50% мы формируем стреддл 24 ноябрьских колла (страйк 68 000) с ценой 2320 против 12 проданных фьючерсов SiZ5 по цене 67860. Профиль позиции я приводил в твиттере, предлагаю рассмотреть его еще раз.

В следующих статьях расскажу немного как про судьбу данной позиции, так про дельтахедж (некоторые отличия книжного варианта от реального). Срок написания пока не ставлю, надеюсь сделать в октябре. Желаю всем успешных торгов!

Григорий, вы давно занялись опционами? Помню пару лет назад вы америку торговали