Приветствую всех читателей моего блога! Пришла пора отчитываться по обновленному бета-нейтральному портфелю. Отчетность будет проводится по состоянию на 12 октября, то есть будут учитываться 5 торговых дней его работы. Я учел пожелания некоторых читателей, поэтому я также напишу небольшую правку по наиболее заметным позициям в портфеле, а вместо анализа рыночных факторов, которые оказали влияние на портфель в целом, опишу лишь факторы, которые оказали влияние на те самые отдельные наиболее заметные сделки. Кроме того, в конце отчета сделаю итоговый вывод. Как сказал Гагарин – поехали!

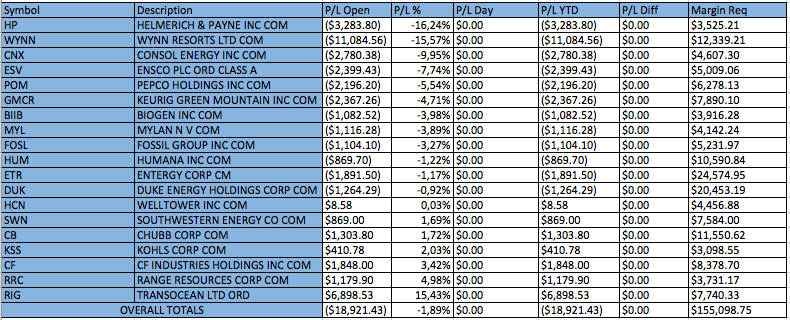

Начнем с общих результатов. На отчетную дату убыток по портфелю вырос до 18.9 тыс. долларов, что составляет чуть менее 1.9% от общего депозита. При этом с учетом ранее полученной доходности до обновления, общая прибыль проекта достигает пока около 8% годовых. Однако пока, к сожалению, стоит отметить, что основные показатели ухудшаются. В частности, индикатор Risk/Reward ухудшился до 2:1, а количество убыточных позиций превышает количество прибыльных в соотношении 12:7. Тем не менее, паниковать и списывать раньше времени этот портфель не стоит – напомню, что это лишь первая торговая неделя, делать какие-либо вывода можно по прошествии как минимум месяца работы. Теперь рассмотрим отдельные наиболее заметные сделки.

Всего таковых позиций можно выделить три: по Helmerich&Payne Inc, Wynn Reosrts и Transocean Ltd. Первые две позиции убыточные и лишь третья – прибыльная. Начнем со сделки по акциям буровой и геологоразведочной компании Helmerich&Payne (HP). Примечательна она тем, что по ней зафиксирован максимальный убыток в относительно выражении – порядка 16.25% от объема позиции. При этом влияние на результат общий портфеля в целом небольшое – всего около 0.3% (при абсолютном убытке в 3.3 ты. долларов). Сделка была открыта на продажу общим объемом 20.3 тыс. долларов и вероятной причиной роста акций стал резкий взлет нефтяных котировок на прошлой неделе.

Следующая позиция – по акциям компании из сектора услуг и развлечений Wynn Resorts (WYNN). Примечательна наибольшим убытком в абсолютном выражении – более 11 тыс. долларов, или около 1.1% от общего портфеля. Сделка открыта на продажу, объем – 71.2 тыс. долларов. Вероятной причиной роста акций компании послужила позитивная статистика по рынку труда и потребительскому сектору в США, на фоне чего возникли ожидания роста потребительского спроса в секторе Intertainment, в частности в профильном для эмитента сегменте казино.

Наконец, последняя наиболее заметная позиция – по акциям нефтебуровой и геологоразведочной компании из Швейцарии Transocean Ltd (RIG). Это единственная прибыльная позиция из перечисленных выше. Более того – эта позиция одновременно самая прибыльная в абсолютном выражении и самая доходная в относительном. Сделка также открыта на продажу, объем позиции – порядка 58 тыс. долларов. Однако в отличие от Helmerich&Payne, Transocean ведет свою деятельность преимущественно в сегменте шельфовой и трудноизвлекаемой нефти, в связи с чем даже столь резкий рост цен, который наблюдался на минувшей неделе, не оказал значимой поддержки ее акциям, так как нынешний уровень цен все равно не позволяет обеспечить общую рентабельность бизнеса. В итоге, доходность позиции составила почти 15.5%, а прибыль достигла 6.9 млрд. долларов (почти 0.7% от портфеля в целом). Кстати также хочу отметить, что данная позиция была открыта уже до обновления портфеля, что указывает на неизменный вывод о перспективах снижения данной акции на основе математического моделирования.

Ну и теперь подведем пару выводов. Во-первых, несмотря на сохраняющийся убыток портфеля, делать какие-либо итоги еще очень рано, и уж тем более преждевременно проводить его реструктуризацию и новое портфельное моделирование. Пока еще убыток не очень большой, лишь при достижении убытка в 5% от депозита будет целесообразно тщательно проанализировать портфель на предмет его возможной реструктуризации. Во-вторых, хочется отметить, что недельная волатильность портфеля составила около 3%, тогда как у основная бенчмарка – фондового индекса S&P500 – эта цифра доходит до 6%. На этом собственно и все. Если у кого-то остались вопросы по портфелю или кто-то хочет получить исходный Excel файл с отчетностью, указывайте в комментариях под статьей. Всем хорошего дня!