В пятницу, 30 октября, Банк России проведет очередное заседание по денежно-кредитной политике. Это будет предпоследнее заседание регулятора в этом году. С начала года ЦБ планомерно снижал ключевую ставку с целью преодоления кризисных явлений в экономике и на фоне снижения инфляционных ожиданий. Из 6 прошедших заседаний лишь на последнем ставку было решено сохранить на прежнем уровне 11% из-за девальвационного шока рубля в августе и увеличения инфляции. Всего же с начала года ключевая ставка была снижена сразу на 600 б.п. – с экстремально высоких 17% в январе до нынешнего уровня. И вот завтра регулятор проведет очередное заседание, где также будет решаться вопрос со ставкой. Постараемся разобраться, какие факторы могут повлиять на это решение и главное как они могут повлиять. Иными словами – чего ждать от ЦБ на заседании.

Считается, что главным ориентиром для определения денежно-кредитной политики Банка России является инфляция. Судя по этому фактору, вероятность снижения ключевой ставки невелика, так как рост потребительских цен уже третью неделю подряд держится на уровне 0.2%, а годовая инфляционная составляющая по-прежнему превышает 15.5% годовых. Однако так было до валютного кризиса середины декабря прошлого года, когда ЦБ в экстренном порядке повысил ставку на 650 б.п. (на те самые 17%). Теперь же кроме инфляции добавился еще один критерий для определения ставки – экономическая конъюнктура, а здесь уже все совсем неоднозначно.

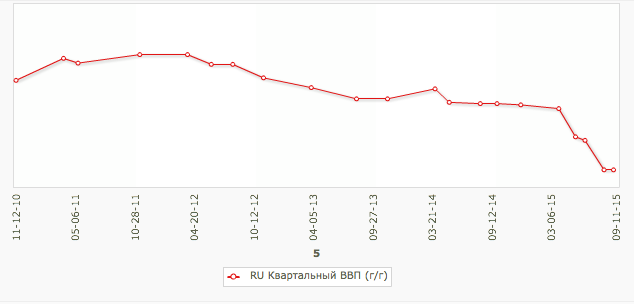

Несмотря на то, что темпы падения ВВП в последние месяцы существенно замедлились (в годовом выражении, по предварительным оценкам минэк, спад экономики за сентябрь составил лишь 3.7%), тем не менее кризис по-прежнему преобладает как в реальном секторе, так и в сфере услуг. Кроме того, ощущается острый инвестиционный голод, на это указывает резкий спад инвестиций в основной капитал – более чем на 9% по итогам первых 3 кварталов года. Это связано с фактически полным отсутствием доступа к источникам финансирования для реализации инвестиционных проектов, в особенности тяжелая ситуация у частного бизнеса (государственные компании чаще всего получают финансирование на долговых рынках за счет госгарантий).

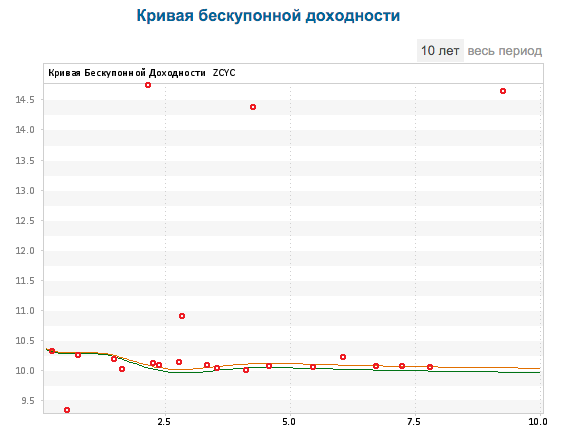

Одним из наиболее точных опережающих индикаторов будущей ставки является кривая бескупонной доходности ОФЗ. Этот показатель отражает ожидания инвесторов и основных игроков долгового рынка (в том числе и крупных государственных банков, имеющих прямые контакты с руководством ЦБ) о предстоящем изменении ключевой ставки. Если доходность кривой ниже, чем ставка Банка России, это указывает на вероятность смягчения политики на ближайшем заседании. Сейчас именно такая ситуация – впервые с декабря прошлого года ставки по 10-летним ОФЗ опустились в моменте ниже 10% годовых, что предполагает отрицательный спред к текущей ключевой ставке в размере 100 б.п.

Исходя из опыта корреляции кривой ОФЗ и изменением политики ЦБ это означает, что на завтрашнем заседании ключевая ставка, скорее всего, будет снижена на 50 б.п. – до 10.5% годовых. Кстати, именно этот уровень ставки был до валютного кризиса и таким образом, российская экономика и финансовая система за 10 месяцев нивелировала основные негативные эффекты от прошлогоднего обвала рубля, хотя это конечно довольно грубое сравнение. Противники такого сценария указывают на по-прежнему высокую инфляцию, однако необходимо понимать, что факторами в данном случае являются не монетарные составляющие (монетизация российской экономики одна из самих низких даже среди развивающихся стран и не превышает 45%). Как это ни странно, но в прошлом именно жесткая денежно-кредитная политика Банка России и приводила к высокой инфляции, так как это резко увеличивало стоимость кредитных ресурсов в экономике, в результате чего для обслуживания долгов коммерческие предприятия были вынуждены увеличивать стоимость своих товаров и услуг.

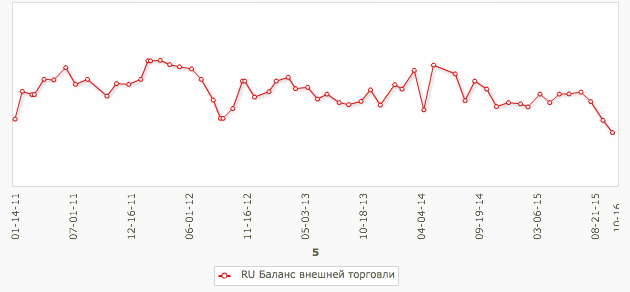

Что касается курса рубля, то теперь данный фактор вовсе не является значимым для формирования политики российского регулятора. Дело в том, что за последние два года Россия существенно сократила зависимость от импортной продукции (в этом году импорт составит немногим более 10% от ВВП), в результате чего влияние валютных курсов на инфляцию резко снизилась. Поэтому ЦБ отныне будет реагировать на изменение курса национальной только в случае угрозы финансовой системе страны (например, как это было в середине декабря прошлого года).

Исходя из всего вышесказанного можно сделать два главных вывода. Во-первых, на ближайшем заседании можно будет ожидать возобновления цикла снижения ключевой ставки (вероятнее всего, ставку понизят на 50 б.п.), что должно поддержать фондовый рынок и способствовать притоку капитала на российские рынки в целом. Во-вторых, регулятор четко дает понять, что теперь адекватно оценивает и сопоставляет показатели инфляции и состояния национальной экономики и какого-либо исключительного перекоса в политике больше не будет, а все теперь будет зависеть от ситуации в совокупности факторов экономического роста, инфляционных ожиданий, состояния финансового рынка и т.д.