Отбор акций NYSE - Stocks in Play - Торговые идеи NYSE

Facebook покоряет вершину

Неделя №45

ECL

$34.8b, $1.2b, $14.0b, 47 тыс клиентов в 170 странах. Компания занимается технологиями очистки воды, гигиены и энергетическими. Предоставляет услуги по водоочистке, технологические решения по чистке и дезинфекции, преимущественно для крупных промышленных клиентов во всех отраслях, от пищевой до обрабатывающей, химической и др. Также проводит очистку химикатов и воды для нефтяных и нефтехимических заводов.

Компания в понедельник закрыла сделку по поглощению маленькой Swisher Hygiene за $176m.

Отчиталась за Q3 2015.

Показатели GAAP:

- Revenue $3,446b, -7% по сравнению с Q3 2014.

- Net Income $257.8, -29% по сравнению с Q3 2014.

- EPS разводненный $0.86, -28%, учитывает девальвацию Венесуэльской валюты и бизнеса в этой стране.

Показатели скорректированные (non-GAAP):

- EPS скорректированный $1.28, +6%, не учитывает дополнительные прибыль и издержки, полученные от роста, экономии на сырье и других затратах, сотрудничестве, пониженной налоговой ставке, валютных изменений.

- Revenue $3,535, +1%, не учитывает изменения валютных курсов, т.е. в постоянной валюте.

- Net Income скорректированная $384.0m, +4%.

Поток денежных средств +22% YTD по сравнению с 2014.

Гайденс:

Пересмотрен показатель EPS скорректированный на полный 2015 год, с понижением до $4.35-$4.45 с ранее объявленного $4.45-$4.60. В пересмотренном прогнозе рост скорректированной прибыли составляет 4-6% по сравнению с предыдущим годом.

Очень неоднозначный отчет и гайденс. Видно, что бизнес и операционная деятельность растет, но компания несет убытки от негативного влияния девальвации Бразильской и Венесуэльской валют. Таким образом акция представляет интерес только для долгосрочных инвесторов, которые, как я полагаю, не будут покупать возле значения All time high, на котором сейчас находится бумага. Поэтому более вероятен разворот и снижение, к тому же есть технические предпосылки – закрытие гэпдауна и начало разворота вниз.

Индустрия Chemicals на этой неделе отличилась вся, когда во вторник все акции устроили ралли, но все оставшиеся дни недели снижались.

D

$42.0b/$1,7b/12.1b. Энергетическая компания, занимается генерацией, передачей и распределением электроэнергии. В активах 24,600 мегаватт генерирующих мощностей, 6,400 и 57,100 линий электропередач и распределительных сетей соответственно, 10,900 миль газового трубопровода и 21,900 миль распределительных газовых сетей, 947 млрд кубических футов газовых хранилищ. На конец 2014 года обслуживала 5 млн коммунальных и розничных потребителей.

Отчиталась в понедельник. Вероятен разворот наверх. Объемы на 5 минутном графике показывают, что не было закрытия длинных позиций, накопленных за два предыдущих дня, наоборот, от 70 подключились покупатели. Основной уровень, пробить который должна акция, чтобы пойти вверх 71.50.

Как видим, акция не пробила 71.50 и разворачиваться не захотела, более того, она ежедневно понижала свои дневные максимумы и прижималась к поддержке 70.20. Которую в пятницу пробила и пошла ниже, где впереди две очень сильные поддержки 57 и 65. В пятницу компания объявила об изменении расстояния между проводами линий электропередач, для того, чтобы они стали более безопасными для птиц с широким размахом крыла. Естественно это приведет к повышению надежности и, конечно, к дополнительным расходам. Видимо эта новость и привела к снижению в пятницу. Несмотря на то, что компания третья по величине по производству и передаче электроэнергии, и что Utilities самые стабильные акции, по ее поведению на неделе можно предположить дальнейшее снижение.

CLX

$16.2b/$606m/$5.6b. Consumer staples-Household products, компания производит домашнюю утварь и приспособления, бытовую химию, упаковку.

На отчете совершила гэп вверх, но ее развернули. Причем объемы на пике были совсем неинтересные, и со 127 акция быстро скатались. Но ее также подобрали со 124.50, где были огромные сделки и спайки в объеме. Также в день перед отчетом, пятницу, в акции был очень крупный объем, который удержал ее на 122. Сложно определить куда пойдет, ее и снизу поддерживают, и к росту энтузиазма нет.

На следующий день, во вторник, акция встала на 124.50, а в среду ушла под него. Снижение продолжалось в пятницу. Поддержка 121.50, сопротивление 123.00.

CEVA

Акция долго ждала момента, чтобы пройти выше 23.50 и таким образом оказаться на значениях начала 2012 года. Скорее всего инвесторы воспользуются этой возможностью и будут приобретать бумагу дальше. Поддержка 24.00-24.50.

В итоге акцию продержали возле 24.50, в четверг закрылись выше и в пятницу ушли дальше вверх.

FB

Выросла в аптренде с Июня 2013 в 5 раз. После белого понедельника Августа 24 рост составил с 72 до 105 долларов, или 45.8%. В день пробоя ключевого уровня 100.00 был небольшой всплеск объема, дальнейший рост объемами не сопровождался, и толпы покупателей по такой цене нет. В течение прошлой недели сначала брали 103.5, потом 104.5, а когда коснулись 105, то не встретив объема, развернулись и отдали ранее взятые рубежи всего за один день.

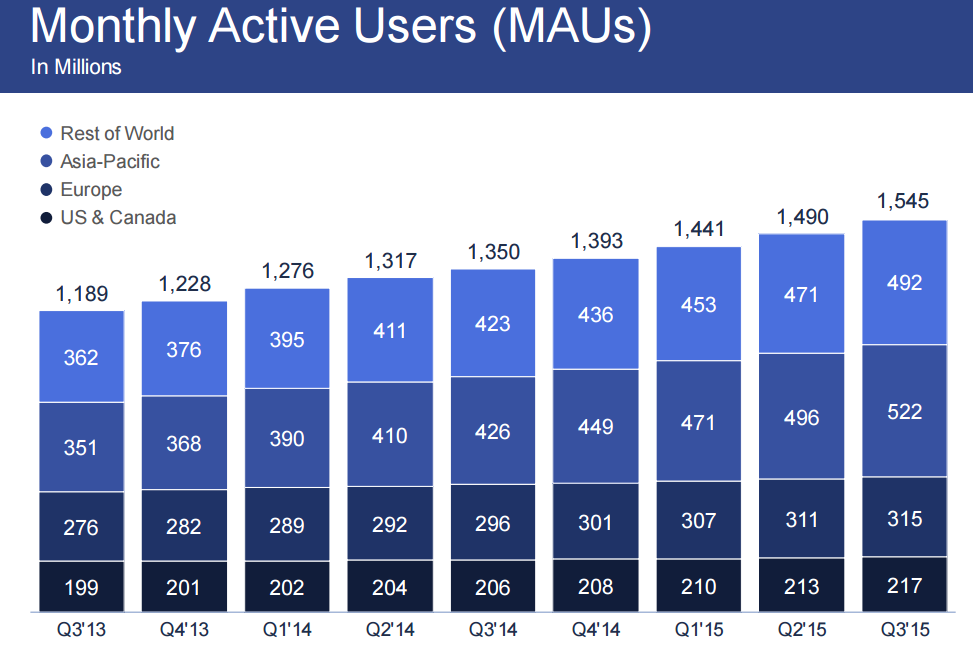

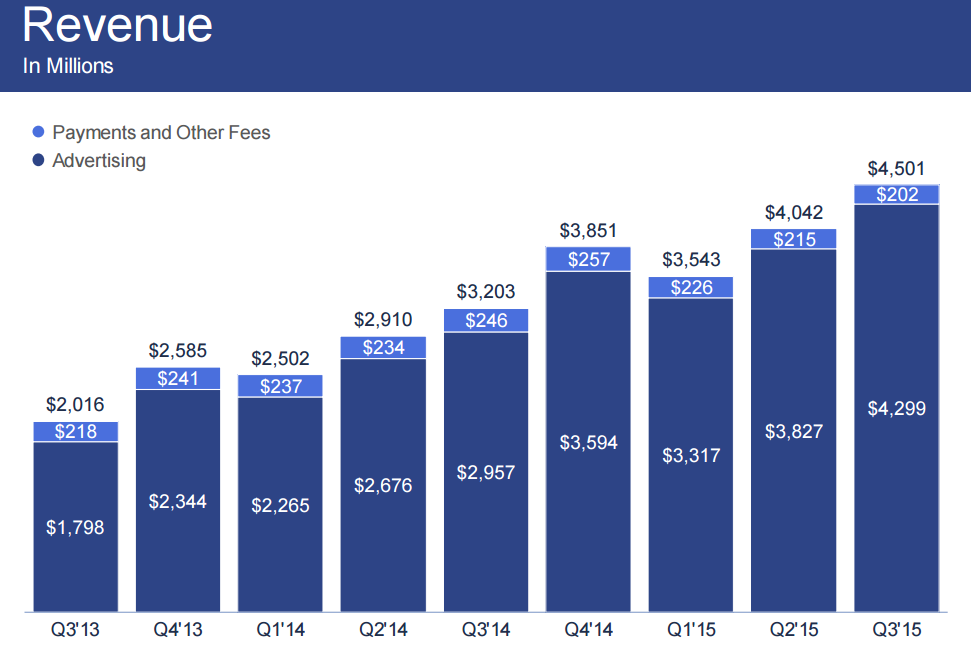

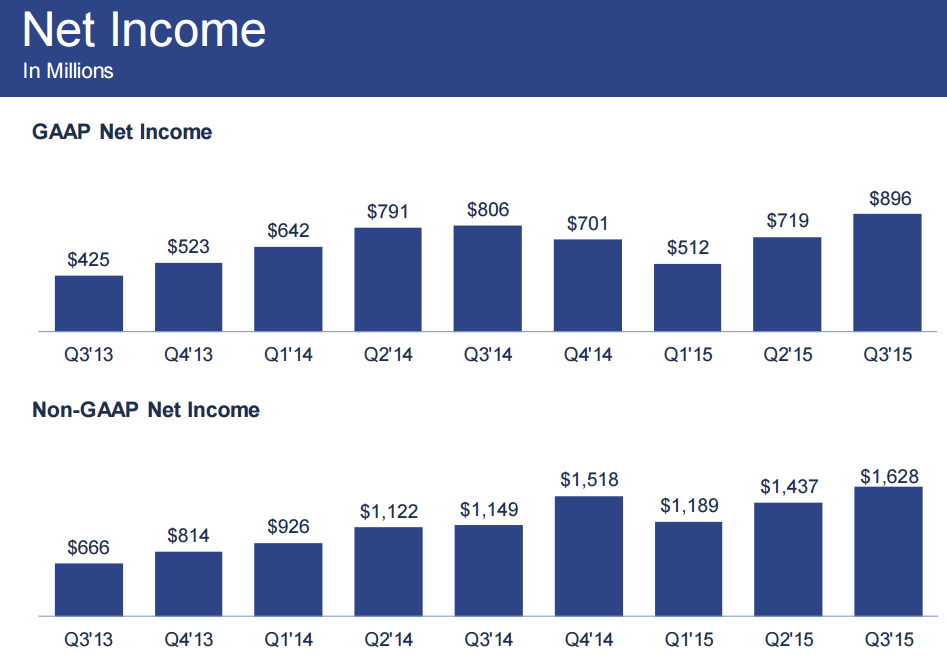

Такой была ситуация на начало недели, а в четверг на отчете компания взлетает гэпом вверх и в пятницу, естественно корректируется. Просто великолепные показатели, компании удалось восстановить уровень операционной маржи, но капитальных инвестиций за 3 четверти в 2015 году меньше на $1 млрд, чем в полном 2014. Наверное, все эти достижения уже заложены в сильно выросшей акции. Покупать уже поздно, а продавать в ожидании роста рынка бессмысленно. Поэтому просто скажу, что акция переоценена, на мой взгляд.

Данные из отчета за Q4 2015

BIDU

На отчете пробил серьезное сопротивление 183 и закрылся дэйхай.

На следующий день после отчета, в понедельник, подключились еще покупатели и увели бумагу вверх, завершив неделю выше 200 долларов.

UTX

С самого начала разворота с уровня 87.00 держу акция в списке на лонг. В течение трех последних дней, когда индекс корректировался, акция держалась на одном месте. А в пятницу покупатели четко себя обозначили. Намечается отличное ралли.

URI

Все сказанное про UTX относится и к акции URI. Хоть компании работают в разных индустриях, но они как близнецы: у обеих цикл разворота с низов и обе сильные. Поэтому держу акцию в списке лонг с уровня 65.00.

KORS

$8.2b/$867.7m/4.4b

Компания занимается дизайном, производством, маркетингом и дистрибуцией, ритейлом женской одежды и аксессуаров, а также мужской одежды. В Северной Америке 343 магазина, по всему миру 183 точки продажи, также электронная торговля. Компания продает товары под люксовой маркой Michael Kors.

Компания отчиталась за финансовую Q2 2016 завершенную 26 Сентября:

- Доход $1.13b, рост на 6.9% (12.3% в постоянной валюте).

- Валовая прибыль $664.4m, рост на 3.0%, при этом валовая маржа упала с 61.0% в Q2 2015 до 58.8% под влиянием курсовых разниц.

- Операционная прибыль $273.1m, или 24.2% от дохода. По сравнению с $305.6m, или 28.9% от дохода в Q2015.

- Чистая прибыль $193.1m, или $1.01 на разводненную* акцию, что учитывает неблагоприятный эффект от валютных курсов составивший $0.06 на акцию. Годом ранее чистая прибыль была $207.0m, или $1.00 на разводненную акцию. В значении Constant Currency Basys (в постоянной валюте) прибыль на разводненную акцию в Q2 2016 составила $1.07.

*Разводненные акции (diluted shares) – количество уже выпущенных акций плюс количество акций, которое может быть выпущено по уже заключенным варрантам, опционам и др. ценным бумагам.

Гайденс Q3 2016:

- Доход в Q3 2016 планируется $1.33b - $1.35b. В постоянной валюте рост составит 4-6%, что меньше 12.3% в Q2.

- Операционные расходы возрастут на 200-240 базисных пунктов под влиянием глобальных инвестиций в магазины флагманы, корпоративного обучения, новых магазинов, инфраструктуру и дистрибуцию.

- Прибыль на разводненную акцию составит $1.44-$1.48.

Гайденс на полный 2016:

- Доход за полный 2016 финансовый год составит $4.60-$4.65b. А в постоянной валюте ожидается рост дохода на 10-13%, учитывая $164m отрицательное влияние валютных курсов.

- Сопоставимые продажи упадут на 4-6%, а в постоянной валюте снизятся только на 1-3%.

- Операционные расходы возрастут на 200-220 пунктов, причиной тому инвестиции, описанные выше.

- Прибыль на разводненную акцию составит $4.38-$4.42.

- Компания ожидает отрицательное влияние валютных курсов в размере $36m или $0.19 на акцию.

У акции были предпосылки разворота на дневном графике, и вышел отчет в среду, поэтому бумага и была выбрана среди отчитывающихся. Не подвела, отлично сделала старт вверх. Продолжение роста может быть при пробое сопротивлений 43 и 44. Поддержка 42. Акция имеет высокие шансы на рост, поддержка на недельном чарте, к тому же акция подешевела с максимума 2013 года в $100 на 60%. На рынок вышла четыре года назад.

CSTE

Самые лучшие акции, это те, которые в аптренде на дневном чарте, и на отчете на премаркете валятся вниз. Поэтому выбрал CSTE, в ней эти катализаторы сработали и она, словно из пушки, улетела вверх. С августа сильно подешевела, так что потенциал роста есть, поддержка 39 и 40, сопротивление 42.

| VRX [NYSE] |

|

Valeant Pharmaceuticals International, Inc.

И напоследок, конец недели преподнес новый накал страстей в истории связанной с Valeant (VRX) и управляющим хедж фондом Pershing Square, "акулой" Уолл Стрит, над которым теперь с интересом наблюдает вся местная элита, а также публично высмеивает его - Биллом Акманом.

В переводе имя Акман означает "Признанный", можно подтвердить, что на данном этапе эта фигура является признанным неудачником, который публично испытывает поражение от неудачной инвестиции. Но правы люди из Herbalife в том, что нужно лучше исследовать компанию, прежде кидать в нее кусками наличности четыре раза по 1 млрд долларов.

Предыстория

1. Удачливый управляющий хэдж фонда слил $2 млрд на VRX 2. Потерявший $2 млрд управляющий усреднился, увеличив позицию по VRX 3. Билл Акман под прицелом инвесторов дает ответ по инвестиции в VRX

|

Билл Акман направил письмо исполнительному директору, в котором в вежливой форме выразил свое несогласие с подходом совета компании и правлением в стратегии коммуникации с прессой, которую они сейчас ведут в свете проверок регуляторами компании.

А 27 октября, в день после пресс конференции, которую провела Valeant для всех акционеров по поводу обвинений в ее адрес, миллиардный инвестор соскочил с кровати, схватил телефон и начал печатать следующий текст, предназначенный CEO Майклу Пирсону:

«Ваша репутация под серьезным риском. Valeant стала токсичной. Пусть мы и заинтересованы в компании».

В тот день Акман объявил о собственной пресс конференции для инвесторов своего фонда и предложил правлению Valeant присоединиться. Но те отказались участвовать во второй пресс конференции. Как мы помним, в день, когда Билл в одиночку отбивался от нападок, акции компании в очередной раз обрушились.

Тогда Акман заявил, что ожидал более красочного описания ситуации правлением Valeant, вместо заранее подготовленных ответов, и выделил, что компания должна быть более прозрачной. В совете директоров, поняли это как, если бы Акман хотел отставки CEO компании, так как он сказал: «Если Майк скрывается в своем бункере от этих проблем, то он не должен быть CEO».

Сейчас Билл всеми средствами пытается повлиять на руководство Valeant, чтобы совместно найти возможные выходы из сложившейся ситуации: компания теряет репутацию и рыночную капитализацию, а сам Акман уже имеет убытки по еще открытой позиции в размере более 2 млрд долларов.

Незатейливый управляющий уже стал фигурой ненависти инвесторов фонда Pershing Square, которым он управляет, и его начали откровенно высмеивать участники рынка, например представитель компании Herbalife Алан Хофман: «Я надеюсь Билл Акман проделал более глубокие исследования по компании Valeant, чем те, что он сделал по Herbalife, Targer, Borders and JC Penny». Ставка в 2012 году против Herbalife не сработала, только в текущем году компания выросла на 50%.

Вся эта история и факты дают понять, каким образом делают выбор управляющие крупных хедж фондов. И это подтверждает мнение многих «профессоров» Уолл Стрит, о том, что однажды добившись выдающегося результата на протяжении, например 3 лет, они получают кредит доверия и большие средства. Далее они делают с ними, что им вздумается, подвергаясь большим рискам в надежде на повторный успех, которого может и не быть. Именно так произошло с Long Term Capital Management, именно так, вероятно, будет с Preshing Square.

В четверг Valeant снова падала, этому способствовало заявление Дэвида Стокмана, бывшего управляющего бюджетом администрации Рэйгана, который раскритиковал модель компании, которая быстро выросла за счет множественных слияний и поглощений, а не за счет исследований и разработок лекарств. Ведь еще 4-5 лет назад Valeant едва была заметна на радарах управляющих, имея продажи $500m, а сейчас уже монстр с продажами $10b.»

Я же, прождав два дня роста акции, поменял свое мнение о ней, так как она пробила в среду уровень 96, от которого усреднился Акман во время первого обвала. Потом ее стали распродавать от 94, и уже стало понятно, что в четверг этот процесс примет волнообразный характер. Логично, что все держатели бумаги очень боятся, что Билл начнет закрывать свои убытки, поэтому они ударили первыми. На данный момент не известно, закрывал ли Акман в четверг, но падение акции было первоклассным -14.3%. Сопротивление 85, 83 и 82.

Очень интересный был момент после двух вершин и 5 минутной полки на 82, где было однозначно понятно куда пойдет акция, я все время смотрел на нее. Набрав от этого уровня шортистов, их кто-то попытался высадить, устроив невероятный сквиз с 77 обратно до 82. Но это было все на что хватило сил. Интересно, не Билл ли это играет в All in?