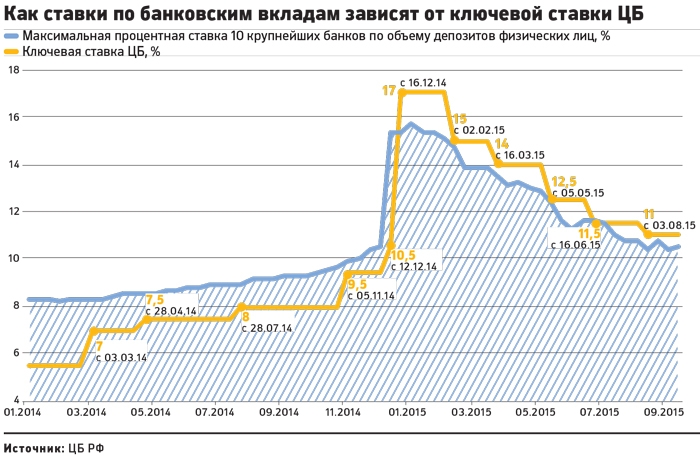

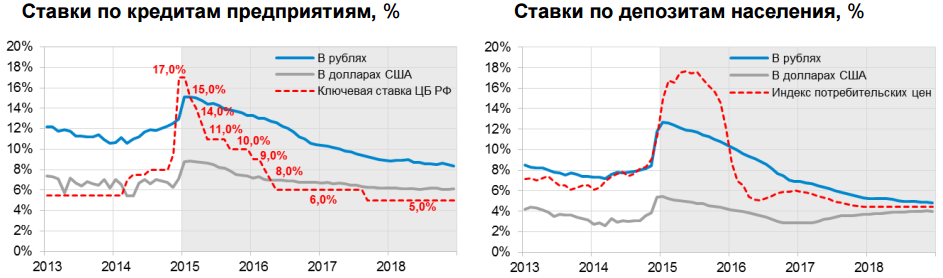

С тех пор, как в декабре 2014 года Банк России резко поднял ключевую ставку до 17%, на фоне разразившегося валютного кризиса, кредиты в нашей стране стали одними из самых дорогих в Европе. При этом банки не стремятся сокращать ставки кредитования экономики, несмотря на то, что ЦБ за 2015 год успел снизить ключевую ставку на 600 б.п. и сейчас она составляет 11%. Связано это с тем, что коммерческие банки стремятся вернуть упущенную выгоду и переложить на заемщиков те издержки, которые они понесли из-за обвала рубля, роста инфляции и целого ряда других факторов. Однако со временем все больше становится понятно, что рост кредитных ставок – это далеко не тот путь, который позволит восстановить финансовое состояние частных банков.

В частности, это связано с тем, что ни население, ни корпоративные заемщики не готовы брать кредиты по текущим ставкам. Так, по последним данным ЦБ, один только сегмент автокредитования в прошлом году рухнул более чем на 40% (и это несмотря на правительственную программу поддержки автопрома на 20 млрд. рублей), потребительское кредитование сократилось примерно на 10%. Корпоративное кредитование также снизилось, но менее существенно – всего на 2-3%. При этом сильнее всего сокращается кредитование именно среди частных банков, которые не могут себе позволить раздувать кредитный портфель.

Одновременно с этим, ухудшается также и качестве ранее выданных кредитов. В частности, объем просроченной задолженности на конец 2015 года составил более 1.5 трлн. рублей, что составляет свыше 2% от кредитного портфеля банковского сектора в целом. Из-за этого банки несут убытки, т.к. вынуждены откладывать дополнительные средства в резервы, чтобы соответствовать нормативных требованиям ЦБ. Таким образом, коммерческие банки вынуждены искать иные способы для выживания. Однако сделать это не так то просто в нынешних условиях.

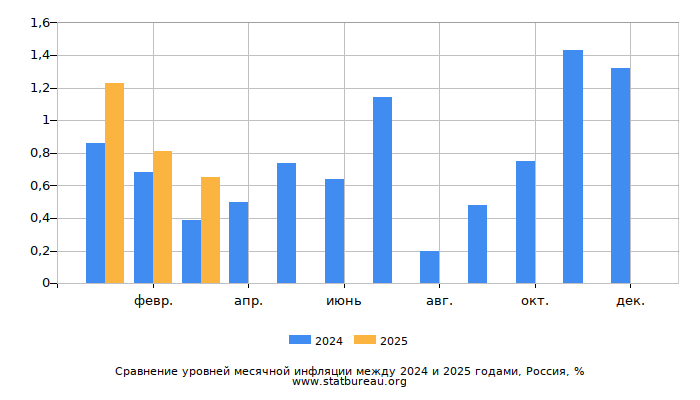

Чтобы у частных банков была возможность снижения кредитных ставок и модель кредитования поменялась с дорого на массовое, необходимо соблюдение сразу нескольких факторов. Во-первых, инфляция и инфляционные ожидания должны быть стабильно низкими – не более 6% в год. Это позволит снизить давление на капитал банков со стороны макроэкономического фактора, а соответственно и стоимостную амортизацию активов и капитала.

Во-вторых, фондирование банковского сектора должно быть более дешевым и доступным. Сейчас фактическая ставка кредитования коммерческих банков (за исключением крупнейших) составляет 12-14%, при том доступна она далеко не каждому банку. В таких условиях, чтобы поддерживать хотя бы минимальную рентабельность, частные банки вынуждены давать кредиты минимум по 25%, так как в стоимость кредита закладывается кроме инфляции в 13% еще и стоимость фондирования.

В-третьих, ликвидность на финансовом рынке должна быть значительно больше и она должна быть доступна даже для средних банков. Это позволит снизить зависимость банковского сектора в плане фондирования от вкладчиков, что в свою очередь увеличит стабильность финансовой системы. Однако сейчас дефицит ликвидности у банков составляет до 15% от объема активов – это порядка 8-10 трлн. рублей. При таком размере дефицита нет ничего удивительного, что кредитование экономики сокращается уже четвертый год подряд, а те кредиты, которые все же выдаются, стоят непомерно дорого для заемщиков. Если измерять общий размер ликвидности в экономике, то согласно агрегату М2 он составляет менее 45% от ВВП. Для сравнения – аналогичный показатель даже среди развивающихся стран составляет в среднем 50-75%. При этом нужно учитывать, что рост рублевой ликвидности в экономике также увеличивает и риски инфляции. Получается замкнутый круг – чем больше денег в экономике, тем быстрее они обесцениваются, а соответственно тем более высокими должны быть кредитные ставки для покрытия амортизации от макроэкономического фактора.

Наконец, в-четвертых – Банк России должен позволить частным банкам более активно кредитовать экономику во всех основных сегментах. Чем больше кредитов будет выдано, тем более дешевыми они будут. На сегодняшний день, для получения кредита, скажем, на 500 тыс. рублей заемщику необходимо собрать внушительный пакет документов, подтвердить свою платежеспособность хотя бы одним официальным способом, а также рассмотреть и подписать кучу документов при оформлении кредитного договора. Понятно, что при таких жестких условиях никакого развития в кредитовании ожидать не приходится. Однако это также палка о двух, и даже о трех концах. С одной стороны, послабления для заемщиков действительно позволят повысить спрос на кредиты и увеличить кредитный портфель банковского сектора, но с другой стороны, рост кредитования (особенно выдачи необеспеченных потребительских кредитов) может привести к росту инфляционных рисков, а также ухудшить качество кредитного портфеля. И в том и в другом случае банки будут вынуждены терпеть убытки и нести дополнительные расходы.

Вывод можно сделать неутешительный – в ближайшее время дешевых кредитов в России не будет. Пока что ни одного критерия, по которому банки имели бы возможность снижать ставку кредита нет. Несмотря на то, что инфляция в последний месяц значительно снизилась, она по-прежнему превышает 10% годовых и есть риски, что по итогам года рост потребительских цен будет выше этого уровня. Кроме того, последние комментарии ЦБ ясно дают понять – экономическая ситуация изменилась, более актуально вновь стало таргетирование инфляции.