В этой статье разберем финансовый расчет доходности собственного капитала в Excel. Этот показатель необходим для оценки доходности собственных вложений. Для расчетов выбран Excel, т.к. это самый доступный и наиболее востребованный программный продукт для массового пользователя. Начнем с теории.

Итак, доходность (или рентабельность) собственного капитала (ROE) – показатель эффективности деятельности предприятия, рассчитываемый как отношение чистой прибыли к сумме инвестиций за один и тот же период времени. К примеру, если компания за год заработала 100 долларов чистой прибыли и инвестировала в свою деятельность 1000 долларов, то ROE=NI/Inv*100=10%. Эту модель можно применить и к собственным инвестициям. Анализ рентабельности собственного капитала является завершающим этапом в общем анализе капитала и направлен на увеличение доходности собственных инвестиций, а также на физический рост суммы собственного капитала.

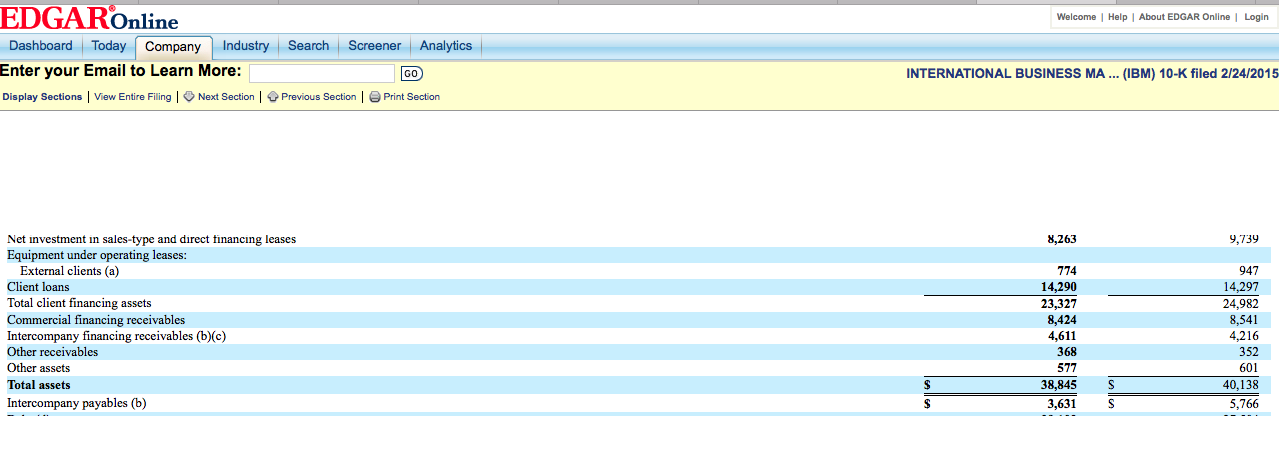

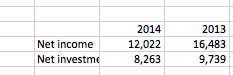

Перейдем к практике. Разделим практическую часть на два уровня: анализ инвестиций на примере сторонней компании и на примере реального инвестиционного проекта (уже работающего). В качестве примера возьмем отчетность IBM за 2014 год. Стоит отметить – если анализируется сторонняя компания, лучше брать официальную отчетность (по US GAAP, МСФО или РСБУ), так как в неофициальных отчетах для инвесторов часто данные «приукрашиваются». Выгружаем отчетность из системы EDGAR на сайте комиссии по ценным бумагам и биржам, и далее ищем данные по инвестиционной программе и чистой прибыли компании. Копируем необходимые статья в Excel и начинаем работу.

Для удобства лучше создать в том же файле отдельный лист для расчетов – чтобы потом не было путаницы. Следующий шаг: создаем таблицу с показателями общий инвестиций и чистой прибыли. Для более глубокого анализа можно учитывать все эти показатели в динамике за последние 3 года. Как видим из отчетности, за последние 3 года показатель чистой прибыли компании сократился на 27% и на 2014 год составил 12 млрд. долларов. При этом инвестиции также сократились – до 8.26 млрд. долларов. Таким образом, ROE компании составляет 146%. Показатель столь высокий, из-за того, что использованы данные по чистым инвестициям в текущую деятельность.

Если же взять общий размер активов, а это почти 39 млрд. долларов, то рентабельность уже получается на уровне 31% годовых. Таким образом, можно сказать, что несмотря на некоторое ухудшение в последние годы, в целом показатели инвестиционной рентабельности IBM остаются довольно неплохими, а потому целесообразность инвестиций в бумаги эмитента по-прежнему очень высокая. Теперь перейдем к анализу собственного проекта.

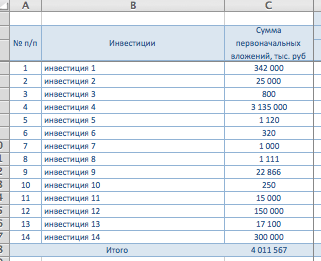

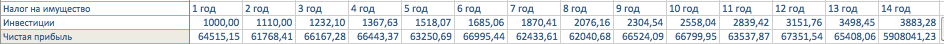

Как и в других случаях, этот проект реальный, обезличенный, все цифры в нем условные. В качестве собственного капитала мы возьмем оттуда показатель собственных инвестиций из общего размера инвестиционной программы. В данном случае это примерно 1 млрд. рублей. И далее мы будем оценивать ROE исходя из чистой прибыли. Необходимо понимать, что все эти показатели были прогнозными, в реальности они немного отличаются. Горизонт планирования составил 10 лет, и соответственно чтобы рассчитать ROE мы берем показатель среднегодовой чистой прибыли – это порядка 581 млн. рублей. В результате мы получаем: ROE=0.581/1=58%.

На уровень доходности собственных средств влияет рентабельность продаж, коэффициент оборачиваемости капитала и мультипликатор капитала. Лучше этот показатель применять сегментировано по направлениями бизнеса той или иной компании. В таком случае будет возможность оценить отдельные сферы бизнеса – как эффективные так и неэффективные – и принять более точное инвестиционное решение. Несмотря на свою простоту, ROE является очень важным показателем – фактически это финальный результат финансовых расчетов комплексного инвестиционнного анализа. Перед его расчетом необходимо проводить полноценный комплексный анализ всех результатов деятельности бизнеса – включая показатели IRR, NPV, стоимость компании по DCF и т.д. В результате, у инвестора должна сложиться максимально подробная картина перспективности того или иного вложения.

Для более точного расчета можно применить коэффициент дисконтирования. Только в этом случае ставку дисконтирования лучше рассчитывать самостоятельно через модель CAPM – в этом случае исключены все возможные ошибки, связанные с рыночными колебаниями безрискового актива. В результате должен получиться показатель, который точно указывает на дисконтированную доходность собственных инвестиций.

На этом собственно и все. Материал изложен максимально емко и коротко, чтобы большенству читателей он был понятен. Если у кого-то остались вопросы или пожелания, можно их написать в комментариях к статье.

И куда это применить среднестатистическому посетителю этого сайта?