Похожие публикации

Комментарии (14)

-

Комментарий к статье "Опционная практика: Альтернативные позиции" от Алексей Мальцев

-

Комментарий к статье "Опционная практика: Альтернативные позиции" от Григорий Богданов

Григорий Богданов

Григорий Богданов

Алексей Мальцев, Спасибо за отзыв, буду рад, если материал будет полезен.

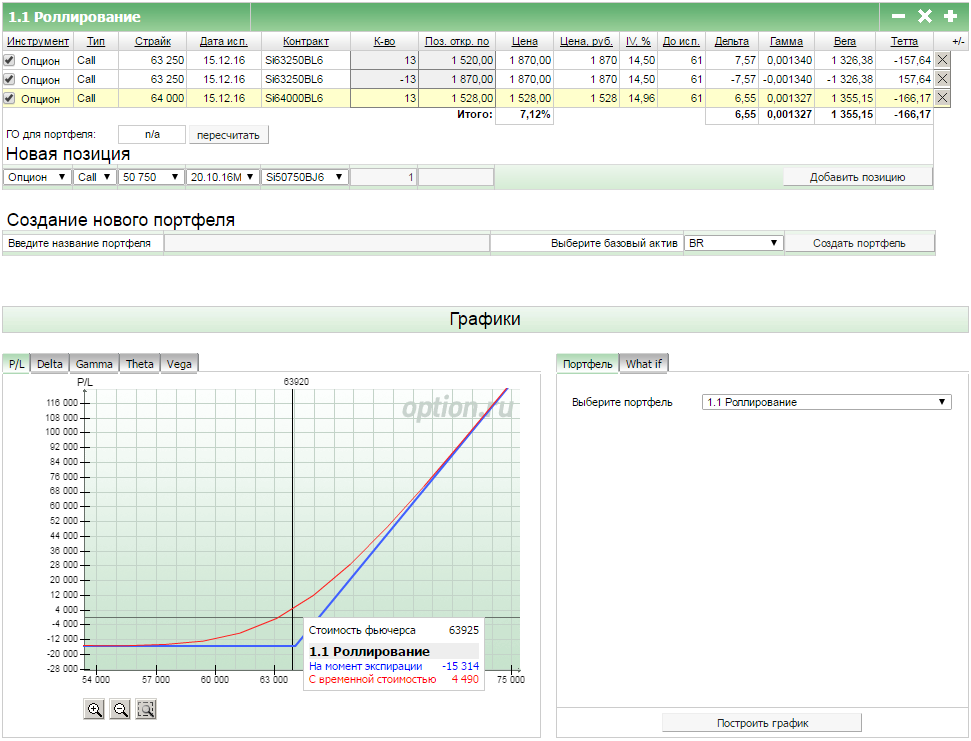

Управление позицией всегда дело весьма неидеальное. Ваша позиция октябрьская? Если да, то построение пропорционального спреда через увеличение продажи вам уже особо не поможет.

С одной стороны вы можете роллироваться в следующий месяц, с другой стороны вы не можете быть уверенными в том что до экспирации Газпром больше не вырастет. -

Комментарий к статье "Опционная практика: Альтернативные позиции" от kimi

kimi

kimi

Григорий Богданов, Спасибо за подробный разбор и многообразие вариантов. Григорий, а можете описать план действий если бы позиция сразу ушла в минус на такую же величину или больше?

-

Комментарий к статье "Опционная практика: Альтернативные позиции" от Григорий Богданов

Григорий Богданов

Григорий Богданов

kimi, Благодарю за внимание!

В описанном вами случае мы бы прежде всего разбирали варианты с роллированием и продажей коллов. -

Комментарий к статье "Опционная практика: Альтернативные позиции" от kimi

kimi

kimi

Григорий Богданов, ты проводишь аналитику по БА, только на стадии выбора направления и точки входа, дальше только работаешь с рисками?

-

Комментарий к статье "Опционная практика: Альтернативные позиции" от Григорий Богданов

Григорий Богданов

Григорий Богданов

kimi, Помимо работы с БА как на стадии входа, так и в дальнейшем при управлении обязательно оценивается волатильность опционов.

Работе с рисками также отводится очень важное внимание. Если в покупных конструкциях это достаточно просто - достаточно просто рассчитать, сколько от депозита будет выделено под предельный риск, то в продажных конструкциях это гораздо сложнее, поэтому там приходится ориентироваться на загрузку по ГО. -

Комментарий к статье "Опционная практика: Альтернативные позиции" от kimi

kimi

kimi

Григорий Богданов, тогда просьба в последующих обзорах делать акцент как и почему текущая волатильность влияет на решение по какому-то сценарию, а то для меня это пока не понятная составляющая анализа.

-

Комментарий к статье "Опционная практика: Альтернативные позиции" от Григорий Богданов

Григорий Богданов

Григорий Богданов

kimi, Волатильность влияет на стоимость опционов. Перечитайте информацию о веге опционов.

Вола не поддается прогнозу, только диагностике. При низкой волатильности опционы дешевле и их интереснее покупать, при высокой волатильности это делать опаснее, т.к. в случае падения волы мы получим убыток, даже если направленная поза пойдет в нашу сторону.

При этом сама вола обычно держится на неких типичных значениях, периодически подскакивая. Таким образом, мы диагностируем периоды скачков и спокойствия.

Вола похожа на пыль. Кто-то топнул и она поднялась, а потом оседает

-

Комментарий к статье "Опционная практика: Альтернативные позиции" от Алексей Мальцев

Алексей Мальцев

Алексей Мальцев

Григорий Богданов, Да, октябрьская. Сверху колы откупил, оставил только направленную позицию, оставлю так до экспирации - риск там не большой благодаря тому что часть позиции закрыл на росте цены.

-

Комментарий к статье "Опционная практика: Альтернативные позиции" от Григорий Богданов

Григорий Богданов

Григорий Богданов

Алексей Мальцев, Я держу акции Газпрома, но в целом идея работать в нем от коллов мне нравится.

-

Комментарий к статье "Опционная практика: Альтернативные позиции" от Алексей Мальцев

Алексей Мальцев

Алексей Мальцев

Да, октябрьская. Сверху колы откупил, оставил только направленную позицию, оставлю так до экспирации - риск там не большой благодаря тому что часть позиции закрыл на росте цены.

-

Комментарий к статье "Опционная практика: Альтернативные позиции" от tentsov

tentsov

tentsov

1) Вот тут есть подборка способов управления позицией http://optionsoffice.ru/wp-content/uploads/2013/09/Upravlenie-optsionny-mi-pozitsiyami.-Bazovy-e-printsipy-.-v.1.2.pdf

2) Я в сентябре собрал конструкцию: купил 200 колов 2010 ММВБ-мини и продал 25 колов 100000 на РИ. Так как на ММВБ была небольшая вола по сравнению с РИ. А вы колы вроде не продавали? публично только путы?

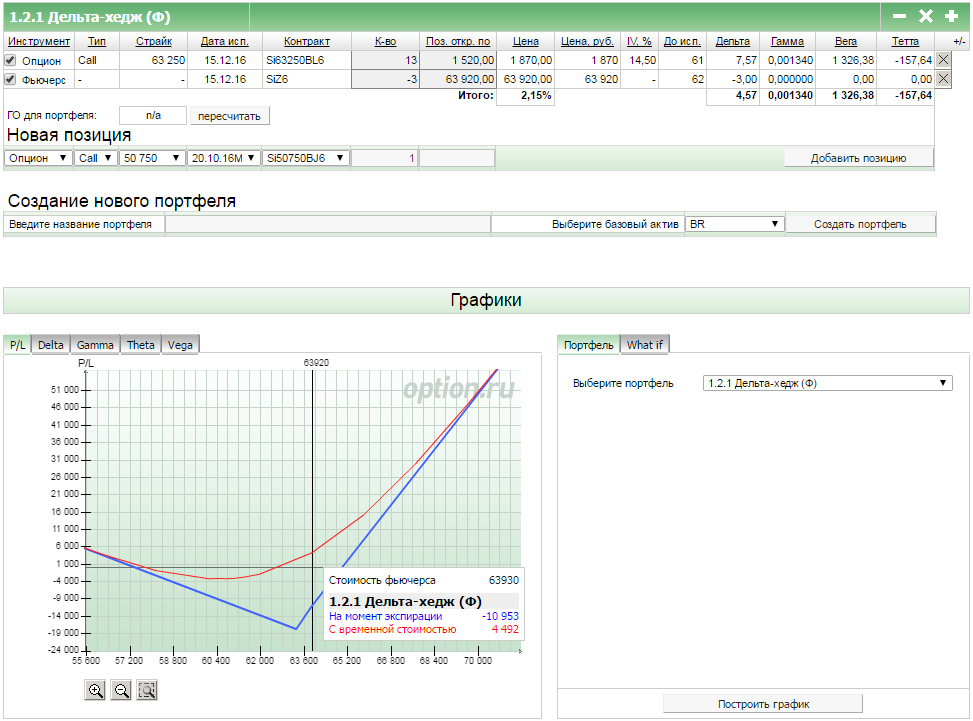

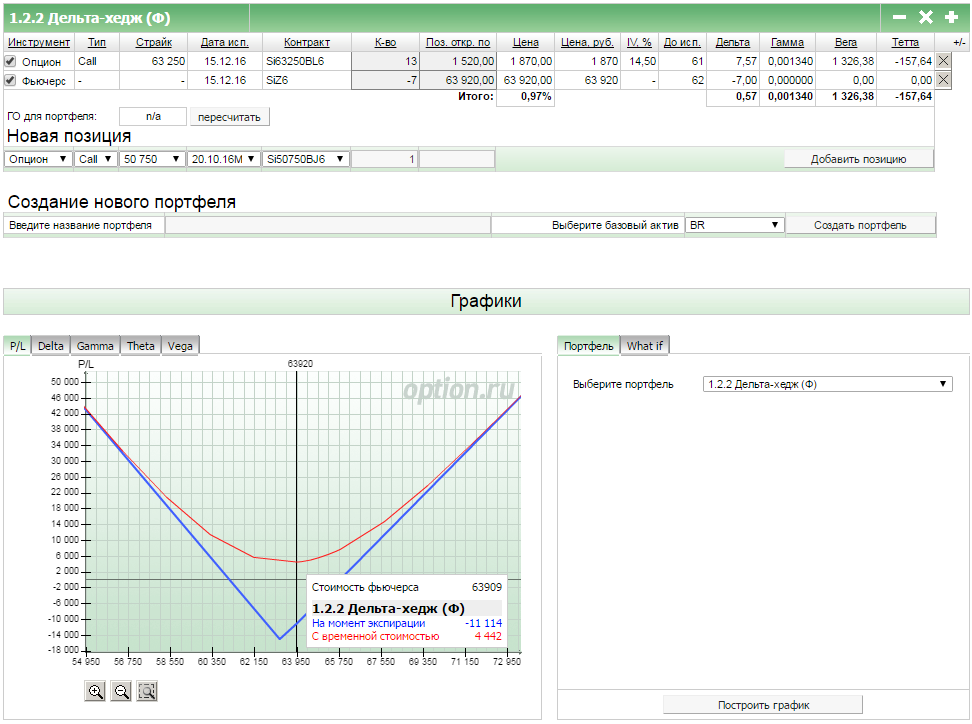

3) Придумал еще один способ подсократить дельту в вашей позе. Допустим хотите на 3 ее снизить - ничего не делая с уже купленными колами можно купить 4 кола 64000 и продать 40 колов 70000. У этого пропорционального спреда дельта как раз будет =-3.

4) насчет рехэджирования и управления позицией только по выходным. Вы можете заранее обозначить на каком уровне вы откупите фьючерс и если цена за следующую неделю дойдет до вашего уровня, то в следующем посте укажите совершенную сделку.

П.С. а вообще формат понравился. я вообще сторонник многомировой интерпретации и альтернативных сюжетов в частности))) -

Комментарий к статье "Опционная практика: Альтернативные позиции" от Григорий Богданов

Григорий Богданов

Григорий Богданов

tentsov, Благодарю за комментарий!

Доктора Опциона читал, но давненько. Файл скачал, пересмотрю, освежу все материалы. Думаю, всем читателям ресурса будет очень полезно.

Пока коллы не продавал, опасаюсь сильного рынка. У Сбербанка опять исторический максимум по прибыли и доля в индексе большая. Правда рост доллара может утянуть РТС, не дав пробить локальные хаи. Буду продавать коллы, когда останется до экспира поменьше дней, если это все еще будет актуально.

Пока специально не вводил позы, где есть опасный край, но в дальнейшем управлении они конечно же будут.

По поводу фьючерсов: если будут целевые уровни, то так и будем делать. Если не будет дополнительной оговоренности, то буду ориентироваться на закрытие пятницы, иначе на мой взгляд это будет не совсем корректно по отношению к читателю.

Спасибо за материал, столько вариантов)

Вот управлением позициями мне надо еще поучиться. На этой неделе я явно что то не доделал со спредом на газпроме - при сильном росте фьючерса в прошлую среду думаю надо было позицию закрывать, а я закрыл только часть тем самым снизил риск, который сейчас и приму судя по всему, хотя доходность была хорошая на пике цены