Похожие публикации

Комментарии (31)

-

Комментарий к статье "Опционная практика: Летний экватор" от Rastus

-

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

Rastus, Вам спасибо за регулярное внимание) Чем дольше копится материал, тем больше есть чего рассказать.

-

Комментарий к статье "Опционная практика: Летний экватор" от Igor005

Igor005

Igor005

Спасибо за то что помогаете разбираться в теме

-

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

Igor005, Спасибо всем постоянным читателям и подписчикам)

-

Комментарий к статье "Опционная практика: Летний экватор" от Imaginazer

Imaginazer

Imaginazer

Спасибо за пост.

Да уж, вола просто провалилась, всего 26%. Пока не знаю какую позицию строить, наверное все таки на сентябрь продам, посмотрю, может завтра повыше вола будет. -

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

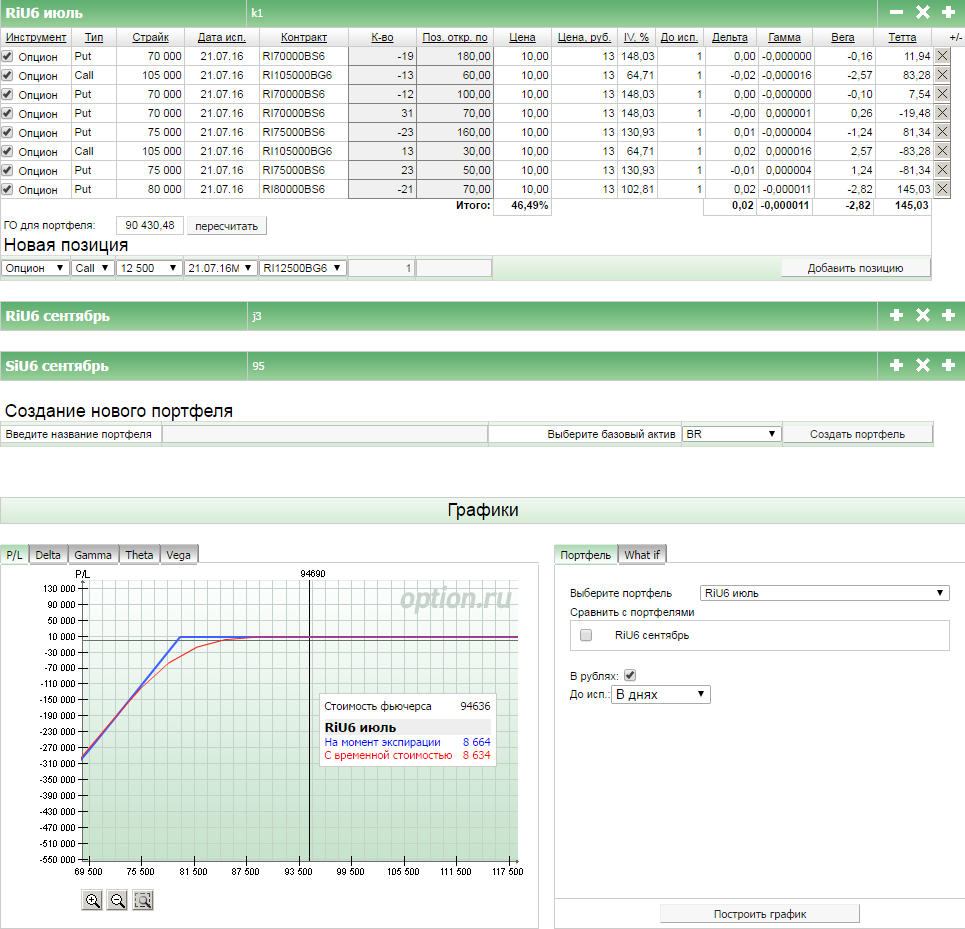

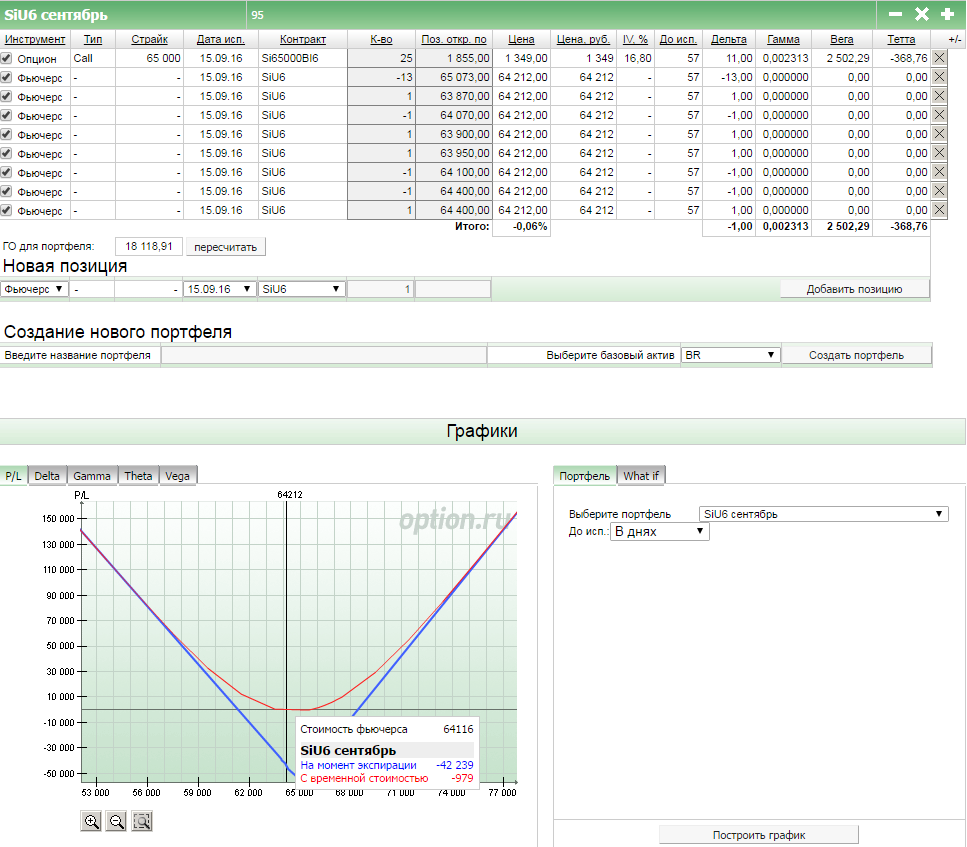

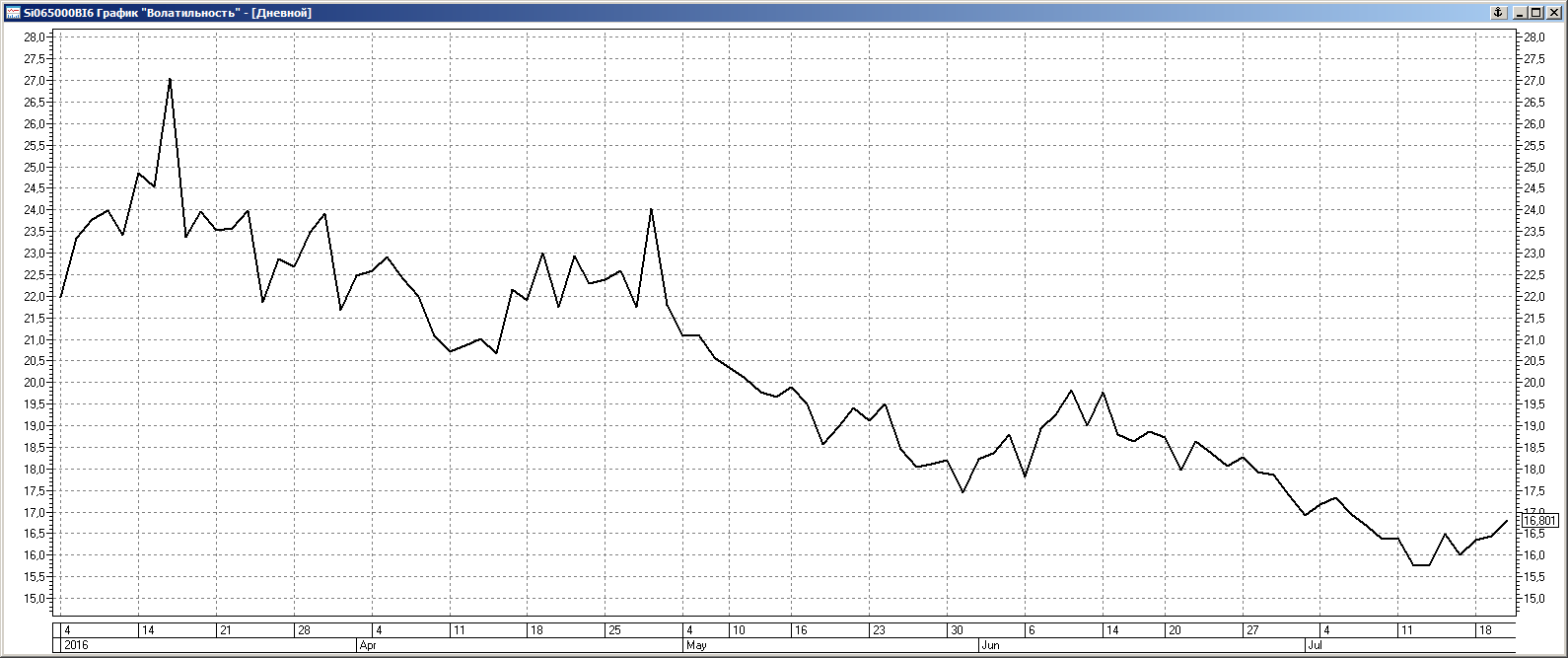

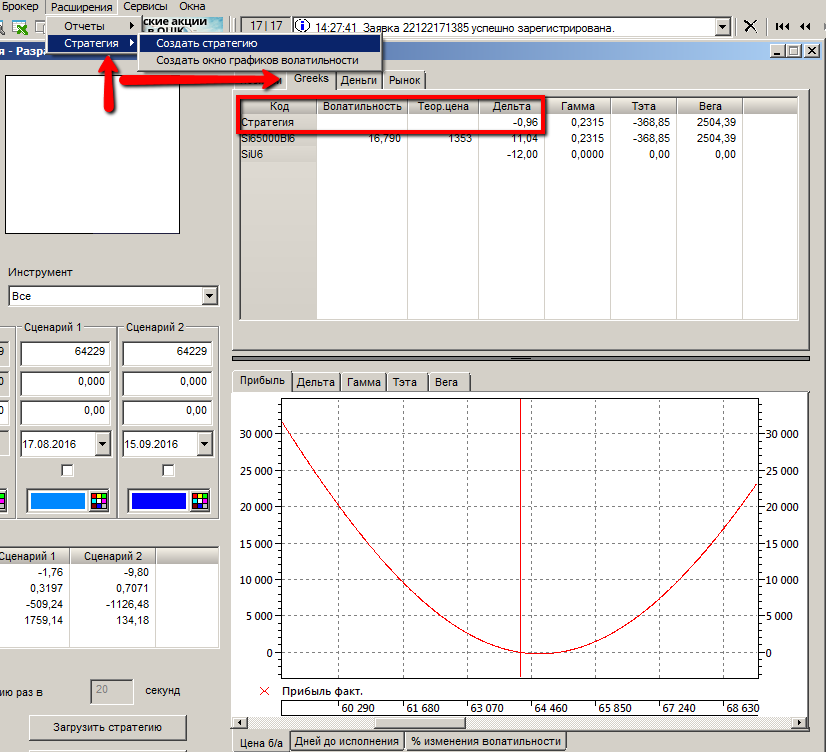

Imaginazer, Мне совершенно не нравится идея продажи волатильности РТС по текущим цифрам. Дело даже не в том, что значение низкое, дело в том, что был очень серьезный обвал волатильности за последние дни. Думал набрать стреддл на сентябре на 95м страйке, но не успел. Скорее всего буду думать завтра, после открытия. Есть варианты стренгла 92,5/95, либо подождать выхода на страйк и взять синтетику для дальнейшего управления (этот вариант нравится больше). При этом на долларе вола пошла в рост, таким образом, счет где уже была продана сентябрьская вола чувствует себя отлично, стреддл на сентябрьском долларе чувствует себя нормально и только модельный портфель, где сегодня экспирировалась июльская продажа волы пока пустует и без позиции.

-

Комментарий к статье "Опционная практика: Летний экватор" от Imaginazer

Imaginazer

Imaginazer

Григорий Богданов, да, моя ранняя продажа волы на сентябрь тоже себя отлично чувствует, уже 75% накапало, но я сегодня завел еще денег на биржу и вот чешу лоб, что с этой суммой делать. Мне стреддлом тяжело активно управлять, я торговлю совмещаю с другой работой и не всегда есть время управлять позицией.

-

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

Imaginazer, Стреддлом в принципе не всегда обязательно управлять, это дополнительный плюс. Пока это самое логичное решение при текущей волатильности. Если покупать стреддл не вариант, рекомендую подождать неделю-две и допродавать сентябрь.

-

Комментарий к статье "Опционная практика: Летний экватор" от Imaginazer

Imaginazer

Imaginazer

Григорий Богданов, наверно так и сделаю и подожду, понаблюдаю за ситуацией. А как вы думаете, почему волатильность так сильно упала? Кто то начал сильно продавать?

-

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

Imaginazer, В прошлом июле было такое же падение. Вола непредсказуемая штука, мы можем ее только диагностировать, но не прогнозировать.

-

Комментарий к статье "Опционная практика: Летний экватор" от Imaginazer

Imaginazer

Imaginazer

Григорий Богданов, как раз в тему попался ролик с интервью Шелдона Натенберга, затрагивают в обсуждении периоды низкой волатильности https://youtu.be/R9i5HWXQHGg

-

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

Imaginazer, Спасибо, посмотрю.

-

Комментарий к статье "Опционная практика: Летний экватор" от tentsov

tentsov

tentsov

Благодарю. С ETF интересная идея, но сразу выползает много минусов по сравнению с обычной покупкой фьючерса на доллар или просто спота: 1) как вы написали возможность банкротства эмитента 2) возможность банкротства ETF (если вы в курсе объясните возможно ли такое?) 3) мало какой брокер захочет брать ETF на бонды как ГО, соответственно эти деньги зависают в отличие покупки спота или фьючерса.

По поводу управления стредлом с помощью продажи ближних страйков, а почему не дальних? возможно дальних страйков более поздней экспиры у них дельта повыше? -

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

tentsov, На мой взгляд, ETF будет получше чем покупка фьюча или спота. При покупке на споте вы оплачиваете всю сумму, но не получаете купонный доход. При покупке фьюча контанго не менее 2% годовых, а стоимость обслуживания ETF 0,5% годовых - где лучше? Далее по вашим вопросам.

1. Речь идет даже не о банкротстве, а о дефолте облигации. Например, то же ДВМП пока еще существует как эмитент, но это не помешало им уже дважды не выплатить купоны по облигациям. Однако в этой корзине достаточно качественные эмитенты, точнее сказать более качественные эмитенты занимают большую долю в портфеле.

2. Это как возможность банкротства индекса РТС. Возможно ли такое? Думаю, что нет. Все составляющие должны обанкротиться разом.

3. Я вообще большой противник того чтоб одна позиция была обеспечением другой позиции и все свои идеи реализую на отдельных счетах.

По поводу управления возникает вопрос: под словом "дальний" вы подразумеваете дальность по времени или по страйку? Уточните, пожалуйста. Если дальний по страйку, то это не выгодно, т.к. временная стоимость на этих опционах не так высока, чтоб получить ощутимую прибыль на откате. Именно в этом суть продажи ATM-опционов, плюс у них априори дельта выше, чем у дальних по страйку. Если дальний по времени, то у вас получается сложная календарная позиция, в которой потом будет проблематично разобраться. Думаю, для календарей не обойтись бесплатными аналитиками, поэтому я пока не занимаюсь ими. -

Комментарий к статье "Опционная практика: Летний экватор" от tentsov

tentsov

tentsov

"При покупке на споте вы оплачиваете всю сумму, но не получаете купонный доход. При покупке фьюча контанго не менее 2% годовых, а стоимость обслуживания ETF 0,5% годовых - где лучше?"

1) На данный момент контанго на Si равно 14,5% годовых.

2) На сайт Finex: Ожидаемая текущая доходность фонда — 7,74 % в долларах США. Минусуем 0,5% годовых коммиссии и спрэда при покупки, остается 7% годовых. При этом нужно понимать что купонный доход не просто мана подающая с небес, а плата за риск. Достаточно чтобы 7% от эмитентов портфеля не выплатили купонный доход и у вас остается голый риск без прибыли. Причем этот риск вы не можете контролировать. Теперь представим ситуацию: вы покупаете доллары на споте, используете их как ГО и продаете очень дальние по страйку колы (и/или дальние путы, т.е. продажа волы) с целевой доходностью 7% годовых. В данном случае вы полностью контролируете сами свой риск и так как целевая доходность очень низкая, то и риск соответственно также невысок, а управления позиция практически не требует из-за дальности страйков. Вы пишете:

"Я вообще большой противник того чтоб одна позиция была обеспечением другой позиции и все свои идеи реализую на отдельных счетах." Но мы сейчас говорим не о ваших позициях, а о абстрактном человеке желающим вложиться в доллары и выбирающим варианты. Не говоря уже о том, что ваш подход как минимум оспариваемый (то же самое что говорить что я не использую автомобиль так как хочу чтобы колеса крутились отдельно от двигателя, автомобиль это система, когда одна позиция является обеспечением другой позиции - это тоже система).

"2. Это как возможность банкротства индекса РТС. Возможно ли такое? Думаю, что нет. Все составляющие должны обанкротиться разом."

Международная инвестиционная Группа компаний FinEx не эквивалентна эмитентам, в которые она инвестировала. Соответственно вероятность банкротства Международной инвестиционной Группы компаний FinEx не эквивалентна вероятности банкротства эмитентов, в которые она инвестировала. Finex всего лишь частная компания не больше не меньше.

Смысл идеи управления стредлом с помощью продажи дальних и по СТРАЙКУ, и по ВРЕМЕНИ опционов в том, что если будет обратное движение, то мы откупим эти опционы с прибылью, если продолжится движение, то отлично ведь у нас же куплен стредл. Если стредл эспирировался, а проданные опционы нет, то по желанию можно перейти в продажу волатильности или откупить их или или или тут уже все зависит от фантазии) Но признаюсь это лишь идея сам я продажей дальних краев с целью управления стредлом не занимался.

По поводу дивидендных гэпов я с вами полностью согласен. Если кто-то так уверен что гэп закроется, то просто пусть покупает на отсечке и продает при закрытии гэпа и не надо держать акции целый год. Поправьте если я не прав, теоретически любая компания можно отказаться от выплаты дивидендов.

И еще вопрос мне брокер прислал рекламку можете прокомментировать, а то я немного недопонял смысл структурного продукта:

Что предлагается?

Заработать на росте и/или падении АДР Газпрома. АДР - это американская депозитарная расписка, свободно обращающаяся на американском фондовом рынке

Как именно?

Через покупку готового структурного продукта «Барьерная нота на депозитарные расписки Газпрома». При росте АДР Вы получите купонный доход в размере 12% годовых. Т.к АДР приобретается за доллары, то и доход также будет в долларах США

А если они не вырастут, я потеряю в деньгах?

Да, такой риск возможен при просадке акций Газпрома более, чем на 13%. В таком случае:

доходность = % снижения цены + 12% годовых -

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

tentsov, Спасибо за обширный комментарий, хорошо, когда читателям тема интересна. Уверен, наши позиции частично не совпадают, однако для рынка это норма, у всех разные взгляды, каждый должен делать так, как считает правильным.

Что касается 7% эмитентов, как я писал, у меня сомнения только относительно Металлоинвеста. Его доля менее 7% в портфеле ETF. Смысл здесь не столько в получении купонного дохода, сколько покупка доллара с дополнительной подстраховкой.

Далее вы пишите о продаже дальних коллов. Опять же возвращаемся к идее единых счетов. Насколько я знаю, большинство брокеров вам просто не дадут на одном счете торговать опционами и валютой (исключение из известных мне It-Invest, однако там собственная система риска, которая при продаже вам тоже может не понравиться). Исходя из того, что вам предлагают барьерную ноту предположу, что ваш брокер - БКС. Опционы для единого счета там недоступны, таким образом, вам в любом случае делать эту идею на разных счета.

Если это было бы реализуемо, то да, ваш подход логичен и разумен. Часто продаются коллы при наличии реальной позиции. Допустим вы держите американские акции и продаете коллы выше. Если вырастет сильно, недозаработаете, если не вырастет - получите доход от временной стоимости, т.е. подстрахуете себя.

При наличии возможности продавать коллы под обеспечение реальной позиции по долларам, вы получите обычный спред. Нормальная идея и позиция. Однако продавать путы будет совершенно неприемлемо, это непокрытый риск.

По Finex согласен, но думаю при той схеме работы, которая у них сейчас, им нужно хорошо постараться, чтоб обанкротиться.

По дивидендам. У многих компаний прописана дивидендная политика, поэтому еще даже до заседания совета директоров, уже на этапе выхода годовой консолидированной отчетности можно прикинуть размер дивидендов. Если мажоритарий выносит неожиданный размер (сильно меньший либо вообще нулевой), то конечно он за него и проголосует и решение будет принято, однако это серьезный негатив, который сразу отразится на капитализации.

И последнее по предложению от брокера. Думаю речь идет о шорте путов на Газпром. Барьерная цена - страйк продажи. Если вы уходите ниже, то получаете акции (поставку), если не пересекаете страйк - получаете купон.

-

Комментарий к статье "Опционная практика: Летний экватор" от tentsov

tentsov

tentsov

"Что касается 7% эмитентов, как я писал, у меня сомнения только относительно Металлоинвеста."

Вы оптимист http://pagetravel.ru/22-largest-bankruptcies-in-world-history Смогли бы предсказать эти события?)))

-

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

tentsov, Конечно, оптимист. На мой взгляд в торговле стоит быть оптимистом, это лучшая позиция для долгосрочного выживания на рынке.

Риски есть всегда и везде. Невозможно их сократить до нуля. Единственный вариант это выбрать ситуацию с адекватными рисками и потом по возможности с ними работать. Но и это не может быть гарантией защиты от черного лебедя или более мелких неприятностей.

Уверен, что вы разумный человек и все это понимаете без меня, сможете выбрать подходящий для вас вариант и заработать. Возможностей масса, желаю вам успехов! -

Комментарий к статье "Опционная практика: Летний экватор" от 41em1BY

41em1BY

41em1BY

Не подскажите где можно посмотреть опционные уровни на евро, нефть и золото?

-

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

41em1BY, К сожалению, не понял ваш вопрос. Что вы подразумеваете под опционными уровнями? Если страйки, то в доске опционов, можно даже на сайте самой биржи. Могу заранее сказать, что на ФОРТСе опционы на приведенные вами инструменты неликвидны.

-

Комментарий к статье "Опционная практика: Летний экватор" от 41em1BY

41em1BY

41em1BY

Григорий Богданов, Да страйки в сочетании с повышенным открытым интересом. Интересует СМЕ

-

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

41em1BY, Я не торгую на СМЕ, поэтому не могу подсказать. Возможно, кто-то другой на ресурсе, кто будет просматривать комментарии, сможет вам помочь.

От себя могу добавить, что открытый интерес вряд ли вам серьезно поможет при торговле опционами. -

Комментарий к статье "Опционная практика: Летний экватор" от 41em1BY

41em1BY

41em1BY

Григорий Богданов, Хочу оценить реакцию фьючерсов на сильные опционные уровни (внутридневные)

-

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

41em1BY, К сожалению, я не проводил подобное исследование, поэтому нет материала, которым мог бы поделиться с вами в рамках данной темы. Желаю вам успехов!

-

Комментарий к статье "Опционная практика: Летний экватор" от aslikeme

aslikeme

aslikeme

Григорий, подскажите пожалуйста. Какая волатильность влияет на цену опциона, вола БА или вола опциона (как на графике выше)? Или если оба показателя влияют, то в какой степени?

-

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

aslikeme, Спасибо за интересный вопрос.

На ценообразование опциона влияет волатильность опциона, взаимосвязь устанавливается через грек "вега", который показывает насколько изменится временная (но не внутренняя) стоимость опциона при изменении волатильности на 1%. Вола БА не всегда увязана с волой опциона, по факту нередко возникают расхождения. Например, перед выходом новости, которая по мнению рынка может всколыхнуть БА, вола опциона растет, опережая рост волы БА, по факту выхода новости вола БА поднимается, а вола опциона падает, так как новость уже оказала влияние на рынок. -

Комментарий к статье "Опционная практика: Летний экватор" от aslikeme

aslikeme

aslikeme

"Вега это параметр опциона, который показывает насколько изменится стоимость (премия) опциона при изменении

волатильности базового актива на 1%"

Это отрывок из Вашей методички ))

У меня непонятки... Я про волу опциона не знал до знакомства с квиком ) Для меня под понятием волатильность подразумевалось только вола БА. И было все понятно. Теперь смотрю на оба параметра и пытаюсь понять что к чему. -

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

aslikeme, Вы абсолютно верно определили отрывок из методички. Действительно, именно такое определение дается в большинстве мест и когда я составлял методичку, я взял наиболее распространенный вариант. Он наиболее простой для новичков, т.к. более глубокий вариант разбора только отпугнет их.

На самом деле волатильностей существует аж 4 штуки: волатильность БА, ожидаемая волатильность опциона, историческая волатильность опциона, ожидаемая историческая волатильность опциона. В квике мы смотрим ожидаемую волатильность опциона, по факту вега чувствительна именно к ней.

Ожидаемая волатильность опциона - субъективная оценка рынком будущей волатильности БА.

Т.е. это некая мера ожидания, насколько сильно будет колебаться БА в ближайшее время, поэтому волатильность опциона работает на опережение.

Таким образом, чтобы уложить это в более простую схему: Вега опирается на ожидаемую волатильность (Implied volatility), которая опирается на ожидания относительно колебаний БА, поэтому мы смотрим волатильность опциона, хотя конечным звеном здесь будет волатильность фьючерса.

Надеюсь, это поможет вам разобраться в теме. -

Комментарий к статье "Опционная практика: Летний экватор" от aslikeme

aslikeme

aslikeme

Все типы волы,что вы описали в книгах относят именно к БА. Несколько книг просмотрел и везде ударение идет именно на волатильность БА.

Какая у опциона может быть история волатильности, когда срок жизни у него 1-12 мес? один заканчивается и начинается новый...

что волатильности опциона и БА могут расходиться я полностью согласен - это еще одна непонятка для меня.

хочу докопаться до истины. извините если что... -

Комментарий к статье "Опционная практика: Летний экватор" от Григорий Богданов

Григорий Богданов

Григорий Богданов

aslikeme, Не совсем пойму, что вас смущает. Есть волатильность БА, на нее действительно все и завязано. Есть волатильность опциона, это некое ожидание, прогноз, мнение рынка, но опять же относительно волатильности БА. Как ни крути, все завязано на волатильность БА, совершенно верно. Что касается истории волатильности, посмотрите на временную шкалу, для анализируемых опционов раньше марта 2016 г. и нет никакой истории.

Возможно, я что-то недопонимаю в вашем вопросе. Предлагаю написать мне лично, лучше через скайп (его можно найти в моем блоге в разделе "контакты и ссылки").

Я уже заждался от вас вестей. Спасибо за пост!