Макро

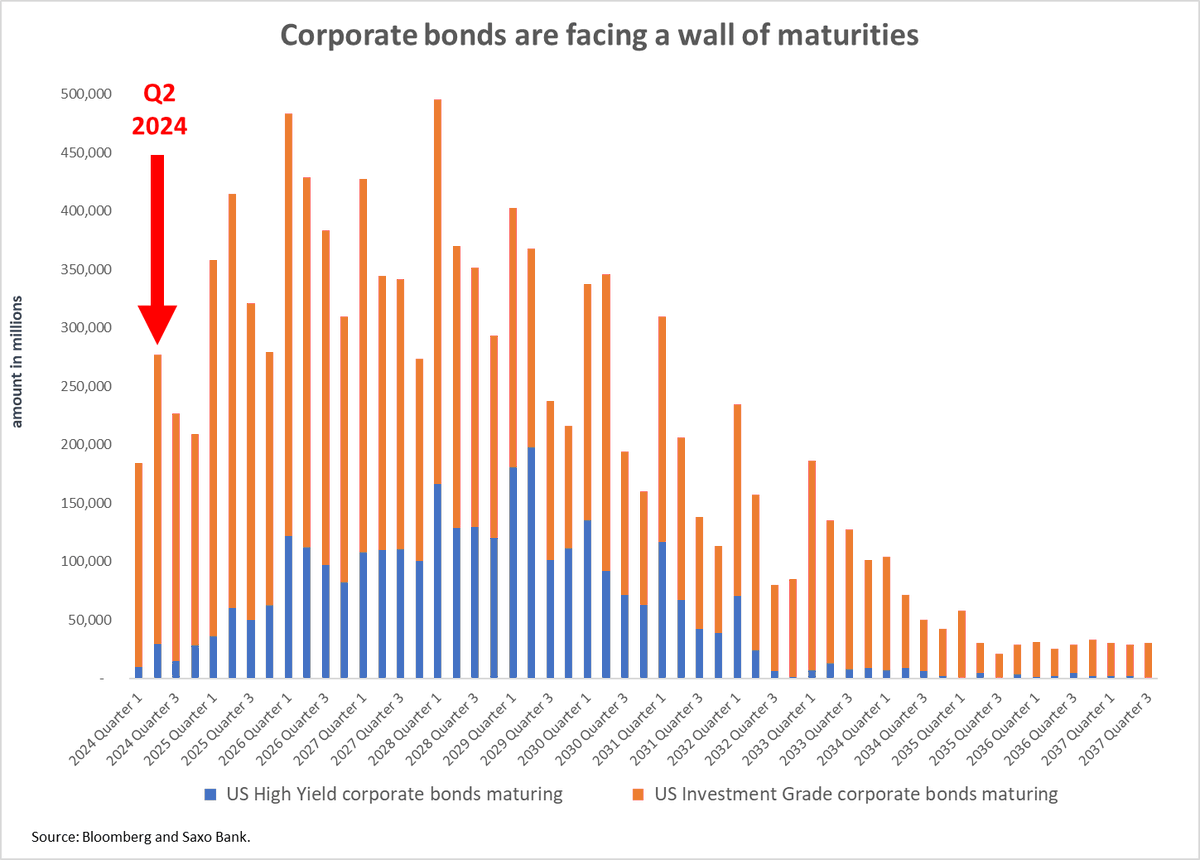

Около $276 млрд корпоративных облигаций нуждаются в рефинансировании во II квартале 2024 г. Несмотря на недавнее ралли облигаций: высокодоходные облигации должны быть рефинансированы со среднего купона 5,8% до 9%. Облигации инвестиционного рейтинга должны рефинансироваться со среднего купона 3,77% до 5,75%, что является самым высоким показателем с 3 квартала 2007 года (не считая пика 3 квартала 23 года в 5,79%):

Рынок труда

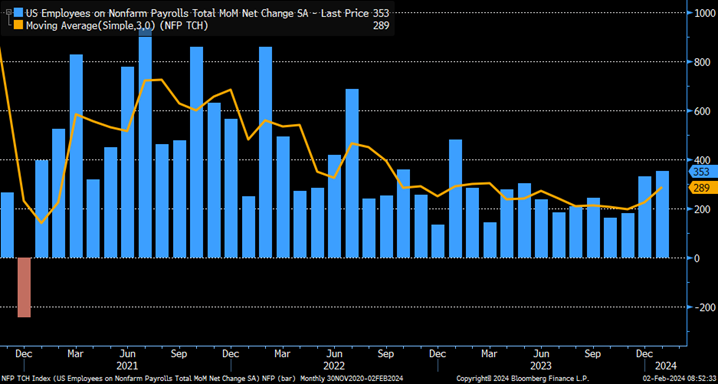

В январе в США появилось 353 тыс. новых рабочих мест, что стало самым большим приростом за год (консенсус 180 тыс.):

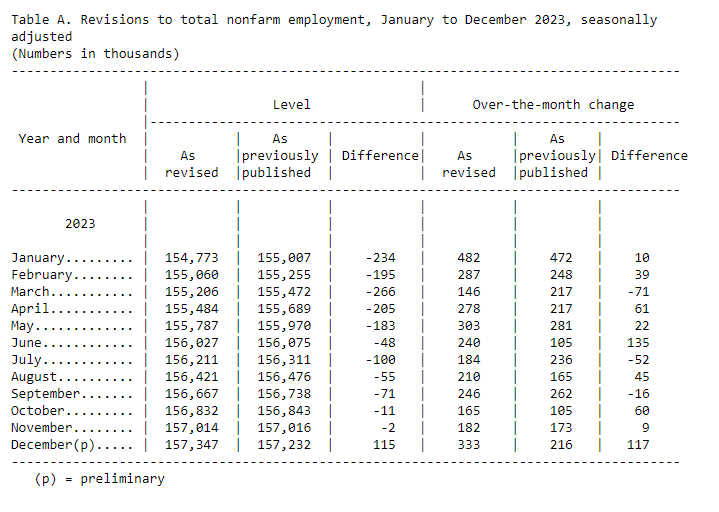

Между тем, BLS провело ежегодный пересмотр предыдущих данных. Пересмотр добавил 359 тысяч рабочих мест к общему приросту за 2023 год, при этом занятость в ноябре и декабре была пересмотрена на +126 тыс.. С учетом пересмотра, в 2023 году экономика США прибавляла в среднем 255 тыс. рабочих мест в месяц, что выше среднемесячного показателя в 225 тыс. ранее:

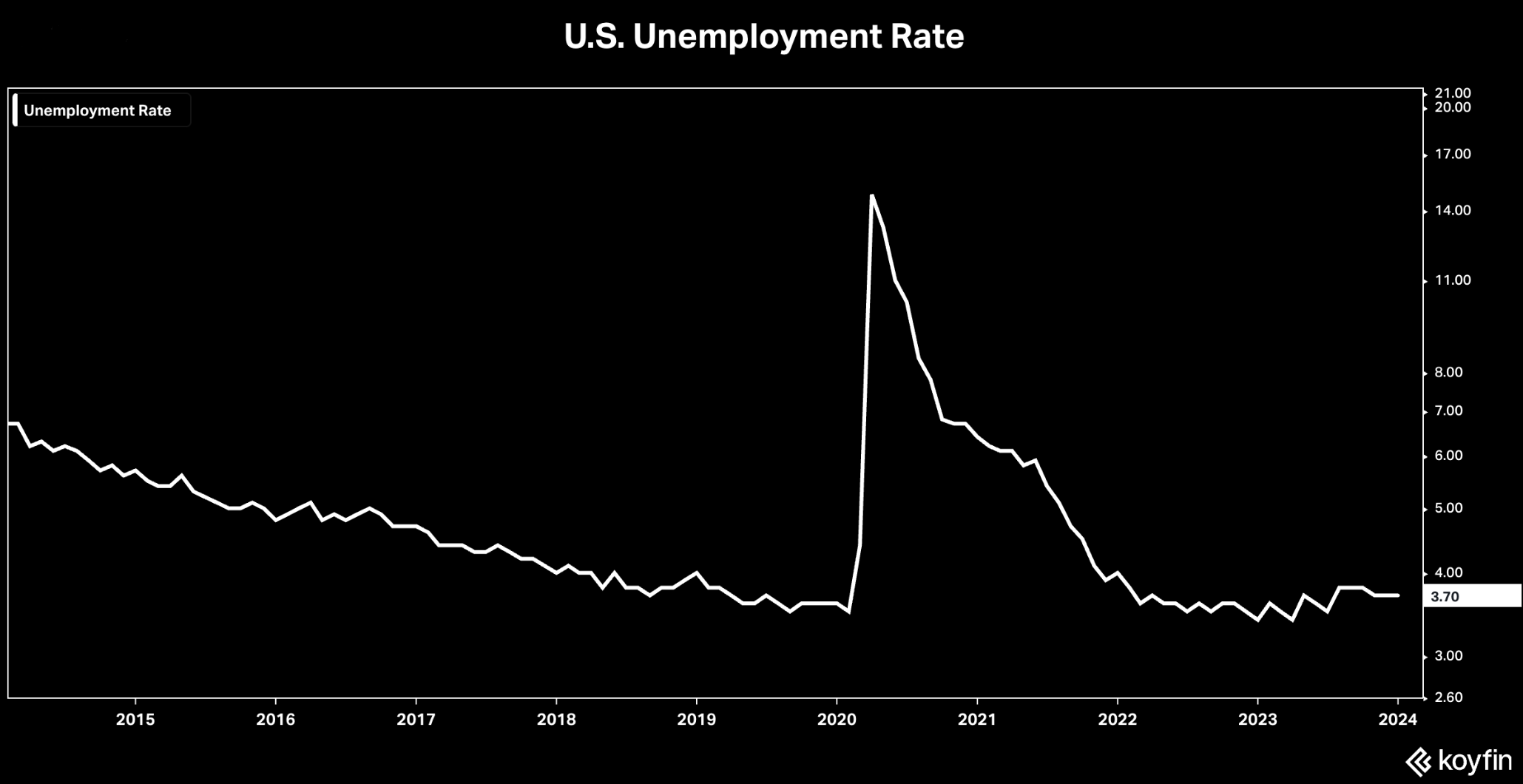

Уровень безработицы в январе не изменился и составил 3,7%:

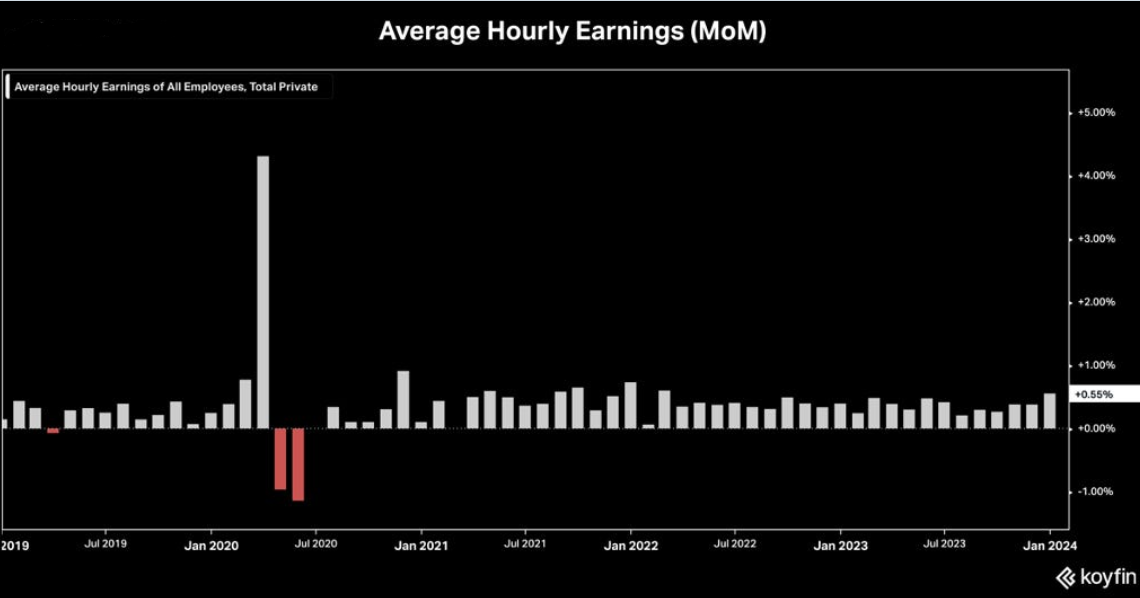

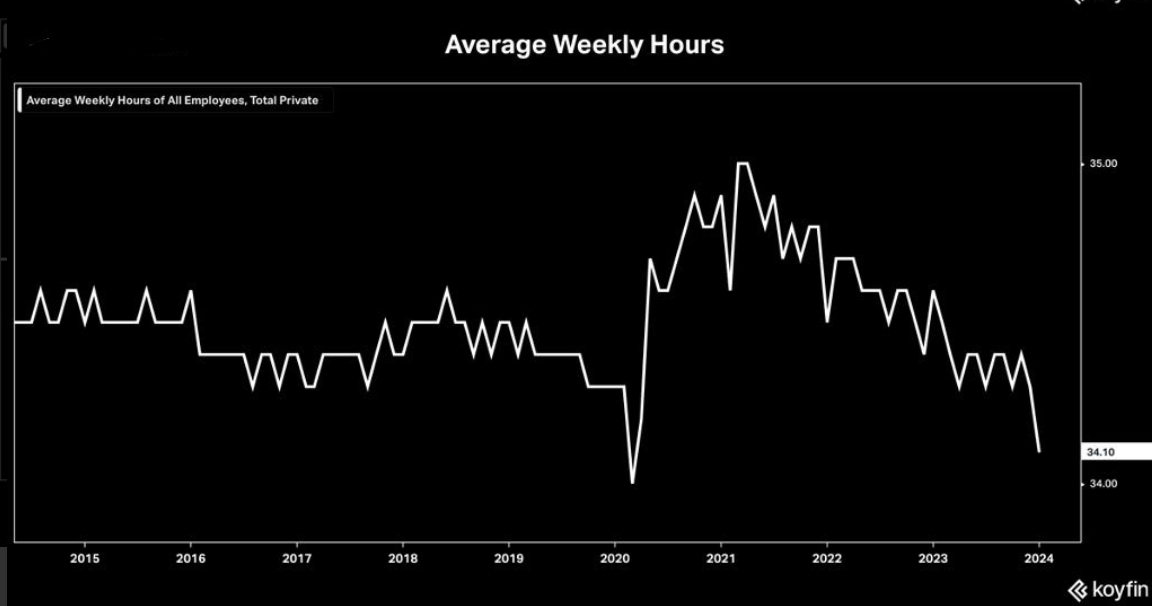

Средняя почасовая зарплата в январе выросла на +0,6% за месяц (консенсус +0,3%), что стало самым большим приростом с марта 2022 года. Однако среднее количество отработанных часов в неделю упало до 34,1, что стало самым слабым показателем с момента минимумов пандемии:

Что делают другие?

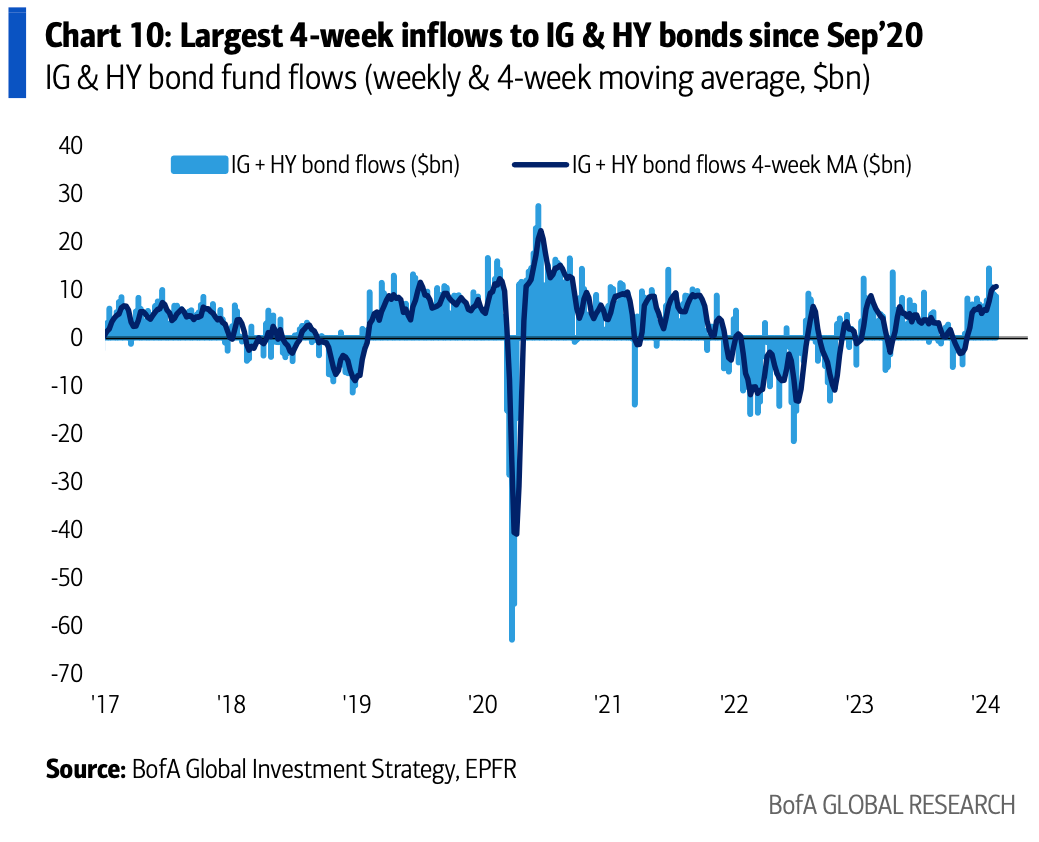

Приток средств в фонды облигаций инвестиционного рейтинга и высокодоходных облигаций за последние 4 недели составил +$43 млрд, что является самым большим показателем с сентября 2020 года:

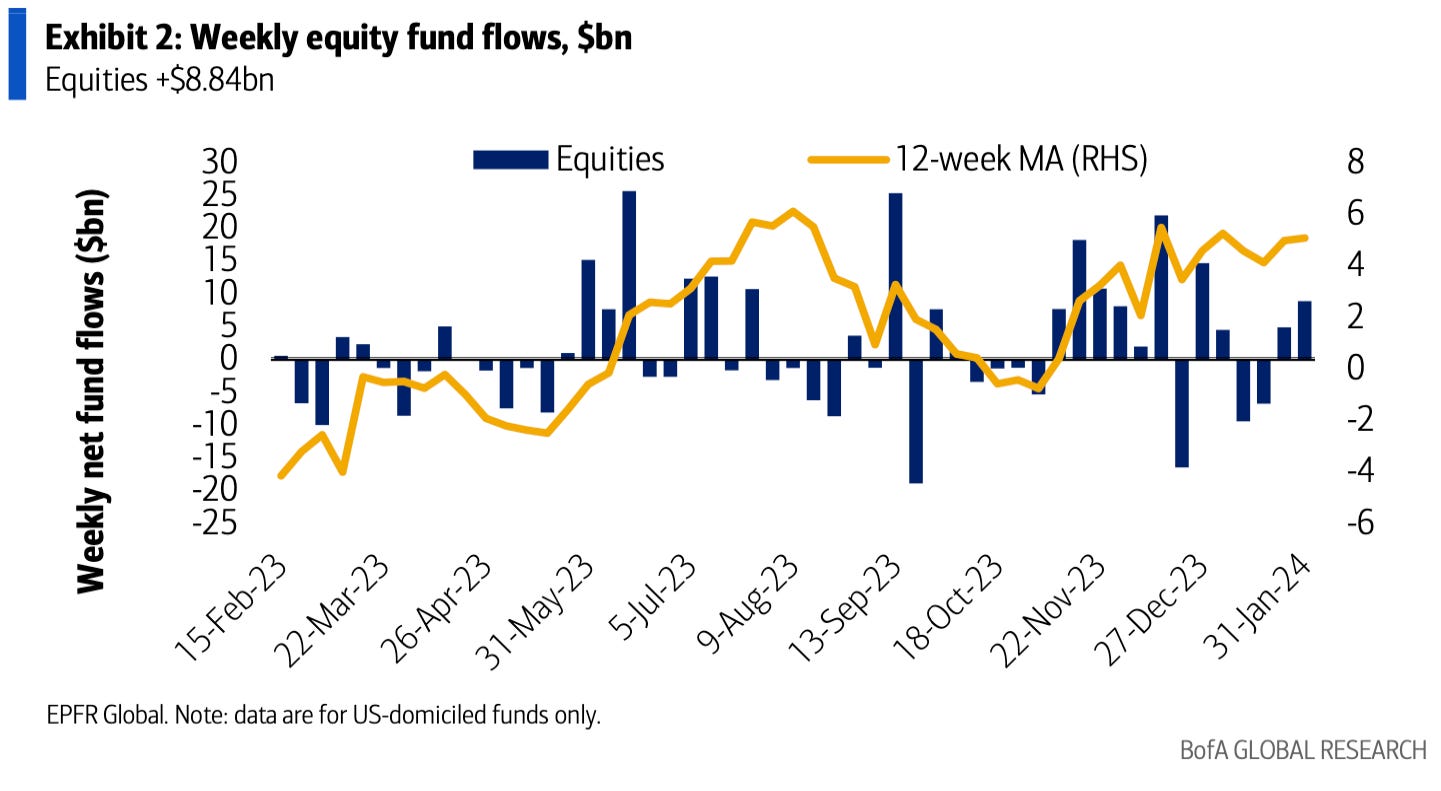

Приток средств в фонды акций США на прошлой неделе увеличился с +$4,85 млрд до +$8,84 млрд:

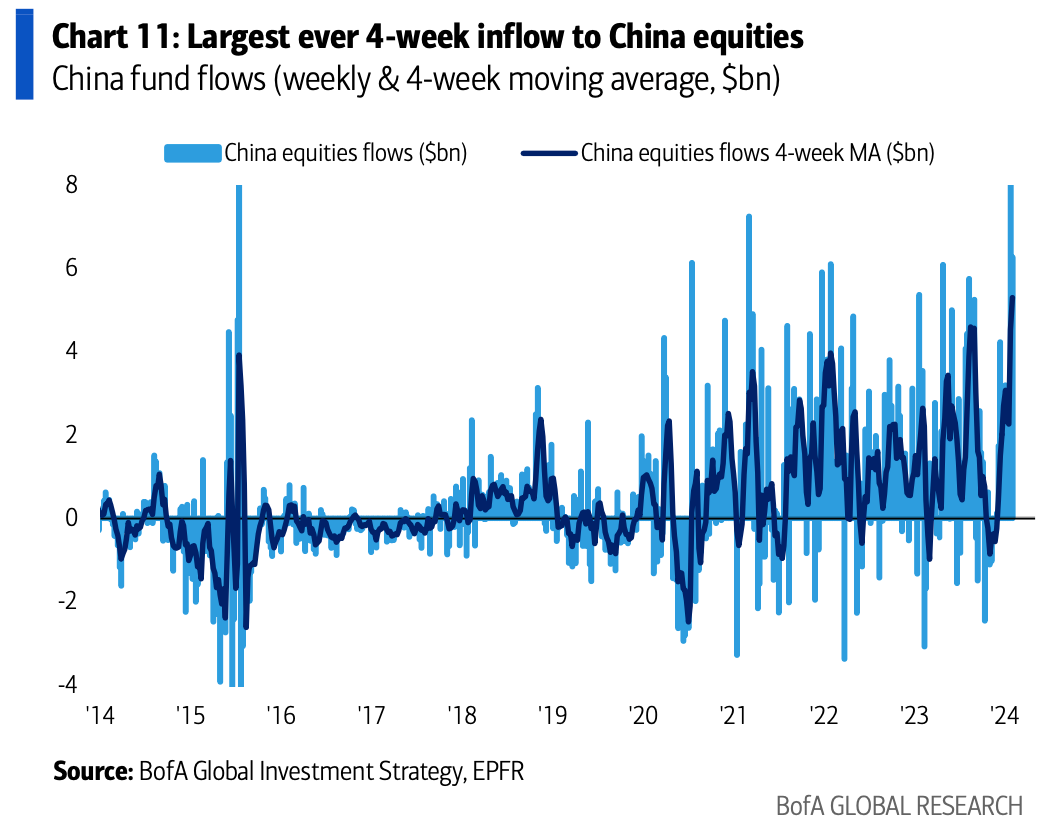

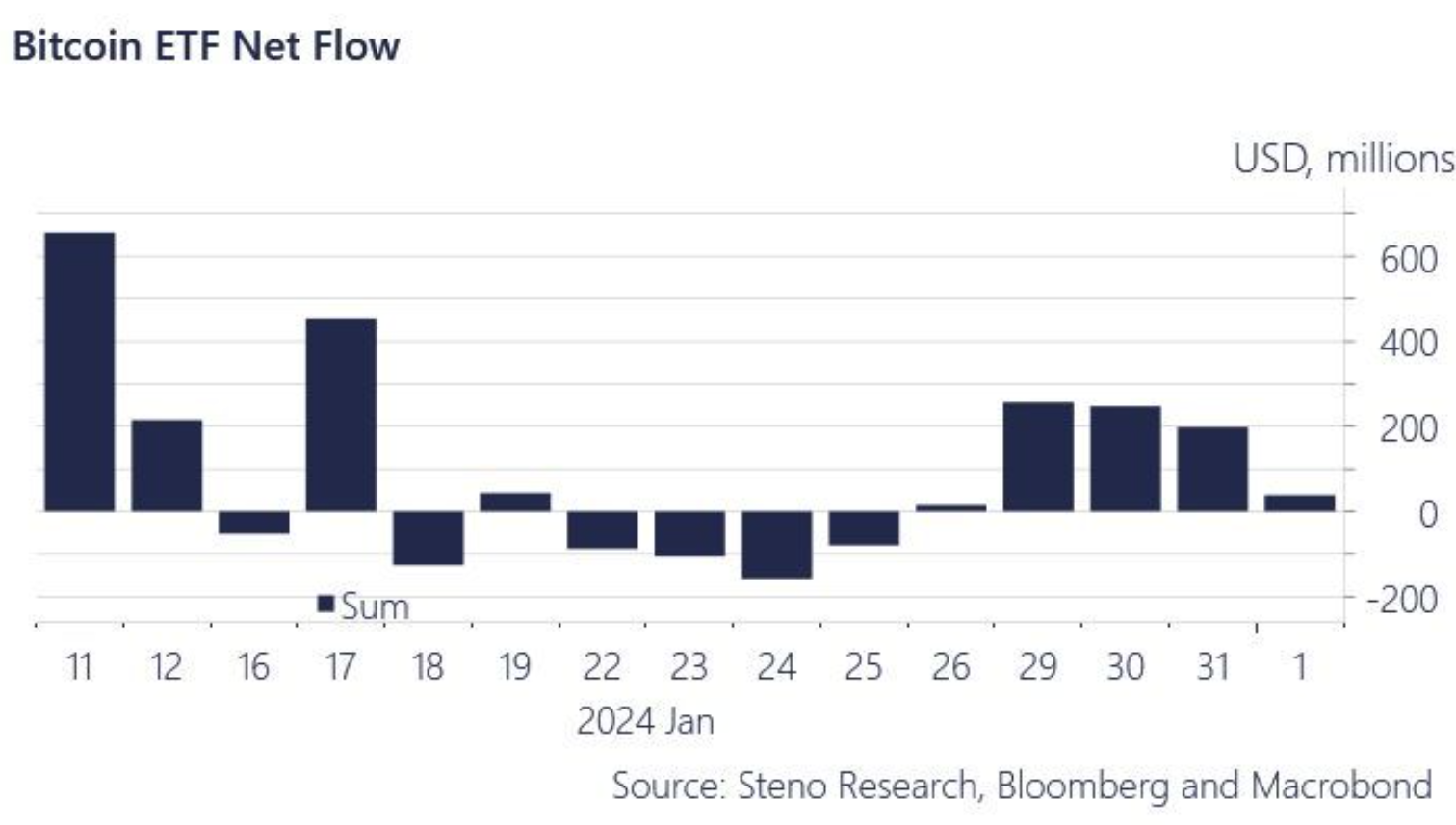

Китайские акции продемонстрировали еще одну неделю притока средств (+$6,3 млрд). Совокупный приток средств в размере +$21,2 млрд за последние 4 недели является самым большим за всю историю:

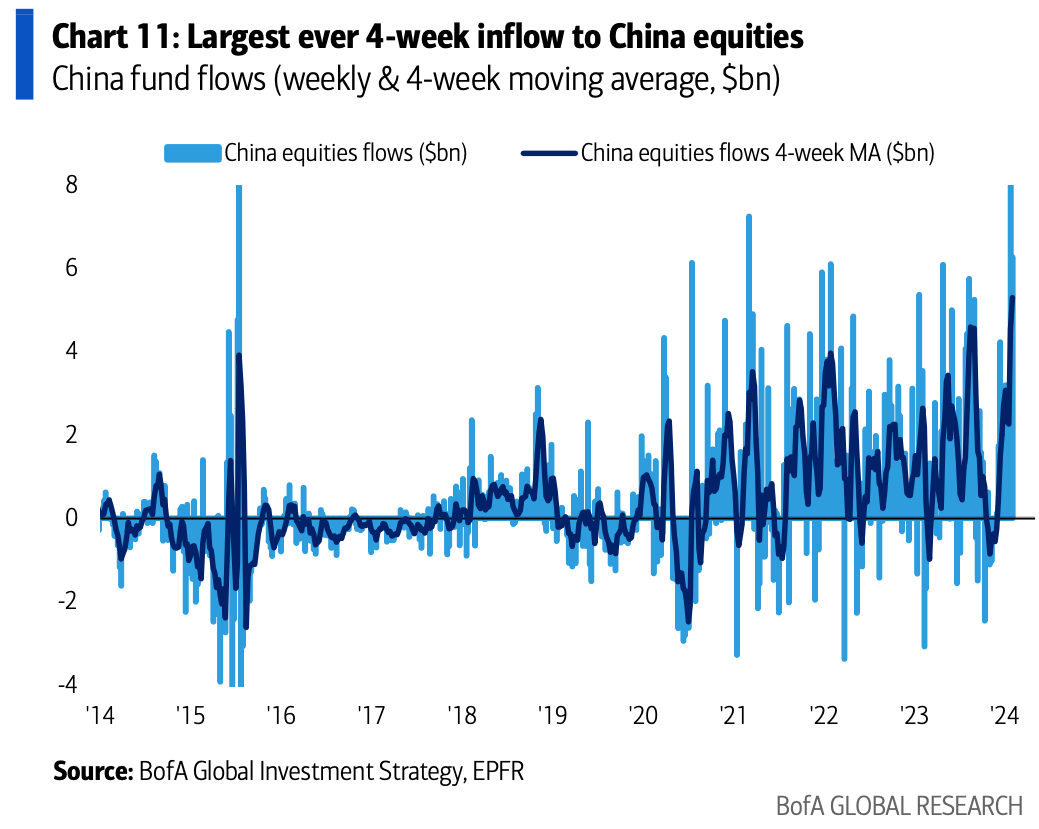

Несмотря на отсутствие снижения цен на золото, инвесторы продолжают продавать ETF на золото:

В настоящий момент коммерческие трейдеры имеют довольно большую короткую позицию, судя по отчёту COT, но такое уже случалось, и это не остановило длительный рост цен на золото:

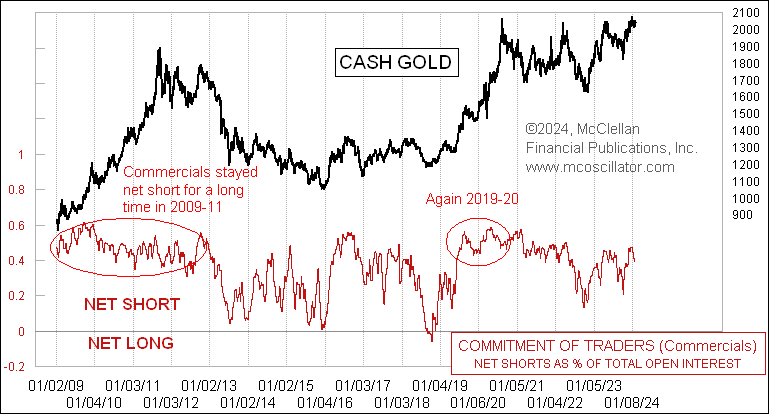

Положительный приток в ETF на биткоин сохраняется:

Институциональные инвесторы

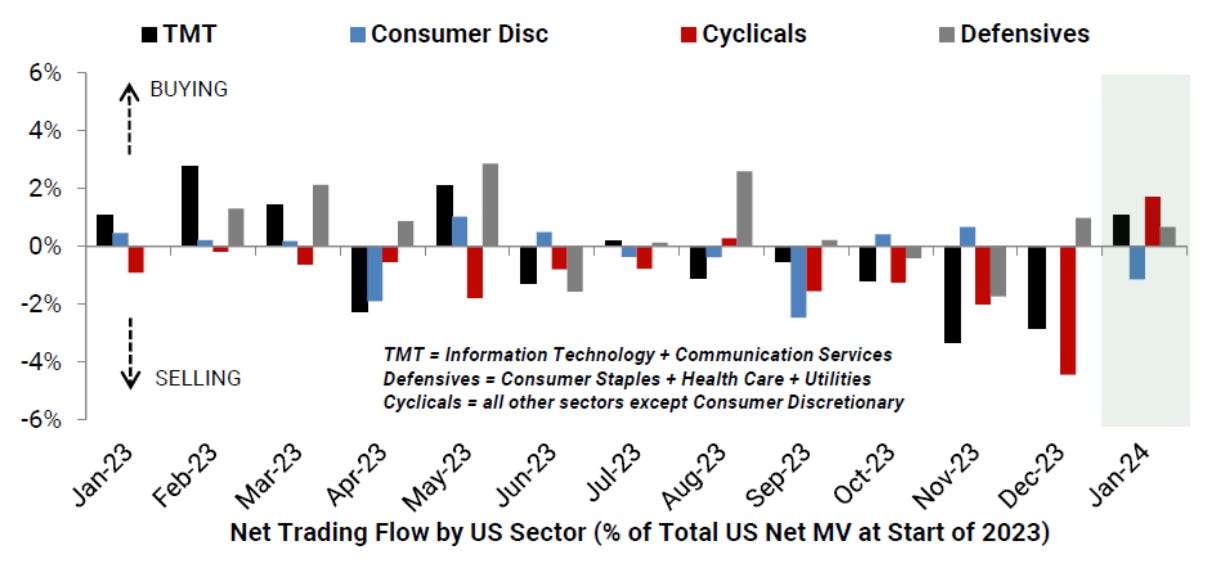

Хедж-фонды покупали акции секторов технологий, медиа и коммуникаций (TMT) впервые за 6 месяцев и продавали акции товаров длительного пользования самыми быстрыми темпами за последние 4 месяца:

Ритейл

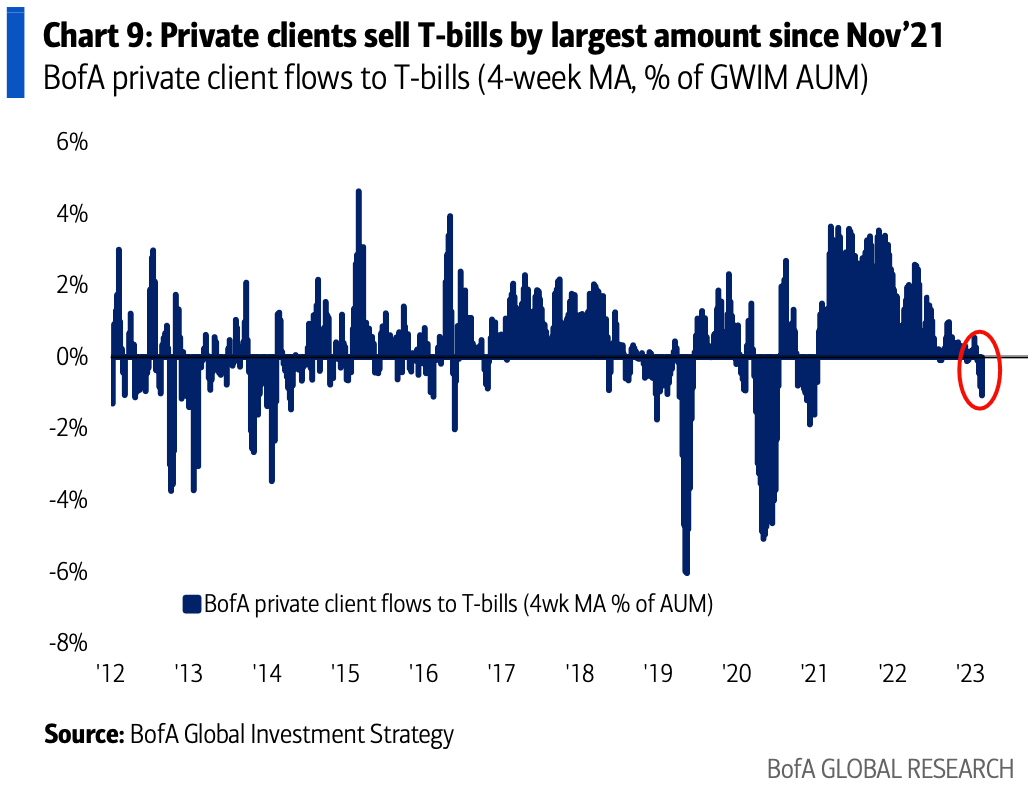

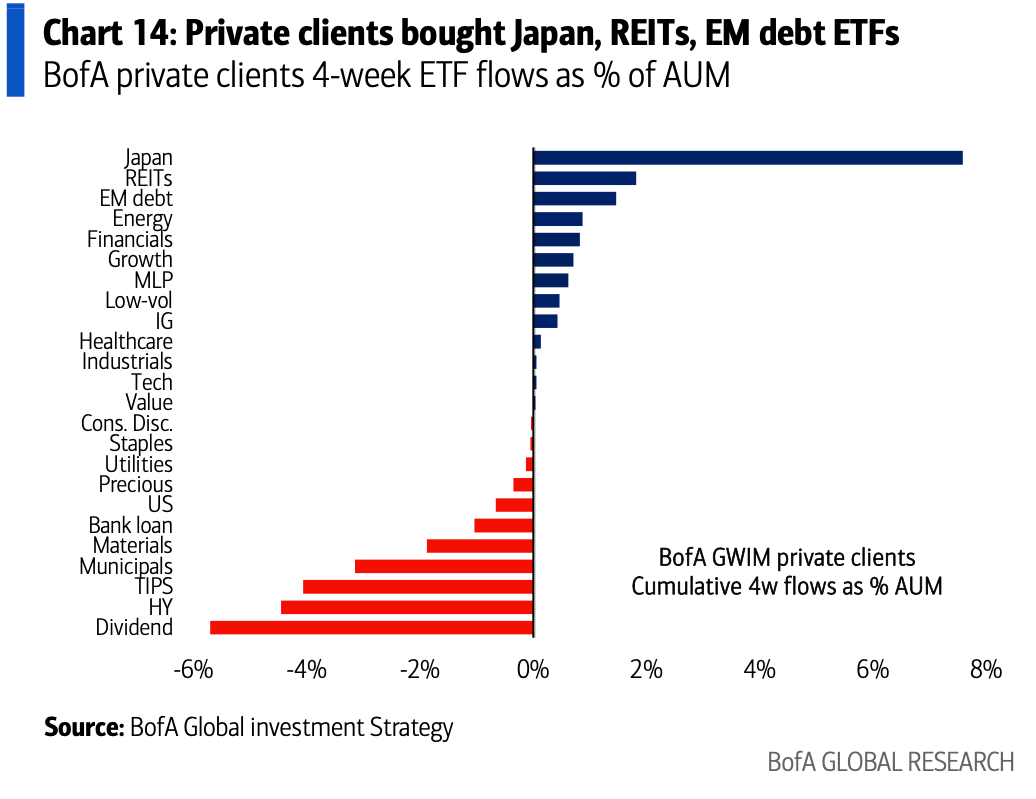

За последние 4 недели частные клиенты Bank of America продавали краткосрочные казначейские облигации США самыми быстрыми темпами с ноября 2021 года, при этом они также покупали акции Японии, долговые обязательства развивающихся стран, ETF REIT, продавали дивидендные акции, высокодоходные облигации и облигации с защитой от инфляции последние 4 недели:

Индексы

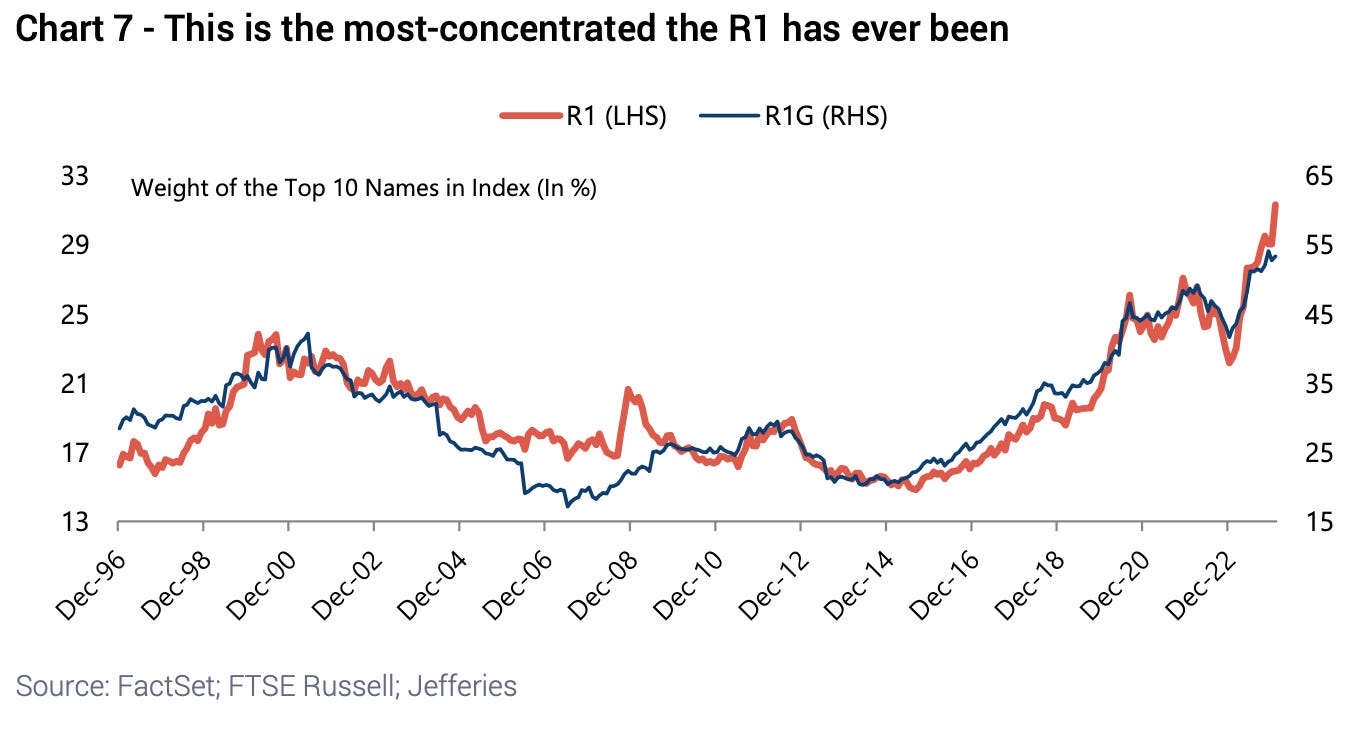

Топ-10 акций в Russell 1000 теперь составляют 31,3% индекса, это самый высокий уровень концентрации за всю историю индекса:

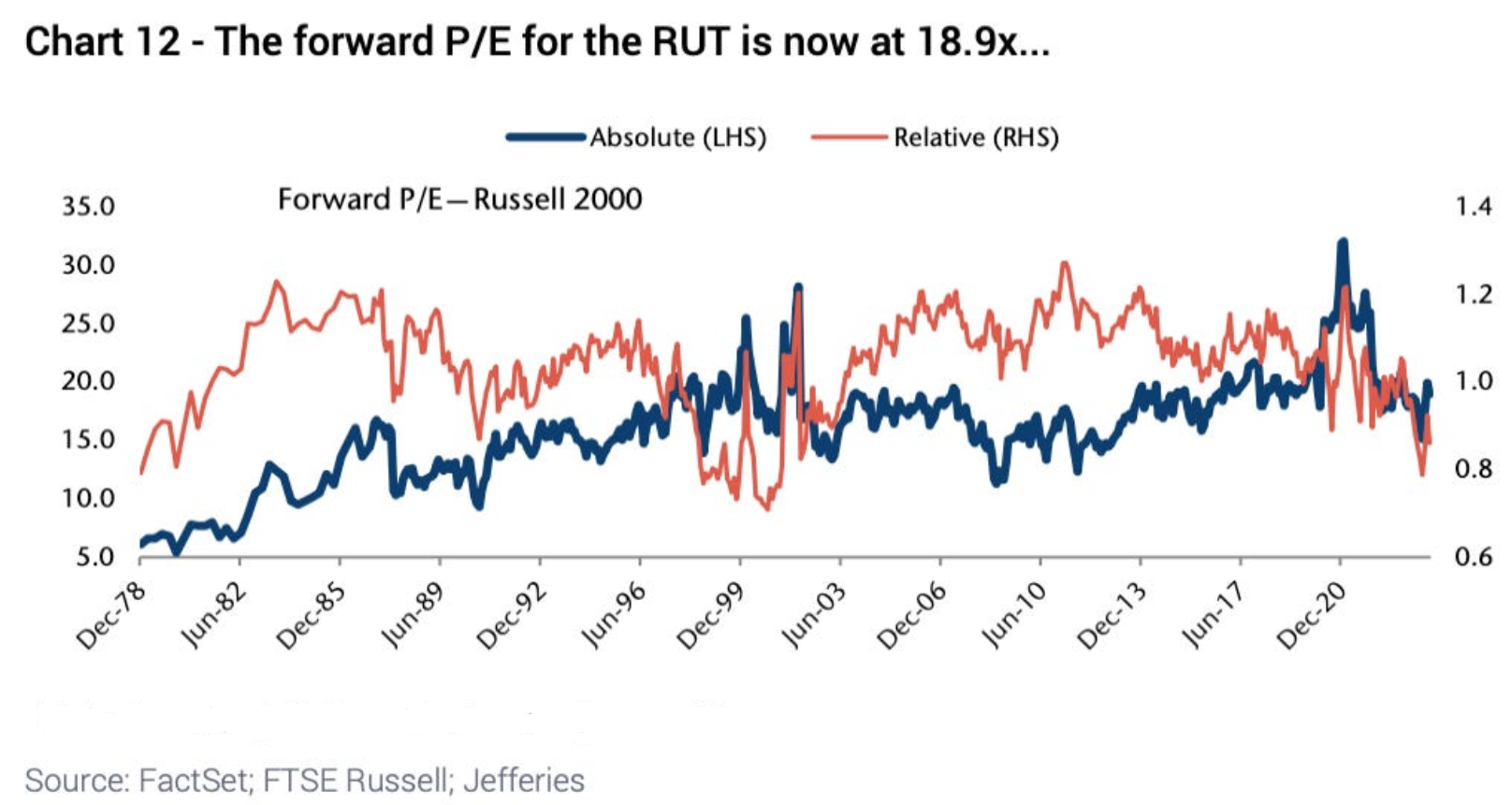

Форвардный показатель P/E Russell 2000 упал до 18,9x, а Russell 1000 сейчас торгуется с мультипликатором 22,0x, в результате чего относительный P/E составляет 0,86x и на 17% ниже своего долгосрочного среднего значения:

EPS

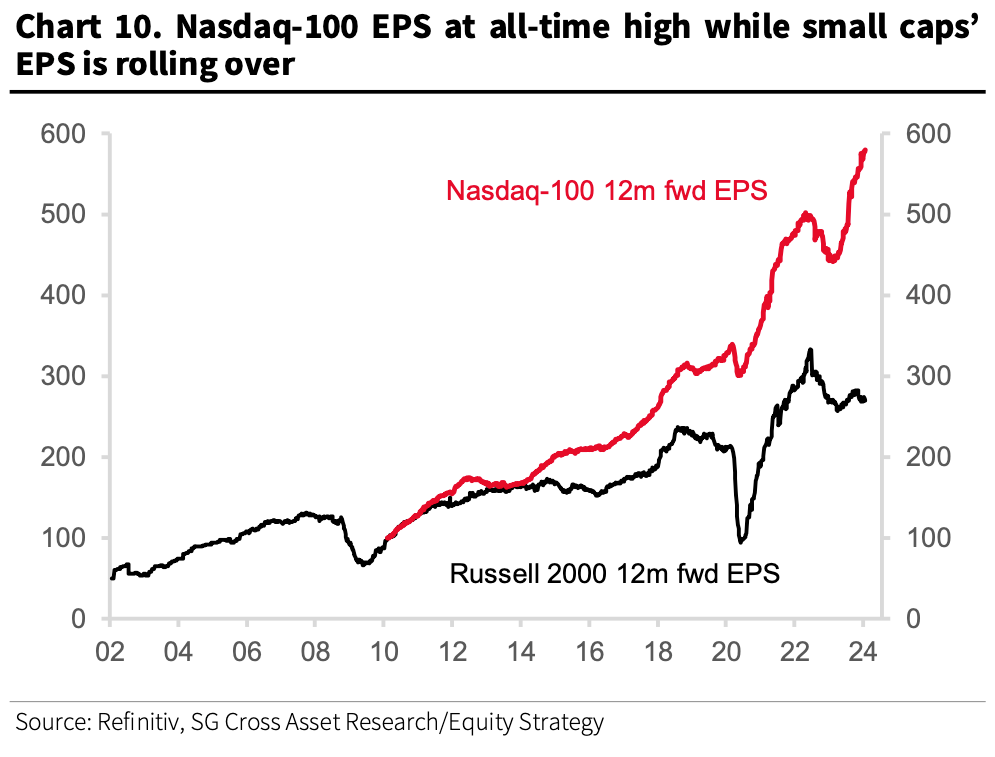

Разрыв в оценке будущей прибыли между компаниями индексов Nasdaq-100 и Russell 2000 увеличивается:

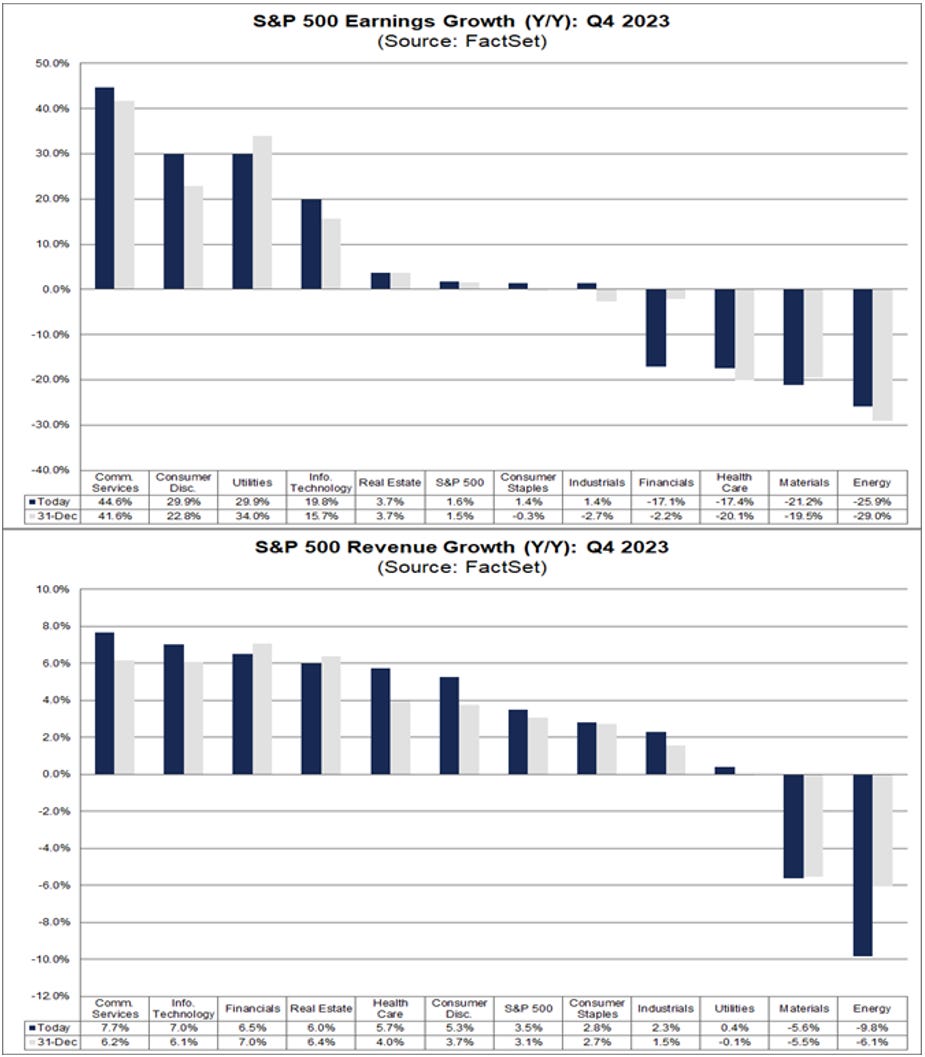

Темпы роста прибыли и выручки для всего индекса S&P 500 за 4 квартал 2023 года составляют +1,6% и +3,5% соответственно:

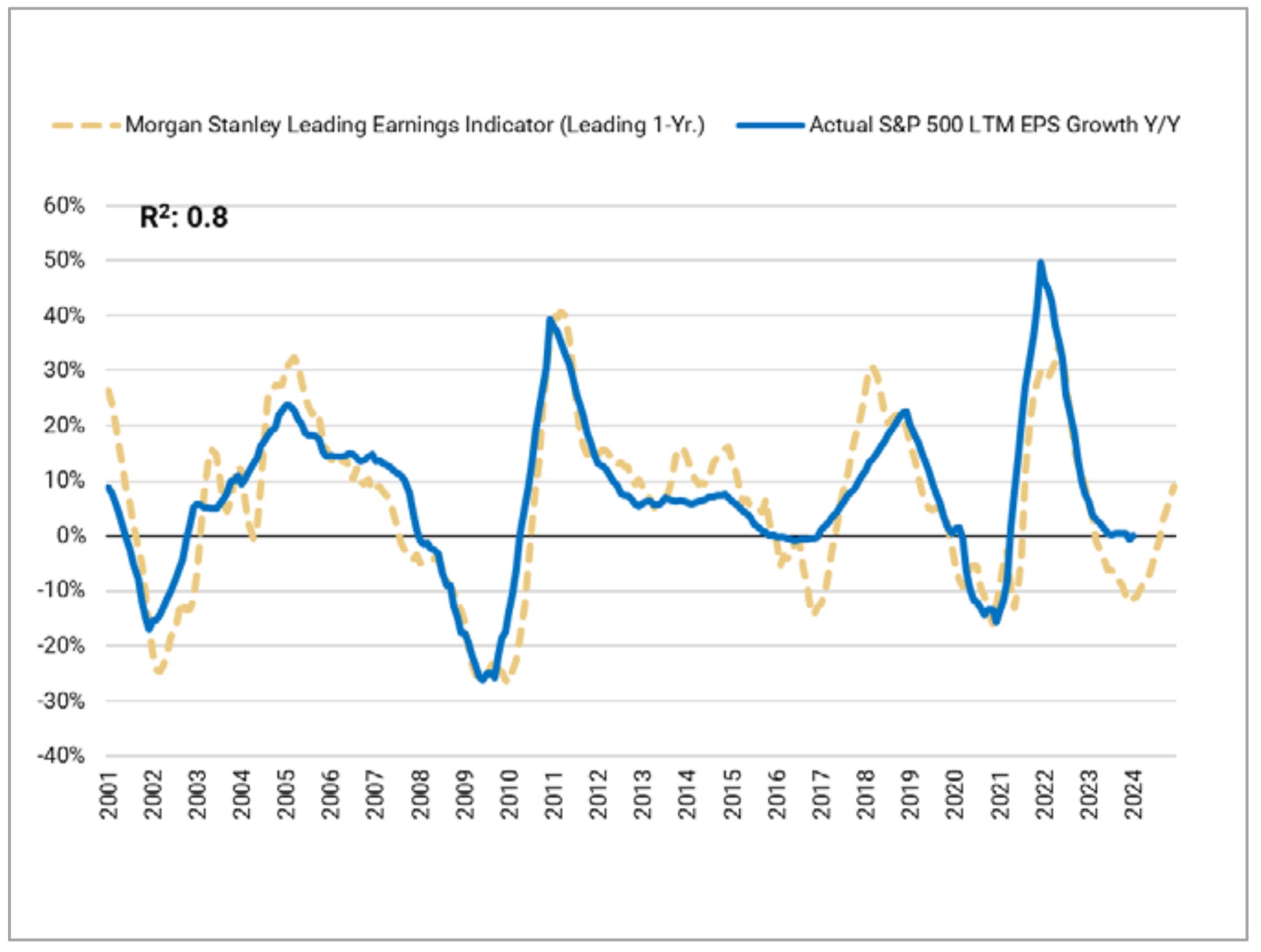

Опережающий индикатор прибыли корпораций от Morgan Stanley указывает на предстоящий рост EPS S&P 500:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers