Разное

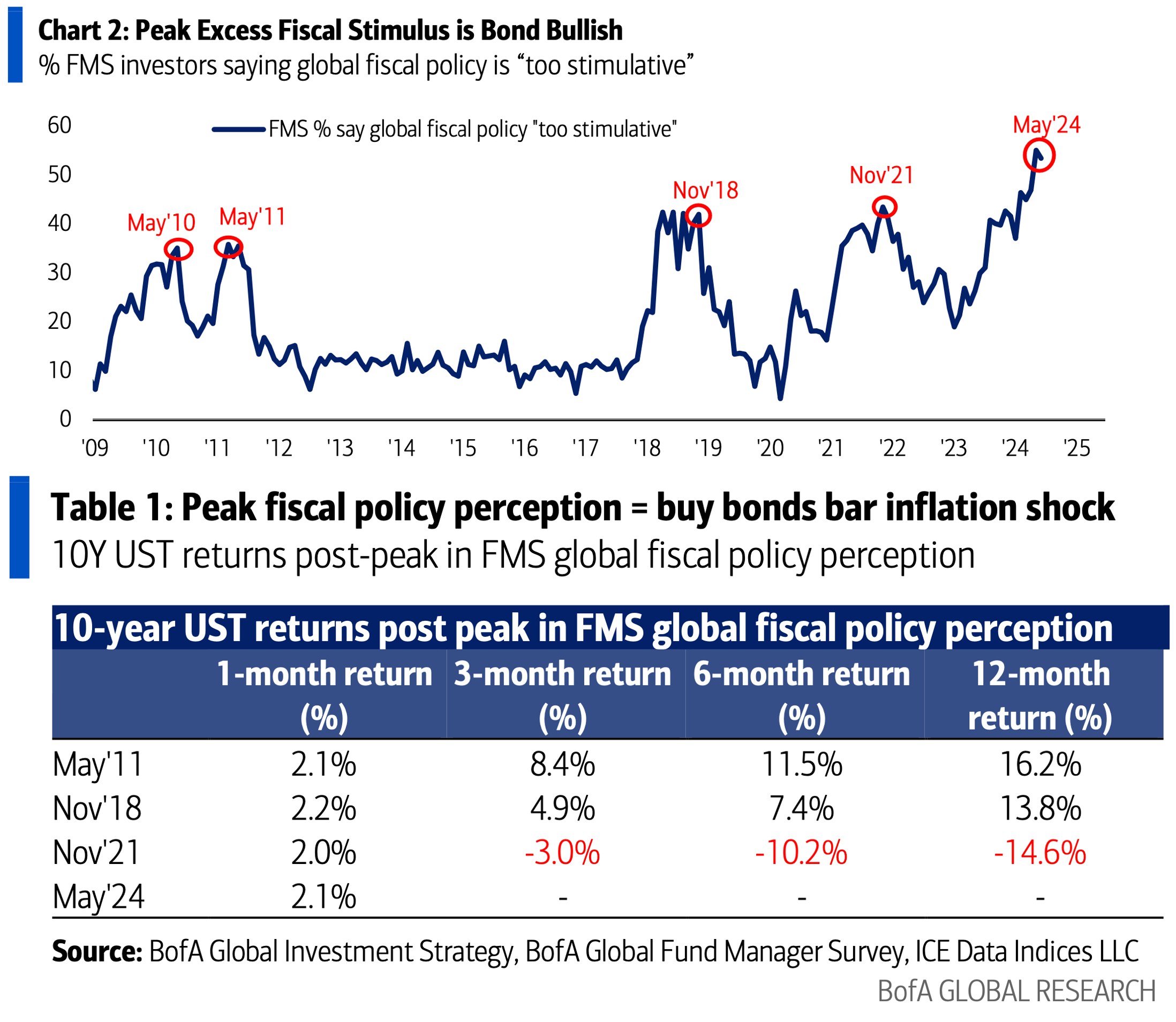

Опрос управляющих активами от Bank of America говорит, что "фискальный избыток" достиг своего пика; в ноябре 2021-го за этим последовала массовая инфляция и большие потери по облигациям; но в ранее конец "фискального избытка" сопровождался большими доходами по облигациям. Аналитики Bank of America считают, что 2024 год последует сценарию, в котором облигации принесут положительную доходность:

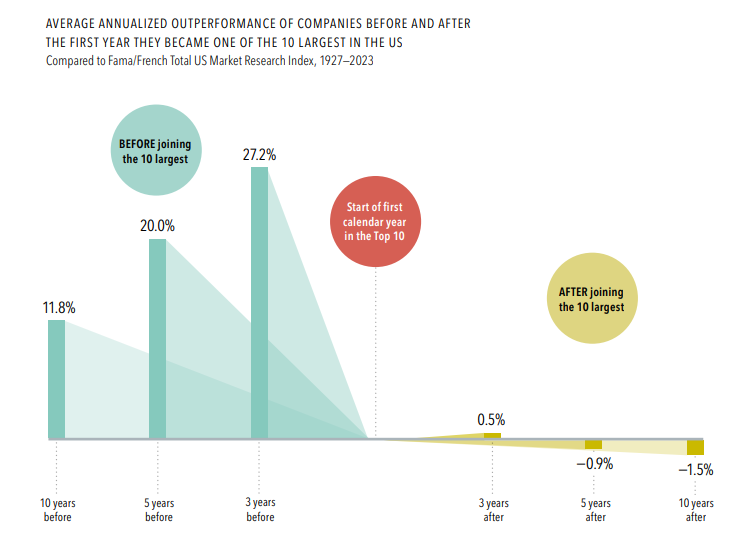

Как и следовало ожидать, на пути к попаданию в топ-10, акции демонстрировали потрясающие результаты. Но, возможно, вы также не удивитесь, узнав, что показатели после\ вхождения в топ-10 исторически были в среднем удручающими.

Сложнее быстро расти, когда вы уже самый крупный игрок, но вы также становитесь мишенью для конкурентов, и часто этот путь включает в себя значительное повышение оценки (поскольку люди слишком экстраполируют и переоценивают компанию):

Макро

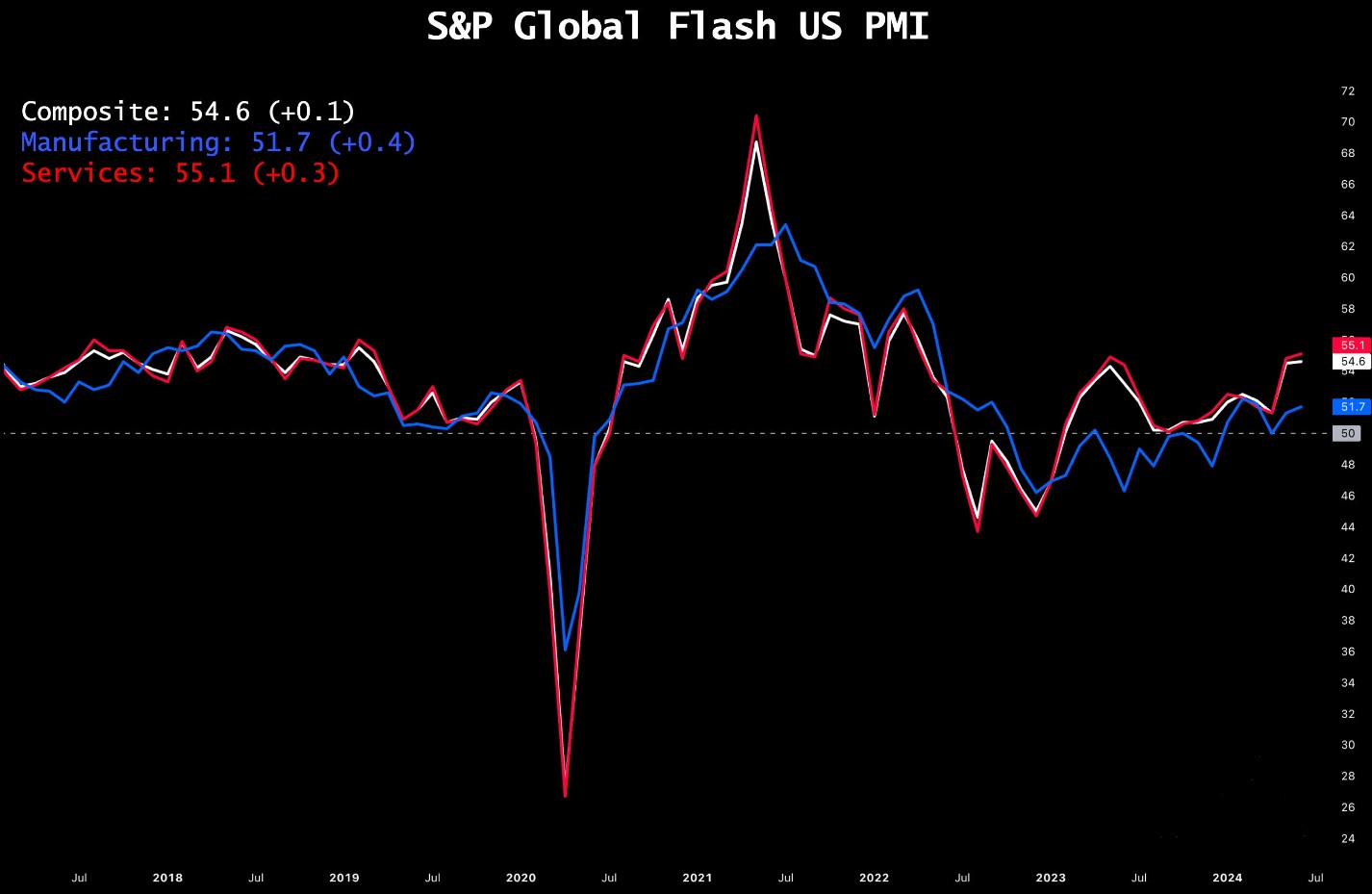

Более высокая, чем ожидалось, активность в секторе услуг (26-месячный максимум) и обрабатывающей промышленности (3-месячный максимум) привела к тому, что предварительный совокупный индекс деловой активности в США достиг самого высокого уровня с апреля 2022 года:

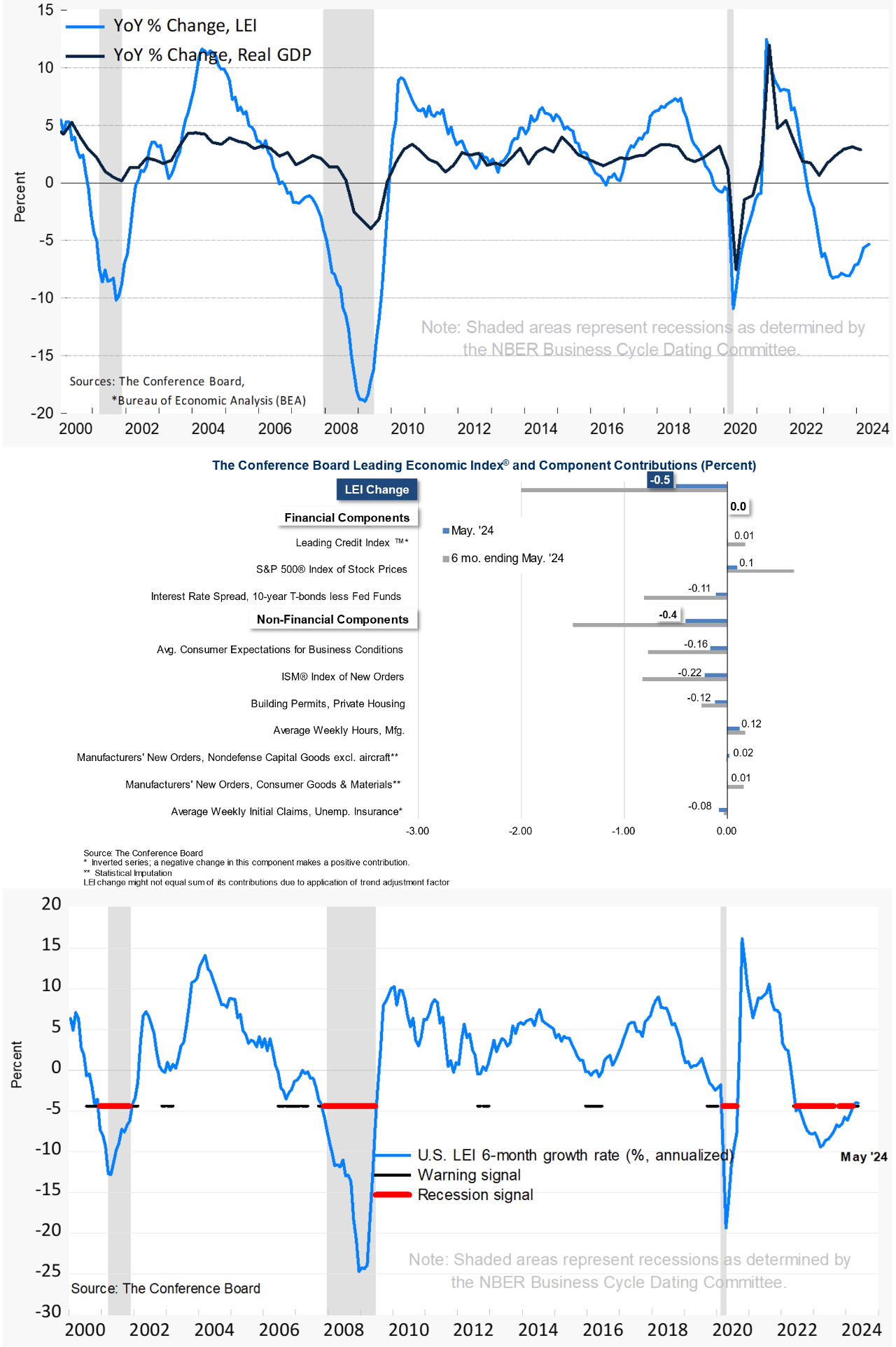

В мае индекс опережающих индикаторов от Conference Board снова упал, что было вызвано главным образом снижением объема новых заказов, слабыми настроениями потребителей относительно будущих условий ведения бизнеса и снижением количества разрешений на строительство. Хотя шестимесячные темпы роста индекса остаются резко отрицательными, в настоящее время индекс опережающих индикаторов не сигнализирует о рецессии:

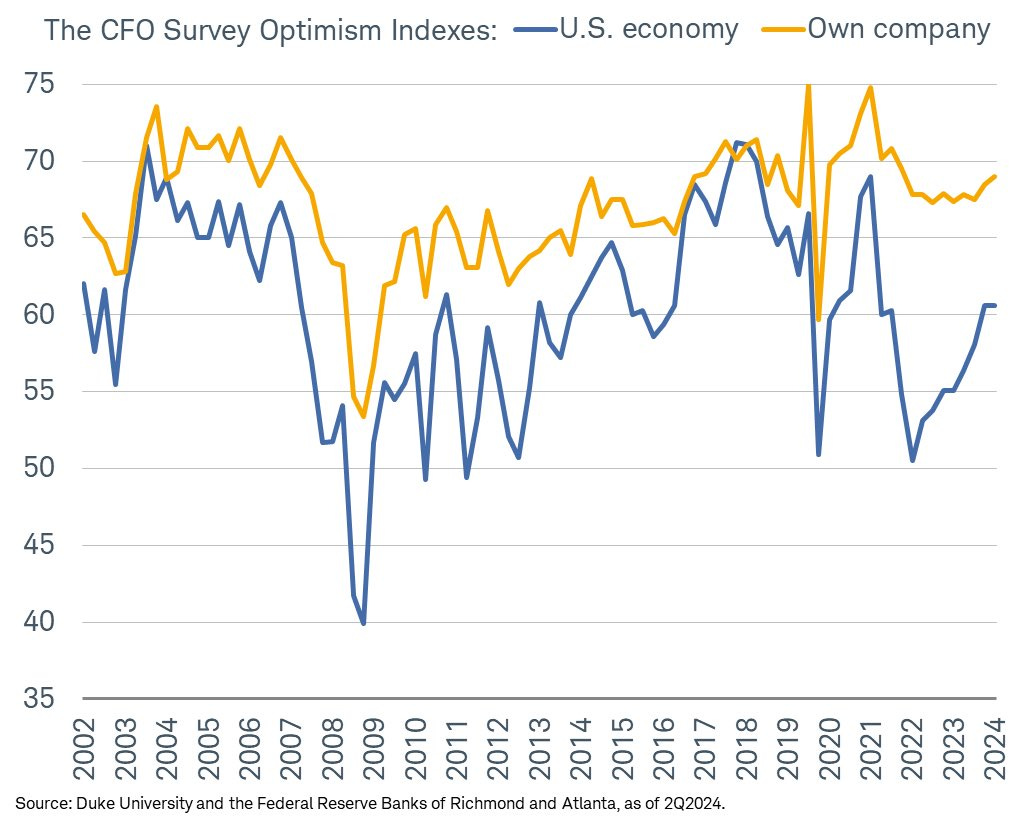

Оптимизм финансовых директоров в отношении собственных компаний находится на самом высоком уровне с 1 квартала 2022 года. Мнение об экономике остается неизменным:

Рынок жилья

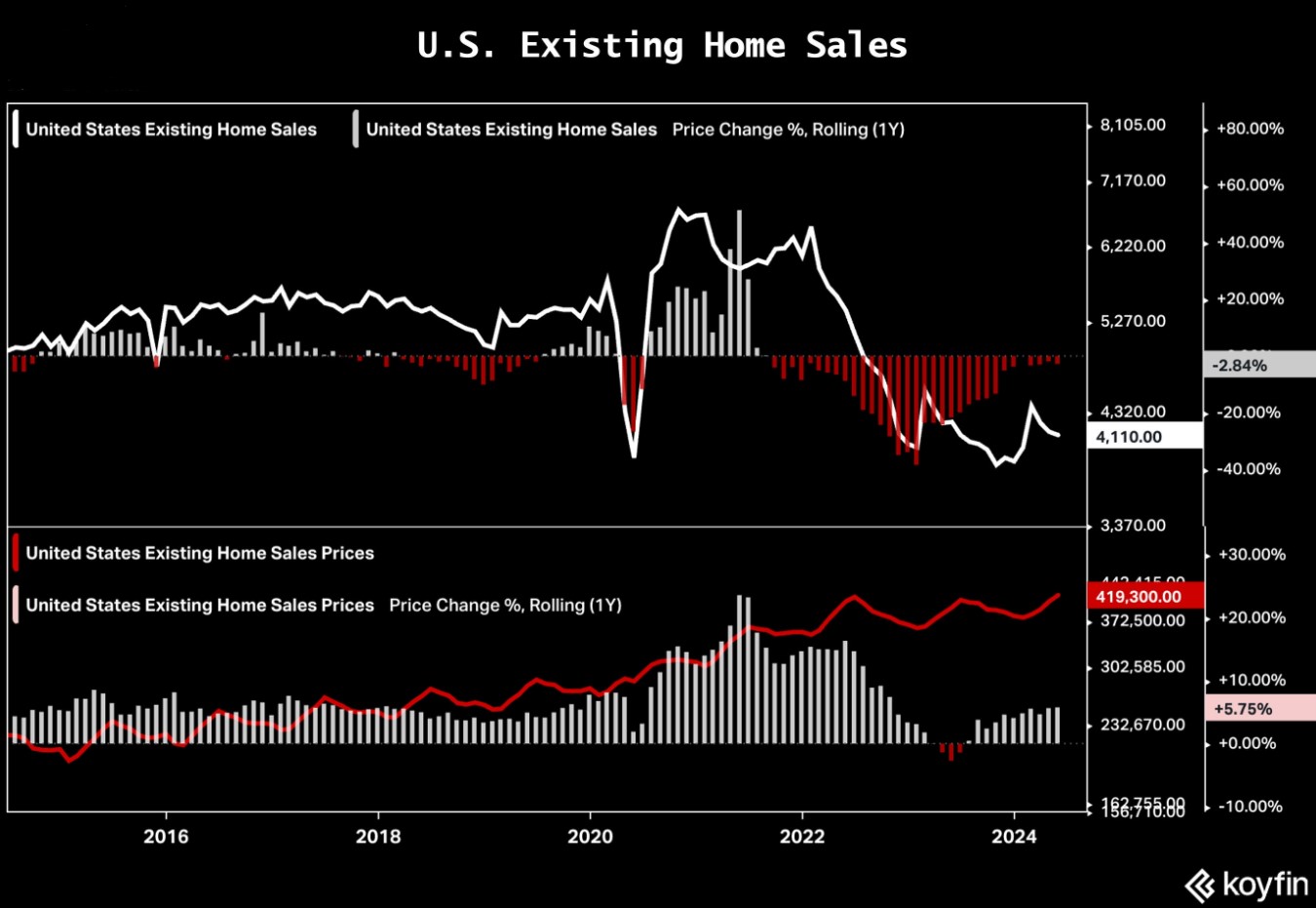

Продажи на вторичном рынке жилья упали на -0,7% за месяц до 4,11 млн. В годовом исчислении продажи снижались в течение 32 из последних 33 месяцев. Медианная цена продажи, тем временем, выросла до рекордных $419 300 (+5,8% г/г) и увеличивается г/г уже 11 месяцев подряд:

Что делают другие?

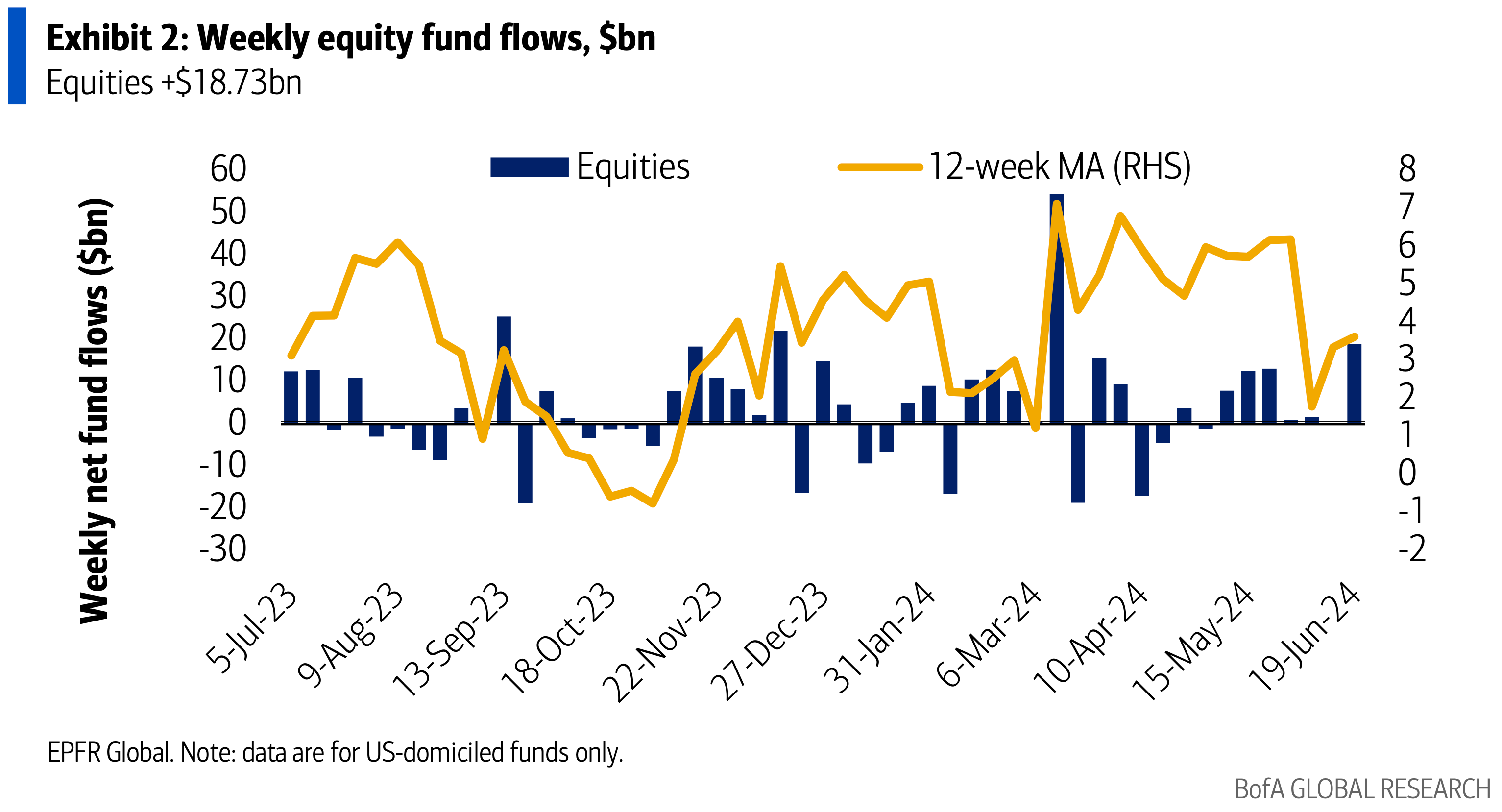

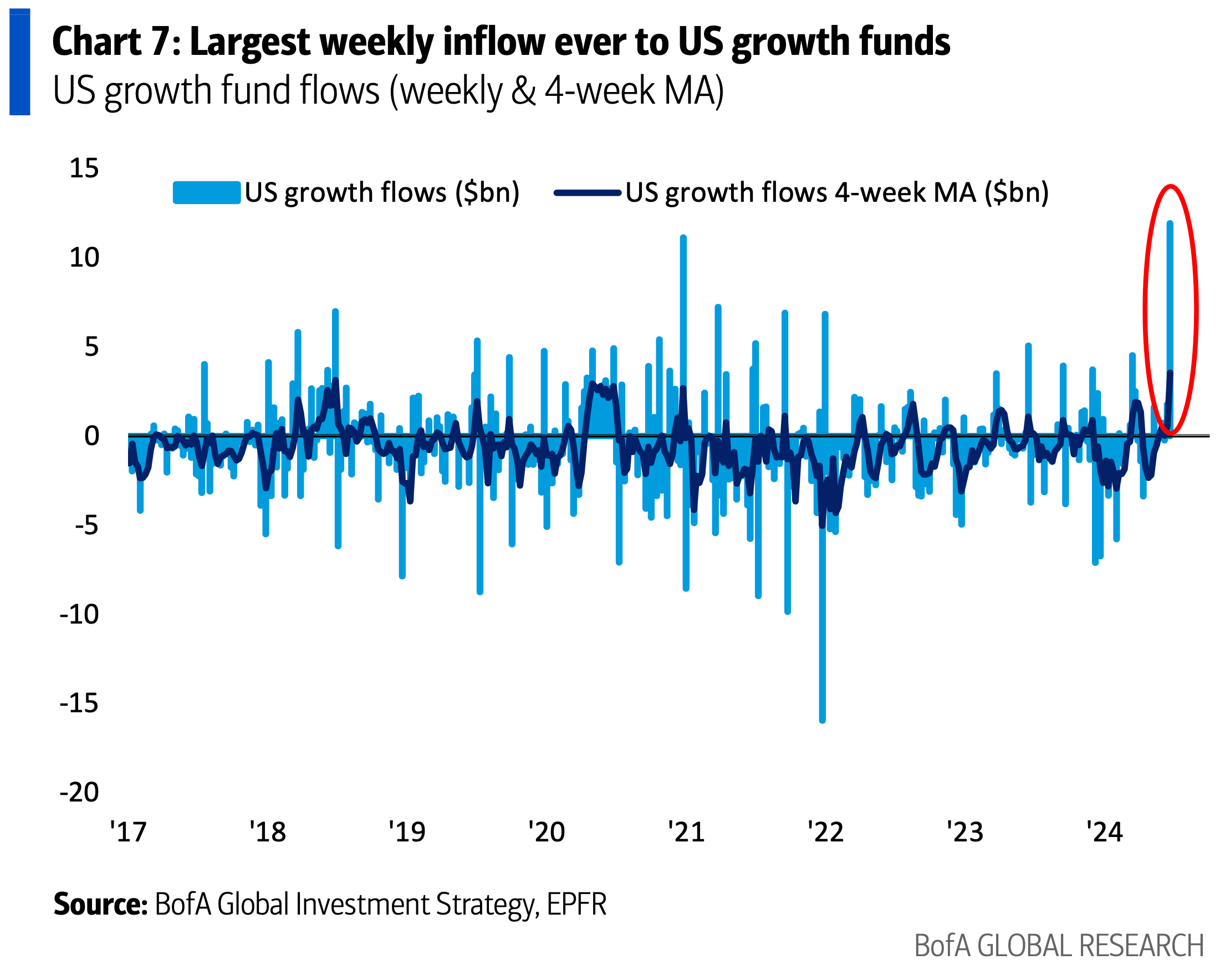

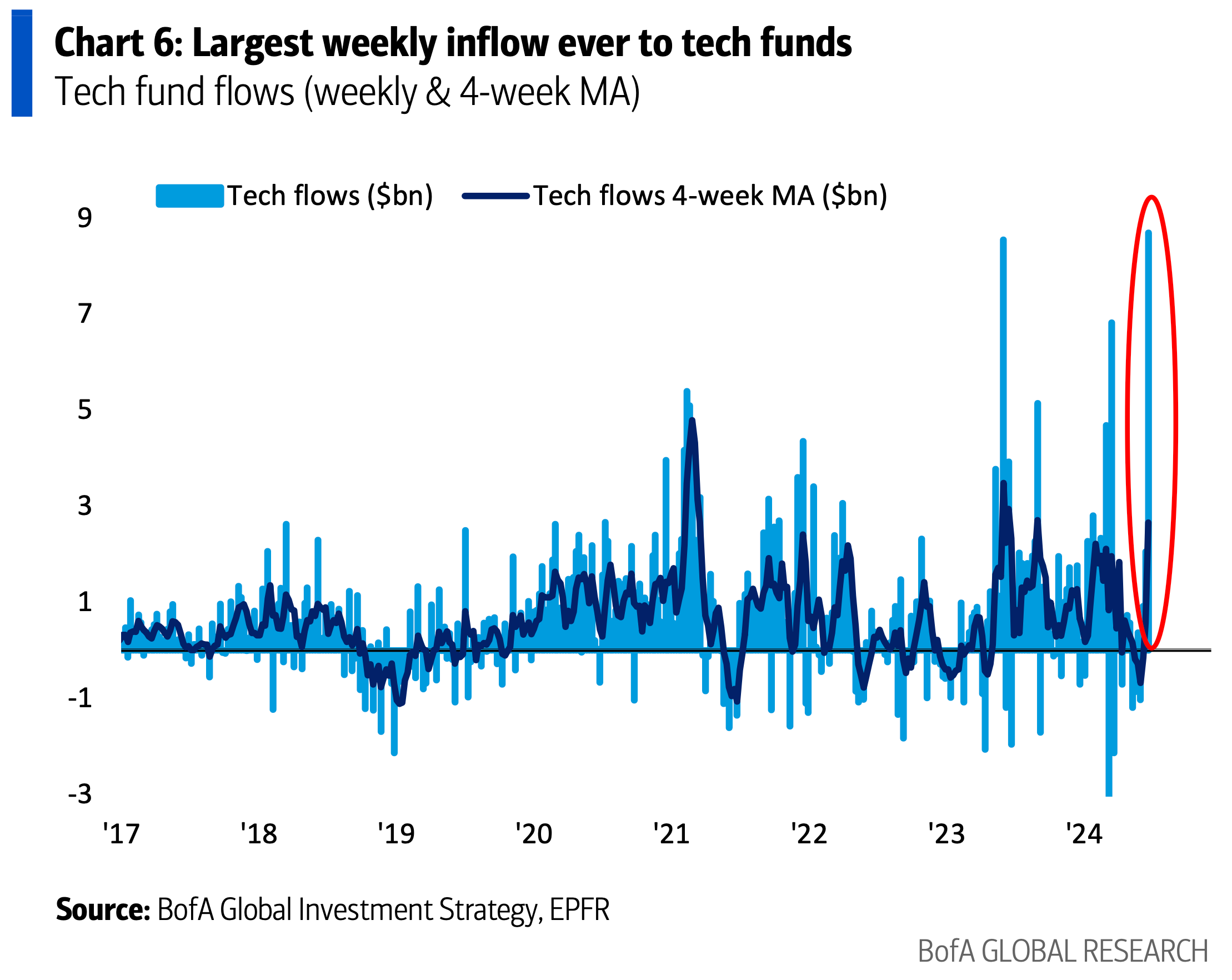

На прошлой неделе приток средств в акции вновь стал значительным (+$18,73 млрд, самый большой приток за последние 3 месяца, -$0,12 млрд ранее). Причём наибольший приток пришёлся на акции фактора роста (+$11,9 млрд) и технологического сектора (+$8,7 млрд):

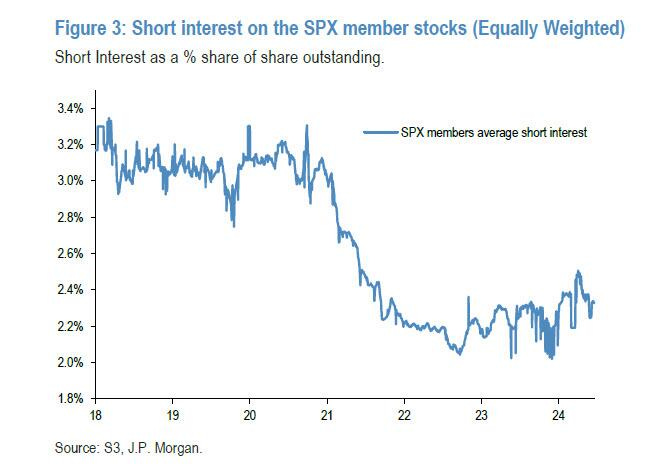

Средневзвешенный шорт интерес по отдельным компаниям S&P500 находится вблизи рекордных минимумов

Ритейл

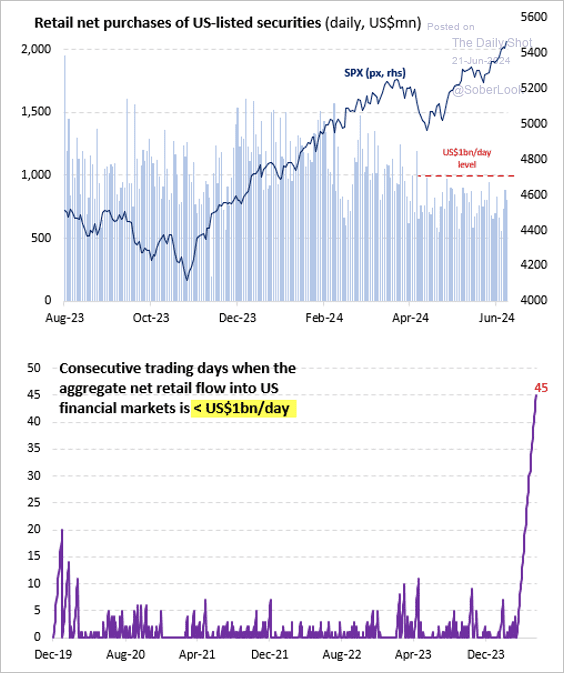

В последние месяцы темпы роста покупок акций ритейл инвесторами замедлились

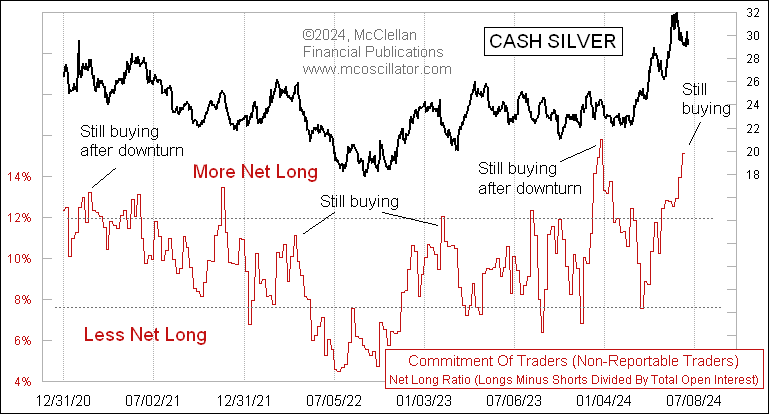

Отчет COT за прошлую неделю показал, что мелкие трейдеры продолжают покупать серебро, несмотря на снижение цен. Обычно такой выбор не приносит им успеха:

Индексы

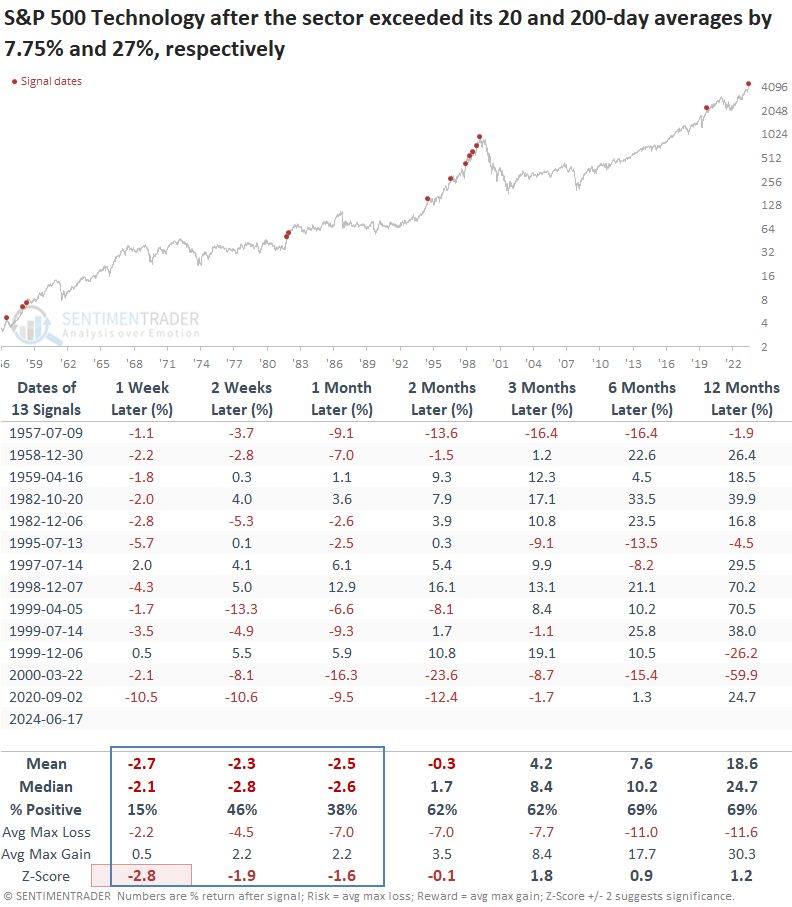

Всякий раз, когда технологический сектор S&P 500 одновременно закрывался на 7,75% выше своей 20-дневной средней и на 27% выше своей 200-дневной средней, он, как правило, испытывал трудности в течение следующего месяца, в 11 из 13 случаев в тот или иной момент наблюдался убыток:

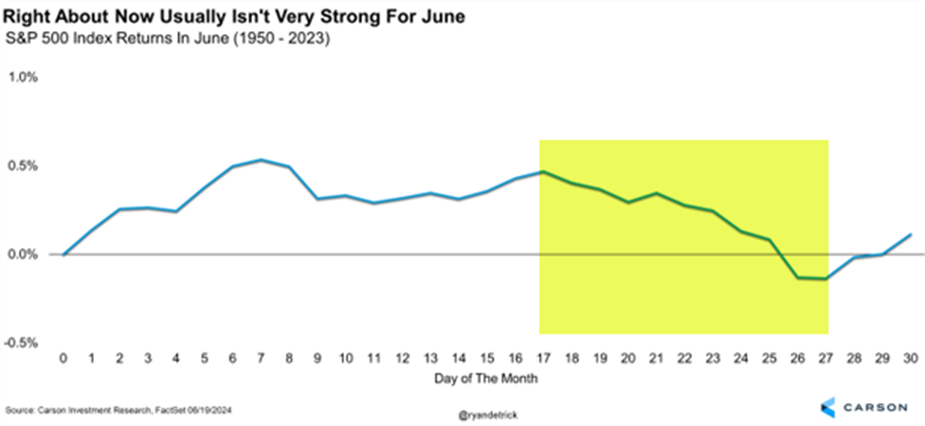

Сезонно, вторая половина июня, как правило, сопровождается слабостью на рынках:

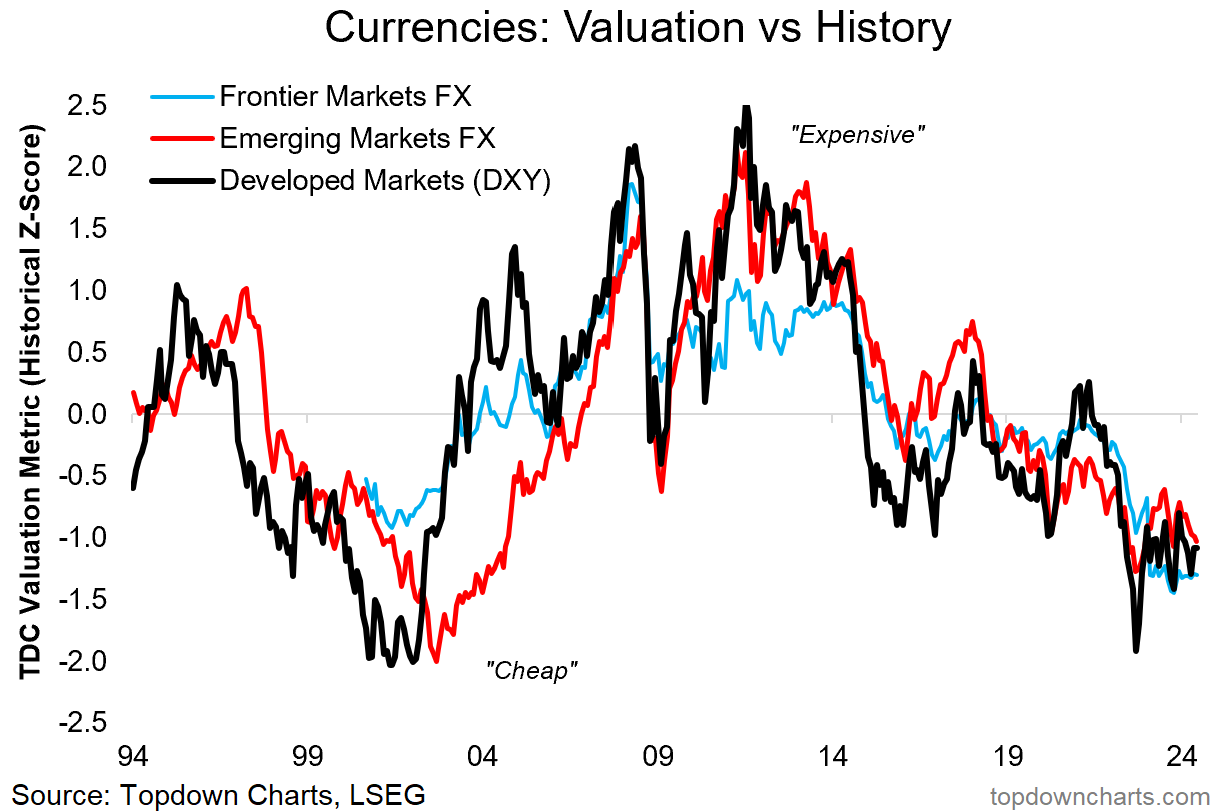

На графике ниже показаны комплексные индикаторы оценки для валют развивающихся и развитых рынков (все против доллара США). По всем трем показателям они дешевы по отношению к доллару США. Или, говоря иначе, доллар США значительно дороже почти всех остальных валют (как и американские крупные технологические компании):

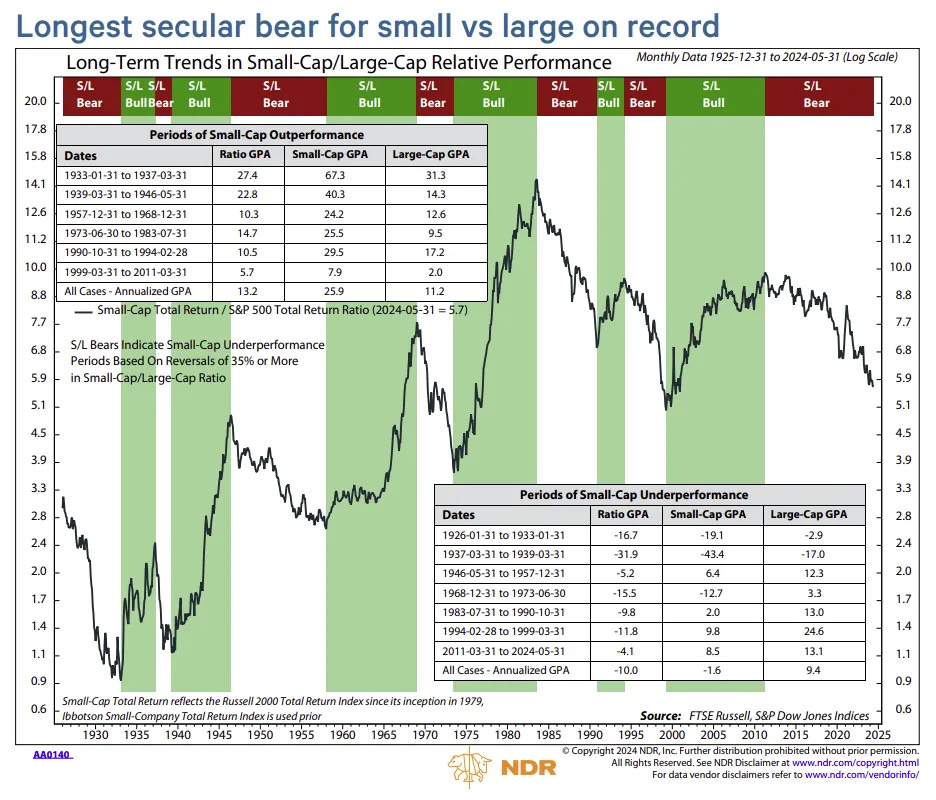

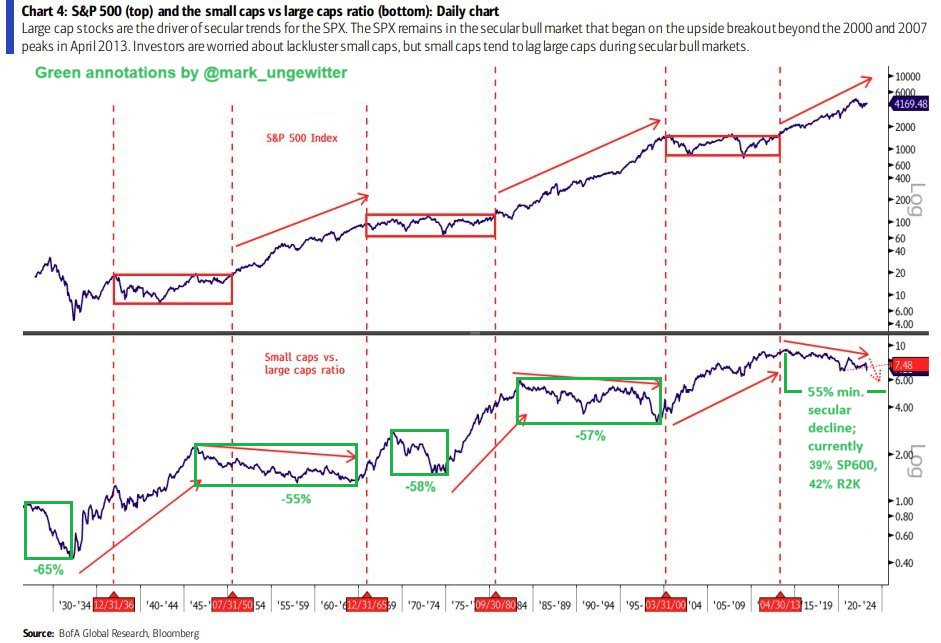

Долгосрочный медвежий тренд в акциях малой капитализации по отношению к акциям крупной капитализации длится уже 14-й год - самый продолжительный период за всю историю наблюдений.

Долгосрочный медвежий рынок малых акций может продлиться еще долго. Минимальная просадка составляла 55% в 1946-1963 годах. Текущая просадка составляет 39% по S&P 600 и 42% по Russell 2000:

EPS

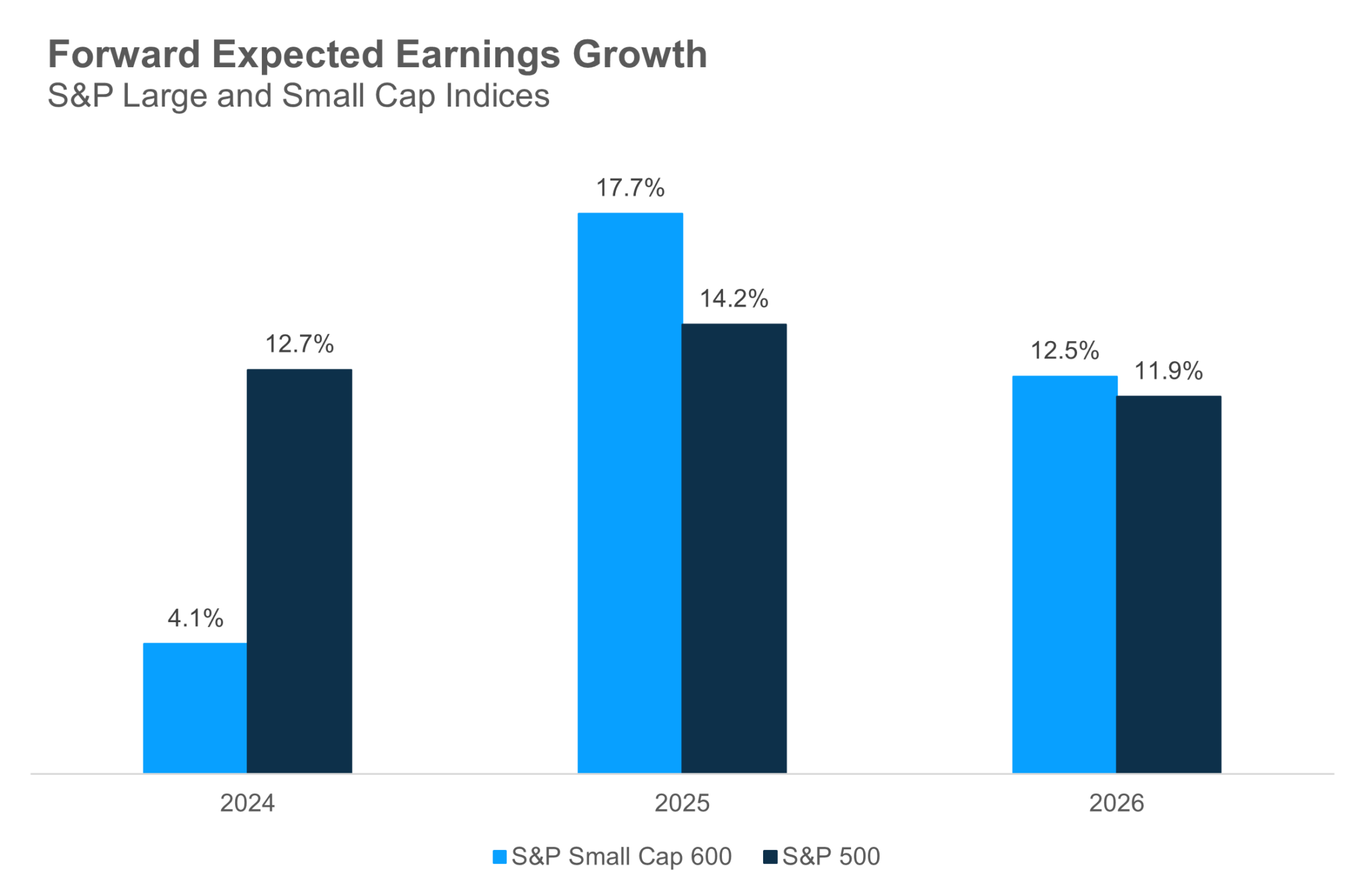

Аналитики считают, что рост прибыли малых компаний в 2025 и 2026 годах будет выше, чем у компаний S&P 500:

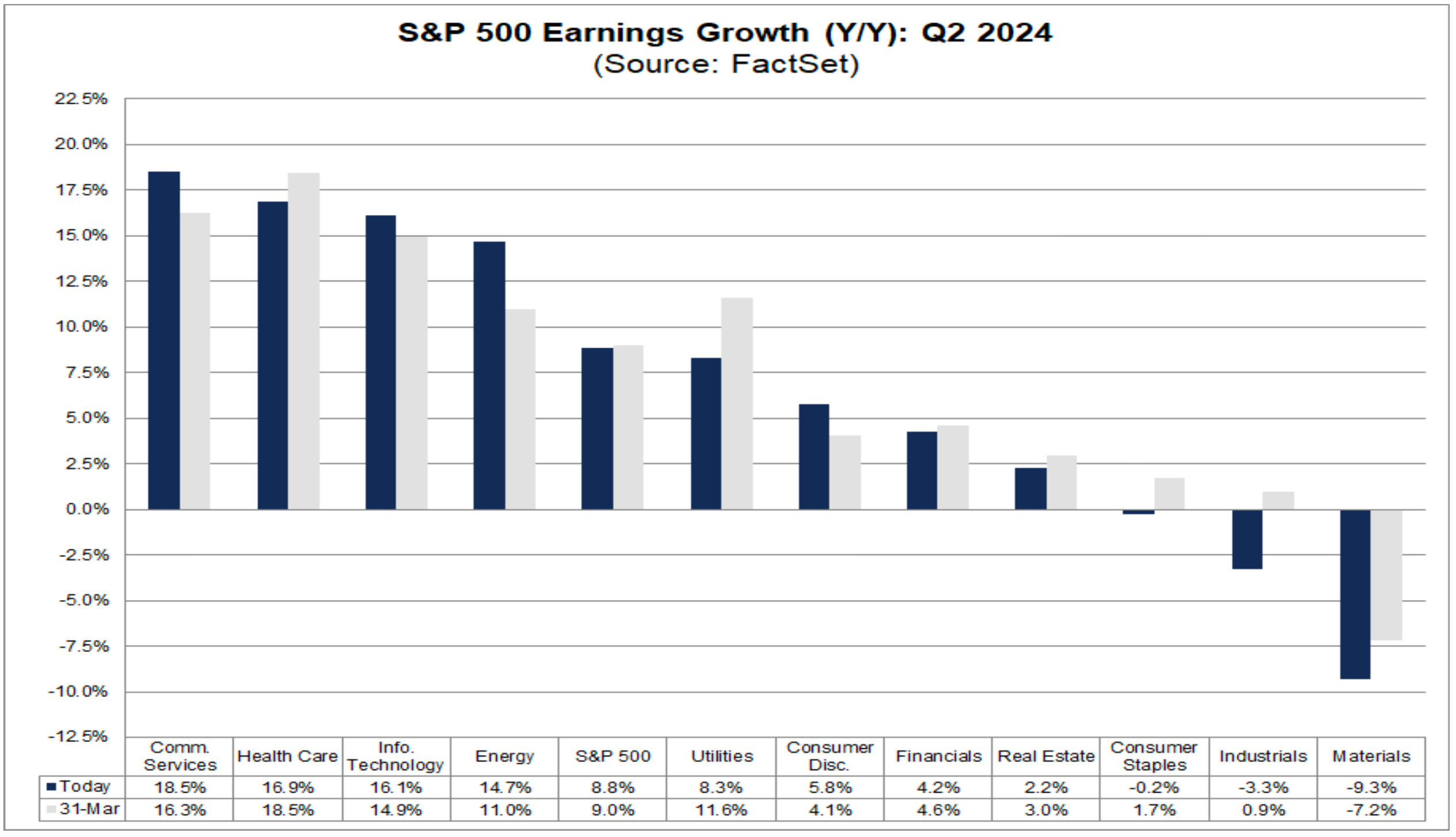

Аналитики ожидают, что во втором квартале рост прибыли на акцию S&P 500 составит +8,8% по сравнению с предыдущим годом. Если эти ожидания оправдаются, то это будет самый высокий показатель роста с первого квартала 2022 года.

На уровне секторов ожидается, что 4 и 8 секторов продемонстрируют двузначный рост прибыли в 2024 и 2025 годах соответственно:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.ly/bfp51