На фондовом рынке существует множество различных активов, с которыми действительно интересно и выгодно работать. Один из таких – бессрочные облигации. Многие участники рынка уже привыкли, что этот вид ценных бумаг ограничен определенными сроками, имеет фиксированную ставку и держатель через определенный промежуток времени сможет вернуть номинальную стоимость облигации, а эмитент – обязан будет ее выплатить в полном размере. Но сегодня все большей популярностью пользуются так называемые бессрочные облигации. В чем их особенность?

На фондовом рынке существует множество различных активов, с которыми действительно интересно и выгодно работать. Один из таких – бессрочные облигации. Многие участники рынка уже привыкли, что этот вид ценных бумаг ограничен определенными сроками, имеет фиксированную ставку и держатель через определенный промежуток времени сможет вернуть номинальную стоимость облигации, а эмитент – обязан будет ее выплатить в полном размере. Но сегодня все большей популярностью пользуются так называемые бессрочные облигации. В чем их особенность?

Суть бессрочных облигаций

Данный вид ценных бумаг инвесторы и другие участники рынка часто называют «вечными». И действительно, у бессрочных облигаций нет определенного срока, когда эмитент должен осуществить выплаты. Инвестору, в свою очередь, нечего бояться – он может неограниченное время получать купоны (дивиденды) по облигации, оставаясь при этом держателем ценной бумаги. Если актив не нужен, то его всегда можно продать на рынке другому участнику. Но в бессрочных облигациях вполне может быть предусмотрен срок принудительного погашения. Большинство современных эмитентов (компаний, банков или государственных структур) идут на такой шаг, устанавливая период от 7 до 10 лет. Если рассматривать иерархию ценных бумаг, то «вечные» облигации расположились где-то между долгосрочными облигациями и привилегированными акциями. Логика здесь понятна. Если сравнить этот вид ценных бумаг с акциями, то у эмитента нет обязательств возвращать держателю актива сумму вложений. С другой стороны владелец бессрочной облигации, может рассчитывать на полноценные дивиденды, не зависящие от успехов работы эмитента на рынке. Компания, выпустившая ценную бумагу, может нести серьезные убытки, но держатель всегда может рассчитывать на прописанную в документе прибыль (если не указано иных условий). Выпуск бессрочных облигаций более выгоден банковским учреждениям, ведь полученные инвестиции можно включать в любой уровень капитала – как в первый, так и во второй.

Немного истории

Вообще история бессрочных облигаций довольно богата. Впервые такие ценные бумаги были выпущены еще в Англии местным банком, в 1753 году. Самое интересное, что активы торгуются на территории страны и сейчас – их дивиденды составляют около 2,5% годовых. Начиная с 1923 года, выплата по ценным бумагам может осуществиться в любой момент – достаточно решения местного парламента. Прошли годы и многие страны пошли по пути Англии, начав активно выпускать «вечные» облигации. Тысячи банков, компаний и государственных структур таких стран, как Германия, Мексика, Китай и США, активизировали выпуск и продажу на рынке столь удобных для привлечения инвестиций ценных бумаг.  В 1996 году известная компания IBM выпустила свои столетние облигации на сумму около миллиона долларов с неплохой процентной ставкой – 7,22%. К эмитентам подобных столетних облигаций можно также отнести такие всемирно известные компании, как «Кока-Кола» или «Уолт Дисней». На территории России история бессрочных облигаций началась сравнительно недавно. Впервые «вечные» ценные бумаги были выпущены лишь в 2012 году банком ВТБ. После этого появился ряд других последователей, к примеру, Газпромбанк. На отечественном рынке «вечные» облигации имеют существенное преимущество перед своими «собратьями» - они могут похвастаться высокой процентной ставкой. Возможно, в перспективе для держателей что-то изменится в худшую сторону, но пока на бессрочных облигациях можно неплохо заработать, получая фиксированный доход и торгуя по-настоящему востребованными ценными бумагами на фондовом рынке. Единственным минусом бессрочных облигаций (как и других типов таких ценных бумаг), является опасность невыплаты основной стоимости ценной бумаги в случае банкротства эмитента. Более того, если будет выстраиваться очередь, то можно и вовсе оказаться за спиной держателей обычных облигаций.

В 1996 году известная компания IBM выпустила свои столетние облигации на сумму около миллиона долларов с неплохой процентной ставкой – 7,22%. К эмитентам подобных столетних облигаций можно также отнести такие всемирно известные компании, как «Кока-Кола» или «Уолт Дисней». На территории России история бессрочных облигаций началась сравнительно недавно. Впервые «вечные» ценные бумаги были выпущены лишь в 2012 году банком ВТБ. После этого появился ряд других последователей, к примеру, Газпромбанк. На отечественном рынке «вечные» облигации имеют существенное преимущество перед своими «собратьями» - они могут похвастаться высокой процентной ставкой. Возможно, в перспективе для держателей что-то изменится в худшую сторону, но пока на бессрочных облигациях можно неплохо заработать, получая фиксированный доход и торгуя по-настоящему востребованными ценными бумагами на фондовом рынке. Единственным минусом бессрочных облигаций (как и других типов таких ценных бумаг), является опасность невыплаты основной стоимости ценной бумаги в случае банкротства эмитента. Более того, если будет выстраиваться очередь, то можно и вовсе оказаться за спиной держателей обычных облигаций.

Доходность и стоимость бессрочных облигаций

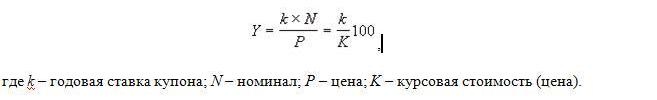

Одной из основных задач для инвестора, является расчет доходности и стоимости таких ценных бумаг. При расчетах можно исходить из того, что бессрочные облигации позволяют держателю бесконечно получать прибыль. При этом ожидать выплат от возврата ценной бумаги эмитенту не приходится, ведь она «вечная». Единственный источник дохода для держателя – дивиденды. Как мы уже упоминали, купонные выплаты по облигациям фиксированы, а их объем довольно внушительный. Следовательно, подобный отток можно назвать вечным аннуитетом. Чтобы определить доходность ценной бумаги (Y), необходимо воспользоваться формулой:  Чтобы определить доходность к погашению по данному виду облигаций, часто используется приведенная ниже формула:

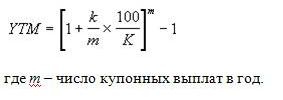

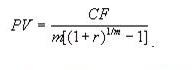

Чтобы определить доходность к погашению по данному виду облигаций, часто используется приведенная ниже формула:  Чтобы оценить стоимость «вечных облигаций», необходимо использовать немного другие принципы. В частности, текущую цену нельзя определить, учитывая описанное выше предположение о вечности ренты. Формула для определения цены PV будет выглядеть немного иным образом:

Чтобы оценить стоимость «вечных облигаций», необходимо использовать немного другие принципы. В частности, текущую цену нельзя определить, учитывая описанное выше предположение о вечности ренты. Формула для определения цены PV будет выглядеть немного иным образом:  Хотелось бы отметить, что рассмотренные в статье методы оценки можно смело использовать и для других видов ценных бумаг – к примеру, обыкновенных или привилегированных акций. Но это актуально только в том случае, если по ним осуществляется выплата постоянного дивиденда. Если учитывать особенности акций, то у них, как и у бессрочных облигаций, нет конкретного срока обращения. Их держатели могут получать процентные выплаты до момента, пока предприятие работает и приносит прибыль. Если дивиденды по акциям выплачиваются стабильно, то подобный поток можно смело считать вечной рентой. Соответственно, указанные выше формулы прекрасно подходят для расчетов.

Хотелось бы отметить, что рассмотренные в статье методы оценки можно смело использовать и для других видов ценных бумаг – к примеру, обыкновенных или привилегированных акций. Но это актуально только в том случае, если по ним осуществляется выплата постоянного дивиденда. Если учитывать особенности акций, то у них, как и у бессрочных облигаций, нет конкретного срока обращения. Их держатели могут получать процентные выплаты до момента, пока предприятие работает и приносит прибыль. Если дивиденды по акциям выплачиваются стабильно, то подобный поток можно смело считать вечной рентой. Соответственно, указанные выше формулы прекрасно подходят для расчетов.  Для более точных вычислений и проведения анализа бессрочных облигаций, можно использовать возможности ППП EXCEL. Но есть некоторые неудобства работы в программе – ряд специальных опций, необходимых для расчета «вечных» облигаций, в ней отсутствует. Чтобы автоматизировать работу, можно применить специальный шаблон.

Для более точных вычислений и проведения анализа бессрочных облигаций, можно использовать возможности ППП EXCEL. Но есть некоторые неудобства работы в программе – ряд специальных опций, необходимых для расчета «вечных» облигаций, в ней отсутствует. Чтобы автоматизировать работу, можно применить специальный шаблон.

Выводы

В любом случае вложения в бессрочные облигации – это лучший вариант для инвесторов, которые рассчитывать на стабильную прибыль в течение длительного промежутка времени. Кроме этого, «вечные» облигации в инвестиционном портфеле - это один из лучших методов диверсификации рисков. Удачной вам торговли.