Отбор акций NYSE - Акции в игре - Stocks in Play

Неделя №36

В обзоре рассмотрены лучшие Акции в игре за 36-ю прошедшую неделю. Разобраны интересные ситуации, новости, техничные и волатильные движения. Также прослеживается как и когда бумага попала на лист акций в игре и сколько она оставалась активной.

На завершившейся неделе рынок, наконец-то вернулся в свой обычный режим. После позапрошлого Белого понедельника и нефтяного ралли в конце той и начале этой недели, паника ушла и черная кровь индустриализации завершила трехдневный рост. На бирже вновь стали править Акции в игре с их новостями и катализаторами, активизирующими действия игроков. Предлагаю пристально рассмотреть каждую из них со своей историей.

Оглавление

- Основные события

- Подсудный электронный ритейлер ( W )

- Биофармацевт снимает боль от операции ( TRVN )

- Сделка M&A между пищевыми компаниями ( BGS )

- Партнер падает "за компанию" вслед за Ambarella ( GPRO )

- Лидирующий производитель оперативной и твердотельной памяти ( MU )

- Сервис для рекламодателя comScore ( SCOR )

- Аэрокосмический гигант выкупает гэпдаун после понижения рейтинга ( UTX )

- Лидирующий производитель софта отказывается от поглощения материнской компании и мгновенно растет ( VMW )

- Нефтяной тренд на закате ( NBL )

- Еще один фармацевт на пути к помощи людям с лишним весом ( MDCO )

- Производитель "цифровых глаз" скатывается на превосходном отчете ( AMBA )

- Долгожданное начало разворота ( SUNE )

Основные события

Индекс S&P500

Индекс S&P 500 решил все компромисом - он не будет ни падать, ни расти. Зачем подвергать экономику риску, а инвесторов вводить в панику, когда можно спокойно стоять на месте, в том случае, когда нет сил идти вверх и преодолевать исторические максимумы, на которых индекс был большую часть текущего года. Так он и сделал, войдя в диапазон 1900-1950 пунктов, тем самым предоставив возможность акциям в игре проявить себя еще в большей степени на новостях. Если посмотреть на ту коррекцию, которой подвергся S&P 500 она кажется несерьезной, по сравнению с бесподобным трендом, начало которого заложено в марте 2009. На месячном графике видна поддержка 1800, которая вместе с историческим макисмумом образует коридор, и можно только гадать сколько мы в нем пробудем.

| Месячный график |  |

Нефть Crude Oil WTI

Нефть вошла в канал $44-$48, и тоже начала отскакивать от его границ. В глобальном масштабе дела у нефти скверны, по сравнению с индексом, она подешевела на 59% за последний год и достигла минимумов кризиса 2008-09 годов. Цена в $100 теперь кажется несбыточной мечтой, особенно для России. А последнее трехдневное ралли является таким же мизерным, как коррекция S&P 500 на месячном чарте.

| Месячный график |  |

Акции в игре

Подсудный электронный ритейлер ( W )

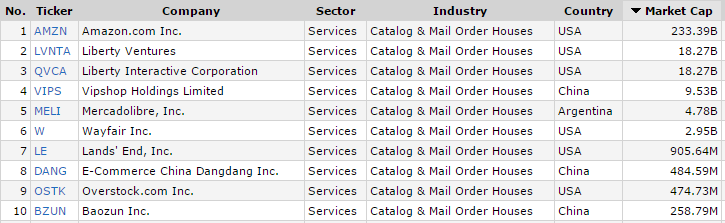

Wayfair Inc.

Вот настоящая Акция в игре: В первый день обозначает ключерые уровни, волатильно торгуется или входит в рэндж, во второй-третий дни, когда игроки сделали анализ и определились с решением, акция в полной мере реализует свой активный потенциал.

Занимается электронной коммерцией в США. В продаже у компании примерно 7 млн наименований товаров различных брендов, включая сам Wayfair.com, который сфокусирован на продаже предметов интерьера и декора от низкого уровня до премиум класса, и представляет разные стили. Также этот бренд представлен в различных сетях рителеров, партнеров компании. Основана в 2002 году. Является шестой по капитализации в своей индустрии, ниже ее идут компании с капитализацией ниже 1 млрд, список возглавляет Amazon.com, чья стоимость в 7 раз выше Wayfair.

| Дневной график |  |

Rosen Law Firm, глобальная юридическая фирма, защищающая права акционеров, объявила, что начала расследование по Wayfair, касающееся возможного нарушения федерального закона о ценных бумагах некоторыми должностными лицами и директорами. Речь идет об отчете, который выпустала Citron Research, где утверждается, кроме прочих обвинений, что Waryfair намеренно отказалась признавать в своих отчетах SEC компанию Overstock (OSTK) своим конкурентом, несмотря на сходства между этими двумя компаниями. Сделав это, компания признает очевидным, что стоимость ее акций не превышает $10.

Другое обвинение касается интервью CEO, в котором было сказано о Wayfair как о прибыльной компании "за первые 9 лет своей деятельности", но по отчетам она имела убытики в $190 млн перед тем как вышла на биржу через IPO в октябре 2014. К тому же эта цифра продолжает увеличиваться.

Таким образом Rosen Law Firm приступила а расследованию потенциального требования возмещения убытков от лица акционеров Wayfair. Получившегося в результате утверждения, что компания, возможно, выпустила существенным образом вводящую в заблуждение информацию инвестиционному сообществу. Фирма готовит коллективный юридический иск о возмещении убытков инвесторам, купившим акции Wayfair 31 августа 2015 или ранее, и просит всех, кто это сделал, обратиться в их фирму.

На этих новостях акция спустилась в понедельник с $41 до $37 очень техничным движением. Во вторник открылась гэмоп вниз на 2 пункта. Далее ее резко начали сливать и также резко развернули. Произошол разворот от сильного дневного уровня 34.50. Я не сразу заметил, но наверное с этого момента бумага сатла Uptick rule. В 10:02 когда на откате стали держать биды 35.32, отправил сигнал на покупку. С ложным пробоем до 35.15 акция сконсолидировалась в 3-х минутную базу шириной всего 5 центов - идеальная возможность для входа, просто подарок! И после этого активно приросла на 1.5 поинта.

В среду градом посыпались аналогичные заявления от других юридических фирм, каждая из которых хотела забрать данный иск и урвать такой привлекательный кусок, как коллективный иск. На второй день в игре бумага показала еще лучшее, еще большее движение на 6.5% после пробоя минимума дня. Так получилось, а вернее это закономерно, что пробой дэйлоу в среду совпал с точкой входа, которую я указывал во вторник и по которой отправлял сигнал в чат. Ведь вступление в игру на ключевых уровнях предоставляет нам преимущество и с большей вероятностью будет прибыльным. Докатившись до $33.00, где у акции был сильнейшая дневная поддержка, она два раза ложно ее пробила и через 45 минут пошла на разворот. По ходу наверх предоставила три возможности для сделки в лонг - это проторговки по 3-5 минут с малым ренджем 5-10 центов.

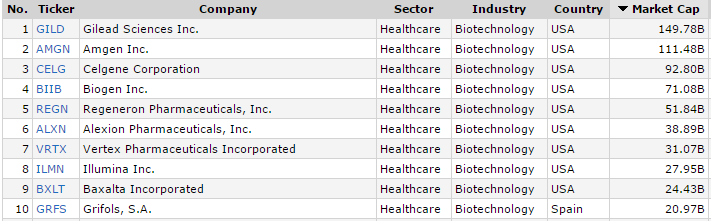

Биофармацевт снимает боль от операции ( TRVN )

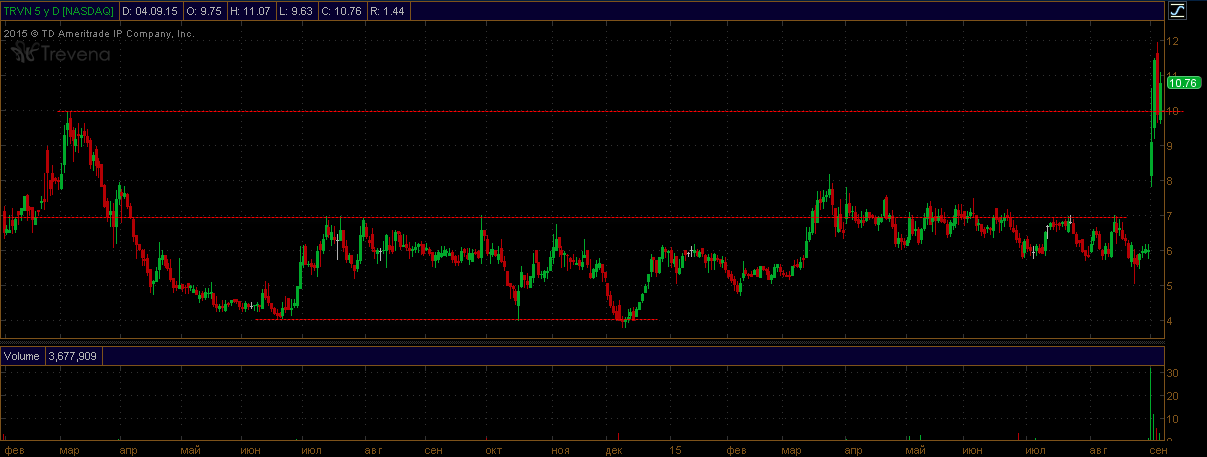

Trevena, Inc.

Компания биофармацевт клинической стадии, поднялась на 130 место по капитализации в индустрии Biotechnology, принидлежащей сектору Healthcare. Открывает, разрабатывает и подводит к коммерциализации препараты, основанные на молекуле белка G. Сейчас ее главный препарат для центральной нервной системы TRV130 проходит стадию Phase 2b клинических испытаний, который предназначен для снижение тяжелой острой боли после операции абдоминопластики (подтяжка живота).

| Дневной график |  |

31 августа, после закрытия торгов компания объявляет о положительных данных от случайно выбранных, основанных на двойном слепом методе, плацебо и активно-контролируемых испытаниях. Испытания достигли основной конечной точки, в которой выявлено статистически большее снижение боли в течение 24 часов, по сравнению с плацебо. В добавок TRV130 превосходит морфин по второстепенным показателям: понижается тошнота, рвота и гиповентиляция легких, последняя опасна повышением углекислого газа в крови.

Идеальное объяснение двухкратному (в моменте) росту цены акций компании за три дня, учитывая что США традиционно возглавляет "рейтинг ожирения". По последним исследованиям ООН в 2008 г. страна заняла 2-е место после Мексики со значением 31.8% людей, страдающих от лишнего веса. Причем во всех демографических группах эта цифра примерно одинакова: мужчины, женщины и дети, в любой из них каждый третий испытывает проблемы с весом, и соответственно с сердцем (В России этот показатель равен 24.9%). Так что эту компанию несомненно ставить на лонг на следующей неделе или после первой же коррекции.

Во вторник открывается 30% гэпапом! Далее двумя большими свечами участники рынка толкают цену вверх, передавая друг другу 450 тыс. и 380 тыс. акций! Прибавив почти 50% к закрытию предыдущего дня, бумага, несомненно должна скорректироваться, что она и делает - возвращается к цене открытия. Но здесь свечи колятся своими шипами вверх и вниз, а вот после второй волны роста и последующего отката цена образует базу в 10 минут с диапазоном 10 центов. Еще несколько мощных движений вверх и акция стоит уже $10.50, по сравнению с ценой прошлого закрытия $6.00. Данный All time high, впрочем, был мгновенным значением с которого началась коррекция - образовалась база с неким подобием головы и плечи, где предоставлялась возможность продажи. В этот день инвесторами из рук в руки было передано почти 32 млн (!) акций, эта цифра сопоставима со значением за весь период обращения бумаги на рынке.

На второй день активности акция оттолкнулась от закрытия, сделала зеркальный уровень-базу и прибавила 20%, хорошо отработав вчерашний all time high в $10.00. Объем составил 11.7 млн акций.

Сделка M&A между пищевыми компаниями ( BGS )

B&G Foods Inc.

Компания выпускает обработанные и упакованные продукты питания, так называемые self-stable food (консервированные, сохраняющиеся при комнатной температуре). Но в отличие от наших консервов, их упаковка может быть пластиковая и принимать любую форму. Также производит продукцию для домашнего хозяйства. Занимает 15 строчку в своей индустрии, основана в 1996 году.

| Дневной график |  |

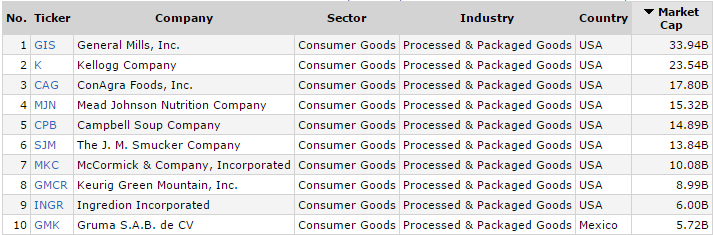

До начала торговой сессии компания заявила о том, что вступила в соглашение о поглощении Iconic Green Giant Brand и Le Sueur brands, лидирующих по производству замороженных и консервированных овощей. Данные бренды принадлежат сейчас компании General Mills (GIS), и она готова их продать B&G Foods за $765 млн наличными. Ожидается, что сделка M&A будет завершена в четвертой четверти 2015 года. C $33.9 млрд капитализации General Mills занимает первую строку списка своей индустрии, у B&G Foods после двух дней роста $2.1 млрд капитализации.

Открытие гэпом выше $32.00 и сразу полет вверх. Цена делает два небольших отката, но достаточных по времени (10 и 30 минут) и с четкими повышающимися минимумами, чтобы принять решение и успеть сделать покупку. После обеда от этих же уровней можно было шортить, така как акция плавно развернулась.

Второй день активности начался сильным ростом и еще более сильным снижением, но оттолкнувшись от цены закрытия и жесткой базы предыдущего дня, акция продолжила карабкаться наверх тихим сильным трендом. По всему пути она предоставляла зеркальные уровни и откаты, на которых можно было зайти в лонг с риском 10 центов! Почему так? Ведь на подобном тренде крупный игрок спокойно может сделать сквиз, а учитывая объемы и ажиотаж, он тем самым мог бы себе обеспечить дисконт в несколько процентов.

Все объясняется тем, что данная бумага является Акцией в игре, в которой все преимущества ведущих игроков рынка: большой капитал, как у инвестиционных и хэдж фондов, или скорость, как у алгоритмических роботов и HFT, теряются благодаря большому числу игроков вовлеченных в данную активную акцию, и уже не являются превилегией.

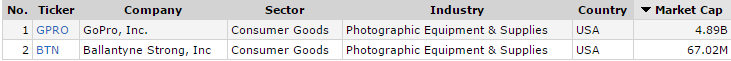

Партнер падает "за компанию" вслед за Ambarella ( GPRO )

GoPro, Inc.

Благодаря заявлению, сделанному производителем-партнером Ambarella, которая является основным поставщиком полупроводниковых решений для портативных камер, выпускаемых GoPro, компания подешевела на 14%. Хотя, если сравнить снижение прошедшей недели с даунтрендом, который начался в августе, и в течение которого цена снизилась с $65 до $37, что составляет 43%, то можно сказать, что потеря последних дней не трагедия, а скорее обоснованная закономерность.

| Дневной график |  |

Ровно торгуясь, цена ежедневно отталкивается от сопротивлений, котоми являются уровни образованные в предыдущий день или цены закрытия.

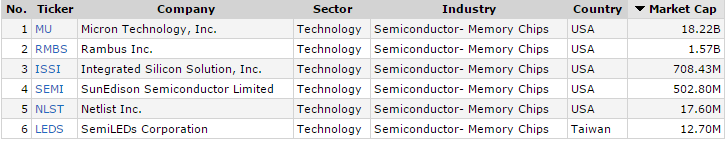

Лидирующий производитель оперативной и твердотельной памяти ( MU )

Micron Technology, Inc.

Компания создает полупроводниковые изделия по всему миру. Производит и продает оперативную память(DRAM), жесткие диски(твердотельные накопители) на основе NAND и NOR флэш памяти, упаковочные решения и полупроводниковые системы. Самый крупный представитель своей индустрии "Semiconductor & Semiconductor Equipment", которая входит в состав индустрии "Information Technologies". Ближайший его конкурент Rambus (RMBS) меньше в 11.3 раза!

Учитывая, что каждый предмет вокруг нас сейчас стремится превратиться в электронное устройство, компания представляет ценный актив для любого инвестора. Также нужно принять во внимание то, что с начала года акция упала с $35 долларов, месяцем ранее достигнув значения all time high в $36.59, до $13.50 на прошлой неделе. Естественно такой дисконт в 63% привлек внимание инвесторов, и с того момента цена пошла вверх. Дневной график показывает, что акция не испытывает того позитива, который дает индекс S&P 500 рынку в этом году, и цена на нее начала падать задолго до корекции индекса. Вообще же значение all time high было достигнуто во времена даткомов, и было $97.5.

| Дневной график |  |

Цена с открытия выходит за двухдневный диапазон и активно начинает рост под высокие объемы почти в 200 тыс. акций в минуту. В этот день, это была самая техничная акция в игре, в которой читался покупатель и по графику, и в ленте. При этом уверенном росте цена давала откаты с техничными уровнями и малым в 5 центов риском. А когда достигла вершины в $17.20 то сделав несколько бедных по объему принтов по $17.21, с завидной предупредительностью развернулась, так что акцию можно было еще и зашортить.

Сервис для рекламодателя comScore ( SCOR )

comScore, Inc.

Предоставляет цифровые медиа аналитические продукты и сервисы для издателей, рекламодателей, рекламных агенств и сетевых операторов. В своих исследованиях компания предоставляет клиентам понимание потребительского поведения в частности использования цифрового контента, объективную и подробную информацию демографических характеристиках потребителей, их позиции, образе жизни и оффлайн жизни. Занимает 29 место в ранге среди компаний своей индустрии с капитализации $1.85 млрд.

| Дневной график |  |

Тоже слитая до неприличия бумага, в чате попросили дать оценку. Цена за 2 недели упала с all time high 65.00 до 43.00. За таким мощным движением без единого отскока стоит какая-то серьезная причина. И для разворота, эта причина либо должна нейтрализоваться, либо должен быть импульс от рынка. К тому же коэффициеyт short ratio(% акций от всего количества выпуска, взятых в долг у брокеров для продажи в шорт) равен 4.8! Это же смешное значение для разворота. Поэтому я не рассчитывал на ее рост вчера. Наоборот, когда она технически отскочила на 1.5 поинта после 5 пунктного снижения я посигналил о продаже.

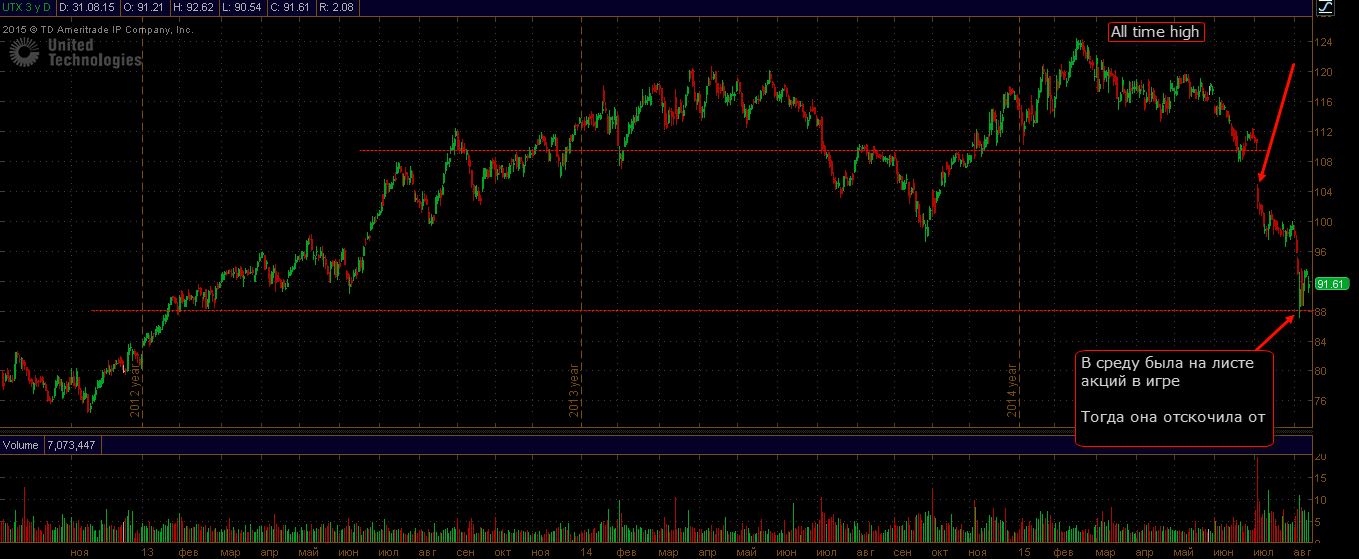

Аэрокосмический гигант выкупает гэпдаун после понижения рейтинга ( UTX )

United Technologies Corporation

Уже несколько раз за последнее время сталкивался с этой компанией, ее подробное описание здесь. Напомню, что 21 июля ее акции обвалились на отчете и гайденсе, а также на новости, что она продает свое подразделение "Сикорский" другому аэрокосмическому гиганту Lockheed Martin (LMT). Еще 20 июля компания стоила $110, достигнув All time high в текущем году на уровне $124. Думаю, многим известно имя гениального авиаконструктора Игоря Сикорского, который в 1919 г. в возрасте 30 лет эмигрировал из Российской Империи и основал свою компанию про производству вертолетов. На прошлой неделе в среду акция прекрасно отработала лонг от серьезного дневного, а также недельного уровня $88.00, об этом я сообщал в чат во время торгов.

| Дневной график |  |

В понедельник Barclays делает даунгрэйд, понижает рейтинг компании с "overweight" до "equal weight", со снижением таргета цены со $120 до $100. В частности, подразделение Otis elevator сталкивается с раслущим давлением в Китае, которое в дальнейшем будет тормозить восстановление компании за счет технологичных продуктов. В добавок, рынок контейнеров-рефрежераторов испытывает некторорые трудности. Поэтому акция открывается гэпом вниз на 2 пункта, а я остался при своем мнении - что игроки будут вкладываться в эту бумагу на долгий срок и не упустят такой возможности пополнить свои портфели. Дождавшись разворота от уровня среды прошлой недели$90.50 , послал сигнал в чат на $91.00. Цена прошла еще 1.5 пункта вверх.

Лидирующий производитель софта отказывается от поглощения материнской компании ( VMW )

VMware, Inc.

Акция дня, полную предисторию по которой можно прочитать в посте "Поглощение в стиле Майкла Милкена - Короля броссовых облигаций". Кратко опишу, что меньшая компания, которая состоит в структуре более крупной, замахнулась на ее поглощение. Подобно схеме, используемой Милкеном в 80-е, VMware Inc., являясь дочерней и имеющая капитализацию 36.5 млрд, 5 августа объявила о поглощении своей материнской компании EMC Corp, капитализация которой 52.1 млрд. Она собирается приобрести 80% акций. Каким образом VMV с выручкой и прибылью в 6.2 млрд и 888 млн будет покупать EMC выручка и прибыль которой 24.5 млрд и 2.4 млрд? Они используют способ, называемый Downstream merger: проведут дополнительную эмиссию своих акций на $50-55 млрд. В итоге они потратят примерно 30% всей своей капитализации на приобретение 80% акций EMC.

Выпускает програмные продукты для виртуализации (разделение логического и физического представления ресурсов, "прозрачное" (незаметное) для пользователей и приложений. Цель - создание общего пула ресурсов для преодоления физических ограничений реальных устройств и повышения эффективности). Выдержки из анализа TheStreet Ratings Team:

- рост доходов оказался выше чем в среднем по индустрии в 11.6%, а по отношению к той же четверти прошлого года доходы немного выросли на 9.6%

- коэффициент отношения долга к собственному капиталу debt-to-equity очень низок на уровне 0.21, что ниже, чем по индустрии в целом, и показывает успешное управление уровнем задолженности. В добавок коэффициент Quick Ratio равен 2.08, который показывает способность компании покрывать свои потребности в краткосрочной ликвидности

- валовая маржа (gross margin = доходы минус себестоимость, в процентах от суммарных доходов от продаж) очень высокая 89.5%

- рентабельность капитала немного снизилась по сравнению со значением год назад, это демонстрирует незначительные слабости в организации. В сравнении с Software индустрией и рынком в целом, ее рентабельность выше индустрии, но ниже показателей компний, входящих в S&P500(сама компания в него не входит)

- чистый операционный денежный поток снизился до $316 млн, на 22.7% по сравнению с четвертью годом ранее. Несмотря на это, показатель выше уровня снижения по отрасли в -28.9%. Чистый операционный денежный поток (Net operating cash flow) - сумма денежных средств, которую генерирует компания в ходе своей нормальной работы, за вычетом расходов на долгосрочные инвестиции, капитальные затраты и ценные бумаги; показывает независимость компанни от внешнего финансирования.

Показала результат только под закрытие рынка, выстрелив на 3.5 пункта. Данная бумага была на листе активных с пятницы, когда ее развернули от уровня $76.00, образовав две свечи с длинными тенями на дневном графике. Идею лонга от $77.50 подкрепляло и то, что цена от него откатила, образовав повышающийся максимум, а потом закрылась выше данного уровня. Поэтому в пятницу она мне очень понравилась и попала на лист. Уже с открытия в первую минуту были колебания в 1 пункт, а на 2-3 минутах все успокоилось - сливать акцию не стали. В следующие 5 минут бумагу на малых объемах потянули вверх, но эта попытка роста не удалась. Ключевым за весь день стал вчерашний уровень $77.50, пробив который снизу после отката, закрепилась на нем. Вот здесь началось самое интересное: 10 минут торгов в базе 1-8 центов, и в 13-03 резкое повышение обемов и импульс вверх почти на пункт - это покупали инсайдеры, которые были ближе всего к информации. В 15-05 стало известно, что VMWare не будет поглощать родительскую компанию EMC. Как вы уже знаете, когда срывается сделка M&A, приобретающая сторона растет в цене, а приобретаемая снижается.

Нефтяной тренд на закате ( NBL )

Noble Energy, Inc.

Нефть сошла с ума - три дня безумного тренда - на этот раз рост в 11%! В обычные дни нефтяные и финансовые компании торгуются очень волатильно и в любой момент разворачиваются, так что заработать в них очень трудно. Но когда на рынке наступает паника или тренд по нефти, эти компании превращаются в произведение искусства для трейдеров. Их графики можно выставлять в музей "самых красивых трендов". Все потому, что данные бумаги становятся акциями в игре, это означает что внимание всех игроков привлечено к ним, в них вливаются или уходят из них денежные потоки мелких, средних инвесторов, банков, хэдж и инвестиционных фондов. Когда такое количество участников вовлечено в движение, то ни алгоритмическим, ни HFT системам, ни крупным кукловодом-игроком не под силу выкинуть из сделки, как они это делают в обычной акции, просто подвинув цену на 10 центов.

| Пикчеризация нефтяного тренда |  |

Еще один фармацевт на пути к помощи людям с лишним весом ( MDCO )

The Medicines Company

Препарат снижающий уровень холестерина показал эффективность на ранней стадии испытаний. Компания вместе со своим партнером Alnylam Pharmaceuticals сообщила, что результаты на текущей фазе 1 клинических испытаний их совместного потенциального лекарства впечатляют. Снижение холестерина до 83% по сравнению с anti-PCSK9 MAbs - другим препаратом, лечащим холестерин. Оба класса лекарств работаюн на блокировании гена, отвечающего за высокий уровень холестерина.

Благодаря этой новости акция открывается гэпом в 19% вверх на огромных 200 тыс/мин объемах с волатильностью до 1.5 пунктов. В точках снижения волатильности сигналил в чат о покупке, но было рано. А когда утренний пар сошел, и к 11 часам цена вернулась к уровню открытия, движение стало чистым и понятным. Оттарабанив уровень 30.00 сверху и снизу, акция пульнула вверх на 1.5 поинта.

Суммарный рост за 6 дней был с $26 до $41.50, это 60% за такой короткий срок! Именно так ведут себя биофармацевтические компании, когда их эксперементальные препараты вот вот станут коммерческими и повышается вероятность выхода на рынок. Были примеры совсем безнадежных убыточных биофармацевтов, которые на новости об успешных испытаниях улетали на почти на сотню процентов вверх. Без сомнения, бумага должна показать техническую коррекцию. С утра она пробивает свой all time high и пытается идти дальше, но ее понемногу разворачивают. Когда она возвращается к дневному уровню $41.50, то 45 минут возле него консолидируется, пробивает поддержку и валится на 5% вниз.

Производитель "цифровых глаз" скатывается на превосходном отчете ( AMBA )

Ambarella, Inc.

По словам CEO и президента компании, он доволен очень сильной четвертью и ростом дохода на 79.3%. Доходы от продаж существующих носимых камер, IP защищенных и видеорегистраторов выросли значительно, и заметен крепкий рост от продаж дронов и видеокамер для летательных аппаратов.

Для чего компании отчет не по стандартам GAAP

Ambarella указала в отчете валовую маржу, чистую прибыль и прибыль на акцию в соответствии с GAAP, и рассчитанные не на основе общепринятой системе бухгалтерского учета. Последняя исключает влияние выплат по акциям и связанными с этим налогами, а также не вычитает из этих показателей 2016-го финансового года расходов, связанных с поглощением компании VisLab, завершившимся в июне 2015. VisLab - итальянская компания по производству специальных автономных транспортных средств, которая добавила сильную команду разработчиков и дополнила интелектуальной собственностью в сфере computer vision technology.

Менеджмент использует non-GAAP показатели внутри компании для анализа финансовых результатов и оценки операционной эффективности и ликвидности. Компания считает, что руководство и инвесторы получают большее представление об эффективности деятельности фирмы, оценивая результаты по non-GAAP, тем самым получая преимущества при планировании, прогнозировании и оценке будущих периодов. Кроме того, для инвесторов полезна большая прозрачность ключевых финансовых показателей, которые компания использует при принятии операционных решений. В компании считают, что инвесторы и аналитики применяют non-GAAP данные, чтобы оценить работоспособность бизнеса, и для сравнения с другими компаниями. Результаты non-GAAP предоставлены дополнительно с ознакомительной целью, для понимания результатов деятельности компании. Они не могут считаться заменой отчету, представленному в соответствии с GAAP(Generally Accepted Accounting Principles), и принципы их рассчета могут отличаться от других компаний.

Почему такое сильное снижение на очень благополучном отчете

Последнее слово всегда за гайденсом. Акции компании сбрасывают как отработанный материал, когда они принесли доход и не планируют делать это в будущем, или будут приносить, но в меньшей мере - здесь все как у людей. Согласно ожиданиям компании, рынок портативных камер снижается регулярно год от года, благодаря росту срока службы устройств. Но даже при этом рост в третьем квартале составит 40% год к году. Этот показатель позволит расширять бизнес компании на другие рынки. Именно ожидание снижения продаж на рынке повалило акции компании, которые зацепили за собой GPRO.

- валовая маржа в Q3 ожидается 62.5-64%

- чистая прибыль в третьей четверти будет в пределах $29.5-$31.5 млн.

В итоге на открытии гэп в 6 пунктов и последующее снижение еще на 8, и конечно Uptick rule. Первая возможность входа появилась в 10:30, когда покупатели, как это абсурдно не звучит, импульсом понизили цену. Именно покупатели понижают цену, так как исполняют лимитные заявки продавцов, находящиеся ниже уровня спреда. Эти покупки могли подхватить другие участники и развернуть акцию. В 11:40 четкий уровень и пробой, но сил у бумаги нет. Наконец в 14:15 пробой на откате и окончательный разворот.

Долгожданное начало разворота ( SUNE )

SunEdison, Inc.

Одна из крупнейших в мире компаний по развитию возобновляемых источников энергии (ВИЭ), изменяет способы генерации и распределения. Компания разрабатывает, финансирует, устанавливает, владеет и эксплуатирует электростанции на ВИЭ, и обеспечивает электроэнергией с предсказуемой ценой. SunEdison один из крупнейших в мире управляющих объектами с ВИЭ. Компания эксплуатирует, обслуживает, контролирует работу электростанций. Дополнительные офисы и заводы по всему миру. SunEdison производит кремниевые пластины. В компании три сегмента: Solar Energy (солнечная энергетика), Semiconductor Materials (полупроводниковые материалы) и TerraForm Power. Основана в 1984 году. Market Cap $7.1 b, Sales $2.2 b, Income -821 m, Employees 7,2 k

- Solar Energy кроме разработки, строительства, финансирования и обслуживания солнечных электростанций, производит поликремний, кремниевые пластины и солнечные модули. 31 декабря 2014 года этот сегмент объединял 974 энергосистемы общей мощностью 2.35 гигаватт солнечной энергии.

- Semiconductor Materials производит кремниевые пластины для полупроводниковой промышленности, такой как процессоры, память, и все что связано с интегральными микросхемами.

- TerraForm Power, Inc. (TERP, сектор Utilities) выделена в одельную публичную компанию, владеет и управляет активами генерирующими чистую электроэнергию, и продает ее на основе долгосрочных соглашений о закупке коммунальным, коммерческим и бытовым потребителям.

Полезно будет вспомнить некоторые события в июле:

- Неделя началась для SUNE плохо, хоть она и объявила в понедельник, что ее дочерняя компания TerraForm Global отделяется и теперь будет в публична на NASDAQ под тикером GLBL.

- Во вторник 20 июля SunEdison и TerraForm Power объявили о соглашении в полглощении компании Vivint Solar Inc. (VSLR), которая снабжает электроэнергией от собственных солнечных электростанций потребителей в штатах: Arizona, California, Connecticut, Hawaii, Maryland, Massachusetts, New Jersey, New York, and Utah. Сумма соглашения 2.2 млрд долларов. Цена акций поглащаемой компании мнгновенно подскочила, а поглощающая SUNE продолжила падение.

- 21 июля SunEdison объявляет об уже свершившемся поглощении Mark Group - лидирующего в Соединенном Королевстве поставщика энергетического оборудования с полным комплексом обслуживания.

- Далее были новости о сотрудничестве с HP, а также с подписанием крупного контракта в Индии.

Давно ожидал, когда SUNE начнет свой разворот, ведь она свалилась в 4 раза с середины июля. И вот После консолидации двух дней, которые были к тому же выше максимума прошлого четверга $10.30, акция открывается гэпом вниз, пробив этот уровень и выйдя из консолидации вниз. Но эту просадку мигом выкупают, что является знаком к лонгу. Акция в этот день росла на 11%!

Ставьте лайки если было интересно!

Заходите в чат во время торгов

Вспомнить недавние ситуации будет не лишним

Вспомнить недавние ситуации будет не лишним

Огромное человеческое спасибо. Как раз рынок закрыт, будет чего почитать вечером