Как известно, 3 декабря президент России Владимир Путин в рамках Конституции выступал с ежегодным посланием к Парламенту. Кроме всего прочего, он также высказался и поводу доступности заемного финансирования в экономике. В условиях крайне острого кризиса ликвидности на российском финансовом рынке, кредитные ставки в экономике стали максимально высокими за последние 13 лет. В этой связи, Путин предложил ряд мер для стимулирования корпоративного сегмента облигационного рынка. Во-первых, предполагается значительно упростить процедуру выпуска и приобретения таких облигаций, насколько это возможно минимализировать бюрократические препоны и ввести полностью электронный документооборот. Во-вторых, предлагается полностью избавить от выплаты налогов процентные доходы от владения подобными бумагами (это, в том числе, будет касаться и налога на доходы физических лиц). Я решил разобраться в состоянии собственно самого сегмента корпоративного облигационного рынка, а также оценить предложения самого президента.

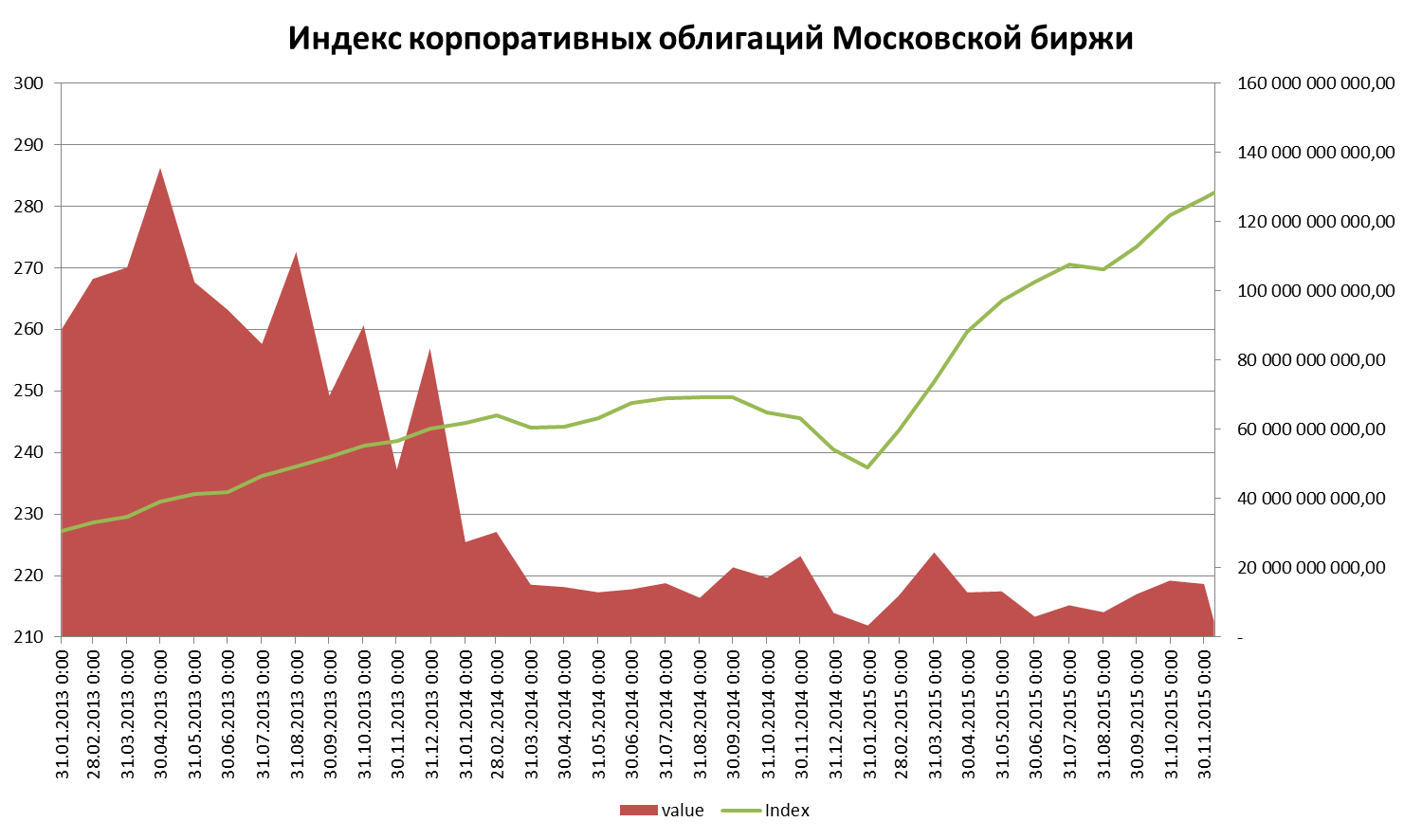

Прежде всего, хочу отметить те основные факторы, которые оказывают влияния на рынок корпоративных облигаций в России в настоящее время. В первую очередь, это макроэкономическая конъюнктура – в частности, инфляционный скачок в 2014-2015 гг. и, как следствие, резко ужесточившаяся денежно-кредитная политика Банка России за последние 2 года. В результате, эмиссии долговых бумаг российских компаний показали сильный спад, в особенности в частном секторе. Об этом, в частности, говорит индекс рынка корпоративных облигаций Московской биржи. Так, если в 2013 году общий объем торгов корпоративными долговыми бумагами превысил 1.1 трлн. рублей, то в 2014 году рухнул до менее чем 210 млрд. рублей, а с начала текущего года сократился до 137 млрд. При этом значение индекса стабильно растет – с начала 2013 года показатель подскочил почти на 24% и сейчас превышает 280 пунктов – это в принципе уже исторический максимум. Такая дивергенция указывает на крайне нездоровую ситуацию на рынке, когда по сути 1-2 крупные сделки могут радикально повлиять на значение облигационного индекса.

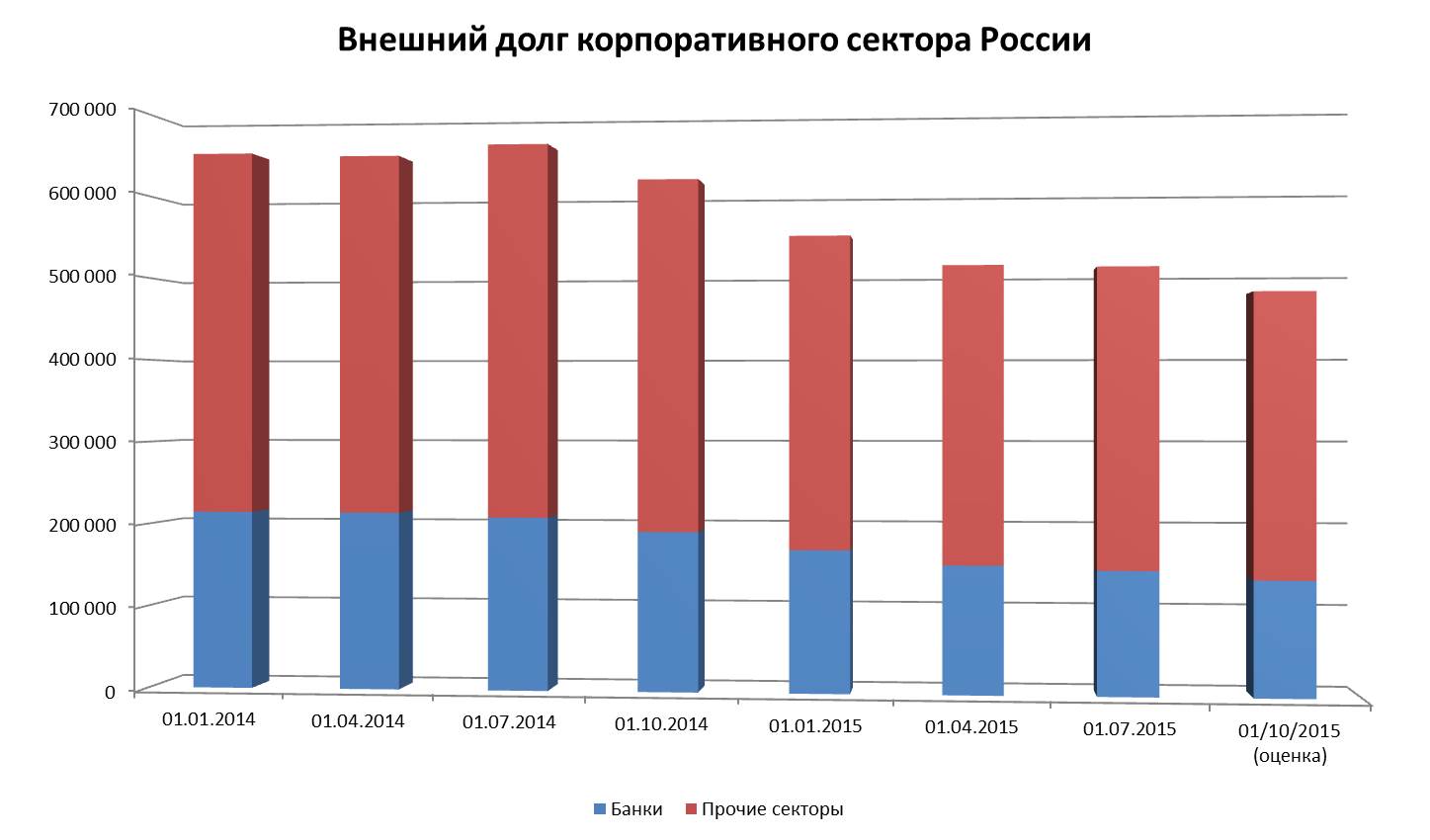

Кроме того, также сильное влияние на рынок корпоративных облигаций оказали и санкции. В результате ограничительных мер в финансовом секторе, западные (главным образом институциональные инвесторы) резко сократили свои вложения в еврооблигации российских компаний. Это сказалось на объеме внешних заимствований – так, если в 2013 году объем привлеченных займов российскими эмитентами на западных рынках капитала составил свыше 130 млрд. долларов, то в 2014 году – менее 30 млрд., а за весь 2015 год может составить не более 10 млрд. долларов. Кстати говоря, в результате этого резко сократился внешний долг страны – с 732 млрд. долларов в июле 2014 года до нынешних 521 млрд. (по данным Банка России). Тем не менее, однако корпоративный сектор из-за этого пережил настоящий шок, так как свободных средств для инвестиционной деятельности у бизнеса не было совсем.

Ну и наконец, как я уже писал выше, ключевым фактором столь печального нынешнего состояния рынка корпоративных облигаций в России, стало резкое ужесточение условий денежно-кредитной политики ЦБ. Я на всякий случай напомню, что в середине декабря, в рамках борьбы с валютным кризисом, мегарегулятор резко повысил ключевую ставку – с 10.5% до 17%. Понятно, что такая ставка является экстремально высокой и не позволит коммерческим структурам привлекать займы на внутреннем рынке хотя бы по чуть-чуть адекватной ставке (в январе даже «Магнит» одалживал у банков деньги по 37% годовых). При этом до сих пор ключевая ставка остается выше уровня до валютного кризиса. Снижение ключевой ставки в целом происходит значительно медленнее, чем многие ожидали, из-за этого рынок корпоративных займов и испытывает такое давление. В отсутствие внешних и внутренних источников привлечения заемного финансирования корпоративному сектору не остается ничего другого, кроме как перейти к выжидательной позиции – подобно тому, как потребители переходят к сберегательной модели в условиях кризиса.

Несмотря на то, что ЦБ проводит курс на смягчение денежно-кредитной политики, однако условия до сих пор остаются крайне жесткими. Даже крупнейшие и наиболее надежные заемщики (Роснефть, Сбербанк, Газпром, Лукойл, Фосагро и др.) привлекают на внутреннем рынке рублевого долга кредиты минимум под 12% годовых. При этом, из-за резкого скачка инфляции, компании оказались еще сильнее в состоянии неопределенности, из-за чего и отменили запланированные ранее выпуски облигационных займов. В условиях, когда нет доступных источников заемного финансирования по адекватной процентной ставке, резко сократились инвестиции в основной капитал – по данным Минэк, в 1 полугодии показатель обвалился более чем на 8% (лишь в 3 квартале, благодаря ранее предпринятым мерам ЦБ по снижению ключевой ставки, спад замедлился до менее чем 6% в годовом выражении). В результате, ситуация сложилась настолько плачевная, что даже Правительство, которое уже чуть ли не традиционно игнорирует положение дел в корпоративном секторе, вынуждено было как-то отреагировать и принять меры для роста активности в этой сфере.

Ну и теперь к непосредственным предложениям Владимира Путина, изложенные в рамках ежегодного послания Парламенту. Сначала по поводу упрощения процедуры эмиссии облигаций корпоративными эмитентами. Это технический вопрос, связанный в основном с принципами и объемом документооборота при подготовке эмиссионных ценных бумаг. В целом такое решение действительно позволило бы простимулировать выпуск корпоративных облигаций, однако это будет касаться в основном тех эмитентов, которых явно не отнесешь к категории очень надежных или высококлассных. При этом доходы брокерских компаний и инвестиционных банков от предоставления услуг по подготовке проспекта или консультирования размещения рублевых бондов резко сократятся. Поэтому если и принимать такие решения, то только при одновременном ужесточении требований к эмитентам облигаций.

И по поводу избавления физических и юридических лиц от налогов на процентные доходы от владения корпоративными долговыми бумагами – здесь уже, на мой взгляд, предложение выглядит более здравым и масштабным. Действительно, если убрать все налоговые сборы от таких доходов, это значительно простимулирует спрос на долговые бумаги со стороны частных инвесторов. На сегодняшний день, при средней купонной ставке по корпоративным облигациям в 11-14%, фактический доход инвестора физического лица составляет лишь 10-12%, а юридического лица и вовсе не дотягивает и до 9%. Это весьма значительно, особенно для институциональных инвесторов (в первую очередь инвестиционных фондов и банков). В результате, многие физические лица действительно могут предпочесть банковским депозитам корпоративные облигации (также как и инвестиционные банки могут уйти от практики консервативного вложения средств на депозиты ЦБ), что должно способствовать росту новых размещений и увеличению долгового финансирования проектов в корпоративном секторе экономики.

Исходя из вышеизложенного, я могу сделать следующие выводы. Первое – предложенные президентом страны Владимиром Путиным на ежегодном послании меры поддержки рынка корпоративных облигаций являются по сути половинчатыми и позволят лишь «местами» улучшить ситуацию. Второе – уже хорошо, что власти хотя бы обратили внимание на проблемы этого рынка и признали необходимость реформ в этом вопросе. Наконец, третье – ввиду неповоротливости нашего Правительства и в целом бюрократической машины, скорее всего, ожидать какого-то эффекта в сфере корпоративного долгового финансирования раньше чем через 2-3 года не приходится.

Нарек, спасибо за обзор!

Хочется отметить, что качество твоей аналитики постоянно растет, что крайне радует) Продолжай нас удивлять!