В комментариях к статье Управление капиталом, я пообещал доказать что система с отрицательным математическим ожиданием может извлечь прибыль на финансовых рынках. Предполагаю, что представленный ниже материал вызовет много критики, поэтому скажу сразу, что для качественного и полноценного исследования данной темы нужно много времени, гораздо больше чем потратил я. Цель данной статьи - дать почву для размышлений читателям, но никак не представить “ГРААЛЬ”. В этом эксперименте используются приёмы, описанные мною ранее в статьях Диверсификация и Стратегия Мартингейла. Тесты осуществлялись в терминале WealthLab. Никакой подгонки под историю не было. Параметры высчитывались за один период, а тестировалась система на другом. Возьмём неработающую и самую простую стратегию “пересечение скользящих средних”. Кратко о системе: на график устанавливаются три EMA. Одна медленная с периодом 200, для определения тенденции, и две быстры с периодом 30 и 10, для осуществления входа. Таймфрем - 1 час.

Покупка: 1. EMA(30) пересекает вверх EMA(200). 2. EMA(10) пересекает вверх EMA(200) и EMA(30). 3. Стоп лосс равен средней дисперсии инструмента на выбранном таймфрейме. 4. Тейк профит равен трём стоп лоссам.

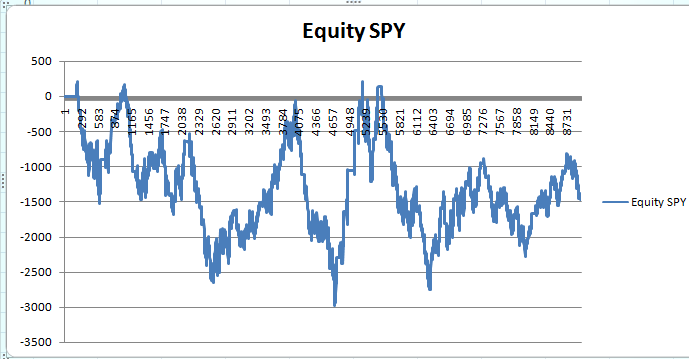

Для продажи условия строго противоположны. Как видите условия самые примитивные. Отношение риск/прибыль просто придумал, всёравно нам изначально нужна убыточная торговая система. И так, производим первый тест на инструменте SPY за 24.04.2007-24.04.2010 период. Получаем такое эквити (комиссии учтены):  Меня удивило, что система держится молодцом!)) График эквити я строил в экселе, т.к. в WelthLab’e ,в необходимом тестовом режиме, график был плохо реализован. Отлично, мы получили торговую систему с отрицательным математическим ожиданием. Надо исправить ситуацию. Сделаем это путём применения системы Мартингейла. Вычисляем объём для входа в позицию после совершения отрицательной сделки по формуле:

Меня удивило, что система держится молодцом!)) График эквити я строил в экселе, т.к. в WelthLab’e ,в необходимом тестовом режиме, график был плохо реализован. Отлично, мы получили торговую систему с отрицательным математическим ожиданием. Надо исправить ситуацию. Сделаем это путём применения системы Мартингейла. Вычисляем объём для входа в позицию после совершения отрицательной сделки по формуле:  Подробнее о системе читайте в прошлой статье. Получаем следующий график эквити стратегии с применением Мартингейла:

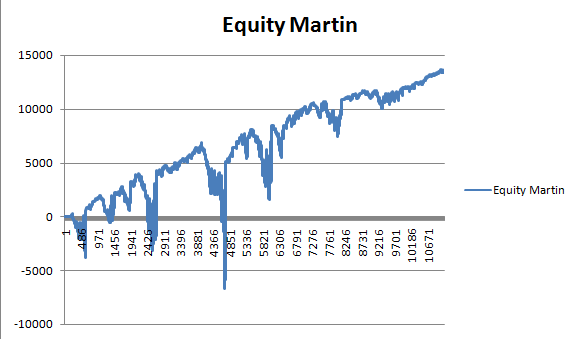

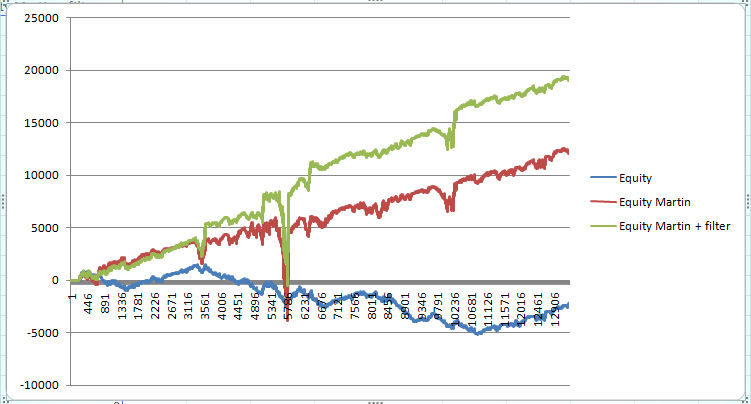

Подробнее о системе читайте в прошлой статье. Получаем следующий график эквити стратегии с применением Мартингейла:  И вот, наша система выдаёт положительное математическое ожидание, но просадки не радуют. Для того что бы немного уменьшить дисперсию кривой, проанализируем величину серий сделок с отрицательными исходами и получим, что средняя убыточная серия составляет 3.65 сделок. Округлим до 4х. Делается это для того, что бы снизить отрицательный эффект стратегии Мартингейла, ведь чем больше отрицательная серия, тем больше просадка, т.к. в каждой последующей отрицательной сделки мы теряем в 1.33 раза больше чем в прошлой. Поэтому при серии в 10 отрицательных исходов мы потеряем 65 стопов, вместо 10. Но если применять стратегию Мартингейла после наступления 4х отрицательных сделок, то дисперсия немного уменьшаться, но и серии до 4х отрицательных исходов будут игнорироваться. Теперь посмотрим, есть ли смысл использовать данный фильтр и сравним все полученные результаты:

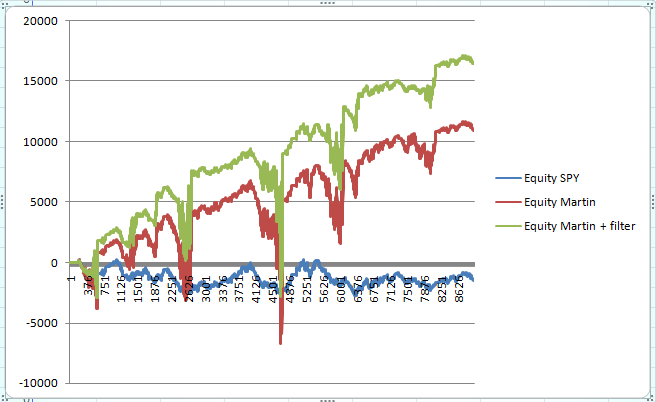

И вот, наша система выдаёт положительное математическое ожидание, но просадки не радуют. Для того что бы немного уменьшить дисперсию кривой, проанализируем величину серий сделок с отрицательными исходами и получим, что средняя убыточная серия составляет 3.65 сделок. Округлим до 4х. Делается это для того, что бы снизить отрицательный эффект стратегии Мартингейла, ведь чем больше отрицательная серия, тем больше просадка, т.к. в каждой последующей отрицательной сделки мы теряем в 1.33 раза больше чем в прошлой. Поэтому при серии в 10 отрицательных исходов мы потеряем 65 стопов, вместо 10. Но если применять стратегию Мартингейла после наступления 4х отрицательных сделок, то дисперсия немного уменьшаться, но и серии до 4х отрицательных исходов будут игнорироваться. Теперь посмотрим, есть ли смысл использовать данный фильтр и сравним все полученные результаты:  Как видим фильтр не сильно снизил просадки, но существенно приподнял кривую эквити. Хорошо, попробуем сгладить кривую путём диверсификации. Для этого я нашёл ещё четыре акции с корреляцией менее 30% (важное условие диверсификации) и провёл вычисление параметров за период 24.04.2007-24.04.2010. Для хорошей диверсификации конечно нужно вообще использовать другие стратегии, на разных активах, тогда эффект был бы просто сказочный, но для реализации серьёзной стратегии уйдут недели времени. Я думаю смысл и так понятен всем. Параметры вычислены, портфель построен, теперь проведём тест стратегии за период с 24.04.2010 по конец 2013 года:

Как видим фильтр не сильно снизил просадки, но существенно приподнял кривую эквити. Хорошо, попробуем сгладить кривую путём диверсификации. Для этого я нашёл ещё четыре акции с корреляцией менее 30% (важное условие диверсификации) и провёл вычисление параметров за период 24.04.2007-24.04.2010. Для хорошей диверсификации конечно нужно вообще использовать другие стратегии, на разных активах, тогда эффект был бы просто сказочный, но для реализации серьёзной стратегии уйдут недели времени. Я думаю смысл и так понятен всем. Параметры вычислены, портфель построен, теперь проведём тест стратегии за период с 24.04.2010 по конец 2013 года:  Видно, что диверсификация не особо справилась со своей задачей, но и диверсификации то толком и нет. Пять акций, одна стратегия. Но думаю что со своей первоначальной задачей я справился. Применив самую простую стратегию управления объёмом позиций, знак мат. ожидания системы изменился на положительный. Концепция Мартингейла, конечно, очень простая и опасная, но на её примере можно увидеть, что мани менеджмент в стратегии играет далеко не последнюю роль. И применяя сильную диверсификацию, потери от форс-мажорных ситуаций можно свести к минимуму.

Видно, что диверсификация не особо справилась со своей задачей, но и диверсификации то толком и нет. Пять акций, одна стратегия. Но думаю что со своей первоначальной задачей я справился. Применив самую простую стратегию управления объёмом позиций, знак мат. ожидания системы изменился на положительный. Концепция Мартингейла, конечно, очень простая и опасная, но на её примере можно увидеть, что мани менеджмент в стратегии играет далеко не последнюю роль. И применяя сильную диверсификацию, потери от форс-мажорных ситуаций можно свести к минимуму.

А я не уверен. Это только теория и не более того. При входе в сделку вы тоже уверены что она пойдет в вашем направлении, но увы и ах…