Сегодня появляется все больше людей, для которых единственным источником заработка является инвестиционная деятельность. Почему бы и нет, если это приносит хороший доход, и дает возможность почувствовать себя по-настоящему независимым и успешным человеком. К сожалению, в нашей стране экономика находится далеко не на лучшем состоянии, поэтому риски инвестиционной деятельности довольно велики. Несмотря на это находится все больше смельчаков, готовых вкладывать деньги в самые различные проекты. И все бы хорошо, на данное направление слишком опасно для неподготовленного человека. Во время кризиса ситуация только усложняется и общие риски вложений существенно возрастают. Тут уже предприятие или частный инвестор тысячу раз задумаются, прежде чем осуществить какую-либо инвестицию. Данная статья – не рекомендация к действию. Это краткий ликбез, касающийся инвестиционной деятельности в нашей стране.

Сегодня появляется все больше людей, для которых единственным источником заработка является инвестиционная деятельность. Почему бы и нет, если это приносит хороший доход, и дает возможность почувствовать себя по-настоящему независимым и успешным человеком. К сожалению, в нашей стране экономика находится далеко не на лучшем состоянии, поэтому риски инвестиционной деятельности довольно велики. Несмотря на это находится все больше смельчаков, готовых вкладывать деньги в самые различные проекты. И все бы хорошо, на данное направление слишком опасно для неподготовленного человека. Во время кризиса ситуация только усложняется и общие риски вложений существенно возрастают. Тут уже предприятие или частный инвестор тысячу раз задумаются, прежде чем осуществить какую-либо инвестицию. Данная статья – не рекомендация к действию. Это краткий ликбез, касающийся инвестиционной деятельности в нашей стране.

Что такое инвестиционная деятельность?

Вложение денег с целью получения прибыли в будущем или для достижения полезного эффекта как раз и является инвестиционной деятельностью. Это самый простой вариант определения. Вообще, в научной литературе приведена масса различных пояснений, но все они сводятся к одному: человек (компания, государство) вкладывает свои деньги, чтобы получать прибыль в дальнейшем.

Что такое инвестиционный процесс?

При реализации любого замысла инвестор должен пройти основные этапы, реализовать определенные операции и осуществить действия, связанные с инвестиционной деятельностью. При этом многое зависит от самого объекта финансирования. Что это значит? Каждый из этапов инвестиционного процесса обычно предопределен одним из видов инвестирования. Как показывает практика, в большинстве случаев речь идет именно о финансовых инвестициях.

Этапы инвестиционного процесса

Для лучшего понимания давайте выделим два основных этапа инвестирования. Сначала необходимо принять решение о вложении своего капитала (это первый шаг). Его, в свою очередь, можно разбить еще на несколько «шажков» – формирование цели, принятие решения по дальнейшему направлению сделки и выбор объекта инвестирования. Последний шаг - эксплуатация предмета инвестирования.

Инвестиционный рынок

Инвестиционный рынок

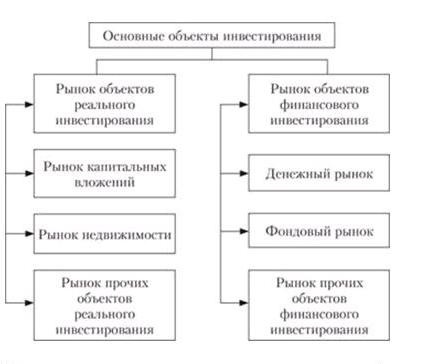

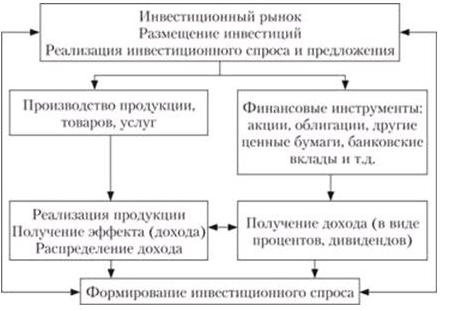

Ни один инвестиционный процесс невозможен без активного использования возможностей инвестиционного рынка – экономического явления, характеризующегося несколькими составляющими – ценой, уровнем конкуренции, спросом и предложением. Сам инвестиционный рынок состоит из двух объектов инвестирования: 1) Рынка объектов реального инвестирования. В его составе есть еще три рынка:

- рынок объектов недвижимости. Он считается одним из наиболее крупных и значимых для всей рыночной экономики. Здесь все просто. В силу вступает система экономических отношений, которые возникают при любых операциях с жилой или коммерческой недвижимостью. Данные отношения организовываются инвесторами в случае оформления ипотеки, покупки (продажи) недвижимости, оформления объектов в аренду и так далее. Сегодня, как такового понятия «рынок недвижимости» (если исходить из юридической точки зрения) не существует. Но это не мешает ему иметь свою структуру и участников. Структура рынка недвижимости проста – в ней можно выделить объекты недвижимости, механизмы рынка, его субъекты и процессы функционирования. К участникам рынка можно отнести продавцов, покупателей и профессионалов (институциональных и неинстутициональных участников). К институциональным участникам относятся органы, занимающиеся инвентаризацией и учетом объектов недвижимости, федеральные земельные органы, государственные нотариусы, проектировщики, строители и так далее. К неиституциональным участникам часто относят брокеров, финансистов, юристов, оценщиков и управляющих недвижимостью, страховщиков и так далее.

- рынок приватизируемых объектов. Эпохой становления данного рынка стал период передачи государственного имущества в частные руки. На этом рынке в качестве товара могут выступать только те компании, которые выставляются на аукцион или ставятся на выкуп трудовым коллективам;

- рынок прямых капитальных инвестиций. Он является одним наиболее значимых. Основной формой вложений на данном рынке являются инвестиции в реконструкцию старых домов, строительство новой недвижимости, расширение и ремонт существующих компаний.  2) Рынок объектов финансового инвестирования объединяет в себе три мощных рынка:

2) Рынок объектов финансового инвестирования объединяет в себе три мощных рынка:

- денежный (валютный) рынок. Здесь осуществляются сделки купли-продажи иностранной валюты и ценных бумаг, оцененных в иностранной валюте. Кроме этого, на данном рынке производятся операции по инвестированию валютного капитала. Современные валютные рынки можно квалифицировать:

• По сфере распространения – международный валютный рынок (в него входят рынки всех государств) и внутренний денежный рынок (в границах одного государства);

• По видам валютных курсов. Выделяется два вида рынка - с одним режимом, в котором курс валют плавающий (меняется во времени) и второй тип рынка - с двойным режимом (применяется фиксированный и плавающий курс);

• По отношению к денежным ограничениям – свободный или несвободный рынок;

• По степени организованности. Здесь есть два основных рынка – биржевой (валютная биржа) и внебиржевой рынок (организуется дилерами, а работа ведется по телефону, через интернет, телефакс и так далее).

- фондовый рынок. В данном виде рынка также есть целая сеть – рынок инструментов займа, кредитный рынок и рынок производных инструментов. Через фондовый рынок проходят все операции с инструментами собственности и долговыми инструментами. К первым относятся все типы акций и их «ответвления» – фьючерсы, опционы и так далее. Ко вторым – векселя, облигации и казначейские обязательства (в большинстве своем выпускаются государственными структурами);

- рынок прочих объектов финансового инвестирования. Сюда входят все направления, которые не вошли в перечисленные нами разделы.

Участники инвестиционного процесса

В рыночной экономике происходит в некотором роде кругооборот инвестиционной деятельности, который можно сравнить с кровообращением в человеческом организме. К каждой «клетке» (компании, государственной структуре, частному лицу) поступает необходимая доза «кислорода» (инвестиций).  При этом естественно, что в инвестиционной деятельности есть свои участники, как субъекты, так и объекты. К таковым относятся инвесторы, эмитенты, различные контролирующие государственные органы и, конечно, профессиональные участники. Эмитентов можно разделить на несколько основных групп: - государственные органы, которые занимаются выпуском государственных ценных бумаг; - инвестиционные фонды и компании; - акционерные и торговые компании. Осуществляют выпуск таких ценных бумаг, как векселя, облигации или акции; - пенсионные фонды; - частные компании (осуществляют выпуск векселей); - акционерные банки коммерческого типа (выпускают облигации, акции, банковские сертификаты и векселя); - нерезиденты. Кто такие инвесторы, нам прекрасно известно. В данной роли может выступать, как физическое так и юрлицо, которое покупает ценные бумаги или инвестирует деньги в какой-то проект. Инвестор должен осуществляться сделку от себя и за свой счет. Нельзя не отметить, что и сами инвесторы бывают разными (все зависит от стратегии). Они подразделяются на частных, институциональных и стратегических. Все понятно и с государственными органами. К таковым относятся все организации, которые осуществляют регулировочную функцию на рынке ценных бумаг Российской федерации – это и Президент России, Правительство, Федеральное Собрание, Банк России и так далее. К профессиональным участникам относятся граждане, физические или юридические лица, которые прошли соответствующую регистрацию в качестве предпринимателей и ведут свою деятельность на инвестиционном рынке. Если анализировать сферу ценных бумаг, то здесь в роли ключевых лиц выступают дилеры, брокер, депозитарии, клиринговые организации, коммерческие банки, организаторы торгового процесса и так далее.

При этом естественно, что в инвестиционной деятельности есть свои участники, как субъекты, так и объекты. К таковым относятся инвесторы, эмитенты, различные контролирующие государственные органы и, конечно, профессиональные участники. Эмитентов можно разделить на несколько основных групп: - государственные органы, которые занимаются выпуском государственных ценных бумаг; - инвестиционные фонды и компании; - акционерные и торговые компании. Осуществляют выпуск таких ценных бумаг, как векселя, облигации или акции; - пенсионные фонды; - частные компании (осуществляют выпуск векселей); - акционерные банки коммерческого типа (выпускают облигации, акции, банковские сертификаты и векселя); - нерезиденты. Кто такие инвесторы, нам прекрасно известно. В данной роли может выступать, как физическое так и юрлицо, которое покупает ценные бумаги или инвестирует деньги в какой-то проект. Инвестор должен осуществляться сделку от себя и за свой счет. Нельзя не отметить, что и сами инвесторы бывают разными (все зависит от стратегии). Они подразделяются на частных, институциональных и стратегических. Все понятно и с государственными органами. К таковым относятся все организации, которые осуществляют регулировочную функцию на рынке ценных бумаг Российской федерации – это и Президент России, Правительство, Федеральное Собрание, Банк России и так далее. К профессиональным участникам относятся граждане, физические или юридические лица, которые прошли соответствующую регистрацию в качестве предпринимателей и ведут свою деятельность на инвестиционном рынке. Если анализировать сферу ценных бумаг, то здесь в роли ключевых лиц выступают дилеры, брокер, депозитарии, клиринговые организации, коммерческие банки, организаторы торгового процесса и так далее.

Финансовые институты

Особую роль в процессе инвестиций играют финансовые институты. Их роль – посредничество, сбор инвестиций со стороны компаний и домашних хозяйств, а затем их размещение среди потребителей инвестиций. Сегодня к финансовым институтам можно отнести:

- коммерческие банки. В качестве таковых могут выступать инвестиционные, коммерческие или ипотечные финансовые учреждения;

- небанковские организации – пенсионные фонды, страховые компании, кредитные союзы и так далее;

- инвестиционные институты – фондовые биржи, брокеры, фонды, консультанты в сфере инвестиций и так далее. В качестве объектов инвестиционной деятельности может выступать, что угодно – денежные инвестиции, ценные бумаги, различные объекты собственности, продукция в научно-технической сфере и так далее.

Направления инвестиционной деятельности в кризисный период

При анализе инвестиционной деятельности нельзя упомянуть об особенностях кризисных периодов. Так, в области инвестиций в можно выделить два основных направления (с учетом условий): инвестиции государства (осуществляются вложения в ряд малоприбыльных производств), а также инвестиции предприятий (к примеру, вложения в строительство других организаций или компаний). В инвестиционной политике важно выбрать и реализовать наиболее рациональное направление деятельности. В период кризиса организацией ставится основная задача – обновить собственные активы и оздоровить бизнес. Инвестиционная политика компании должна быть направлена на то, чтобы обеспечить устойчивую работу, гарантировать рентабельность и финансовую стабильность.

Как предприятию формировать эффективную инвестиционную политику?

Здесь необходимо придерживаться целого ряда принципов:

- во-первых, учитывать реальную стоимость средств;

- во-вторых, учитывать темпы инфляции (особенно это необходимо в случае расчета ставок доходности). Что это значит? Рентабельность текущих инвестиций должна быть выше, чем уровень текущей инфляции;

- в-третьих, учитывать все внешние и внутренние ограничения финансирования. О чем здесь речь? Вы должны помнить, что рентабельность активов должна быть много выше, чем стоимость привлеченного капитала;

- в-четвертых, очень важно заняться разработкой прогнозов с несколькими вариантами. Данные принципы довольно просты, и если осуществлять планирование инвестиционной деятельности с умом, можно рассчитывать на максимальные результаты. Как действовать дальше? Все просто – выбирайте приоритеты, определяйтесь с целями инвестирования, а также объектами, нуждающимися в инвестициях. Действуйте с учетом рыночной ситуации. Какие причины инвестирования можно выделить? Их несколько – расширение производства и увеличение его эффективности, создание новых производственных мощностей, оптимизация производства и покорение новых рынков, разработка новых технологий, проведение социальных мероприятий и так далее. Как только причина определена – осуществляется поиск источника финансирования. Здесь есть несколько вариантов:

- вложить собственные деньги;

- привлечь капитал извне (к примеру, воспользоваться частью акционерного капитала);

- использовать кредитные средства. Здесь в качестве помощников можно использовать банки.

Выводы

Сегодня существует множество различных направлений инвестиционной деятельности. Каждое из них обладает своими тонкостями, которые должны быть учтены инвестором и получателем средств. При этом роль инвестиций нельзя переоценить - это полноценная система «кровообращения», которая питает весь «организм».