Банк корреспондент — финансово-кредитное учреждение, которое выполняет поручения другого банка на основании корреспондентского соглашения. Перечень оказываемых услуг включает осуществление платежей и расчетов через счета банков-корреспондентов. Географическое покрытие сотрудничества по взаимному обслуживанию клиентов может носить международный масштаб. Наличие корреспондентских счетов позволяет производить взаимные расчетные операции, включая:

- Исполнение прямых поручений клиентов банка:

- по оплате товаров, работ и услуг поставщикам;

- об уплате налогов и сборов;

- о погашение другой задолженности.

- Зачисление денег на счета клиентов.

- Операции, связанные с ведением хозяйственной деятельности банка партнера.

- Межбанковские расчеты, в том числе на международной арене.

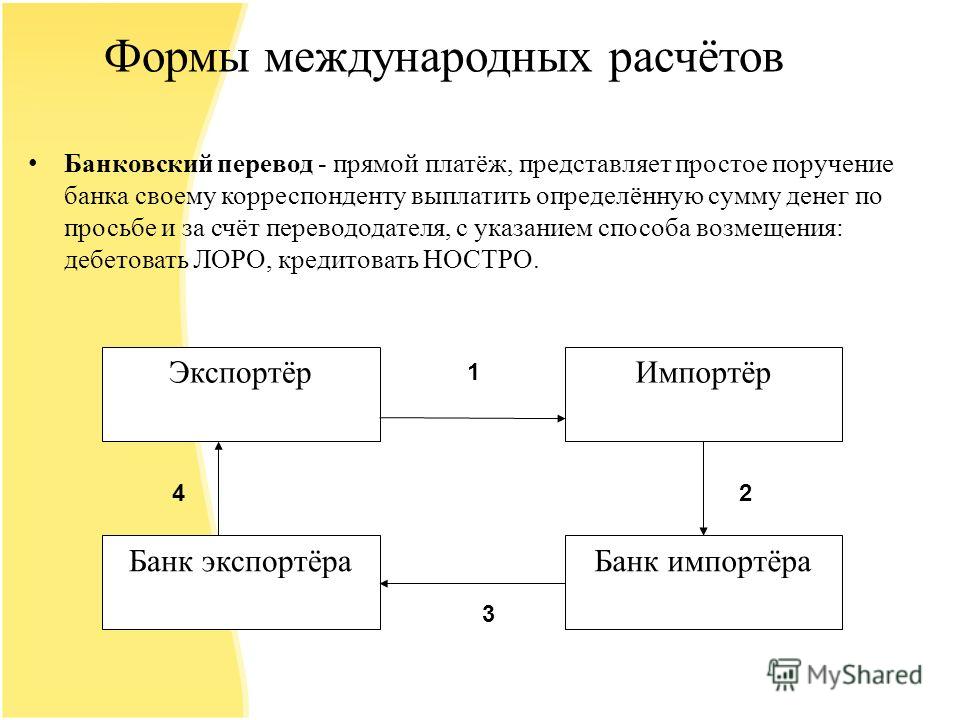

По международным правилам, чтобы осуществить перевод необходимо использовать банк корреспондент в той стране, где нужная валюта является национальной. Другими словами, если клиенту необходимо сделать перевод американских долларов из РФ в Латвию, то оптимальным вариантом будет банк корреспондент, что находится в Америке.

Как правило, банки занятые обслуживанием международных расчетов, заключают корреспондентские договора между собой. Сегодня ни один крупный банк не может обойтись без широкой корреспондентской сети. Поэтому финансово-кредитные учреждения вынуждены устанавливать корреспондентские отношения как можно с большим количеством банков, образовывая единую всемирную сеть

Обслуживание расчетных счетов

Оказание услуг клиентам банка осуществляется на основании договора банковского счета. Этот документ предусматривает следующие положения:

- хранение денег клиента;

- возможность снятия наличных средств со счета;

- организацию безналичных операций.

При этом банк не имеет права контролировать денежные перемещения клиента, или устанавливать какие-либо ограничения по распоряжению деньгами, за исключением случаев установленных законом. Однако финансово-кредитное учреждение может распоряжаться денежными средствами, при условии, что клиент не будет ограничен в доступе к своим деньгам в любое время. Обсуждаемый договор обычно является возмездным. Со стороны клиента может производиться оплата:

- за ведение банковского счета;

- по перечислениям денег на счета контрагентов;

- за снятие или прием наличных денег через кассу банка;

- по операциям, связанным с приемом денег от населения в адрес клиента.

Срок действия расчетных документов о переводе денег со счета клиента на счет третьего лица составляет 10 календарных дней. Отсчет времени начинается на следующий день после того, как было выписано платежное поручение. Перечисление или зачисление средств на основании предъявленного расчетного документа производится банком корреспондентом не позже следующего операционного дня.

Количество документов должно соответствовать числу участников операции. Первый экземпляр платежного поручения подписывается руководителем и главным бухгалтером клиента. После чего документ заверяется печатью предприятия.

Разновидность расчетных операций

Между организациями осуществляются безналичные операции на основании соответствующих расчетных документов.

Платежное поручение

Этот расчетный документ отображает распоряжение владельца счета о переводе денег на счет получателя. Можно сказать, что платежное поручение является одним из самых распространенных банковских документов, с помощью которых осуществляются расчетные операции. Кроме того, банк корреспондент должен принять этот документ независимо от того, есть ли деньги на счете плательщика. Если же денег недостаточно, то платежное поручение помещается в банковскую картотеку.

После того, как средства поступят на счет, банк обязан произвести их списание в следующем порядке:

- 1-я очередь – возмещается вред здоровью, и производятся выплаты по алиментам;

- 2-я очередь – выплачивается выходное пособие, и осуществляются расчеты с уволенным персоналом;

- 3-я очередь – выдается заработная плата, а также производятся платежи в бюджет и ФГС;

- 4-я очередь – идут выплаты по исполнительным листам, выданным на основании судебных актов;

- 5-я очередь – осуществляются выплаты по остальным платежным документам.

Списание денег внутри одной очереди происходит в порядке календарной очередности.

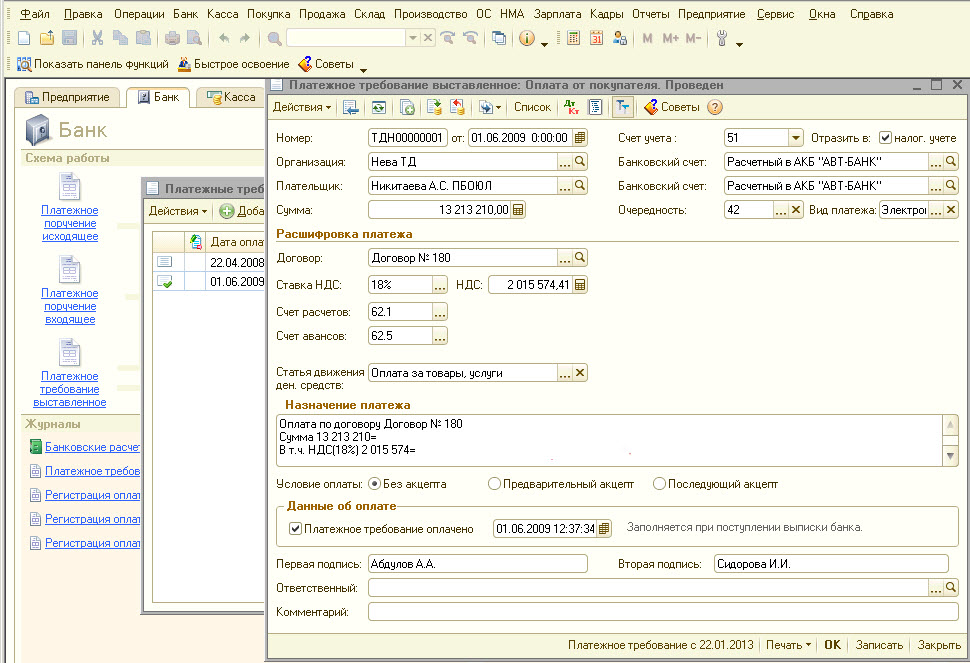

Платежное требование

В этом расчетном документе содержится требование получателя денег, адресованное плательщику. На основании платежного требования конкретная сумма денег должна быть перечислена через банк. Указанный документ чаще всего используется между контрагентами при расчетах за поставленную продукцию.

Платежное требование направляется сразу в банк плательщика. В свою очередь, финансово-кредитное учреждение передает документ плательщику для акцепта. Если на протяжении определенного времени плательщик подтвердил свое согласие на оплату платежного требования, то банк производит списание денег. Иначе документ возвращается получателю без исполнения. Если между сторонами сделки заключен договор о безакцептном списании средств, то после предоставления в банк платежного требования, списание денег производится без запроса согласия плательщика.

Инкассовое поручение

Согласно с этим расчетным документом производится безусловное списание денег со счета плательщика. Инкассовые документы выставляются органами государственной власти или на основании судебного решения.

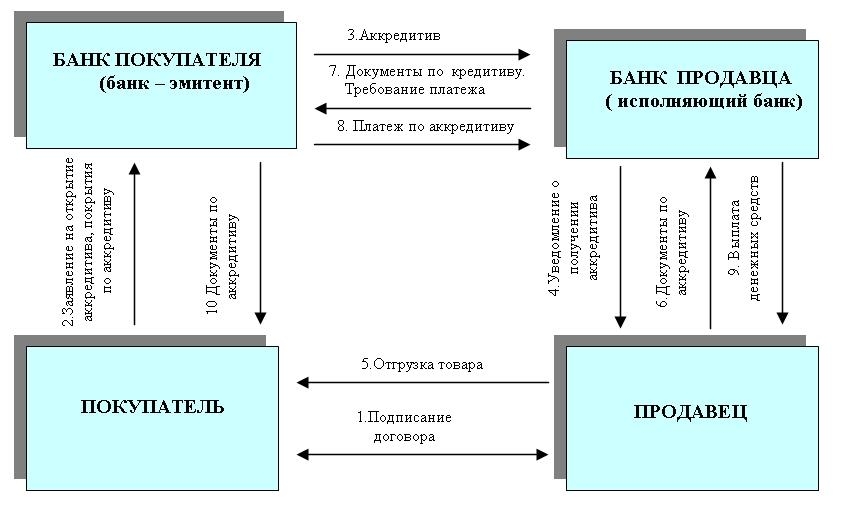

Аккредитив

Под этим документом подразумевается условное обязательство банка, связанное с осуществлением платежа в пользу получателя средств. По аккредитиву расчет производится только с одним получателем. Однако получение денег на основании этого расчетного документа происходит только после выполнения определенных условий. Аккредитивы бывают депонированными, гарантированными, отзывными и безотзывными.

Первый документ позволяет производить перечисление денег со счета плательщика на специальный счет получателя в банке корреспонденте. На основании второго документа банк плательщика дает право требовать безакцептное списание денег со счета плательщика. Что касается отзывного аккредитива, то здесь предусматривается возможность отмены распоряжения плательщика. Тогда как в случае с безотзывным расчетным документом отмена может произойти только по согласию получателя денег.

Чек

Этот расчетный документ содержит ничем не обусловленное распоряжение на осуществление платежа указанной денежной суммы в интересах чекодержателя. При этом чекодатель может адресовать подобные поручения только своему банку. Чтобы производить расчет чеками клиентам финансово-кредитных учреждений обычно выдаются лимитированные чековые книжки.

Межбанковские расчеты

Для осуществления расчетных операций или хранения денег банки открывают корреспондентские счета в Центробанке РФ. В качестве представителя ЦБ выступает РКЦ территориального управления Центробанка. Однако банк может открыть только один корреспондентский счет в расчетно-кассовом центре. По таким счетам не начисляются проценты на остаток средств, и не удерживается плата за их обслуживание. Списание денег производится только в пределах той суммы, что осталась на счете.

Если для проведения платежа денег недостаточно, то неоплаченные документы относятся к категории просроченной задолженности. Банку корреспонденту отводится 5-дневный срок для пополнения счета, чтобы ликвидировать образовавшуюся задолженность. В случае нарушения этих правил, к нему могут быть применены штрафные санкции, вплоть до отзыва банковской лицензии. Сумма на корреспондентском счете определяет устойчивость финансового состояния банка.

РКЦ производит ежедневные отчеты перед банками в отношении корреспондентских счетов. Отчет включает предоставление выписок с приложением соответствующих платежных документов, которые были предоставлены банками или в их адрес для списания денег. Как следствие на основании предоставленных выписок банк корреспондент отчитывается перед клиентами.

Корреспондентский счет

По определению корреспондентские счета открывается одним банком в другом финансово-кредитном учреждении. Основным назначением таких счетов является осуществление расчетов между юридическими лицами на основании корреспондентского соглашения. Если банк производит платежи через расчетную сеть Банка России, то он должен указывать в платежных документах не только счета отправителя и получателя, но, и корреспондентские счета банков, где они были открыты.

Однако в международной практике расчетов использование этого реквизита не является обязательным. На территории России корреспондентский счет состоит из 20 цифр. Первые три цифры принято называть счетом первого порядка — 301. Последние три цифры расчетного счета (7,8,9), который открывается в Центробанке, содержат условный номер участника расчетов. Эти цифры соответствуют определенным разрядам банковского идентификационного кода (БИК). Выглядит это следующим образом:

- К/с – 30101810600000000957 (БИК 044525957).

Корреспондентские счета делятся на типы:

- ностро – счет, на котором отражаются операции в балансе банка респондента по к/с, открытому в банке корреспонденте (30110);

- лоро – счет, который открывается в банке корреспонденте для банка респондента (30109).

Если банк открывает пару корреспондентских счетов, то здесь обязательно размещается определенная сумма денег. При получении платежного поручения на перечисление денег контрагенту, у которого имеется счет в банке контрагенте, первый банк производит их списание. Затем списанная денежная сумма зачисляется на корреспондентский счёт второго финансово-кредитного учреждения. Параллельно с этим, второй банк происходит списание и зачисление денег по аналогичной схеме.

Если между банками образовалась разница в суммах, это приводит к бесплатному кредитованию одного банка другим. Крупный дисбаланс выравнивается благодаря перечислению денег через корреспондентский счёт в РКЦ. Что касается переводов SWIFT, то здесь достаточно только указать реквизиты банка получателя. За незримую обработку платежей банки берут свои комиссионные, которые ранее уже оговорили между собой. В отдельных случаях для пользователя, может, и не быть никакой комиссии.

Корреспондентские отношения

На практике существует три вида отношений между банками корреспондентами:

- без открытия счета;

- с открытием счета;

- взаимное открытие счетов.

Стороны соглашения могут заключить договор об открытии счета или же просто обменяться письмами, подтверждающими согласие установить корреспондентские взаимоотношения. Ведение корреспондентского счета напоминает ведение банковского счета одного из клиентов банка. Обмен информацией между партнерами происходит следующим образом:

- почта, телефон, факс;

- электронный обмен сообщения;

- управление счетом при помощи удаленного терминала в режиме реального времени.

Из-за того, что средства связи могут отличаться по скорости и стоимости передачи информации, банки используют несколько видов связи одновременно. В межбанковском обмене информацией сообщения могу быть аутентифицируемые и неаутентифицируемые. Под аутентификацией имеется в виду заверка подлинности сообщения одним из способов, что был согласован сторонами договора.

Неаутентифицируемые сообщения обычно не требуют аутентификации или дублируют аутентифицированные. В современной практике межбанковских отношений используют следующие виды аутентификации:

- подпись уполномоченного лица;

- ключевание текстовых сообщений в ручном или автоматическом режиме;

- автоматизированное шифрование электронных сообщений;

- систему паролей доступа.

Обслуживание международных расчетов происходит при помощи электронного обмена текстовыми сообщениями и управления счетом с удаленного терминала. Большую часть информационного обмена составляет телекс и SWIFT. Последний способ передачи электронных сообщений идет уже со встроенными средствами аутентификации. В то же время, устанавливая корреспондентские отношения, банки в конфиденциальном режиме обмениваются таблицами, которые устанавливают правила использования шифровальных ключей.

Лидер национальной банковской системы

Сотрудничество со Сбербанком России дает определенные преимущества банкам партнерам. Это финансово-кредитное учреждение имеет собственную 3-х уровневую расчетную систему. Разветвленная сеть содержит около 20 тыс. отделений по всей стране. Благодаря расчетной системе банк в состоянии проводить значительное количество платежей внутри и между регионами. Все операции осуществляются в режиме реального времени.

Все территориальные расчетные центры банка выполняют работу круглосуточно, что значительно увеличивает скорость проведения платежей. Если сравнивать Сбербанк России с Центробанком, то он занимает второе место по количеству проводимых операций и объему платежей. Согласно статистике Центрального банка России на долю Сбербанка приходится более 30% всех платежей страны, которые проходят через расчетную сеть Центробанка.

Ежедневный объем составляет около 3,1 млн. расчетных операций, что в денежном эквиваленте превышает 960 млрд. рублей. Свыше 500 отечественных кредитных организаций и более 150 банков нерезидентов открыли около 1,5 тыс. счетов в Сбербанке России. При этом счета открыты более чем в 20 валютах мира. Таким образом, Сбербанк занимает лидирующие позиции на финансовом рынке страны. Для партнеров банка разработан полный спектр операций с российским рублем.