Венчурные операции – понятие относительно новое для российских инвесторов, хотя за рубежом давно на слуху. Многие «киты» современного рынка поднялись именно благодаря венчурному инвестированию – в числе таких компаний Google и Apple. Под венчурной операцией понимается вложение в высокорискованный (само слово «venture» переводится как риск) инновационный бизнес, который не имеет доступа на фондовый рынок, следовательно, привлечь средства продажей собственных акций через биржу не может. Венчурное финансирование осуществляется чаще всего инновационными банками, но возможно и частное инвестирование (о так называемых бизнес-ангелах речь пойдет дальше).

Схема венчурных операций следующая: существует некоторое малое предприятие (как правило, состоит из нескольких человек), которое имеет интересную и перспективную идею, но не имеет достаточного количества материальных ресурсов, чтобы продолжать разработку. Приходится искать инвестора и продавать ему: а) часть акций компании; б) долю уставного капитала фирмы. За границей с поисками венчурного финансирования проблем не возникает – вложения для инвесторов представляют собой сущие копейки, а отдача может быть тысячекратной, если разработка проявит себя. В России к молодым новаторам меньше доверия: венчурное финансирование, по мнению инвесторов - «деньги на ветер».

Немного истории

Компанией-прародителем венчурного финансирования принято считать ACRD (Американская компания исследования и развития), которая одной из первых (1946 год) сумела достичь рентабельности в 101% в год. Однако на этом все и закончилось – про венчур забыли вплоть до конца 60-ых – начала 70-ых. Тогда произошел настоящий венчурный «бум», причиной которому стали достижения в области электроники и IT, а также медицины. В 1978 году были достигнуты рекордные показатели (доход индустрии – 750 миллионов долларов), после чего венчурное инвестирование стало синонимом слова «успех».

Последний всплеск венчурной активности был замечен в начале 2000-ых, когда активно стали распространяться интернет-компании. С того времени значительного роста венчурной активности или потери интереса инвесторов к молодым компаниям не наблюдается – мировой рынок в целом весьма стабилен.

Плюсы и минусы венчурного инвестирования

Рассмотрим положительные и отрицательные стороны венчурных операций:

Огромная прибыльность венчурных операций – главный плюс для инвестора. Именно венчурные инвесторы возглавляют многие списки самых богатых людей. Пример: Джим Брейер, который за 6 лет превратил вложенные в Facebook 12 млн. долларов в 10 миллиардов. Второй плюс – это повышение репутации на государственном уровне. Вложения в инновационные разработки всячески поощряются властями, так как повышают конкурентоспособность экономики государства на мировом уровне. Сам же инвестор благодаря возросшему авторитету сможет гораздо легче выстраивать отношения с партнерами.

Главный минус венчурных операций – очень высокий риск. На данный момент большинство инновационных разработок так или иначе связано с компьютером (например, разработка и совершенствование виртуальной реальности). Тот же Уоррен Баффет никогда не вкладывался в компьютерные технологии, считая их веянием времени, но никак не основой будущего, и едва ли проиграл. Кто знает, может быть разработка инновационной компьютерной программы будет завершена тогда, когда современные компьютеры уже будут лежать на свалке (как сейчас видеомагнитофоны и пейджеры)?

Другой минус заключается в том, что инвестору приходится долго ждать. Тогда как обычные инвестиции дают плоды и могут быть подвержены оценке уже через несколько месяцев, венчурные инвестиции подразумеваются отдачу лишь через 5-6 лет.

Объемы инвестиций, оплата труда и другие особенности венчурных операций

Вопреки распространенному мнению, венчурное инвестирование осуществляется не только на ранних стадиях существования компании и в минимальных суммах. Все зависит исключительно от стратегии инвестора. Различают две категории венчурных инвесторов: узкоспециализированные и универсальные. Узкоспециализированные инвесторы во главу угла ставят утверждение о том, что вкладывать деньги необходимо только в те отрасли, в которых отлично разбираешься. Эти инвесторы – в большей степени педанты: у них есть очень точная стратегия, в рамках которой определены все детали инвестирования, такие как стадия жизненного цикла компании, отрасль, объем инвестиции. Узкоспециализированные инвесторы предпочитают диверсификацию, поэтому концентрируются на «семенном» инвестировании, то есть небольшом объеме инвестиций в несколько миллионов долларов.

Универсальные инвесторы придерживаются иного мнения: «бизнес – он и в Африке бизнес». Не важно, чем занимается компания, ведь все предприятия строятся примерно по одной схеме. Такие инвесторы предпочитают индивидуальный подход и не определяют для себя контрольных точек и лимитов. Универсальные инвесторы и являются главными «нарушителями порядков», ведь не считают аксиомой то выражение, что венчурное инвестирование должно осуществляться исключительно в строящиеся организации. Универсальный инвестор готов пойти на высокий риск и вложить несколько миллиардов долларов в проект, о котором никто и не слышал, если сам поверит в него.

Еще одна особенность венчурных операций заключается в том, что инвестор - не пассивное лицо. Он оказывает всяческую поддержку компании, в которую вложился, например, использует собственные связи для ее пользы. Если один инвестор финансирует несколько компаний, может быть спровоцирован синергетический эффект, то есть взаимодополняемость организаций: когда одна из фирм имеет прекрасный управленческий аппарат, а вторая – дистрибутивный, очевидно, что они могут помочь друг другу как минимум опытом.

Отдачу от венчурных вложений инвестор получает по знаменитому правилу «2-20», то есть ежегодно ему возвращаются 2% от вложенных в проект средств плюс к тому 20% от прибыли компании. Подобная система актуальна не только для венчурных, но и для хеджевых фондов.

Бизнес-ангелы и другие альтернативы венчурным операциям

Получить деньги начинающему предпринимателю можно разными способами. Помимо венчурного финансирования существуют и более простые методы, например, кредит в банке или продажа собственности предпринимателя. Однако любой из перечисленных методов имеет недостаток, заставляющий от него отказаться. Банки «задушат» процентами, а продажа собственности – отчуждение базовых ценностей (таких, как комфорт), без которых согласно пирамиде незабвенного А. Маслоу переход к самореализации невозможен. Поэтому любой начинающий предприниматель мечтает встретить «бизнес-ангела».

Получить деньги начинающему предпринимателю можно разными способами. Помимо венчурного финансирования существуют и более простые методы, например, кредит в банке или продажа собственности предпринимателя. Однако любой из перечисленных методов имеет недостаток, заставляющий от него отказаться. Банки «задушат» процентами, а продажа собственности – отчуждение базовых ценностей (таких, как комфорт), без которых согласно пирамиде незабвенного А. Маслоу переход к самореализации невозможен. Поэтому любой начинающий предприниматель мечтает встретить «бизнес-ангела».

Бизнес-ангелы – понятие, широко распространенное на Западе, но непопулярное в России (почему, станет понятно позже). Под «ангелами» бизнеса подразумевают тех инвесторов, которые:

а) не афишируют себя;

б) не требуют дивидендов и ежемесячных процентов от прибыли (и вообще не оказывают давления на предпринимателя);

в) не требуют гарантий возврата денег;

г) готовы ждать отдачи от вложений столько времени, сколько понадобится.

Как видно, бизнес-ангелы не получают прибыли «здесь и сейчас» и не требуют никаких гарантий и обещаний – все это противоречит концепции российского бизнеса и инвестирования, общая суть которых в общем виде сводится к тому, чтобы достичь точки безубыточности как можно быстрее, а дальше действовать по ситуации (это субъективное мнение автора, а вовсе не аксиома). Кроме того, тот объем инвестиций, который западному инвестору кажется незначительным (бизнес-ангелы не выделяют больше миллиона долларов), для российского весьма ощутимая сумма.

Бизнес-ангелы призваны заполнить деньгами разрыв между первоначальными вложениями предпринимателя и получением венчурного финансирования – заменить венчурного инвестора бизнес-ангелы не способны из-за малого объема вложений.

Как итог, возникает резонный вопрос: какая польза самому «ангелу» от такого сотрудничества, ведь описанные выше принципы «ангелов» отрицают положительные стороны венчурных операций? Причины две: во-первых, сам «ангел» чаще всего находится в достаточно близких отношениях с предпринимателем, во-вторых, прибыль может быть также весьма существенной. Перед глазами пример бизнес-ангела Яна МакГлинна, чьи 4000 фунтов стерлингов, вложенные в Body Shop, превратились в 42 миллиона. Инвестиция Яна выросла в 10500 раз!

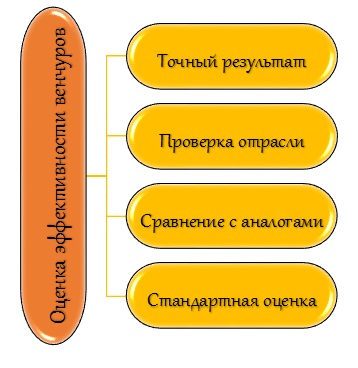

Оценка эффективности венчурных операций

Предварительная оценка эффективности вложений позволяет инвестору минимизировать риск. Оценка же конкретно венчурных операций имеет несколько особенных черт:

«Придумывать велосипед» нет необходимости – инвесторами используются те же методы, что и при расчете IRR обычных инвестиций (оценке эффективности вложений целиком посвящена эта статья - http://utmagazine.ru/posts/7879-metod-ocenki-investicionnogo-proekta), однако, требуется уделить особое внимание проверке отрасли, в которой функционирует компания, прежде всего, на предмет перспективы развития – не нужно забывать, что отдачу мы получим лишь через несколько лет. Невозможность проанализировать ситуацию компании через стоимость ее акций на фондовой бирже (так как они там не обращаются) компенсируется методом сравнения с другими фирмами, которые кажутся инвестору похожими или аналогичными.

Венчурные операции в современной России

Выше уже говорилось, что венчурное инвестирование пока не нашло отклика у отечественных инвесторов. Стоит подкрепить этот тезис статистикой:

- Объем венчурных инвестиций за 2014 год в России упал до 480 млн. $, то есть на 26%.

- Количество выходов из проекта за 2014 год выросло в 1,5 раза до 43% (три крупнейших инвестора покинули «Яндекс»).

Объяснить такой результат можно и падением рубля, однако, есть одно «но»: падение рубля произошло в конце года, следовательно, повлиять на результаты исследования значительно не могло. К тому же логика под вопросом: инвесторам при хаосе на валютном рынке, наоборот, следует искать финансовые «убежища», коими и могли быть инвестиции в инновационные технологии.

Пугает и другой аспект: более 91% венчурных операций приходится на IT-сектор, то есть инвесторы считают практически тождественными понятия «инновация» и «компьютерная разработка», начисто забывая про такие перспективные сектора, как промышленные и биотехнологии, которые с 2013 года топчутся на месте.