Доверительный паевый фонд (или просто ПИФ) – это своеобразный пул, куда собираются деньги инвесторов. По факту эти деньги передаются под доверительное управление – управляющая компания ПИФа использует их для торговли на финансовых рынках (при этом вполне допустима смена управляющей компании). Сам ПИФ не считается юридическим лицом – это лишь инвестиционный портфель.

Сейчас популярность ПИФов стремительно растет – учитывая, что доход, получаемый с банковского вклада, довольно низок, население ищет новые возможности для приумножения собственных средств. Рост популярности ПИФов в свою очередь приводит к развитию рынка ценных бумаг в России.

О ПИФах и паях рассказывает это видео:

Преимущества и недостатки ПИФов

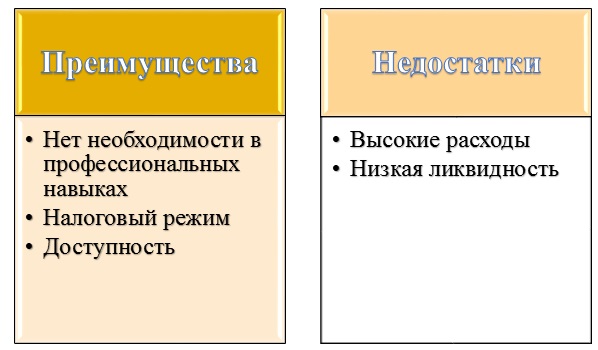

Плюсы и минусы вложения в ПИФ отражены на следующей схеме:

Так, среди преимуществ следующие:

- Нет необходимости в профессиональных знаниях. Для того чтобы инвестировать в паевые фонды, инвестор не должен быть докой фондовой торговли – вложения за него осуществляют профессионалы. На плечи инвестора ложится только бремя выбора фонда – рекомендации для новичка будут приведены дальше в статье. В то же время риск утерять вложение минимален, так как, во-первых, используется позиционная торговля (одна из самых безопасных стратегий), во-вторых, деятельность ПИФов регулируется государством достаточно жестко.

- Налоговый режим. Пайщику не нужно думать о сроках – налоги выплачиваются фондом автоматически. Сам вкладчик должен заплатить налог лишь в момент реализации своего вклада.

- Доступность. Благодаря возрастающей конкуренции падает средний инвестиционный порог, следовательно, инвестирование становится доступно почти всем.

Однако есть и «ложка дегтя». Выделяют следующие недостатки:

- Высокие расходы. По законодательству пайщик несет 10% всех расходов фонда, что довольно много, если сравнивать с другими формами инвестирования.

- Низкая ликвидность. Проблема заключается в том, что, если инвестор захочет получить деньги быстро, ему это не удастся. На рассмотрение заявки о выводе уходит 3 дня, непосредственно на вывод – еще 15 дней (притом это не предел – в договоре может фигурировать и более длительный срок).

Классификация паевых фондов

Приведем две основные классификации паевых фондов, которые предлагают делить ПИФы по степени открытости и объекту вложений. Начнем с классификации по степени открытости:

Открытые ПИФы наделяют инвестора полной свободой в плане ввода-вывода денег – производить эти операции он может, когда захочет. Интервальные ПИФы предполагают наличие своеобразных «окон» - периодов, когда вывод денег доступен. По стандартам такие «окна» открываются раз в полгода или в квартал на срок не менее 2 недель. Забрать деньги из закрытого фонда можно лишь после прекращения им деятельности – срок деятельности указывается в договоре: от 1 года до 15 лет.

Классификация по объекту инвестирования следующая:

Наибольшей популярностью пользуются фонды акций и облигаций и смешанные фонды, так как действуют они на российском рынке уже достаточно давно. Особо выделяются фонды венчуров, которые считаются наиболее рискованными и встречаются в основном в закрытом виде. Венчурный ПИФ – это тот случай, когда риск прямо пропорционален прибыльности: вложив деньги сюда, инвестор может умножить их в сотни раз. Управляющий венчурного ПИФа деньги инвестора вкладывает в акции ЗАО, доли уставного капитала начинающих компаний, а также в простые векселя.

Важно: перечень активов для инвестирования для каждого из видов ПИФа определен постановлением ФКЦБ.

Что выбрать: паевый фонд или индивидуальное доверительное управление?

Разумеется, индивидуальное управление деньгами считается более элитной услугой, однако, в этом и кроется минус – отнюдь не всем она по карману. Рентабельной для управляющего такая деятельность является, только если под управлением находится свыше 10 тысяч долларов. Можно найти и тех управляющих, которые принимают по 20-30 тыс. рублей, но необходимо понимать, что они объединяют деньги в пулы так же, как и ПИФы, следовательно, об индивидуальном подходе не может быть и речи.

Помимо низкой входной стоимости у ПИФов есть и другие преимущества перед индивидуальным управлением:

- 1. Низкая комиссия (относительно ДУ). Считается, что за индивидуальный подход нужно доплачивать, притом, не всегда такая маржа находит отражение в качестве управления.

- 2. Гибкость. Хоть с индивидуальным управляющим и можно обсудить стратегию лично, но с помощью обмена паев возможно достичь даже большей гибкости. Управление стратегией инвестор производит лично, что также можно отнести к преимуществам.

- 3. Налоги. При ДУ инвестор платит налоги ежегодно, а при паевом инвестировании – однократно.

- 4. Защита от недобросовестного управления. Деятельность ПИФа регулярно проверяется аудитором, тогда как при ДУ инвестору приходит надеяться на честность управляющего.

В некоторой мере положительные стороны обоих видов доверительного управления совмещают в себе ПАММ-счета, набирающие популярность в последнее время. Управляющий ПАММ-счета осуществляет как индивидуальное управление активами (при крупной сумме), так и торговлю пулом (совокупными средствами нескольких мелких инвесторов). Подробнее о ПАММ-счетах можно прочитать в этой статье - http://utmagazine.ru/posts/7748-doveritelnoe-upravlenie-aktivami.